Beschleunigen Sie das Onboarding mit automatischer KYC-Überprüfung

Ein Großteil dieses Risikos lässt sich mit einer Lösung wie InvestGlass zur Automatisierung Ihrer KYC- und Abhilfemaßnahmen abmildern. Durch die Automatisierung von Know Your Customer-Prozessen können Unternehmen Nutzer nahtlos und sicher einbinden, was in unserer zunehmend digitalen Welt unerlässlich ist.

Automation significantly enhances regulatory compliance and fraud prevention for businesses. Approximately 32% of companies implement automation specifically to streamline compliance processes and meet stringent regulatory demands (Secureframe). Additionally, adopting AI-driven automation can reduce fraud detection time by up to 60%, effectively protecting financial assets and operational integrity (Coinlaw).

Darüber hinaus tragen automatisierte KYC-Lösungen dazu bei, hohe Konversionsraten bei den Nutzern aufrechtzuerhalten und damit das Geschäftswachstum zu fördern. Durch die Rationalisierung dieser Prozesse können Unternehmen eine positive Kapitalrendite (ROI) durch effizientes Ressourcenmanagement und den Schutz vor Finanzverbrechen wie Geldwäsche und Terrorismusfinanzierung erzielen. Dieser umfassende Ansatz steigert nicht nur die betriebliche Effizienz, sondern stärkt auch die Abwehrkräfte Ihres Unternehmens gegen unzählige Risiken.

Was ist automatisiertes KYC?

Automatisiertes KYC, oder Know Your Customer, bezieht sich auf den Einsatz von Technologie, um die Überprüfung der Identität eines Kunden zu optimieren. Dieses automatisierte System nutzt Tools wie die biometrische Überprüfung und die Software zur Dokumentenerkennung, um Identitäten schnell und präzise zu bestätigen. Diese Technologien helfen, menschliche Fehler zu minimieren und langwierige manuelle Überprüfungen zu umgehen.

Darüber hinaus werden bei der automatisierten KYC fortschrittliche Datenanalysen eingesetzt, um die Einhaltung gesetzlicher Standards zu gewährleisten. Auf diese Weise wird nicht nur der Onboarding-Prozess beschleunigt , sondern auch das Kundenerlebnis insgesamt verbessert. Automatisierte Lösungen reduzieren den Zeit- und Ressourcenaufwand für manuelle Überprüfungen und sorgen so für einen reibungsloseren und effizienteren Service.

Automatisierte KYC verwandelt herkömmliche Überprüfungsmethoden in einen schnelleren, zuverlässigeren und gesetzeskonformen Prozess, der sicherstellt, dass Unternehmen die gesetzlichen Anforderungen erfüllen und gleichzeitig eine benutzerfreundliche Erfahrung bieten.

Was sind die wichtigsten Bereiche, in denen sich eine automatisierte KYC-Lösung von der Konkurrenz abhebt?

Bei der Bewertung von automatisierten Know Your Customer (KYC)-Lösungen ist es wichtig, die wichtigsten Funktionen zu kennen, die führende Plattformen auszeichnen. Diese herausragenden Bereiche spiegeln sich oft in den Nutzerbewertungen auf seriösen Bewertungsportalen wie G2 wider. Hier erfahren Sie, was die besten automatisierten KYC-Lösungen auszeichnet:

1. Effizienz und Geschwindigkeit

Automatisierte KYC-Lösungen verkürzen die Einführungszeit drastisch. Im Gegensatz zu manuellen Prozessen, die Tage oder sogar Wochen dauern können, verifizieren automatisierte Systeme die Identitäten in nur wenigen Minuten. Diese Beschleunigung ist für Unternehmen, die das Kundenerlebnis verbessern und die betriebliche Effizienz steigern möchten, von entscheidender Bedeutung.

2. Genauigkeit und Einhaltung

Top-Lösungen nutzen fortschrittliche Algorithmen und maschinelles Lernen, um die Genauigkeit der Identitätsprüfung zu verbessern. Durch die Minimierung menschlicher Fehler stellen diese Systeme sicher, dass die Einhaltung von Vorschriften wie AML(Anti-Geldwäsche) und CFT (Anti-Terrorismus-Finanzierung) konsequent eingehalten wird.

3. Skalierbarkeit

Wenn Unternehmen wachsen, wachsen auch ihre Anforderungen. Führende KYC-Plattformen bieten skalierbare Lösungen, die ein wachsendes Volumen an Überprüfungen bewältigen können, ohne die Geschwindigkeit oder Genauigkeit zu beeinträchtigen. Diese Flexibilität ist entscheidend für Unternehmen, die planen, ihren Kundenstamm schnell zu erweitern.

4. Kosten-Wirksamkeit

Automatisierte Lösungen führen oft zu erheblichen Kosteneinsparungen, da weniger manuelle Eingriffe erforderlich sind. Die Kosten pro Überprüfung sinken in der Regel mit steigendem Automatisierungsgrad, was für Unternehmen, die eine große Anzahl von Kundenüberprüfungen durchführen, wirtschaftlich von Vorteil ist.

5. Nahtlose Integration

Moderne KYC-Lösungen bieten eine nahtlose Integration mit bestehenden Geschäftssystemen und Plattformen über APIs. Diese einfache Integration minimiert Unterbrechungen und ermöglicht einen reibungslosen Übergang von traditionellen zu automatisierten Systemen.

6. Benutzererfahrung

Benutzerfreundliche Benutzeroberflächen und intuitive Arbeitsabläufe sind die Markenzeichen von hochwertigen KYC-Plattformen. Indem sie einen unkomplizierten, mühelosen Verifizierungsprozess bieten, erhöhen diese Lösungen die Zufriedenheit und das Engagement der Benutzer.

Zusammenfassend lässt sich sagen, dass automatisierte KYC-Lösungen die Konkurrenz ausstechen, indem sie eine schnelle, genaue und kostengünstige Identitätsüberprüfung bieten und gleichzeitig eine nahtlose Integration und eine zufriedenstellende Benutzererfahrung ermöglichen. Diese Faktoren gewährleisten nicht nur die Einhaltung der Vorschriften, sondern optimieren auch die Geschäftsabläufe, wodurch sich diese Lösungen von den anderen Lösungen auf dem überfüllten Markt abheben.

Wie erleichtert automatisiertes KYC die globale Expansion und Skalierung?

Automatisierte KYC (Know Your Customer)-Lösungen sind für Unternehmen, die schnell skalieren und in globale Märkte eindringen wollen, von entscheidender Bedeutung. Hier erfahren Sie, wie sie das internationale Wachstum unterstützen:

- Effiziente Überprüfungsprozesse: Automatisierte KYC-Systeme verarbeiten große Mengen an Kundendaten schnell und ermöglichen es Unternehmen, Tausende von Bewerbern ohne Verzögerung zu verifizieren. Diese Effizienz ist entscheidend für Unternehmen, die ein schnelles Wachstum verzeichnen.

- Sprachliche und kulturelle Anpassungsfähigkeit: Diese Systeme enthalten oft fortschrittliche Technologien wie KI und maschinelles Lernen, um mit verschiedenen Sprachen und kulturellen Kontexten umgehen zu können. Diese Anpassungsfähigkeit sorgt dafür, dass Unternehmen in mehreren Regionen weltweit reibungslos arbeiten können.

- Einhaltung gesetzlicher Vorschriften über Grenzen hinweg: Das Navigieren durch die regulatorische Landschaft verschiedener Länder kann komplex sein. Automatisierte KYC-Lösungen integrieren Compliance-Prüfungen für verschiedene Gerichtsbarkeiten und helfen Unternehmen, die lokalen gesetzlichen Anforderungen mühelos zu erfüllen.

- Verbesserte Sicherheitsmaßnahmen: Mit Funktionen wie biometrischer Überprüfung und Dokumentenauthentifizierung erhöht die automatisierte KYC die Sicherheit und verringert das Betrugsrisiko. Dieser Schutz ist von entscheidender Bedeutung, da Unternehmen ihre Präsenz auf der ganzen Welt ausweiten.

Durch den Einsatz von automatisierten KYC-Verfahren können Unternehmen ihren Kundeneinführungsprozess rationalisieren, Betriebskosten senken und robuste Compliance-Standards einhalten - alles wesentliche Komponenten für die Expansion und den Eintritt in internationale Märkte.

Entdecken Sie die Kosten- und Zeitvorteile einer automatisierten KYC-Lösung?

Die Implementierung einer automatisierten KYC (Know Your Customer) -Lösung kann Ihren Kundenaufnahmeprozess revolutionieren, indem sie erhebliche finanzielle und zeitliche Vorteile bietet. So geht's:

- Signifikante Kosteneinsparungen: Unternehmen können die mit der Einhaltung von Vorschriften verbundenen Kosten um bis zu 40 % senken. Durch die Automatisierung dieser Prozesse wird der Bedarf an umfangreichen manuellen Eingriffen minimiert, was zu einem schlankeren und effizienteren Compliance-Team führt.

- Schneller Verifizierungsprozess: Die durchschnittliche Geschwindigkeit für die Kundenverifizierung wird auf nur 30 Sekunden reduziert. Diese schnelle Bearbeitung verbessert nicht nur die Benutzerfreundlichkeit, sondern ermöglicht es Ihrem Unternehmen auch, mehr Kunden anzusprechen und die Wartezeiten deutlich zu reduzieren.

- Erhöhte Effizienz: Durch die Verringerung des Zeitaufwands für Compliance-Aufgaben um bis zu 70% kann sich Ihr Team auf strategischere Initiativen konzentrieren. Die Automatisierung rationalisiert Routinekontrollen und setzt wertvolle Ressourcen frei, um Ihr Unternehmen voranzubringen.

Diese Vorteile verdeutlichen, warum viele Unternehmen auf automatisierte KYC-Lösungen setzen, um die Effizienz zu steigern und die Kundenzufriedenheit zu verbessern. Mit schnelleren Prozessen und geringeren Betriebskosten kann Ihr Unternehmen in einem zunehmend wettbewerbsintensiven Markt florieren.

Wie können Unternehmen weltweit Kunden mit automatisierter KYC einbinden?

Auf dem globalen Markt von heute suchen Unternehmen zunehmend nach effizienten Strategien, um Kunden aus aller Welt zu gewinnen. Automatisierte KYC-Prozesse (Know Your Customer) revolutionieren diese Bemühungen, indem sie eine rationalisierte, effektive Lösung bieten. Hier erfahren Sie, wie Unternehmen diese Systeme nutzen können, um internationale Kunden nahtlos zu erreichen.

1. Umfassende Dokumentenüberprüfung

Automatisierte KYC-Systeme können Tausende von Dokumententypen aus über 220 Ländern und Gebieten verifizieren. Diese große Reichweite stellt sicher, dass die Dokumente Ihrer Kunden schnell und präzise überprüft werden können, egal wo sie sich befinden. Diese Fähigkeit beseitigt geografische Barrieren und verbessert die allgemeine Benutzerfreundlichkeit.

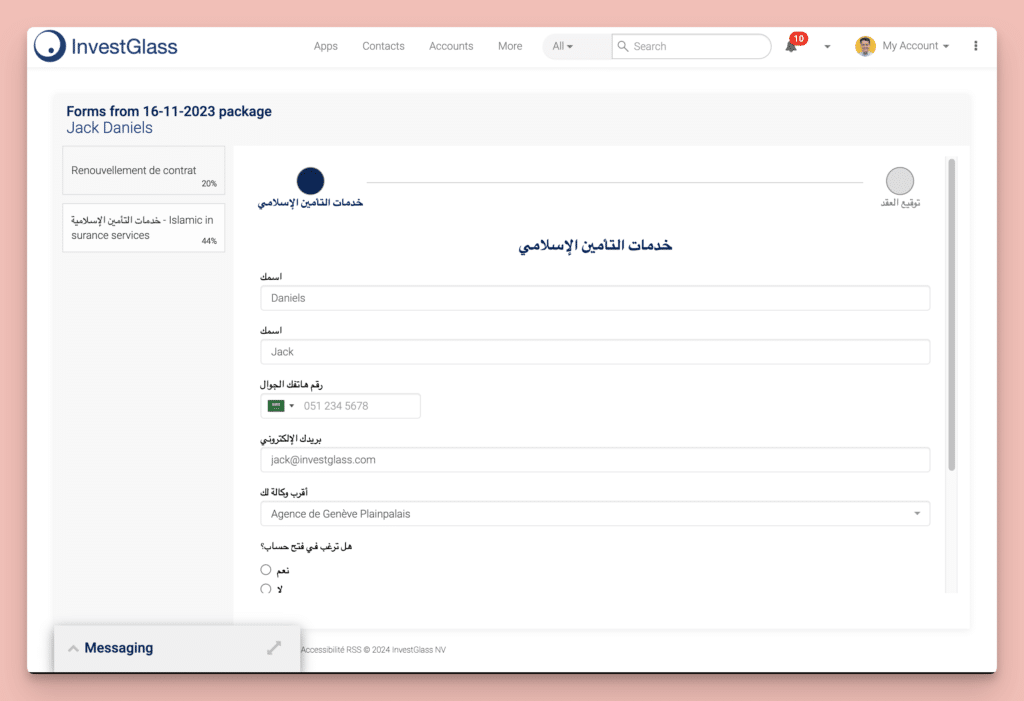

2. Lokalisierte Benutzererfahrung

Um eine vielfältige Kundschaft zu bedienen, ist eine lokalisierte Benutzererfahrung entscheidend. Automatisierte KYC-Plattformen bieten oft Unterstützung für über 30 Sprachen. Diese Funktion erleichtert nicht nur den Einführungsprozess für Nicht-Muttersprachler, sondern schafft auch Vertrauen und erhöht die Zufriedenheit, da die Kunden Ihre Dienste in ihrer bevorzugten Sprache nutzen können.

3. Verbesserte Sicherheit durch Automatisierung

Die Automatisierung von KYC-Prozessen minimiert menschliche Fehler und gewährleistet höhere Sicherheitsstandards. Durch den Einsatz hochentwickelter Technologien wie KI und maschinelles Lernen können diese Systeme betrügerische Dokumente effektiver identifizieren als manuelle Prüfungen. Dies bietet Unternehmen einen zuverlässigen Schutz vor Identitätsdiebstahl und Compliance-Verstößen.

4. Schnelleres Onboarding-Verfahren

Herkömmliche Onboarding-Prozesse können zeitaufwändig sein und führen oft dazu, dass Kunden abspringen. Die automatisierte KYC beschleunigt diesen Prozess erheblich, da sie eine Überprüfung in Echtzeit ermöglicht. Die Kunden werden die schnelle Bearbeitung zu schätzen wissen, da sie Ihre Dienstleistungen oder Produkte ohne unnötige Verzögerungen in Anspruch nehmen können.

5. Kosteneffizienz und Skalierbarkeit

Die Implementierung einer automatisierten KYC-Lösung kann die mit manuellen Prozessen verbundenen Betriebskosten senken. Außerdem sind diese Systeme skalierbar, so dass Unternehmen sich mühelos an steigende Anforderungen anpassen können. Ganz gleich, ob Sie hundert oder tausend Kunden aufnehmen, die Automatisierung trägt dazu bei, die Effizienz und Effektivität zu erhalten.

Fazit

Durch die Einführung automatisierter KYC-Lösungen können Unternehmen ihre Kunden weltweit mit größerer Effizienz, Genauigkeit und Personalisierung aufnehmen. Die Straffung des Überprüfungsprozesses verbessert nicht nur die Sicherheit und die Einhaltung von Vorschriften, sondern bietet auch ein hervorragendes Kundenerlebnis, mit dem sich Ihr Unternehmen auf dem wettbewerbsintensiven globalen Markt abhebt.

Wie automatisierte KYC-Lösungen Geld und Ressourcen sparen?

Die Implementierung von automatisierten Know Your Customer (KYC) Lösungen kann die Effizienz Ihres Unternehmens erheblich steigern und gleichzeitig die Gesamtkosten senken. So geht's:

- Verringerung der Personalkosten: Die Automatisierung von KYC-Prozessen bedeutet weniger manuelle Überprüfungen, wodurch der Bedarf an großen Compliance-Teams sinkt. Dies kann zu erheblichen Einsparungen bei Gehältern und Schulungskosten führen.

- Minimierung von menschlichen Fehlern: Automatisierte Lösungen liefern konsistente und genaue Ergebnisse und verringern das Risiko manueller Fehler, die zu kostspieligen Compliance-Verstößen und Reputationsschäden führen können.

- Zeitersparnis: Die Automatisierung beschleunigt den Verifizierungsprozess und ermöglicht es Ihrem Team, Kunden schneller zu betreuen. Diese schnelle Bearbeitung kann die Kundenzufriedenheit und die Kundenbindung erhöhen und letztlich den Umsatz steigern.

- Zuteilung von Ressourcen: Wenn Routineaufgaben von der Technologie erledigt werden, kann sich Ihr Team auf wichtige, strategische Aufgaben konzentrieren, die das Unternehmenswachstum und die Innovation fördern.

- Skalierbarkeit: Wenn Ihr Unternehmen wächst, können automatisierte KYC-Lösungen problemlos mit Ihnen skalieren und höhere Volumina verarbeiten, ohne dass die Kosten proportional steigen.

Durch die Nutzung dieser Vorteile straffen automatisierte KYC-Lösungen nicht nur Ihren Compliance-Rahmen, sondern optimieren auch die Zuweisung von Ressourcen in Ihrem Unternehmen.

Wie hilft die fortlaufende AML-Überwachung dabei, über den Status eines Kunden auf dem Laufenden zu bleiben?

Die laufende Überwachung zur Bekämpfung der Geldwäsche (AML) spielt eine entscheidende Rolle, wenn es darum geht, Sie über den aktuellen Status und die potenziellen Risiken Ihres Kunden zu informieren. Und so funktioniert es:

- Kontinuierliches Screening anhand globaler Datenbanken

Regelmäßige Überprüfungen werden anhand internationaler Datenbanken durchgeführt, die Sanktionen, Beobachtungslisten und politisch exponierte Personen (PEPs) enthalten. Auf diese Weise sind Sie immer über alle Änderungen im Status Ihres Kunden informiert und können Compliance-Risiken effektiv verwalten. - Identifizierung negativer Medien

Durch die Überwachung negativer Medienquellen können Sie schnell feststellen, ob ein Kunde in negative Publicity oder rechtliche Probleme verwickelt ist. Dieser proaktive Ansatz trägt dazu bei, potenzielle Reputationsschäden frühzeitig abzumildern. - Risikominimierung

Indem Sie sich durch laufende Überprüfungen auf dem Laufenden halten, können Unternehmen die Zusammenarbeit mit illegalen oder risikoreichen Kunden vermeiden. Dies reduziert das Potenzial für zukünftige Verbindlichkeiten und erhöht Ihre Glaubwürdigkeit. - Automatisierte Warnungen und Benachrichtigungen

Viele AML-Systeme bieten automatische Warnungen bei Änderungen des Kundenstatus, so dass Sie ohne ständige manuelle Überwachung in Echtzeit informiert sind.

Die Implementierung einer laufenden AML-Überwachung hält Sie auf dem Laufenden, schützt Ihr Unternehmen vor potenziellen Bedrohungen und sorgt für langfristigen Erfolg, indem Sie einen sicheren und gesetzeskonformen Kundenstamm pflegen.

Wie lenkt automatisiertes KYC den Fokus auf Grenzfälle?

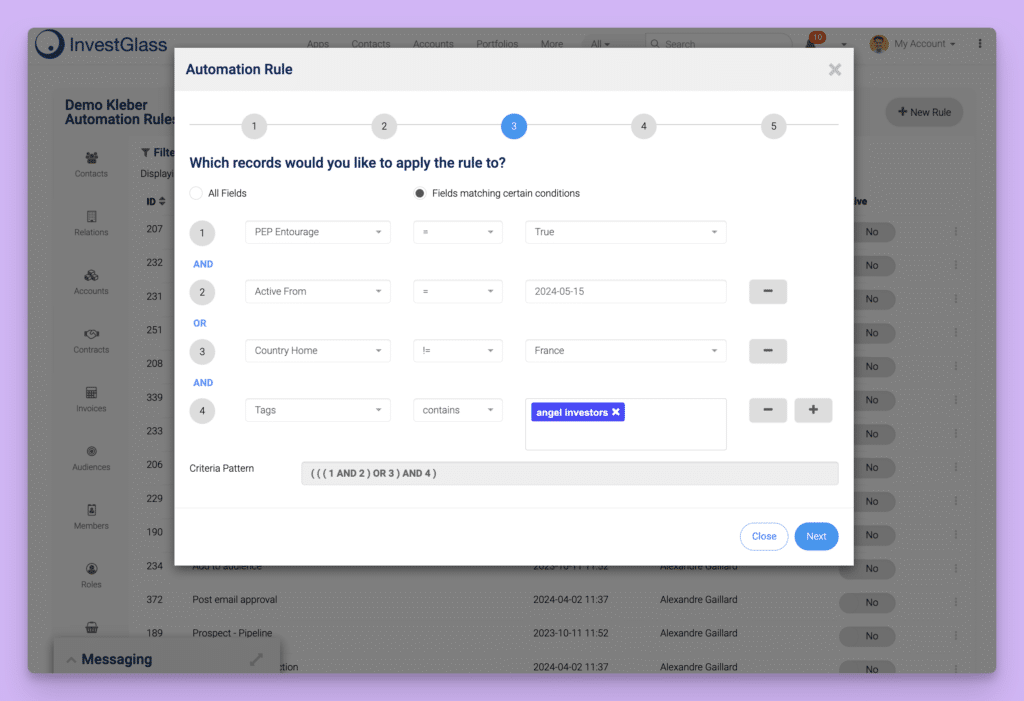

Automatisierte Know Your Customer (KYC)-Prozesse können durch die Rationalisierung von Routineaufgaben Rand- oder Eckfälle effektiv angehen. So können sich die Teams auf komplexere Kundenprofile konzentrieren, die menschliche Aufmerksamkeit erfordern.

So funktioniert es:

- Effizienz und Genauigkeit: Automatisiertes KYC bearbeitet die meisten unkomplizierten Anträge mit Geschwindigkeit und Präzision. Dadurch wird die Arbeitsbelastung drastisch reduziert, da bis zu 95 % der Fälle ohne manuelles Eingreifen bearbeitet werden.

- Zuteilung von Ressourcen: Durch die Entlastung des Personals von Routinekontrollen können sich Unternehmen auf die 5% konzentrieren, die besonders schwierig sind. Dazu gehören Szenarien mit zweideutigen Vorschriften, ungewöhnlichem Kundenverhalten oder internationalen Unterschieden bei der Einhaltung von Vorschriften.

- Risikopriorisierung: Automatisierungssysteme zeigen hochriskante oder ungewöhnliche Aktivitäten sofort an. Diese Priorisierung ermöglicht es Experten, potenzielle Compliance-Probleme schnell anzugehen und mit gezielten Strategien zu lösen.

- Verbessertes Kundenerlebnis: Während die Automatisierung für die meisten Benutzer einen nahtlosen Prozess sicherstellt, bietet sie bei Bedarf persönliche Betreuung. Dieser doppelte Ansatz steigert die Kundenzufriedenheit und schafft Vertrauen.

Im Wesentlichen verändert die automatisierte KYC die Art und Weise, wie Unternehmen ihre Compliance-Prozesse verwalten, indem sie das menschliche Fachwissen auf die Bereiche konzentrieren, in denen es am wirkungsvollsten ist, und Routinekontrollen einer effizienten Technologie überlassen.

Wie beschleunigt die automatische KYC-Verifizierung das Onboarding?

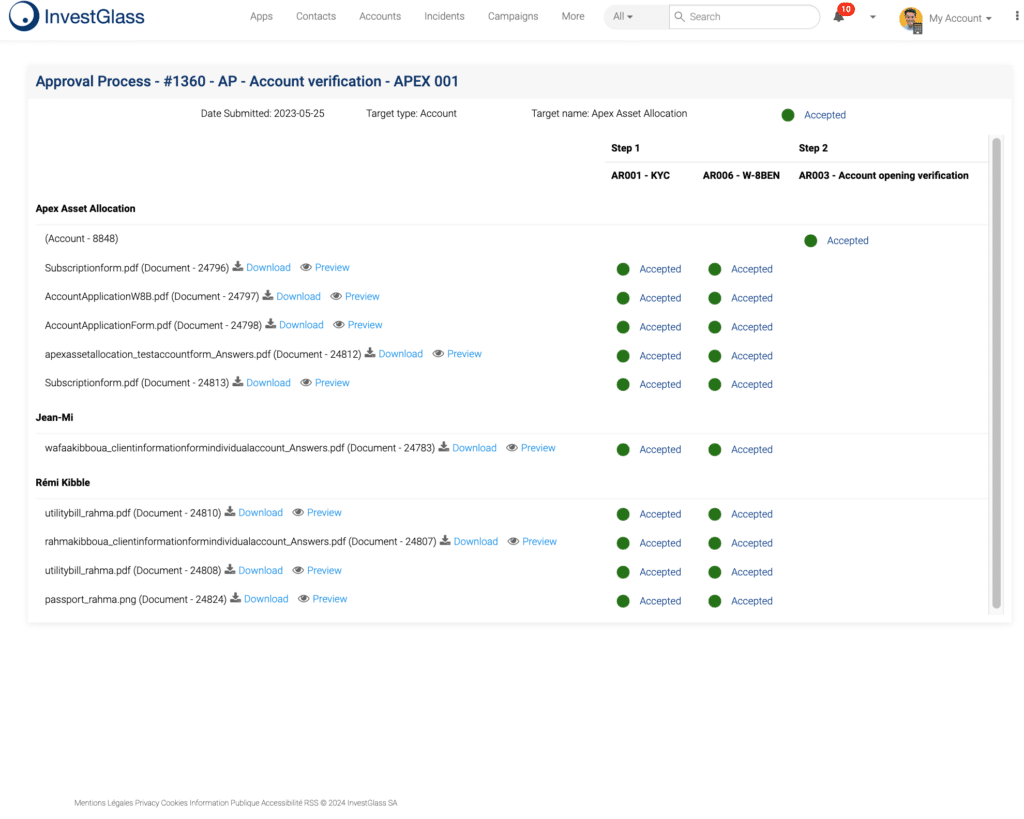

Nicht zuletzt müssen Unternehmen, sobald alle Informationen eingegeben und aufgezeichnet sind, in der Lage sein, Kunden auf der Grundlage ihrer Antworten, der Identitätsprüfung und der Namensüberprüfung zu akzeptieren oder abzulehnen. Bankinstitute verwenden in der Regel Lösungen, die Genehmigungsprozesse für die Kontoeröffnung und das Onboarding von Kunden bieten.

Das automatisierte KYC-Onboarding spielt eine entscheidende Rolle bei der Beschleunigung dieses Prozesses. Sie nutzt die biometrische Identitätsprüfung und die Technologie zur Dokumentenerkennung, um die Identität der Kunden schnell und genau zu überprüfen. Diese Technologien minimieren manuelle Fehler und erhöhen die Genauigkeit, so dass die Einhaltung gesetzlicher Vorschriften gewährleistet ist.

Außerdem wird die Datenanalyse eingesetzt, um Informationen effizient zu verarbeiten und zu analysieren. Dies beschleunigt nicht nur den Onboarding-Prozess, sondern trägt auch zu einem nahtlosen Kundenerlebnis bei. Durch die Verringerung des Zeit- und Arbeitsaufwands, der traditionell erforderlich ist, ermöglicht die automatisierte KYC den Unternehmen eine schnellere Aufnahme von Kunden bei gleichzeitiger Wahrung hoher Standards für Compliance und Sicherheit.

Wie hilft die automatisierte KYC bei der Aufdeckung von Betrug?

Wie können Finanzinstitute, Banken und andere Unternehmen bei der Kontoeröffnung und der Aufnahme von Kunden einen vollständigen und konformen KYC-Prozess durchführen? Der KYC-Prozess kann in fünf Schritten vereinfacht werden, um die Compliance zu verbessern und Betrug zu vermeiden:

- Informationen sammeln: Erfassen Sie die wichtigsten Daten des Kunden und stellen Sie sicher, dass alle erforderlichen Felder korrekt ausgefüllt sind.

- Dokumente prüfen: Nutzen Sie KI-gestützte Tools, um Spuren von Grafikeditoren zu erkennen und sicherzustellen, dass die eingereichten Dokumente authentisch und unverändert sind.

- Informationen validieren: Gleichen Sie die gesammelten Daten mit vertrauenswürdigen Datenbanken ab. Automatisierte Systeme können mit einer Blockliste von über 1 Million bekannter Betrüger abgleichen und verdächtige Personen sofort markieren.

- Abhilfemaßnahmen starten: Wenn Unstimmigkeiten gefunden werden, können automatische Systeme Abhilfemaßnahmen einleiten. Dazu gehören die Erkennung von Spoofing-Versuchen und die Überprüfung der Legitimität der Identität des Kunden durch eine fortschrittliche Verhaltensrisikobewertung.

- Zulassungs-Prozesse: Sobald alle Informationen validiert und alle Probleme gelöst sind, fahren Sie mit der Genehmigung fort, um den Kunden sicher einzubinden.

Durch die Integration von KI-Algorithmen in den KYC-Prozess rationalisieren Unternehmen nicht nur ihre Abläufe, sondern stärken auch ihren Schutz vor Betrug. Diese Technologien arbeiten unermüdlich daran, potenzielle Betrugsaktivitäten aufzudecken und sorgen für einen sichereren und regelkonformen Onboarding-Prozess.

Wie trägt die Verhaltensanalyse zur Aufdeckung von Betrug bei?

Die Verhaltensanalyse bewertet die Aktionen der Benutzer und weist ihnen auf der Grundlage der erkannten Muster Risikowerte zu. Dies hilft bei der Identifizierung von ungewöhnlichem Verhalten, das auf betrügerische Aktivitäten hinweisen könnte, und verbessert so den Erkennungsprozess.

Wie werden bekannte Betrüger in Echtzeit identifiziert?

Da diese Systeme eine umfassende Sperrliste mit über einer Million bekannter Betrüger führen und ständig aktualisieren, können sie neue Daten sofort mit dieser Liste abgleichen, um verdächtige Personen schnell zu identifizieren und zu kennzeichnen.

Wie können automatische Systeme Versuche der Identitätsfälschung erkennen?

Automatisierte Systeme verwenden eine fortschrittliche Mustererkennung, um Anomalien bei der Identitätsüberprüfung zu erkennen und potenzielle Spoofing-Versuche zu melden, die die Sicherheit gefährden könnten.

Wie hilft KI bei der Erkennung von Dokumentenfälschungen?

KI-Algorithmen können Dokumente analysieren, um Anzeichen von Manipulationen zu erkennen, z. B. Spuren, die von grafischen Bearbeitungswerkzeugen hinterlassen wurden, und so die Authentizität der eingereichten Dokumente sicherstellen.

Wie helfen KI-Algorithmen bei der Aufdeckung von Betrügern im KYC-Prozess?

Sobald die Datenerfassung erfolgt ist, müssen Sie die Identität der Kunden und die Gültigkeit ihrer Dokumente überprüfen. Um die Daten zu vergleichen, sollte die künstliche Intelligenz die Daten aus den Datensätzen extrahieren (Personalausweis, Reisepass, Debit-/Kreditkarte, Wohnsitznachweis, Unternehmensdokumente usw.) und sie mit den manuell eingegebenen Informationen abgleichen. Diese Vergleichsprüfung ist eine grundlegende, aber nützliche Vorabüberprüfung.

Über diese ersten Schritte hinaus bieten KI-Algorithmen fortgeschrittene Fähigkeiten, um Betrüger effektiver zu erkennen:

- Manipulationen aufdecken: Die KI kann Spuren von Grafikeditoren erkennen und so sicherstellen, dass eingereichte Dokumente nicht manipuliert wurden.

- Spoofing-Versuche erkennen: Diese Algorithmen sind in der Lage, Identitätsfälschungsversuche zu erkennen und zu kennzeichnen, um die Sicherheitsmaßnahmen zu verbessern.

- Umfassendes Betrugs-Screening: KI-Systeme verwalten effizient riesige Datensätze und stellen Querverweise her, indem sie eine Blockliste von über einer Million bekannter Betrüger überprüfen.

- Verhaltensanalyse: Die KI vergibt Verhaltens-Risiko-Scores, indem sie Muster im Nutzerverhalten analysiert, um potenzielle Betrugsaktivitäten aufzudecken, die bei manuellen Kontrollen unbemerkt bleiben könnten.

Die Integration dieser KI-gesteuerten Erkenntnisse in den KYC-Prozess stärkt nicht nur die Betrugserkennung, sondern rationalisiert auch die Verifizierung und bietet so eine robuste Verteidigung gegen betrügerische Aktivitäten.

Wie kann ein Unternehmen automatisierte KYC-Lösungen in sein bestehendes technisches System integrieren?

Für einen Teil der zweiten und dritten Stufe arbeitet InvestGlass mit Regtech-Partnern zusammen, um eine nahtlose Integration und vollständige KYC-Compliance zu gewährleisten. Wir arbeiten auch mit Fintech-Unternehmen zusammen, die für zusätzliche Tiefe sorgen.

Um eine reibungslose Integration in Ihr bestehendes technisches System zu gewährleisten, bietet InvestGlass mehrere Optionen:

- Web SDK: Binden Sie KYC-Lösungen einfach direkt in Ihre Webanwendungen ein und sorgen Sie so für eine optimierte Benutzererfahrung.

- Mobiles SDK: Integrieren Sie nahtlos in mobile Plattformen und stellen Sie sicher, dass Ihre Kunden auch unterwegs auf Ihre Dienste zugreifen können.

- RESTful API: Für diejenigen, die über komplexere Systeme verfügen, bietet unsere API die Flexibilität, die Integration an Ihre speziellen Bedürfnisse anzupassen.

Seien Sie versichert, dass unsere Lösungen auf hohe Zuverlässigkeit ausgelegt sind und eine Betriebszeit von 99,9 % bieten, damit Ihr Betrieb ohne Unterbrechungen läuft. Diese Verpflichtung zur Stabilität stellt sicher, dass sich Ihr Unternehmen auf eine konstante Leistung verlassen kann, während Sie Ihre Compliance-Fähigkeiten verbessern.

Wie kann der KYC-Prozess an die jeweiligen Richtlinien angepasst werden?

Nicht zuletzt müssen Unternehmen, sobald alle Informationen eingegeben und aufgezeichnet sind, in der Lage sein, Kunden auf der Grundlage ihrer Antworten, der Identitätsprüfung und der Namensüberprüfung zu akzeptieren oder abzulehnen. Bankinstitute verwenden in der Regel Lösungen, die Genehmigungsprozesse für die Kontoeröffnung und das Onboarding von Kunden bieten.

Um dies zu erreichen, ist ein flexibler KYC-Prozess unerlässlich. Er muss an Ihre spezifischen Richtlinien angepasst werden können und die Einhaltung der Vorschriften gewährleisten, ohne die Effizienz zu beeinträchtigen. Automatisierte Systeme können bis zu 95% der Routineüberprüfungen übernehmen, so dass sich Ihr Team auf komplexe Fälle konzentrieren kann, die eine persönliche Betreuung erfordern.

Darüber hinaus sollte ein robustes System den globalen Betrieb unterstützen und die Überprüfung von mehr als 14.000 Dokumentenarten aus über 220 Ländern und Gebieten ermöglichen. Diese internationale Fähigkeit wird durch Lokalisierungsfunktionen, die mehr als 30 Sprachen unterstützen, noch weiter verbessert, so dass der Einstieg für die verschiedenen Kundengruppen erleichtert wird.

Diese Verbesserungen stellen sicher, dass Ihr KYC-Prozess nicht nur die gesetzlichen Anforderungen erfüllt, sondern sich auch nahtlos an Ihre Unternehmensziele anpasst und eine umfassende und anpassbare Lösung bietet.

Was macht den benutzerfreundlichen Verifizierungsprozess schnell und effizient?

Das Kundenerlebnis und die Kundenbindung sollten positiv bleiben und die Geschwindigkeit des Prozesses sollte so schnell wie möglich sein. Um dies zu erreichen, kann die Implementierung einer automatisierten Kundenanmeldung einen entscheidenden Unterschied machen. Da das mühsame manuelle Ausfüllen von Formularen entfällt, können Bewerber den Prozess ohne unnötige Verzögerungen durchlaufen.

Darüber hinaus stellt die sofortige Vorabprüfung von Dokumenten sicher, dass alle Eingaben korrekt und vollständig sind, so dass der Kommunikationsaufwand minimiert wird. Tooltips in Echtzeit bieten sofortige Hilfe und führen den Benutzer durch jeden Schritt, so dass die Verifizierung gleich beim ersten Versuch erfolgreich ist.

Dieser Ansatz erhöht nicht nur die Zufriedenheit der Benutzer, sondern steigert auch die Effizienz, da der Überprüfungsprozess nahtlos und schnell verläuft.

InvestGlass das beste Tool zur Automatisierung Ihrer KYC

InvestGlass steht an der Spitze dieser Revolution und bietet eine umfassende Plattform, die die Einhaltung von Vorschriften rationalisiert, das Kundenerlebnis verbessert und Risiken mindert. Durch die Automatisierung von KYC- und AML-Prozessen ermöglicht InvestGlass Unternehmen eine effiziente Kundenakquise, eine Senkung der Betriebskosten und die Einhaltung der sich ständig ändernden regulatorischen Anforderungen.

Ganz gleich, ob Sie global skalieren, Ihr Unternehmen vor Betrug schützen oder Ihr Ergebnis verbessern möchten, InvestGlass bietet eine maßgeschneiderte, robuste Lösung, die sich nahtlos in Ihre bestehenden Systeme integrieren lässt. Die benutzerfreundliche Oberfläche, die fortschrittliche Betrugserkennung und die Verpflichtung zur Einhaltung von Vorschriften machen InvestGlass zur ersten Wahl für Unternehmen, die in einem zunehmend wettbewerbsintensiven Markt nach Wachstum und Widerstandsfähigkeit streben.

Entscheiden Sie sich für InvestGlass, um Ihre Compliance-Abläufe umzugestalten, die Effizienz zu steigern und sich auf das zu konzentrieren, was wirklich wichtig ist: das Wachstum Ihres Unternehmens mit Vertrauen.

Automatisieren Sie die KYC-Überprüfung, beschleunigen Sie das Onboarding