Aufbau der KI-Bank

InvestGlass Ihr Tool für KI-gestützte Entscheidungsfindung

Entscheidungsfindung für die Bank der Zukunft

Wie KI das Bankwesen für alle Kunden verändert?

Schritt 1

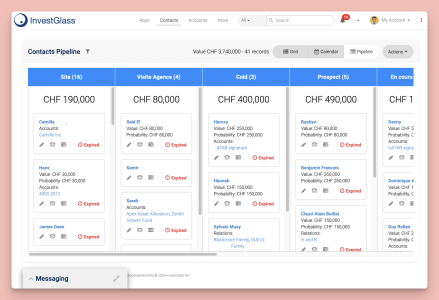

Analytisch unterstützte personalisierte Angebote

Mithilfe von Analysen werden personalisierte Angebote erstellt, die auf den finanziellen Gewohnheiten und Zielen des Kunden basieren und so Relevanz und Nutzen gewährleisten. Digitale Formulare vereinfachen die Datenerfassung und machen das Onboarding und Aktualisierungen schneller und bequemer.

Schritt 2

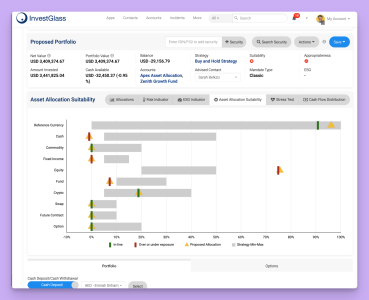

Empfehlungen zum Sparen und Investieren

Kunden erhalten maßgeschneiderte Spar- und Anlageempfehlungen, die auf den Erkenntnissen der Analytik basieren und auf ihre finanziellen Ziele abgestimmt sind. Das InvestGlass Anlegerportal bietet eine zentrale Plattform für die Verwaltung dieser Empfehlungen und die Verfolgung der Fortschritte.

Schritt 3

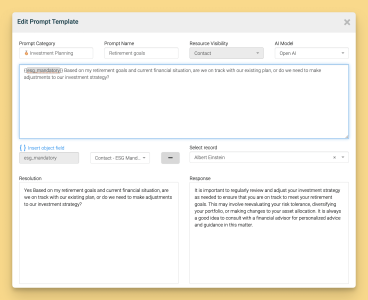

Betreut von einem KI-gestützten virtuellen Berater

Ein KI-gesteuerter virtueller Berater bietet Hilfe in Echtzeit, persönliche Beratung und automatisierte Unterstützung bei Finanzfragen. Dies gewährleistet einen effizienten, zugänglichen und rund um die Uhr verfügbaren Service, um das Kundenerlebnis zu verbessern.

Mehr erfahren

InvestGlass das Schweizer CRM&PMS

Wie können sich Banken transformieren, um AI-First zu werden?

Banken können sich zu KI-erfahrenen Unternehmen entwickeln, indem sie einen ganzheitlichen Ansatz für die KI-Implementierung auf vier Schlüsselebenen des integrierten Kompetenzstapels verfolgen: die Engagement-Ebene, die KI-gestützte Entscheidungsebene, die Kerntechnologie- und Datenebene und das Betriebsmodell. Jede Ebene muss vollständig entwickelt und miteinander verbunden sein, um Personalisierung in großem Maßstab, kanalübergreifende Kundenerlebnisse und schnelle Innovationszyklen zu ermöglichen, die für die Wettbewerbsfähigkeit entscheidend sind.

Neugestaltung der Kundenbindungsebene:

Banken müssen die Erwartungen ihrer Kunden an nahtlose, kontextbezogene und intuitive Interaktionen über verschiedene Berührungspunkte hinweg erfüllen. Um dies zu erreichen, müssen sie vom Angebot standardisierter Produkte zu integrierten Angeboten übergehen, die die gesamte Kundenreise abdecken und wichtige Entscheidungen automatisieren. Sie sollten sich auch in Partner-Ökosysteme einbetten, um die Relevanz zu erhöhen, wie z.B. die Integration der Dienste der ICICI Bank auf WhatsApp, die die Zugänglichkeit und das Engagement erhöht hat.

Dieser Wandel beruht auf der Schaffung maßgeschneiderter Erlebnisse, der Nutzung von Partnerschaften und der Integration von Bankdienstleistungen mit Nicht-Bankdienstleistungen, um komplexe Kundenbedürfnisse zu erfüllen. Indem sie diese Veränderungen annehmen, können sich die Banken als integrale, proaktive Teilnehmer an der finanziellen Reise der Kunden positionieren.