Rationaliser votre processus d'approbation des transactions bancaires : Un guide pas à pas

If you’ve ever wondered how banks approve loans, open accounts, or verify transactions, this article will provide an in-depth look into the process. Financial institutions utilize strict evaluation criteria, including creditworthiness, debt-to-income ratio, and compliance checks, to ensure responsible banking practices.

According to Investopedia, a strong credit score significantly improves approval chances for loans, as it reflects a borrower’s reliability. Regulatory compliance, such as anti-money laundering (AML) checks, plays a crucial role in preventing financial fraud, as highlighted by the Financial Times.

Additionally, modern banks leverage AI-driven underwriting systems and biometric verification tools, such as those offered by companies like Veriff, to streamline decisions while maintaining security. These technologies enhance efficiency, ensure compliance with global banking regulations, and improve the customer experience by expediting approvals.

In this article, we’ll explore the key steps, regulations, and innovations shaping bank approvals today.

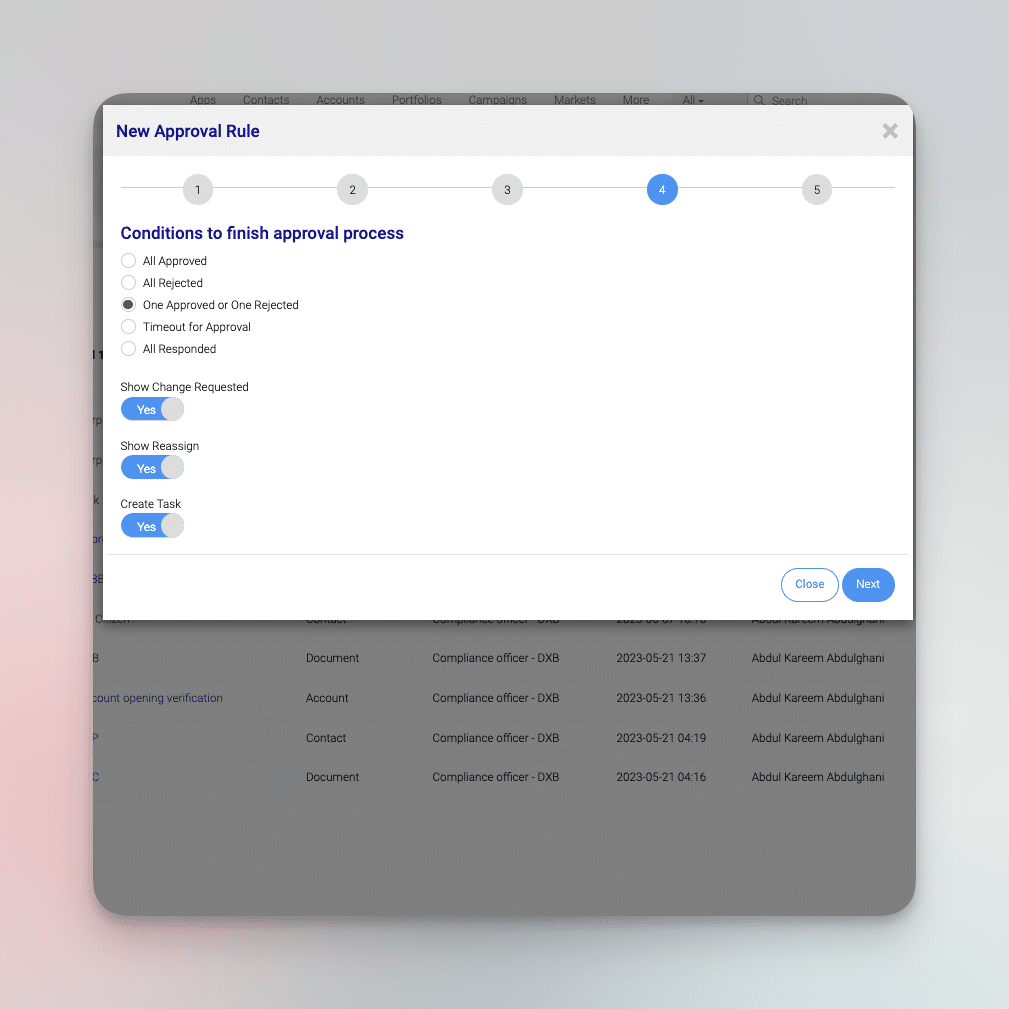

InvestGlass offre une solution flexible et puissante pour le processus d'approbation. Nous avons des maquettes pré-construites pour les institutions financières.

Principaux points à retenir

- Le processus d'approbation bancaire est essentiel pour garantir la conformité des transactions, maintenir le contrôle des opérations bancaires et respecter les cadres juridiques et réglementaires.

- La rationalisation des approbations grâce à des critères clairs, à l'automatisation et à l'utilisation de technologies comme InvestGlass améliore l'efficacité, réduit les erreurs humaines et maintient la conformité des opérations bancaires.

- Le suivi et l'amélioration continus du processus d'approbation à l'aide d'indicateurs clés de performance (ICP) sont essentiels pour s'adapter à l'évolution des besoins de l'entreprise et maintenir l'efficacité opérationnelle.

Comprendre le processus d'approbation bancaire

Le processus d'approbation d'une banque joue un rôle crucial dans ses opérations. Il permet de s'assurer que :

- les transactions répondent aux normes requises

- le contrôle des procédures bancaires est assuré

- il constitue un marqueur important du respect des exigences légales et réglementaires

- le respect des politiques internes et des mandats juridiques externes.

Rôle des approbations dans le secteur bancaire

Les agréments bancaires sont essentiels au fonctionnement et à la prise de décision au sein des institutions financières. Elles agissent comme une mesure de protection, confirmant que les transactions ne sont effectuées qu'après avoir satisfait à des normes spécifiques. Ces protocoles préservent l'intégrité des opérations bancaires tout en respectant les exigences légales et réglementaires.

Types d'opérations bancaires nécessitant une approbation

Le processus d'approbation des transactions bancaires englobe une série d'activités, telles que

- Création de nouveaux comptes bancaires

- Exécution de virements importants

- Organiser les contrats de prêt hypothécaire

- Mise en place de plans de retraite individuels

Ce processus d'approbation est essentiel pour maintenir la conformité réglementaire et le contrôle.

Les transactions qui ne sont pas spécifiquement énumérées mais qui sont considérées comme sensibles doivent également être approuvées au préalable par la direction générale. Cette étape permet de garantir le respect de la conformité et du contrôle tout en gérant de manière appropriée les documents connexes supplémentaires.

Mise en œuvre des meilleures pratiques pour des approbations rationalisées

Alors que nous entrons dans l'ère numérique de la banque, l'utilisation de la technologie pour rationaliser le processus d'approbation devient de plus en plus critique. Il est essentiel de mettre en place des méthodes de communication claires pour s'assurer que toutes les personnes concernées comprennent le fonctionnement de ces processus, et l'utilisation d'outils technologiques peut y contribuer.

La mise en place de systèmes automatisés dans le cadre de nos procédures d'approbation nous permet non seulement d'accroître l'efficacité, mais aussi d'améliorer la collaboration tout en minimisant les erreurs.

Établir des critères d'approbation clairs

Le processus d'approbation repose sur des critères d'approbation précis. Cela garantit une évaluation uniforme de chaque transaction par rapport à un point de référence stable, favorisant ainsi une prise de décision cohérente tout au long du processus. Un cadre explicite et clair pour les approbations ne réduit pas seulement la probabilité de décisions biaisées, mais accélère également le processus global d'obtention de l'approbation en atténuant les facteurs de risque associés à l'ambiguïté.

Exploiter les outils d'automatisation

L'utilisation d'outils d'automatisation est essentielle pour rationaliser le processus d'approbation, car ils permettent d'atteindre plusieurs objectifs clés.

- Réduire le temps consacré aux activités bancaires banales

- Améliorer l'efficacité générale et le rendement

- Réduire les erreurs dues aux interventions manuelles

- Fournir un processus décisionnel uniforme et fiable qui respecte les normes réglementaires spécifiques au secteur.

Gérer le processus d'approbation des prêts

La gestion du processus d'approbation des prêts exige un équilibre méticuleux entre l'évaluation de la solvabilité, la garantie de la conformité et la gestion des risques. Au cours du processus d'approbation des prêts dans les banques, plusieurs aspects sont pris en compte, tels que :

- Les antécédents de l'emprunteur en matière de crédit

- Leurs capacités de trésorerie

- La disponibilité et la qualité des garanties

- La personnalité de l'emprunteur

- L'exhaustivité et l'exactitude de la documentation fournie

L'amélioration de la collaboration entre les membres du personnel bancaire - en particulier ceux de l'équipe de crédit - et les clients, facilitée par les plateformes numériques, permet d'accroître l'efficacité opérationnelle et d'améliorer l'expérience des clients.

Principales étapes du processus d'approbation du prêt

Le processus d'approbation du prêt commence lorsque l'emprunteur soumet une demande de crédit. Cela implique plusieurs étapes cruciales, notamment

- Examen rigoureux des antécédents de l'emprunteur en matière de crédit

- Examen approfondi des flux de trésorerie

- Évaluation des garanties disponibles

- Évaluation méticuleuse de tous les documents pertinents relatifs au prêt

La précision et l'attention sont essentielles tout au long de cette phase.

Cette méthode exigeante garantit qu'avant de conclure l'approbation, la banque obtient une vision complète de tous les aspects de la situation financière du demandeur. Il s'agit notamment de ses états financiers complets, tels que le bilan et le compte de résultat, ainsi que de ses dettes existantes.

Garantir la conformité et la gestion des risques

Dans le processus d'approbation des prêts, le maintien de la conformité avec les cadres juridiques et réglementaires est crucial. La mise en œuvre d'une technologie d'automatisation joue un rôle clé en fournissant une piste d'audit qui facilite l'examen interne et externe du respect de ces normes.

L'automatisation s'appuie sur des algorithmes basés sur des données pour améliorer la gestion des risques dans le cadre du processus d'approbation des prêts tout en veillant à ce que les réglementations sectorielles soient respectées.

Améliorer le processus d'approbation du marketing dans le secteur bancaire

Le marketing joue un rôle crucial dans l'attraction et la fidélisation des clients dans le secteur bancaire. Les banques comptent sur un processus d'approbation marketing rationalisé pour maintenir la cohérence avec les lignes directrices de la marque et se conformer aux exigences réglementaires.

En adoptant un processus d'approbation efficace, les banques minimisent le risque d'erreurs et s'assurent de ne diffuser que les versions actuelles ou approuvées de leur matériel de marketing.

Rationaliser le processus d'examen et d'approbation avec InvestGlass

InvestGlass a révolutionné la gestion des processus d'approbation des entreprises. L'automatisation des flux de travail d'approbation marketing par InvestGlass non seulement accélère ces processus, mais fournit également une piste d'audit transparente. Sa plateforme d'épreuvage en ligne facilite la collaboration et les commentaires immédiats, s'intègre parfaitement aux plateformes d'hébergement vidéo et contrôle méticuleusement les différentes itérations des documents afin de garantir leur application correcte dans les initiatives de marketing.

Favoriser la collaboration entre les parties prenantes

Le renforcement de la collaboration entre toutes les parties concernées est essentiel pour optimiser le processus d'approbation du marketing. Les banques peuvent adopter des cadres systématiques tels que le RACI pour délimiter clairement les responsabilités et favoriser un travail d'équipe plus efficace tout au long de la phase d'approbation.

L'utilisation de modèles fournit une feuille de route aux parties prenantes lors de la phase d'examen du processus. Cela favorise l'uniformité et la méticulosité de leur approche, ce qui contribue à faciliter les efforts de coopération.

Contrôler et améliorer le processus d'approbation de votre banque

Pour qu'une banque s'assure que son processus d'approbation des prêts reste à la fois efficace et efficient, il est essentiel d'évaluer et d'affiner cette procédure en permanence. En surveillant de près des indicateurs de performance cruciaux tels que le taux d'acceptation, le temps écoulé entre la décision et la conclusion du contrat et le taux de prêts abandonnés, des informations précieuses peuvent être recueillies sur le bon fonctionnement du processus d'approbation de la banque.

Suivi des indicateurs clés de performance (ICP)

Les banques utilisent les indicateurs clés de performance (ICP) comme référence pour évaluer l'efficacité de leur processus d'approbation des prêts. Les indicateurs clés de performance les plus importants que les banques suivent sont les suivants :

- Le taux d'approbation des demandes, qui indique la capacité de la banque à traiter efficacement les demandes des emprunteurs.

- Durée moyenne nécessaire pour que la banque donne son accord à une demande de prêt.

- La proportion de demandes de prêt qui sont rejetées par l'institution.

- Le degré de satisfaction des clients est lié à la façon dont ils perçoivent le processus d'approbation des prêts.

Grâce à une évaluation cohérente de ces indicateurs clés de performance, les banques peuvent déterminer où des améliorations sont nécessaires et mettre en œuvre des mesures correctives pour affiner leur approche en matière d'approbation des prêts et de gestion des attentes des clients.

S'adapter à l'évolution des besoins de l'entreprise

Dans le paysage bancaire en constante évolution, il est impératif que le processus d'approbation d'une banque évolue également. La capacité de l'entreprise à se développer et à répondre à des demandes changeantes dépend de la mise en place d'un processus d'approbation adaptable. Pour garantir l'alignement sur les conditions fluctuantes du marché et les révisions des stratégies commerciales, il est essentiel d'évaluer et de rationaliser régulièrement les politiques d'approbation.

Résumé

Le processus d'approbation au sein d'une banque est essentiel à la bonne exécution des transactions. Les banques peuvent améliorer leur efficacité et minimiser les erreurs en adoptant des pratiques optimales telles qu'une communication efficace, la définition de critères précis pour les approbations et l'utilisation des avancées technologiques en matière d'automatisation.

Alors que le secteur bancaire continue d'évoluer, il est impératif que les banques évaluent et améliorent régulièrement leurs processus d'approbation. Pour ce faire, elles doivent surveiller des paramètres importants et s'adapter à l'évolution des besoins de l'entreprise. Ce faisant, les banques ne se contentent pas de maintenir un processus efficace, elles favorisent également la satisfaction des clients tout en soutenant la croissance financière.

Questions fréquemment posées

Qu'est-ce que l'agrément dans le secteur bancaire ?

Dans le secteur bancaire, lorsque les prêteurs donnent leur accord à l'émission d'un instrument financier par une entreprise et aux modifications correspondantes du contrat de crédit, on parle d'approbation bancaire. Cette autorisation est une phase critique dans la finalisation des transactions financières.

Quelles sont les étapes de la procédure d'approbation du crédit ?

En règle générale, le processus d'approbation d'un crédit comprend cinq étapes fondamentales. Si la ligne de crédit demandée est d'un type spécifique, la procédure de souscription peut comporter d'autres étapes que les premières.

Qui approuve les banques au Royaume-Uni ?

Au Royaume-Uni, les banques obtiennent l'approbation de la Prudential Regulation Authority (PRA), qui est accordée avec l'aval de la Financial Conduct Authority (FCA).

L'autorisation de PRA a pour but de garantir que les entreprises maintiennent leur sécurité et leur stabilité.

Comment les banques décident-elles d'approuver les prêts ?

Sur la base de la somme des points attribués aux différents aspects de votre demande, les scores de crédit sont déterminés et utilisés par les banques pour évaluer le risque associé au fait de vous prêter de l'argent. Ce score total influence la décision d'une banque lorsqu'il s'agit d'approuver des prêts.

Quels sont les différents types de transactions bancaires nécessitant une approbation ?

Les opérations bancaires nécessitant une autorisation comprennent l'ouverture de nouveaux comptes, les virements électroniques importants, l'octroi de prêts ou de lignes de crédit, l'organisation de prêts hypothécaires, la configuration ou la réaffectation de régimes de retraite personnels et les opérations de change.

Gardez à l'esprit les conditions particulières applicables à chaque transaction.