Construire une néobanque gagnante en matière d'IA

The banking industry, particularly with the rise of digital-only neobanks, has recently experienced significant transformations. While traditional banks face high entry barriers, including substantial fixed costs and extended timelines—often five to seven years—to reach breakeven (McKinsey), neobanks are disrupting this model by dramatically reducing startup costs and accelerating growth.

Leveraging technology, neobanks achieve customer acquisition rates nearly three times higher than traditional banks, challenging the industry’s established norms and rapidly reshaping customer expectations (Forbes).

Non seulement ces banques challengers opèrent à une fraction des coûts supportés par les banques traditionnelles, mais leur stratégie et leurs plans d'exécution sont également distinctement perturbateurs. Elles proposent des structures tarifaires plus transparentes, avec un minimum de frais cachés, ce qui rend le champ concurrentiel de plus en plus vaste. Cependant, pour ces banques numériques, la quête primordiale consiste à consolider leur avantage concurrentiel. Elles visent à s'emparer d'une plus grande part du gâteau financier des consommateurs et à réaliser des profits substantiels.

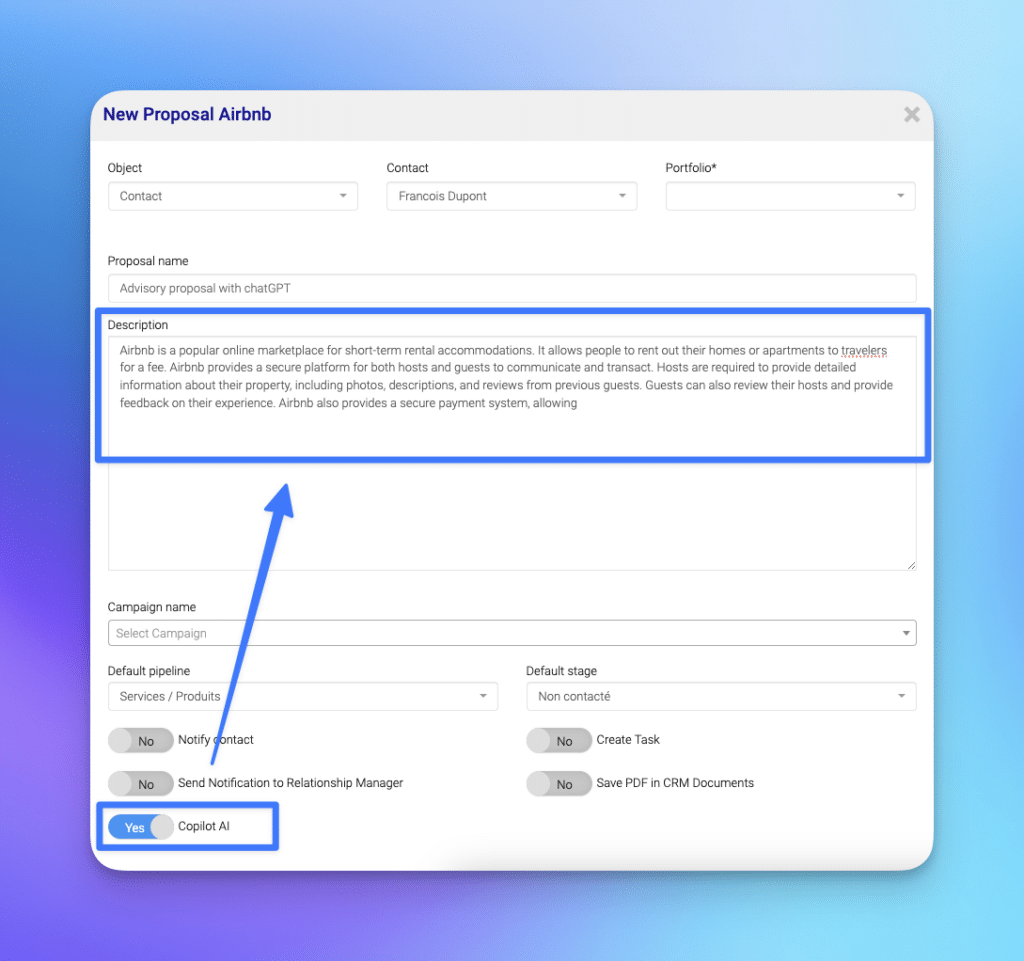

Une partie essentielle de la réponse réside dans l'intégration approfondie de l'analyse des données et de l'IA dans toutes les opérations. Les néobanques approfondissent les relations avec les clients en formulant des propositions de valeur intelligentes qui résolvent les besoins non satisfaits. Elles exploitent également la puissance des données pour fournir des services hyperpersonnalisés, en répondant aux attentes changeantes des clients et en améliorant les opportunités de vente croisée. Il ne s'agit pas seulement d'obtenir des résultats financiers, mais aussi d'apporter une réelle valeur ajoutée à l'entreprise.

Prenons l'exemple des néobanques qui ont réussi à se développer de manière significative ou qui sont devenues rentables. Elles présentent toutes plusieurs caractéristiques uniques :

Déploiement rapide de produits :

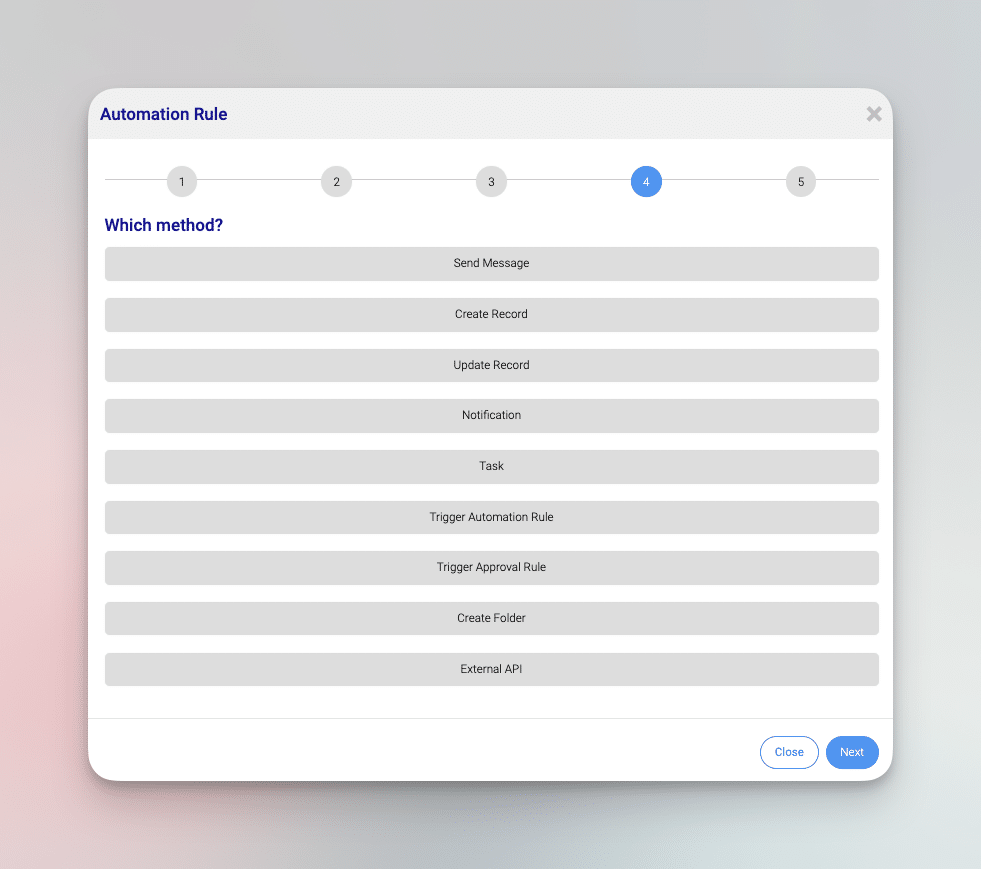

Dans le paysage en constante évolution des banques virtuelles, seules quelques unes se distinguent des autres. Comment ? En donnant la priorité à l'innovation produit. Il ne s'agit pas seulement de servir les clients. En analysant de nombreuses données sur les clients, ces néobanques déterminent rapidement les habitudes d'achat des consommateurs. Cela leur permet de lancer rapidement de nouveaux produits qui répondent à l'évolution des tendances du marché. En outre, elles maintiennent des plateformes technologiques flexibles, ce qui leur permet de s'adapter au changement. Ce faisant, elles améliorent non seulement leurs performances financières, mais aussi la satisfaction de leurs clients.

Avec InvestGlass, vous pouvez créer de nouveaux produits à partir de la solution cloud.

Un engagement client exemplaire :

Le secteur bancaire mondial, à l'exception de quelques-uns, ne parvient souvent pas à offrir plus que des services traditionnels. Les principales néobanques, cependant, ne se contentent pas de répondre aux attentes. Elles tirent parti de leur plateforme pour proposer des solutions divertissantes et éducatives. Qu'il s'agisse d'informations sur les tendances du marché fournies par le fournisseur d'études de marché Statista ou de jeux liés à la finance, elles veillent à ce que leurs clients restent engagés et informés.

Personnalisation avancée - maximiser la durée de vie des clients :

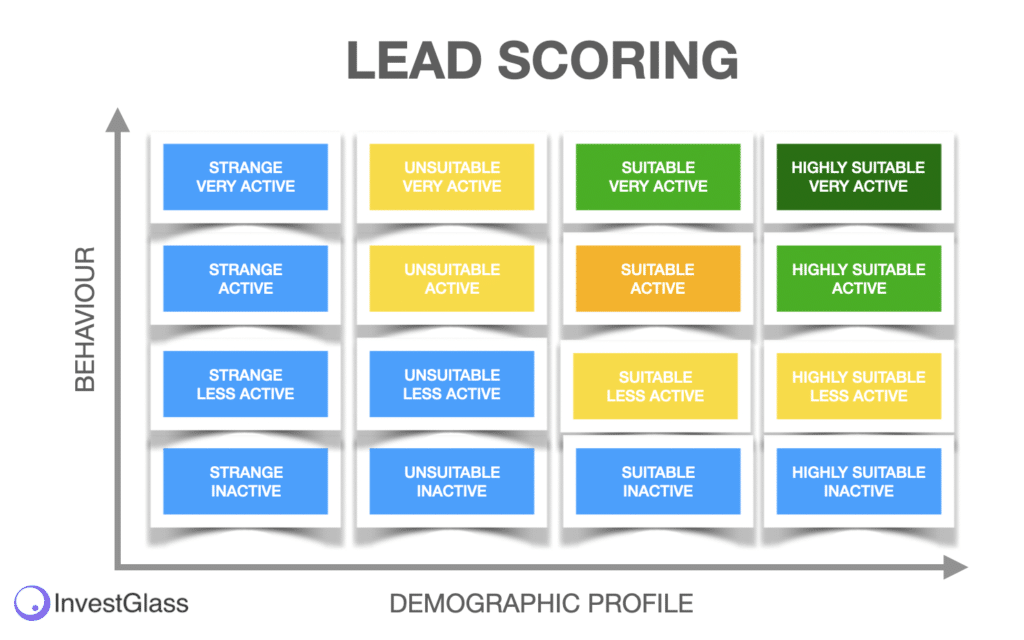

En analysant les données des clients, ces banques virtuelles sont à la pointe de la fourniture de services hyperpersonnalisés. Elles s'intéressent aux habitudes d'achat des consommateurs et s'assurent de proposer des recommandations d'achat et des services adaptés au contexte actuel des clients. Nous vous suggérons d'examiner le processus d'évaluation des prospects et le processus d'automatisation dès le premier jour de la mise en place de votre néobanque.

Interfaces conversationnelles pour des relations hybrides avec les clients :

Dans le paysage bancaire en évolution rapide, les interfaces conversationnelles se distinguent comme une caractéristique déterminante de l'engagement moderne des clients. Les indicateurs traditionnels du bilan, bien qu'essentiels, ne sont plus les seuls à dicter le succès des banques. Au contraire, à l'ère du numérique, la manière dont une banque interagit et s'engage avec ses clients est d'une importance capitale. Les banques virtuelles, en particulier les néobanques et les banques challengers, reconnaissent ce changement et sont à l'avant-garde de l'adoption de ces nouveaux modes de communication.

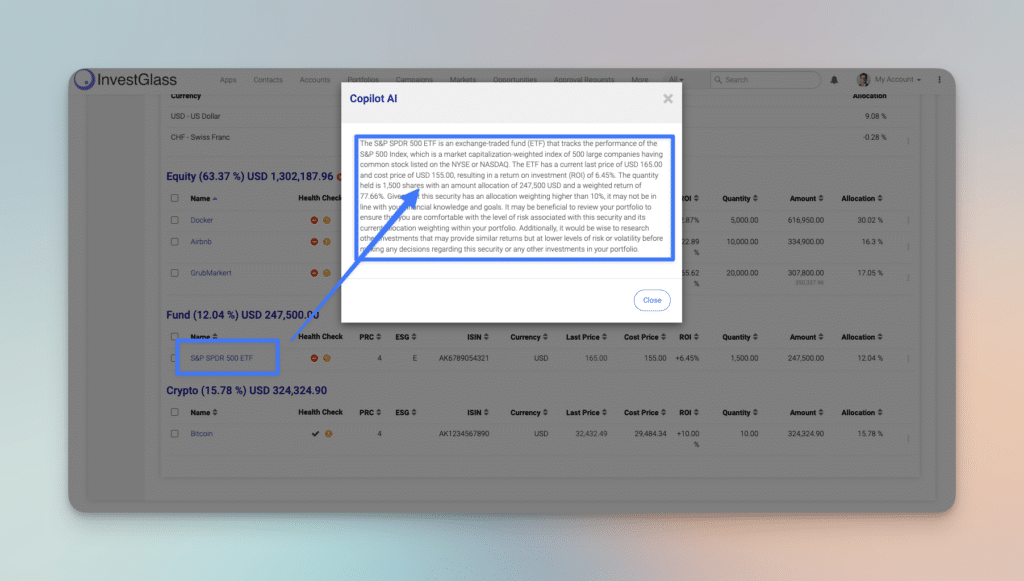

Pour ces banques virtuelles, l'objectif va au-delà de la simple réponse aux questions des clients. Au contraire, en exploitant le contexte du client, ces institutions centrées sur l'IA font passer l'engagement du client au niveau supérieur. Il ne s'agit pas seulement de répondre, mais de comprendre, d'anticiper et d'évoluer en fonction des besoins du client.

Les banques numériques utilisent des technologies innovantes telles que les chatbots et la technologie vocale pour s'assurer que chaque interaction n'est pas seulement utile, mais aussi interactive et engageante. Ces outils ne se contentent pas de répondre, ils conversent. Ils peuvent jauger l'humeur des clients, comprendre les besoins sous-jacents et même anticiper les demandes en fonction des interactions précédentes et des tendances du marché. Cette approche proactive permet non seulement d'approfondir l'engagement du client, mais aussi d'améliorer la vente croisée. En comprenant le contexte d'un client, les banques peuvent proposer des produits et des services qui s'alignent parfaitement sur les besoins individuels, renforçant ainsi leur position dans le parcours financier du client.

En outre, le lancement rapide de ces interfaces conversationnelles par les banques numériques témoigne de leur engagement à rester agiles et réactives face aux tendances du marché. Les banques concurrentes, en particulier, utilisent ces outils pour se démarquer sur un marché encombré, en s'assurant qu'elles ne sont pas une banque comme les autres, mais un partenaire dans les efforts financiers de leurs clients.

Par essence, les interfaces conversationnelles, alimentées par l'IA et les algorithmes contextuels, sont plus que de simples outils de communication. Elles sont au cœur de l'engagement des clients dans l'ère de la banque numérique, garantissant que chaque interaction est une étape vers une relation plus forte et plus significative.

Intégration de l'Open Banking :

Plutôt que de garder les clients liés à un compte séparé, les banques virtuelles innovantes fournissent des plateformes où les clients peuvent gérer tous leurs besoins bancaires. Cette approche holistique permet d'avoir une vue d'ensemble de sa santé financière.

Open Banking Integration, qui adopte un modèle qui gagne régulièrement du terrain dans le monde des banques virtuelles innovantes. Les services bancaires traditionnels confinent souvent les clients dans des expériences cloisonnées, où chaque compte ou service existe séparément, ce qui conduit à des expériences fragmentées et souvent lourdes pour l'utilisateur.

En revanche, l'intégration bancaire ouverte permet aux institutions financières d'offrir une expérience plus unifiée et connectée. InvestGlass vise à mettre cela en œuvre en fournissant une plateforme où les clients ne sont pas limités à un seul compte ou service. Au contraire, ils peuvent intégrer plusieurs comptes, services et même produits financiers de différentes institutions dans une seule plateforme.

Les avantages de cette intégration sont multiples. Pour les clients, elle se traduit par une expérience bancaire plus transparente, où tous leurs besoins bancaires, qu'il s'agisse de vérifier leur solde, d'effectuer des virements ou même de demander des conseils financiers, sont accessibles à partir d'une interface unifiée. Il n'est plus nécessaire de jongler avec plusieurs applications ou interfaces web, ce qui réduit les frictions qui peuvent parfois dissuader les individus de s'engager de manière plus proactive dans la gestion de leurs finances.

En outre, cette approche holistique permet aux clients d'avoir une vue d'ensemble de leur santé financière. En regroupant toutes leurs données bancaires en un seul endroit, ils peuvent prendre des décisions plus éclairées, suivre plus efficacement leurs objectifs financiers et même repérer des problèmes potentiels ou des opportunités qu'ils auraient pu manquer dans une configuration plus segmentée.

En substance, l'évolution d'InvestGlass vers l'Open Banking Integration s'aligne sur le changement plus large du secteur financier vers des solutions plus centrées sur le client. Elle promet non seulement de rationaliser les opérations bancaires pour les utilisateurs individuels, mais aussi de redéfinir la nature même de la relation client-banque, en la rendant plus intégrée, plus transparente et plus bénéfique pour toutes les parties concernées.

Partenariats stratégiques :

Il ne s'agit pas seulement d'offrir des services bancaires numériques. En formant des alliances stratégiques, ces néobanques intègrent leurs services dans les plateformes de paiement et les voies du commerce numérique. Cela leur permet non seulement de mieux se faire connaître, mais aussi d'offrir des services complémentaires à leurs clients.

La valeur à vie du client (LTV) comme pierre angulaire :

Dans le secteur bancaire traditionnel, l'accent a toujours été mis sur les indicateurs typiques du bilan. Ces indicateurs, bien que précieux, ne tiennent souvent pas compte des nuances des relations avec les clients et de l'évolution de leurs besoins à l'ère numérique. En revanche, les banques virtuelles, en particulier celles qui sont affiliées à des pionniers tels que la société de technologie de paiement BPC, sont en train de transformer cet état d'esprit.

Les banques numériques, en particulier les banques challenger, donnent la priorité aux indicateurs centrés sur le client plutôt qu'aux indicateurs traditionnels. Elles investissent du temps et des ressources dans l'observation et le reporting des courbes de LTV des clients. Ce faisant, ces banques obtiennent des informations plus approfondies sur l'engagement des clients et peuvent développer des propositions de valeur intelligentes qui s'alignent sur les tendances du marché et les préférences des clients.

L'accent mis sur la valeur à long terme permet à ces banques virtuelles d'élaborer des stratégies qui réduisent les coûts d'acquisition des clients et améliorent la valeur à long terme des clients. Elles peuvent ainsi lancer rapidement de nouveaux services bancaires adaptés à l'évolution de la clientèle. L'innovation en matière de produits devient plus agile et plus en phase avec ce que le client souhaite vraiment. L'amélioration des ventes croisées est un sous-produit de ces mouvements stratégiques et témoigne de la capacité de la banque à anticiper et à répondre aux besoins non satisfaits des clients.

InvestGlass se distingue dans ce milieu, principalement grâce à ses outils numériques d'accueil et de gestion de la relation client. La clé de la rentabilité dans le domaine des banques exclusivement numériques réside dans la rationalisation des interactions avec les clients et la garantie d'un engagement constant. Le système Digital Onboarding d'InvestGlass simplifie le processus d'entrée pour les nouveaux clients, en veillant à ce que dès la première interaction, le client se sente valorisé et compris. Il ne s'agit pas seulement de résoudre les questions des clients, mais de favoriser des relations durables.

En outre, le CRM proposé par InvestGlass joue un rôle essentiel dans l'approfondissement des relations avec les clients. En suivant les interactions, les préférences et les commentaires des clients, le CRM permet aux banques d'adapter leurs offres et d'assurer un engagement continu. Cet aspect est crucial pour les banques virtuelles et les néobanques qui cherchent à maximiser la valeur à vie de chaque client.

Par essence, des outils tels que les systèmes Digital Onboarding et CRM d'InvestGlass ne sont pas de simples outils supplémentaires ; ils constituent l'épine dorsale d'une stratégie rentable. Ils permettent aux banques de rester à l'avant-garde des tendances du marché, d'améliorer leurs performances financières et d'apporter une valeur commerciale réelle à l'institution et à sa clientèle.

Construire une néobanque d'IA gagnante avec InvestGlass

De manière plus générale, il est clair que le paysage bancaire, en particulier avec la montée en puissance des banques concurrentes, traverse une phase de transformation. La capacité à répondre rapidement à la dynamique du marché, associée à l'attention portée à la satisfaction du client et à l'exploitation de l'analyse des données, déterminera les leaders de cet espace en pleine évolution.

Entrez dans InvestGlass. Avec son ChatGPT intégré, il est positionné pour aider à construire des néobanques d'IA rentables. Comment ? Tout d'abord, la maximisation de la valeur à vie des clients devient un objectif réalisable. Les capacités de la plateforme permettent de comprendre en profondeur les différents segments de clientèle, ce qui permet d'élaborer des stratégies sur mesure pour l'acquisition et la fidélisation des clients. InvestGlass garantit une expérience client transparente, avec des fonctionnalités qui permettent aux utilisateurs de gérer efficacement tous leurs comptes bancaires. En outre, la capacité de recueillir et d'interpréter des données sur les préférences des clients offre un avantage unique pour lancer rapidement des produits et des services innovants qui répondent aux besoins de divers segments de clientèle.

Contrairement à de nombreuses banques traditionnelles qui peuvent se laisser distancer par les méthodes conventionnelles, les néobanques axées sur l'IA, avec l'aide de plateformes comme InvestGlass, possèdent exclusivement des jeux numériques, ce qui leur permet de rester agiles dans le paysage bancaire concurrentiel. Elles peuvent également exploiter efficacement les écosystèmes de partenaires, en puisant dans les vastes réservoirs de données de ces derniers afin d'affiner leurs offres. En outre, grâce à des fonctions telles que l'épargne automatique, les clients bénéficient non seulement de la commodité, mais aussi de l'autonomie financière.

En conclusion, alors que le secteur bancaire continue d'évoluer, des outils et des plateformes comme InvestGlass, combinés à des capacités d'IA comme ChatGPT, seront déterminants pour façonner l'avenir des néobanques. Ils fournissent l'avantage nécessaire pour répondre aux attentes des clients, innover rapidement et, en fin de compte, prendre la tête de la révolution bancaire numérique.