Le guide ultime du suivi des transactions en 2023

In the rapidly evolving financial sector, transaction monitoring systems are essential for combating financial crimes, preventing money laundering, and ensuring compliance with regulatory standards. These systems enable financial institutions to detect and report suspicious activities by analyzing customer transactions, thereby safeguarding the integrity of the financial system.

For instance, the UK’s Financial Conduct Authority fined Metro Bank £16.7 million for significant lapses in its anti-money laundering controls between 2016 and 2020, highlighting the critical importance of effective transaction monitoring. Implementing robust transaction monitoring systems not only helps banks avoid substantial fines but also strengthens their reputation and trustworthiness among customers and regulators.

Our exhaustive guide will navigate you through the intricate landscape of transaction monitoring in 2023, examining its core elements, main contributors, critical components, and tangible triumphs. Prepare for an enlightening expedition as we unravel the complexities of transaction monitoring.

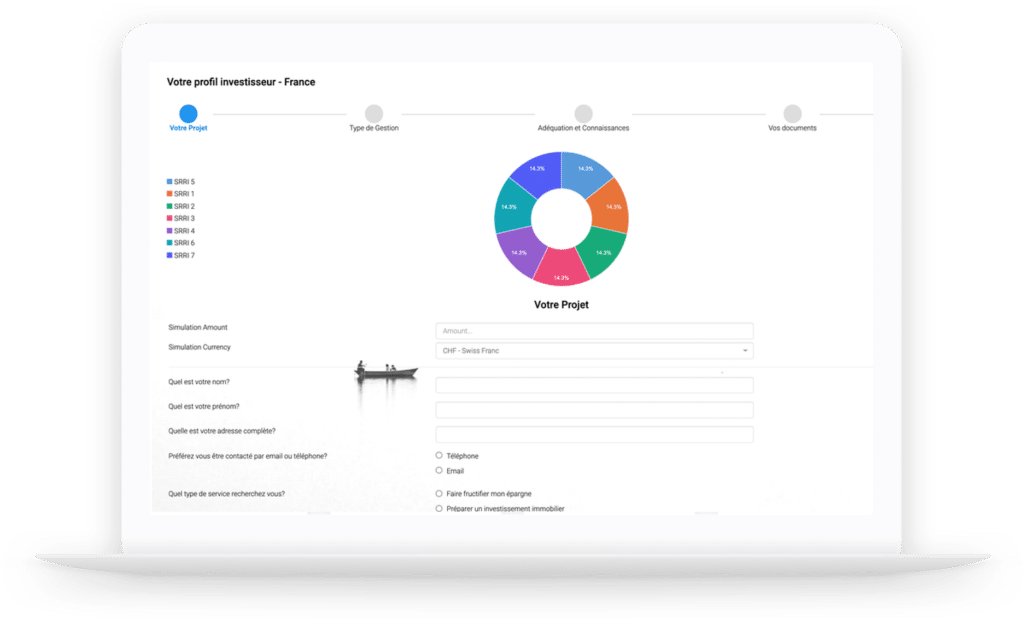

InvestGlass is poised at the forefront of this field, providing a state-of-the-art transaction monitoring tool that is not just a defense mechanism but a strategic asset for financial institutions. This tool is engineered with precision to detect and prevent illicit financial activities in real-time. It is equipped with cutting-edge technology that adapts to the unique operational needs of each client, offering a customizable and scalable solution.

By harnessing artificial intelligence and machine learning, InvestGlass automates the detection process, making it both efficient and effective. The system’s robust analytics and reporting capabilities also ensure that organizations can stay ahead of regulatory changes and maintain full compliance with ease. With InvestGlass, firms are empowered with a dynamic tool that not only safeguards their operations but also enhances their ability to oversee and manage transactions seamlessly.

Principaux points à retenir

- Le contrôle des transactions est un processus vital qui permet de détecter et de prévenir les activités frauduleuses, de maintenir la conformité avec les réglementations anti-blanchiment et de garantir la stabilité du système financier.

- Il implique une évaluation des risques, des règles personnalisables tirant parti de technologies avancées d'analyse et d'apprentissage automatique pour une détection efficace des activités suspectes.

- Des exemples concrets démontrent le succès de la surveillance des transactions dans la détection et la prévention des délits financiers tout en optimisant l'efficacité opérationnelle.

Comprendre le suivi des transactions

Le contrôle des transactions fait référence à la surveillance des transactions des clients. Il s'agit d'observer les transferts, les dépôts et les retraits en temps réel ou après leur traitement par une banque ou une institution financière. Ce processus vital aide les organisations à détecter et à prévenir les activités frauduleuses, en veillant à ce qu'elles restent conformes aux réglementations relatives à la lutte contre le blanchiment d'argent (AML).

La nature des délits financiers évoluant, il est essentiel de disposer d'un système efficace de surveillance des transactions pour déjouer les criminels et préserver l'intégrité du système financier.

Qu'est-ce que le suivi des transactions ?

Transaction monitoring forms a legally mandated, critical component of the Anti-Money Laundering (AML) process for financial institutions. Organizations can identify suspicious activities and patterns and take necessary actions to safeguard their customers and reputation through continuous analysis and monitoring of transactions.

To achieve this, an effective transaction monitoring system should adopt a risk-based approach, incorporate customizable rules, and leverage advanced analytics and machine learning technologies.

Implementing transaction monitoring systems poses several challenges for financial institutions, including maintaining a balance between compliance and operational costs, minimizing false positives, and keeping abreast of changing financial crimes.

However, by selecting appropriate transaction monitoring software and optimizing transaction monitoring processes, organizations can overcome these challenges and ensure compliance with AML regulations.

Pourquoi le suivi des transactions est-il important ?

Transaction monitoring has a critical role in ensuring regulatory compliance, diminishing fraud risk, and providing protection for both businesses and customers.

By detecting and preventing money laundering, terrorist financing, and other financial crimes, transaction monitoring helps to safeguard the financial system from exploitation and ensure compliance with AML regulations. Moreover, financial institutions that fail to meet these requirements face significant fines and reputational damage.

Au-delà de son importance réglementaire, la surveillance des transactions contribue également de manière significative au maintien de la stabilité du système financier et à la préservation de la confiance du public dans les institutions financières. En intégrant un logiciel de surveillance des transactions, les petites et moyennes entreprises peuvent rester en conformité sans avoir à engager toute une équipe de gestion des risques, ce qui améliore leur efficacité et leur efficience globales.

Acteurs clés du suivi des transactions

Le paysage de la surveillance des transactions comprend divers acteurs clés, tels que les institutions financières traditionnelles, les entreprises de transfert de fonds (MSB) et les sociétés Fintech innovantes. Chacun de ces acteurs a un rôle unique à jouer dans le processus de surveillance des transactions AML, apportant son lot de défis et d'opportunités.

Institutions financières

Les institutions financières, telles que les banques, les coopératives de crédit et les compagnies d'assurance, sont tenues d'analyser et de surveiller en permanence les transactions afin d'identifier et de signaler toute activité suspecte, notamment :

- Blanchiment d'argent

- Financement du terrorisme

- Fraude

- Autres délits financiers

En mettant en place des systèmes de surveillance des transactions, ces institutions peuvent détecter et prévenir efficacement les délits financiers, protéger leurs clients et garantir le respect des exigences réglementaires.

Cependant, les institutions financières sont souvent confrontées à des défis lors de la mise en œuvre de systèmes de surveillance des transactions, tels que l'équilibre entre les coûts de conformité et les coûts opérationnels, la réduction des faux positifs et l'adaptation à l'évolution du paysage de la criminalité financière. Pour relever ces défis, les institutions peuvent choisir un logiciel de contrôle des transactions approprié, optimiser les processus de contrôle des transactions et s'appuyer sur des exemples concrets de mise en œuvre réussie du contrôle des transactions.

Entreprises de services monétaires (ESM)

Les entreprises de services monétaires (ESM) fournissent des services liés à la conversion ou à la transmission d'argent, tels que les services de transfert de fonds, les échanges de devises et les services de traitement des paiements. En raison de la diversité de leurs services et de leur clientèle, les entreprises de transfert de fonds sont confrontées à des défis uniques en matière de contrôle des transactions, notamment la complexité de leurs opérations et la nécessité de contrôler efficacement les transactions pour détecter d'éventuels délits financiers.

Les régulateurs locaux sont chargés de contrôler les services des MSB et de veiller à ce qu'ils restent conformes aux réglementations en vigueur et aux normes du secteur.

Les sociétés Fintech et la solution InvestGlass pour traquer les transactions suspectes

Les innovateurs Fintech sont en train de remodeler le paysage des services financiers, en proposant une myriade de solutions révolutionnaires - des portefeuilles numériques et des prêteurs en ligne aux échanges de crypto-monnaies. Ces entreprises d'avant-garde égalisent les règles du jeu, permettant aux petits acteurs de tenir tête aux organisations financières bien établies. Ces entreprises intègrent des technologies de pointe comme la blockchain et l'intelligence artificielle dans leurs solutions de suivi des transactions, restant ainsi à la pointe de la sécurité et de la conformité.

Un excellent exemple de cette innovation est iComply, qui exploite le grand livre immuable de la blockchain pour améliorer le contrôle des transactions. De même, les néobanques telles que Chime, Varo Bank et Current exploitent ces avancées technologiques pour affiner l'expérience de leurs clients et renforcer leurs capacités de suivi des transactions en temps réel.

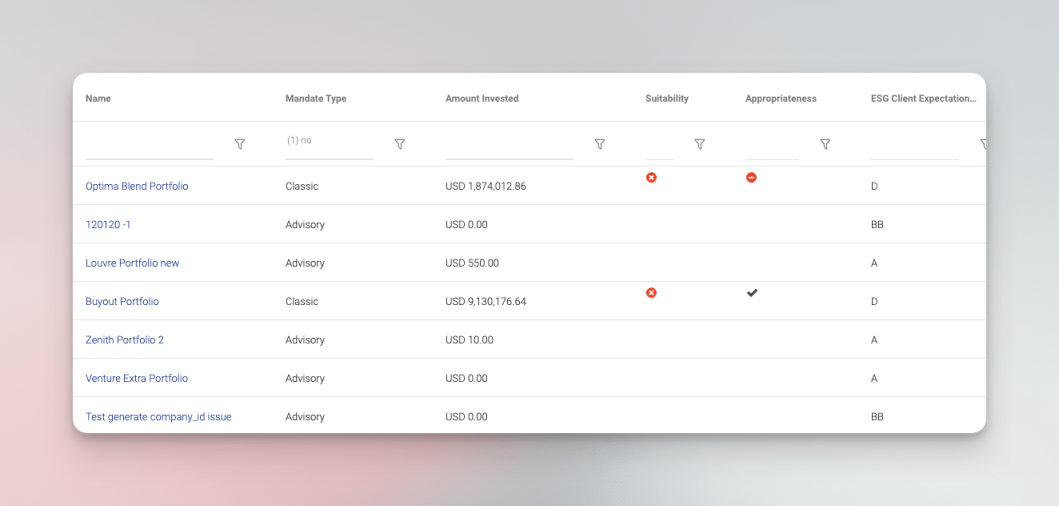

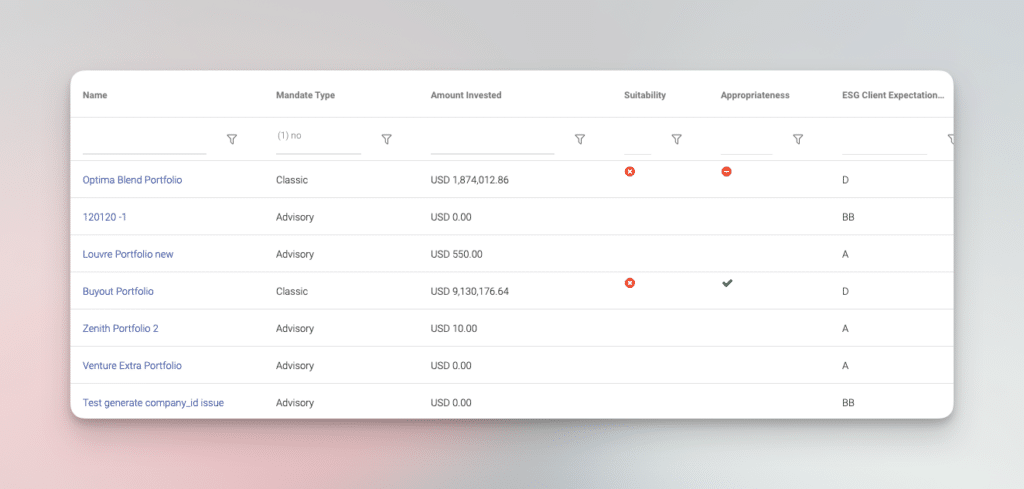

La plateforme de surveillance des transactions d'InvestGlass est l'un des fleurons de cette évolution technologique, car elle offre aux institutions financières un outil solide pour examiner les risques liés aux transactions et se conformer aux réglementations établies par des organismes tels que le Groupe d'action financière (GAFI). La plateforme se spécialise dans l'analyse en temps réel, en signalant instantanément les transactions suspectes et en s'appuyant sur des données historiques pour identifier des modèles indiquant des typologies de blanchiment d'argent.

The AML transaction monitoring work facilitated by InvestGlass allows compliance teams to create custom rules tailored to individual customer risk profiles, improving the detection of fraudulent transactions and reducing the incidence of false positives.

This meticulous approach to monitoring online payments and money transfers is a mandatory process in the modern fight against financial crime, ensuring further investigation of anomalous behavior is prompt and effective.

By analyzing patterns of customer behavior and comparing them against a backdrop of past transactions, the system is adept at detecting suspicious activity, preventing money laundering, and ensuring that all customer due diligence is up to par.

InvestGlass empowers legal professionals and security measures by providing a transaction monitoring solution that not only meets compliance regulations but also adapts to the evolving nature of criminal tactics. This proactive stance in transaction risk management sets the stage for a safer financial environment for both financial institutions and their customers.

Composantes d'un système efficace de suivi des transactions

Un système efficace de surveillance des transactions doit intégrer plusieurs éléments clés, notamment une approche basée sur les risques, des règles personnalisables et des technologies avancées d'analyse et d'apprentissage automatique. Ces éléments fonctionnent ensemble pour garantir que les organisations peuvent détecter et prévenir avec précision les crimes financiers, maintenir la conformité avec les réglementations AML et fournir une expérience client transparente.

Approche fondée sur les risques

Une approche de la surveillance des transactions basée sur le risque implique :

- Mise en œuvre de contrôles de la lutte contre le blanchiment d'argent en fonction de l'évaluation des risques par l'organisation et du niveau de risque de ses clients.

- Prioriser les efforts de conformité et se concentrer sur les domaines à plus haut risque

- Il en résulte un système de suivi des transactions plus efficace et plus efficient.

L'une des étapes clés de la mise en œuvre d'une approche fondée sur les risques est la réalisation d'une évaluation des risques institutionnels, qui aide les organisations à identifier les risques et les vulnérabilités potentiels et à élaborer des contrôles et des stratégies d'atténuation appropriés. Cette évaluation doit prendre en compte des facteurs tels que la nature des activités de l'organisation, ses produits et services, sa clientèle et les juridictions dans lesquelles elle opère.

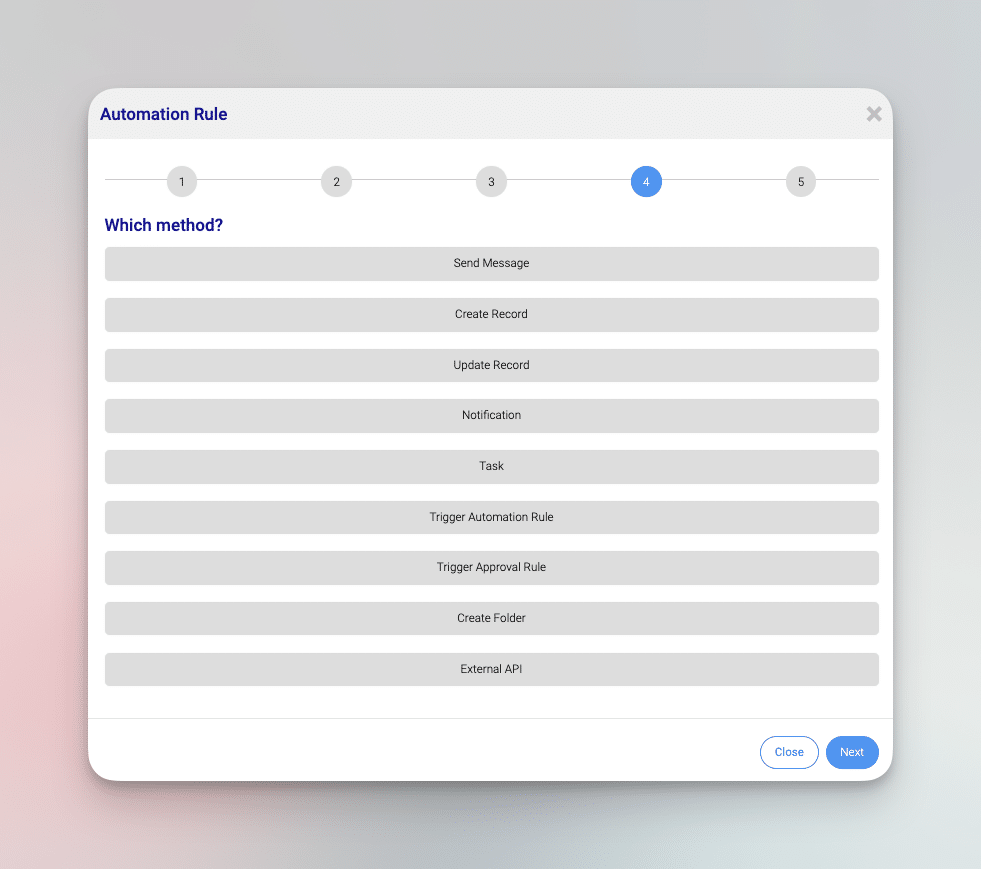

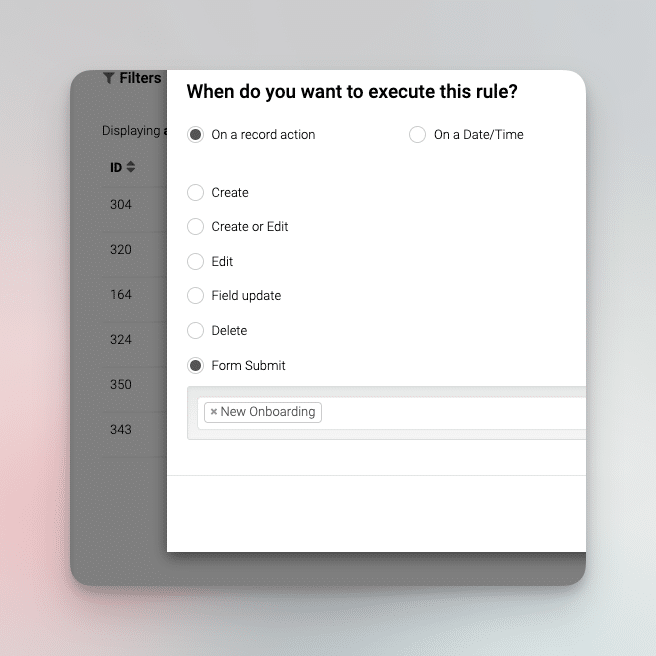

Règles personnalisables

Les règles personnalisables des systèmes de surveillance des transactions permettent aux organisations d'adapter leur système à leurs besoins spécifiques et de garantir la conformité aux réglementations applicables en s'adaptant aux exigences et aux risques uniques de l'entreprise. Ces règles peuvent être utilisées pour définir les paramètres d'un système de surveillance des transactions, y compris les types de transactions à surveiller, les seuils de génération d'alertes et les actions à entreprendre lorsqu'une alerte est déclenchée.

La principale difficulté liée à la mise en œuvre de règles personnalisables est de s'assurer qu'elles sont configurées avec précision et mises à jour régulièrement pour refléter toute modification du profil de risque de l'organisation. En outre, les organisations doivent s'assurer que les règles sont conformes aux réglementations applicables. En créant et en maintenant des règles précises et à jour, les organisations peuvent minimiser les faux positifs et améliorer la précision de leur système de surveillance des transactions.

Analyse avancée et apprentissage automatique

L'analyse avancée et l'apprentissage automatique dans la surveillance des transactions impliquent l'utilisation de méthodes analytiques sophistiquées et d'algorithmes d'IA pour examiner et reconnaître les activités suspectes dans les transactions financières. Ces techniques exploitent de vastes ensembles de données et des modèles antérieurs pour détecter les risques potentiels et les anomalies, permettant ainsi aux organisations d'améliorer l'efficacité et l'efficience de leurs initiatives de conformité en matière de lutte contre le blanchiment d'argent et la criminalité financière.

En capitalisant sur des données étendues et des modèles antérieurs, les organisations peuvent identifier les risques potentiels et les anomalies plus rapidement et plus précisément qu'avec les méthodes traditionnelles. En outre, l'IA peut être utilisée pour affiner les algorithmes de surveillance des transactions et suggérer des règles de risque plus efficaces lors de l'évaluation des transactions futures. Il en résulte un système de surveillance des transactions plus précis et plus efficace, garantissant la conformité aux réglementations et la protection des entreprises et des clients.

Défis et solutions en matière de suivi des transactions

Dans le paysage en constante évolution de la criminalité financière, les organisations sont confrontées à une multitude de défis lorsqu'il s'agit de surveiller les transactions. Il s'agit notamment de trouver un équilibre entre la conformité et les coûts opérationnels, de réduire les faux positifs et de s'adapter à l'évolution de la criminalité financière.

Cette section examine ces défis et propose des solutions pratiques pour aider les entreprises à trouver un équilibre entre la conformité, les coûts opérationnels et l'expérience des clients.

Équilibrer les coûts de conformité et les coûts opérationnels

L'un des principaux défis auxquels sont confrontées les organisations lors de la mise en œuvre de systèmes de suivi des transactions consiste à trouver un équilibre entre la conformité et les coûts opérationnels. Les exigences réglementaires peuvent être complexes et coûteuses à mettre en œuvre, tandis que les coûts opérationnels peuvent être difficiles à gérer. Pour relever ce défi, les organisations peuvent adopter une approche de la surveillance des transactions basée sur le risque, ce qui leur permet de hiérarchiser leurs efforts en matière de conformité et de se concentrer sur les domaines présentant un risque plus élevé.

En outre, les organisations devraient envisager d'utiliser des règles personnalisables, des analyses avancées et l'apprentissage automatique pour s'assurer que leur système de surveillance des transactions est à la fois efficace et efficient. En automatisant et en rationalisant le processus de surveillance des transactions, les organisations peuvent réduire de manière significative les efforts et les coûts manuels, renforçant au final leur conformité AML et atténuant le risque opérationnel.

Réduire les faux positifs

Les fausses alertes positives, générées pour des transactions légitimes, peuvent constituer un défi important pour les organisations qui mettent en œuvre des systèmes de contrôle des transactions. En réduisant le nombre de faux positifs, les organisations peuvent améliorer :

- Précision

- Productivité

- Satisfaction des clients

- Adhésion à la détection et à la prévention des délits financiers.

Pour y parvenir, les organisations peuvent employer une approche basée sur le risque, créer des règles personnalisables et tirer parti de l'analyse avancée et de l'apprentissage automatique dans leurs processus de surveillance des transactions.

S'adapter à l'évolution de la criminalité financière

La criminalité financière est en constante évolution et les entreprises doivent adapter leurs systèmes de suivi des transactions pour faire face à ces nouvelles menaces. Si elles ne s'adaptent pas à l'évolution de la criminalité financière, elles s'exposent à de nouvelles menaces et vulnérabilités, ce qui peut entraîner des pertes financières et une atteinte à leur réputation.

Pour relever ces défis, les organisations peuvent déployer des approches basées sur le risque et des règles personnalisables pour identifier et répondre aux nouvelles menaces, ainsi qu'utiliser des technologies d'analyse avancée et d'apprentissage automatique pour détecter les activités suspectes. En restant au fait des dernières menaces et en adaptant leurs systèmes de surveillance des transactions en conséquence, les organisations peuvent lutter efficacement contre l'évolution de la criminalité financière et maintenir la conformité avec les réglementations pertinentes.

Choisir le bon logiciel de suivi des transactions

Le choix du bon logiciel de suivi des transactions est une décision cruciale pour toute organisation cherchant à mettre en place un processus efficace de suivi des transactions de lutte contre le blanchiment d'argent. Cette section aborde les éléments à prendre en compte lors du choix d'un logiciel de surveillance des transactions, tels que la conformité réglementaire, la flexibilité et la personnalisation, ainsi que les capacités d'intégration.

Respect des règlements

Lors du choix d'une solution, il est essentiel de s'assurer que le logiciel de suivi des transactions est conforme aux réglementations en vigueur et aux normes du secteur. Les organisations doivent s'assurer que le logiciel choisi leur permet de remplir leurs obligations de déclaration et d'adhérer aux réglementations anti-blanchiment d'argent et autres lois applicables.

Pour y parvenir, les organisations doivent

- Évaluez soigneusement les solutions logicielles potentielles et tenez compte de leur capacité à s'adapter à l'évolution des exigences réglementaires et des normes sectorielles.

- Lors de la mise en œuvre et de l'optimisation des processus de suivi des transactions, tenez compte des défis et des solutions liés au respect des réglementations.

- Choisissez un logiciel capable de soutenir efficacement ces efforts.

Flexibilité et personnalisation

Le logiciel de suivi des transactions doit offrir

- Flexibilité et options de personnalisation pour permettre aux organisations d'adapter le système à leurs besoins et exigences spécifiques.

- Règles personnalisables permettant d'adapter les processus de surveillance aux politiques internes, aux exigences réglementaires et à l'appétit pour le risque.

- Efficacité et efficience dans la détection et la prévention des délits financiers

Intégration aux systèmes existants

L'intégration transparente d'un logiciel de surveillance des transactions dans les systèmes et processus existants est essentielle pour une approche rationalisée de la détection et de la prévention des délits financiers. L'intégration facilite le transfert des données transactionnelles entre les systèmes, ce qui permet un contrôle et un examen continus des transactions.

Cependant, l'intégration des systèmes existants avec un logiciel de suivi des transactions peut s'avérer complexe, nécessitant des transferts de données sécurisés et le respect des réglementations. Pour relever ces défis, les organisations doivent

- Évaluer soigneusement les solutions logicielles potentielles

- Tenir compte de leur compatibilité avec les systèmes existants

- Examinez leur capacité à favoriser une collaboration et un partage d'informations efficaces.

Mise en œuvre et optimisation des processus de suivi des transactions

La mise en œuvre et l'optimisation des processus de suivi des transactions exigent des organisations qu'elles entreprennent une série d'étapes essentielles. Ces étapes sont les suivantes :

- Évaluer les risques

- Formuler des règles de surveillance des transactions sur mesure

- Test et validation des systèmes

- Contrôle et amélioration continus des processus

Évaluation des risques et création de règles

La première étape de la mise en œuvre d'un processus efficace de contrôle des transactions consiste à effectuer une évaluation complète des risques afin d'identifier les risques potentiels et les vulnérabilités. Sur la base des risques identifiés, les organisations peuvent ensuite créer des règles de contrôle des transactions sur mesure afin de détecter et de prévenir les activités suspectes.

En procédant à une évaluation des risques et en établissant des règles de surveillance des transactions appropriées, les organisations peuvent s'assurer que leur système se concentre effectivement sur les types de transactions qui présentent le plus grand risque pour leurs objectifs commerciaux et de conformité. Cette approche ciblée permet aux organisations de minimiser les faux positifs et d'améliorer la précision de leur système de surveillance des transactions.

Essais et validation

Une fois que les règles de surveillance des transactions ont été établies, les organisations doivent tester et valider leurs systèmes afin de garantir une détection précise des transactions suspectes. Cela implique de créer des scénarios de test, d'effectuer des simulations et d'évaluer les résultats pour confirmer l'efficacité des règles et des seuils dans l'identification des risques potentiels et des anomalies. Ce faisant, les organisations peuvent générer efficacement des rapports d'activité suspecte en cas de besoin.

En testant et en validant régulièrement leurs systèmes de surveillance des transactions, les organisations peuvent s'assurer que leurs règles et paramètres restent à jour et efficaces face à l'évolution de la criminalité financière et des exigences réglementaires. Ce processus continu aide les organisations à maintenir leur conformité et à garder une longueur d'avance sur les menaces émergentes.

Contrôle et amélioration continus

Pour rester à la pointe de l'évolution des risques et des exigences réglementaires, les organisations doivent surveiller et améliorer en permanence leurs processus de contrôle des transactions. Cela implique :

- Révision et mise à jour régulières des règles

- Adopter une approche fondée sur les risques

- Exploiter les technologies d'analyse avancée et d'apprentissage automatique pour améliorer la précision et l'efficacité du système.

En surveillant et en améliorant activement leurs processus de contrôle des transactions, les organisations peuvent s'assurer qu'elles restent proactives face à l'évolution des risques et des normes réglementaires, protégeant ainsi leurs entreprises et leurs clients contre les délits financiers. Cet engagement en faveur de l'amélioration continue permet aux organisations de maintenir la conformité, de réduire les coûts opérationnels et d'améliorer la satisfaction des clients.

Exemples concrets de réussite en matière de suivi des transactions

L'impact positif de la mise en œuvre de systèmes efficaces de contrôle des transactions sur les entreprises et les clients est mis en évidence par de nombreux exemples concrets. Ainsi, une grande banque américaine a réussi à intégrer ses systèmes existants à un logiciel de surveillance des transactions afin d'améliorer la conformité aux réglementations en matière de lutte contre le blanchiment d'argent et de réduire le nombre de faux positifs. De même, une grande entreprise de services monétaires au Royaume-Uni a optimisé ses processus d'évaluation des risques et de création de règles en intégrant ses systèmes existants à un logiciel de surveillance des transactions.

Ces exemples démontrent la puissance du contrôle des transactions dans la détection et la prévention des délits financiers, la protection des clients et l'optimisation de l'efficacité opérationnelle. En mettant en œuvre et en optimisant les processus de contrôle des transactions, les organisations peuvent lutter avec succès contre le blanchiment d'argent, le financement du terrorisme et d'autres délits financiers, garantissant ainsi un environnement financier sûr et sécurisé pour tous.

Résumé

In summary, the bedrock of safeguarding against financial crimes and upholding compliance lies in proficient transaction monitoring. Grasping the core principles of this field, recognizing the pivotal contributors, and executing potent systems and strategies are imperative for organizations to mitigate financial crime risks effectively. This not only shields their operations but also fortifies the trust and safety of their clientele.

Through persistent vigilance and perpetual enhancement of their monitoring mechanisms, organizations can remain at the forefront of adapting to changing risks and stringent regulatory demands, thereby ensuring the integrity and security of the financial ecosystem. To witness how InvestGlass can transform your transaction monitoring capabilities, we invite you to experience a professional trial of our platform.

Questions fréquemment posées

Pourquoi effectuer un suivi des transactions ?

Le contrôle des transactions permet d'identifier les activités suspectes et les transactions illégales afin qu'elles puissent faire l'objet d'une enquête, ce qui nous protège des délits financiers tels que le blanchiment d'argent et la fraude.

Qu'est-ce que le processus de suivi des transactions dans le cadre de KYC ?

Le contrôle des transactions est un processus qui consiste à vérifier régulièrement les transactions des clients, telles que les transferts, les dépôts et les retraits, afin de détecter tout comportement suspect. Il prend en considération les antécédents et le profil financier des clients sur la base des informations de connaissance du client (KYC) afin d'évaluer le niveau de risque et de prédire l'activité transactionnelle future.

Quel est l'exemple d'un scénario de suivi de transaction ?

Les scénarios de surveillance des transactions peuvent inclure des transactions importantes ou inhabituelles, des transactions impliquant des montants importants ou des transactions significativement plus élevées ou plus basses que d'habitude. Des déclarations de soupçon peuvent également être soumises si les employés ont un comportement suspect.

Quels sont les éléments clés d'un système efficace de suivi des transactions ?

Un système efficace de surveillance des transactions devrait inclure une approche basée sur les risques, des règles personnalisables et des technologies avancées d'analyse et d'apprentissage automatique pour des résultats optimaux.

Comment les organisations peuvent-elles réduire les faux positifs dans les systèmes de contrôle des transactions ?

Les organisations peuvent réduire les faux positifs dans les systèmes de surveillance des transactions en mettant en œuvre une approche basée sur le risque, en personnalisant les règles et en exploitant les technologies d'analyse avancée et d'apprentissage automatique.