Agilizar su proceso de aprobación de transacciones bancarias: Una guía paso a paso

If you’ve ever wondered how banks approve loans, open accounts, or verify transactions, this article will provide an in-depth look into the process. Financial institutions utilize strict evaluation criteria, including creditworthiness, debt-to-income ratio, and compliance checks, to ensure responsible banking practices.

According to Investopedia, a strong credit score significantly improves approval chances for loans, as it reflects a borrower’s reliability. Regulatory compliance, such as anti-money laundering (AML) checks, plays a crucial role in preventing financial fraud, as highlighted by the Financial Times.

Additionally, modern banks leverage AI-driven underwriting systems and biometric verification tools, such as those offered by companies like Veriff, to streamline decisions while maintaining security. These technologies enhance efficiency, ensure compliance with global banking regulations, and improve the customer experience by expediting approvals.

In this article, we’ll explore the key steps, regulations, and innovations shaping bank approvals today.

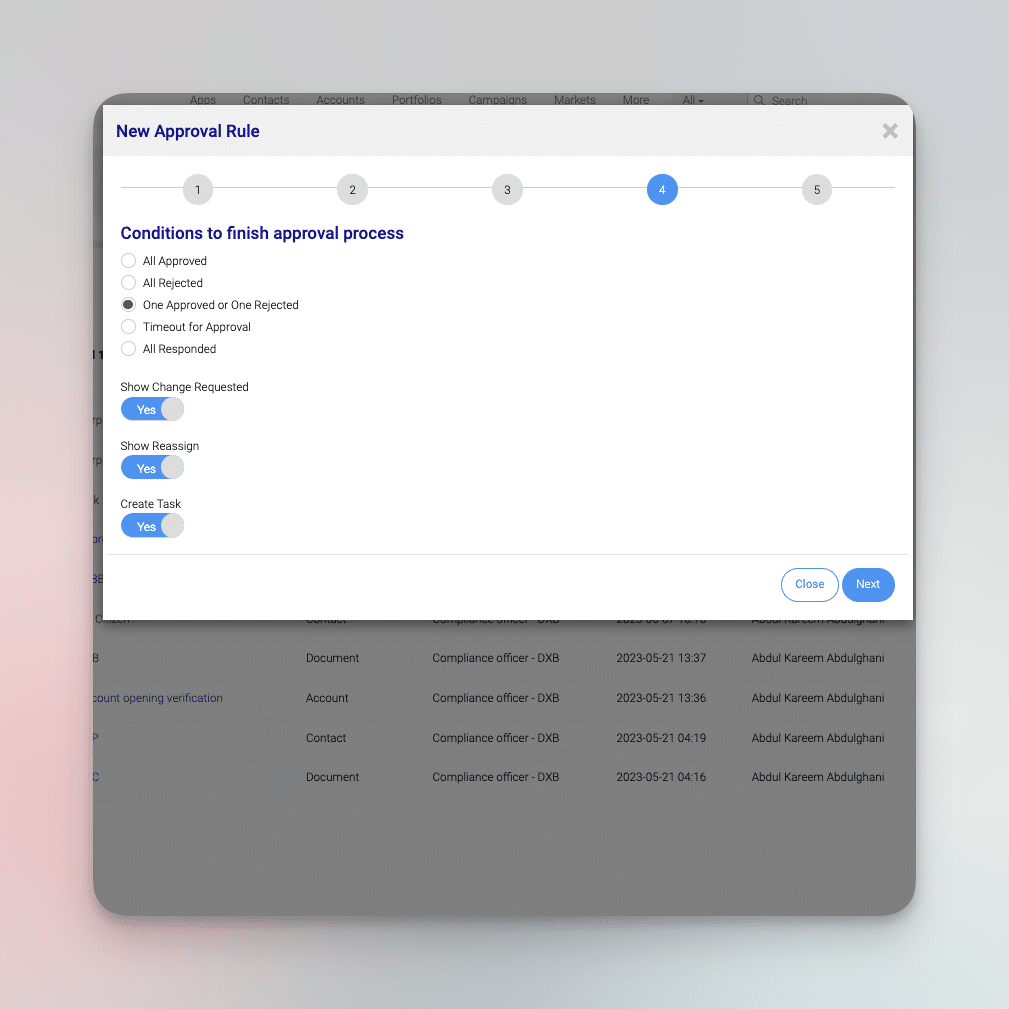

InvestGlass ofrece una solución flexible y potente para el proceso de aprobación. Disponemos de maquetas preconstruidas para instituciones financieras.

Puntos clave

- El proceso de aprobación bancaria es crucial para garantizar el cumplimiento de las transacciones, mantener el control sobre las operaciones bancarias y adherirse a los marcos legales y reglamentarios.

- Agilizar las aprobaciones mediante criterios claros, la automatización y el aprovechamiento de tecnologías como InvestGlass mejora la eficacia, reduce los errores humanos y mantiene el cumplimiento en las operaciones bancarias.

- El seguimiento y la mejora continuos del proceso de aprobación mediante indicadores clave de rendimiento (KPI) son esenciales para adaptarse a las necesidades cambiantes de la empresa y mantener la eficacia operativa.

Comprender el proceso de aprobación bancaria

El proceso de aprobación en un banco desempeña un papel crucial en sus operaciones. Garantiza que:

- las transacciones cumplen los requisitos

- se mantiene el control sobre los procedimientos bancarios

- actúa como un marcador importante del cumplimiento de los requisitos legales y reglamentarios

- el cumplimiento de las políticas internas así como de los mandatos legales externos.

El papel de las autorizaciones en la banca

Las autorizaciones en banca son cruciales para el funcionamiento y la toma de decisiones dentro de las instituciones financieras. Actúan como medida de protección, confirmando que las transacciones sólo proceden tras cumplir unas normas específicas. Estos protocolos mantienen la integridad de las operaciones bancarias al tiempo que respetan los requisitos legales y reglamentarios.

Tipos de transacciones bancarias que requieren aprobación

El proceso de aprobación de las transacciones bancarias abarca diversas actividades, como:

- Creación de nuevas cuentas bancarias

- Ejecución de transferencias significativas

- Organizar los acuerdos hipotecarios

- Establecimiento de planes de jubilación individuales

Este proceso de aprobación es crucial para mantener el cumplimiento de la normativa y el control.

Las transacciones no enumeradas específicamente pero consideradas sensibles también requieren la aprobación previa de la alta dirección. Este paso garantiza el cumplimiento y el control, al tiempo que gestiona adecuadamente los documentos adicionales relacionados.

Aplicación de las mejores prácticas para agilizar las aprobaciones

A medida que nos adentramos en la era digital de la banca, el empleo de la tecnología para agilizar el proceso de aprobación resulta cada vez más crítico. Es vital que existan métodos de comunicación claros para garantizar que todos los implicados entienden cómo funcionan estos procesos, y la utilización de herramientas tecnológicas puede ayudar a conseguirlo.

Al implantar sistemas automatizados en nuestros procedimientos de aprobación, no sólo aumentamos la eficiencia y la eficacia, sino que también fomentamos una mayor colaboración al tiempo que minimizamos los errores.

Establecer criterios de aprobación claros

La base del proceso de aprobación descansa en disponer de criterios definitivos para la aprobación. Esto garantiza una evaluación uniforme de cada transacción con respecto a un punto de referencia estable, promoviendo una toma de decisiones coherente en todo momento. Un marco explícito y claro para las aprobaciones no sólo reduce la probabilidad de decisiones sesgadas, sino que también acelera el proceso general de obtención de la aprobación al mitigar los factores de riesgo asociados a la ambigüedad.

Aprovechar las herramientas de automatización

El uso de herramientas de automatización es crucial para agilizar el proceso de aprobación, ya que cumplen varios objetivos clave.

- Minimizar la duración dedicada a las actividades bancarias mundanas

- Aumente la eficacia y el rendimiento generales

- Disminuya los errores causados por la intervención manual

- Proporcionar una toma de decisiones uniforme y fiable que respete las normas reglamentarias específicas del sector.

Gestión del proceso de aprobación de préstamos

La gestión del proceso de aprobación de préstamos requiere un meticuloso equilibrio entre la evaluación de la solvencia, la garantía del cumplimiento y la gestión del riesgo. Durante el proceso de aprobación de préstamos en los bancos, se tienen en cuenta varios aspectos como:

- El historial crediticio del prestatario

- Sus capacidades de tesorería

- La disponibilidad y la calidad de las garantías

- El carácter del prestatario

- La minuciosidad y exactitud de la documentación aportada

La mejora de la colaboración entre los miembros del personal del banco -especialmente los del equipo de crédito- y los clientes, facilitada por las plataformas digitales, conduce a una mayor eficacia operativa y a una mejor experiencia para los clientes.

Pasos clave en el proceso de aprobación de un préstamo

El inicio del proceso de aprobación de un préstamo comienza cuando un prestatario presenta una solicitud de crédito. Esto implica varios pasos cruciales, entre ellos:

- Examen riguroso de los antecedentes crediticios del prestatario

- Examen en profundidad del flujo de caja

- Evaluación de las garantías disponibles

- Evaluación meticulosa de todos los documentos pertinentes relacionados con el préstamo

La precisión y la consideración cuidadosa son vitales a lo largo de esta fase.

Un método tan exigente garantiza que, antes de concluir la aprobación, el banco obtenga una visión exhaustiva de cada aspecto del estado financiero del solicitante. Esto incluye sus estados financieros completos, como el balance y la cuenta de resultados, junto con las responsabilidades de deuda existentes.

Garantizar el cumplimiento y la gestión de riesgos

En el proceso de aprobación de préstamos, es crucial mantener el cumplimiento de los marcos legales y normativos. La implantación de la tecnología de automatización desempeña un papel clave al proporcionar una pista de auditoría que facilita la revisión interna y externa del cumplimiento de estas normas.

La automatización aprovecha los algoritmos basados en datos para mejorar la gestión del riesgo dentro del proceso de aprobación de préstamos, al tiempo que garantiza el cumplimiento de la normativa del sector.

Mejorar el proceso de aprobación de la comercialización en la banca

El marketing desempeña un papel crucial a la hora de atraer y conservar clientes en el sector bancario. Los bancos cuentan con un proceso de aprobación de marketing racionalizado para mantener la coherencia con las directrices de la marca y cumplir los requisitos normativos.

Al adoptar un proceso eficaz de aprobación del marketing, los bancos minimizan el riesgo de cometer errores y se aseguran de difundir únicamente las iteraciones actuales o aprobadas de sus materiales de marketing.

Agilizar el flujo de trabajo de revisión y aprobación con InvestGlass

InvestGlass ha revolucionado la gestión de los procesos de aprobación comercial. La automatización de los flujos de trabajo de aprobación de marketing por parte de InvestGlass no sólo agiliza estos procesos, sino que también proporciona una pista de auditoría transparente. Su plataforma de pruebas en línea facilita la colaboración y los comentarios inmediatos, se fusiona a la perfección con las plataformas de alojamiento de vídeos y supervisa meticulosamente las distintas iteraciones de los documentos para garantizar su correcta aplicación en las iniciativas de marketing.

Fomentar la colaboración entre las partes interesadas

Mejorar la colaboración entre todas las partes implicadas es vital para optimizar el proceso de aprobación de la comercialización. Los bancos pueden adoptar marcos sistemáticos como RACI para delimitar claramente las responsabilidades, ayudando a un trabajo en equipo más eficaz durante toda la fase de aprobación.

El uso de plantillas proporciona una hoja de ruta a las partes interesadas durante la fase de revisión del proceso. Esto promueve la uniformidad y la meticulosidad en su enfoque, lo que ayuda a suavizar los esfuerzos de cooperación.

Supervisar y mejorar el proceso de aprobación de su banco

Para que un banco se asegure de que su proceso de aprobación de préstamos sigue siendo eficiente y eficaz, es fundamental evaluar y perfeccionar continuamente este procedimiento. Manteniendo una estrecha vigilancia sobre las métricas de rendimiento cruciales, incluida la tasa de obtención, el ciclo de tiempo desde la decisión hasta el cierre y la tasa de préstamos abandonados, se puede obtener una información inestimable sobre lo bien que está funcionando el proceso de aprobación del banco.

Seguimiento de los indicadores clave de rendimiento (KPI)

Los bancos utilizan los indicadores clave de rendimiento (KPI) como referencia para evaluar la eficacia de su proceso de aprobación de préstamos. Entre los KPI notables que los bancos rastrean se incluyen:

- La tasa a la que se aprueban las solicitudes, que indica la capacidad del banco para procesar las peticiones de los prestatarios de forma eficiente.

- La duración media necesaria para que el banco dé su aprobación a una solicitud de préstamo.

- Proporción de solicitudes de préstamo que reciben el rechazo de la institución.

- Grado de satisfacción de los clientes relacionado con la forma en que éstos perciben el proceso por el que se aprueban los préstamos.

A través de una evaluación coherente de estos indicadores clave de rendimiento, los bancos pueden determinar dónde pueden ser necesarias mejoras y aplicar medidas correctivas para perfeccionar su enfoque en la aprobación de préstamos y la gestión de las expectativas de los clientes.

Adaptación a las necesidades cambiantes de la empresa

En un panorama bancario en constante evolución, es imperativo que el proceso de aprobación de un banco evolucione también. La capacidad de la empresa para crecer y satisfacer las demandas cambiantes depende de que disponga de un proceso de aprobación adaptable. Para garantizar la alineación con las fluctuantes condiciones del mercado y las revisiones de las estrategias empresariales, es esencial realizar evaluaciones periódicas y racionalizar las políticas de aprobación.

Resumen

El proceso de aprobación dentro de un banco es fundamental para la ejecución fluida de las transacciones. Los bancos pueden mejorar su eficacia y minimizar los errores adoptando prácticas óptimas como una comunicación eficaz, estableciendo criterios definidos para las aprobaciones y haciendo uso de los avances tecnológicos en materia de automatización.

A medida que el sector bancario sigue cambiando, es imperativo que los bancos evalúen y mejoren regularmente sus procesos de aprobación. Esto implica supervisar las métricas importantes y ajustarse para satisfacer las demandas cambiantes del negocio. Al hacerlo, los bancos no sólo mantienen un proceso eficiente, sino que también promueven mayores niveles de satisfacción del cliente al tiempo que apoyan el crecimiento financiero.

Preguntas frecuentes

¿Qué es la homologación en banca?

En el sector bancario, cuando los prestamistas dan su consentimiento para que una empresa emita un instrumento financiero y realice las modificaciones correspondientes en el contrato de crédito, se conoce como autorización bancaria. Esta autorización es una fase crítica en la finalización de los acuerdos financieros.

¿Cuáles son los pasos del proceso de aprobación del crédito?

Normalmente, el proceso de aprobación de un crédito consta de cinco etapas fundamentales. Si la línea de crédito solicitada es de un tipo específico, el procedimiento de suscripción podría conllevar etapas más allá de estas iniciales.

¿Quién aprueba los bancos en el Reino Unido?

En el Reino Unido, los bancos obtienen la aprobación a través de la Autoridad de Regulación Prudencial (PRA), que se concede con el aval de la Autoridad de Conducta Financiera (FCA).

El objetivo de la autorización de la PRA es garantizar que las empresas mantengan su seguridad y estabilidad.

¿Cómo deciden los bancos la aprobación de los préstamos?

Basándose en la suma de puntos asignados a diferentes aspectos de su solicitud, los bancos determinan y utilizan las puntuaciones crediticias para calibrar el riesgo asociado a prestarle dinero. Esta puntuación total influye en la decisión de un banco a la hora de aprobar préstamos.

¿Cuáles son los diferentes tipos de transacciones bancarias que requieren aprobación?

Las transacciones en el banco que requieren autorización abarcan el establecimiento de nuevas cuentas, la realización de transferencias electrónicas sustanciales, la emisión de préstamos o líneas de crédito, la organización de hipotecas, la configuración o reasignación de planes de pensiones personales y la realización de cambios de divisas.

Tenga en cuenta las estipulaciones particulares pertinentes a cada transacción.