Explicar qué es el IME Institución Monetaria Electrónica: Navegar por las finanzas digitales

Si está navegando por el mercado de las finanzas digitales, entender "qué es una entidad de dinero electrónico EMI" puede ser clave. Las EDE emiten dinero electrónico y prestan servicios de pago, remodelando la forma en que gestionamos nuestras finanzas. Este artículo despliega su papel, su entorno normativo, sus servicios y cómo se comparan con la banca tradicional, ofreciendo una guía completa del panorama de los servicios financieros digitales.

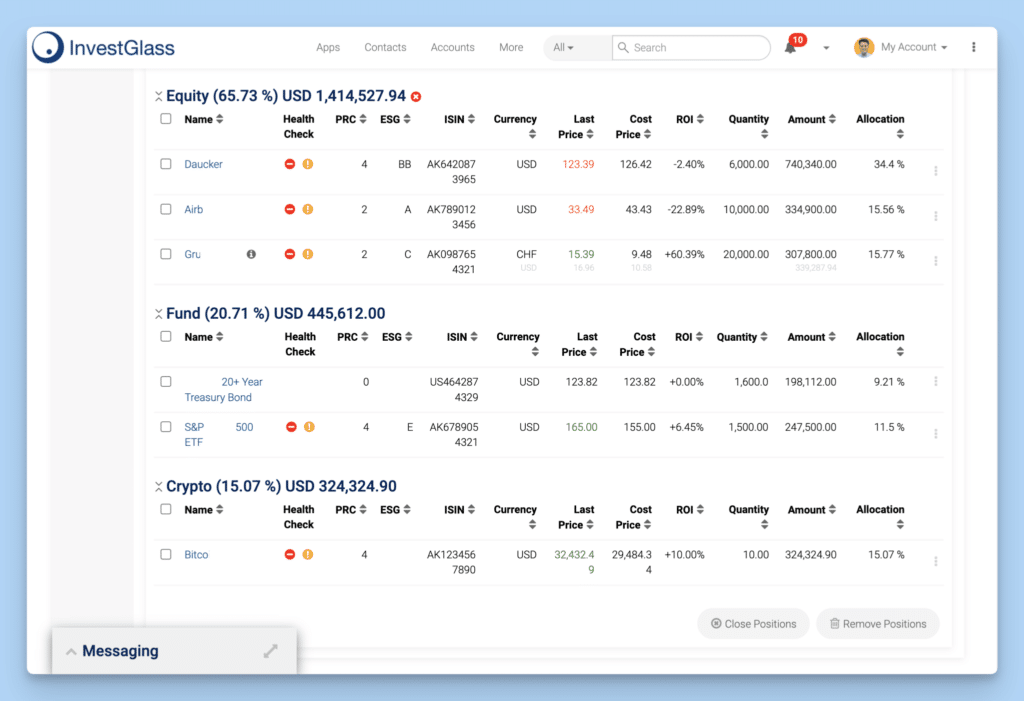

InvestGlass ofrece la solución perfecta para crear nuevas instituciones financieras. El sistema central está construido para cualquier tipo de cuenta: cuenta conjunta o cuenta separada. El sistema de gestión de carteras puede conectarse también a la autorización de terceros y a la banca central. Esto significa que podrá ver todos los depósitos recibidos, la conexión API de tarjetas de pago, las alertas de requisitos de fondos mínimos y los requisitos de salvaguarda estarán automatizados. Como solución de fácil uso bancario, podemos ayudarle a cumplir las directrices de supervisión prudencial o cualquier norma local estricta.

InvestGlass le ofrece también una herramienta de onboarding digital que le ayudará a dar de alta a nuevos clientes y a controlar las actividades de financiación del terrorismo, el origen de los fondos de los clientes, el KYC de las personas jurídicas o el KYB.

Puntos clave

- EMIs, regulated by legal frameworks like the EU Directive 2009/110/EC, issue electronic money and offer payment services, facilitating digital economic growth and financial inclusion but cannot engage in lending or investment services.

- Aunque las EDE prestan servicios de pago internacional y monederos electrónicos de forma eficaz, carecen de garantías de depósito, por lo que dependen de la segregación de fondos y de acuerdos de seguros para salvaguardar los fondos de los clientes.

- Los bancos tradicionales y las EDE atienden necesidades diferentes; las EDE son mejores para los servicios financieros ágiles y digitales, mientras que los bancos proporcionan una interacción física con el cliente y servicios bancarios tradicionales, junto con un seguro de depósitos.

Comprender las instituciones de dinero electrónico (IME)

Las entidades de dinero electrónico, también conocidas como EDE, son actores clave en el ecosistema financiero digital, dada su autorización para emitir dinero electrónico y prestar servicios de pago. Una entidad de dinero electrónico, a veces denominada entidad monetaria, acepta fondos de los usuarios y, a cambio, proporciona un valor equivalente de dinero electrónico para sus transacciones. Este dinero electrónico, almacenado en dispositivos como tarjetas prepago o aplicaciones móviles, facilita las transacciones sin efectivo y simplifica las interacciones financieras.

The rapid adoption of Electronic Money Institutions (EMIs) has significantly contributed to the expansion of digital financial services worldwide. According to the Global Payments Report 2024 by Worldpay, digital wallets accounted for $13.9 trillion in global transaction value in 2023, representing half of all online and 30% of point-of-sale consumer spend. Additionally, a study by Juniper Research projects that the total number of digital wallet users will exceed 5.2 billion globally by 2026, up from 3.4 billion in 2022, indicating strong growth of over 53%.

La aparición de las EDE ha revolucionado el panorama financiero, impulsando la competencia y fomentando la inclusión financiera. Las EDE ofrecen una gama de instrumentos y servicios de pago, entre ellos:

- Permitir pagos y transferencias sin cuenta bancaria

- Prestación de servicios financieros alternativos

- Posicionarse como actores cruciales en la economía digital

Estos servicios han hecho de las EDE una alternativa popular entre los proveedores de servicios financieros, contribuyendo al crecimiento de las instituciones de dinero electrónico en la economía digital.

Marco jurídico de las IME

Dada su responsabilidad sobre los fondos de los usuarios, las EDE operan dentro de marcos jurídicos estrictos para mantener el cumplimiento y proteger a los consumidores. En la Unión Europea, la Directiva 2009/110/CE proporciona la base jurídica para la emisión tanto de dinero electrónico como de dinero electrónico por parte de las EDE, definiendo el dinero electrónico como valor monetario almacenado electrónicamente. Esta directiva permite a las EDE emitir dinero electrónico, garantizando un entorno seguro y regulado para los usuarios.

En el Reino Unido, el Reglamento sobre Dinero Electrónico de 2011, junto con la directiva mencionada, forman parte del marco jurídico de las EDE. Estas entidades deben adherirse a los Principios para las Empresas de la Autoridad de Conducta Financiera, que exigen imparcialidad e integridad. El protagonismo de las EDE en Europa se disparó a partir de 2009 con la introducción de la Directiva sobre Dinero Electrónico, que reforzó aún más el marco jurídico que rodea a estas entidades de pago.

Tipos de entidades de dinero electrónico

Las EDE no son todas iguales. En función de su capital y volumen de transacciones, se clasifican en EDE autorizadas o pequeñas. Las EDE autorizadas son similares a los bancos, ya que prestan servicios de pago y mantienen fondos para los clientes sin limitaciones en cuanto al volumen de negocio.

Por otro lado, una IME Pequeña es una versión más limitada con límites específicos en la emisión de dinero electrónico y en la media mensual de operaciones de pago. Por ejemplo, en el Reino Unido, para ser clasificada como IME Pequeña, las entidades no deben superar una media mensual de 5 millones de euros en importe medio de dinero electrónico en circulación. Estas entidades emiten dinero electrónico y ofrecen diversos servicios de pago, haciéndose un hueco en el panorama del dinero electrónico.

Servicios ofrecidos por las IME

El atractivo de las EDE radica en sus soluciones financieras diversas, rentables e innovadoras. Desde monederos electrónicos y tarjetas de pago hasta la gestión de transacciones internacionales, las EMI atienden diversas necesidades financieras. En el Reino Unido, por ejemplo, las EMI están autorizadas a gestionar transacciones internacionales y ofrecen servicios como cuentas IBAN multidivisa y cambio de divisas.

Las IME se distinguen por su adaptabilidad y la personalización de sus servicios para satisfacer distintas necesidades empresariales. Por ejemplo, Verified Payments ofrece servicios financieros a medida y personalización de plataformas a diversas industrias. Del mismo modo, Payset ofrece un servicio integral de atención al cliente, una configuración de cuentas más rápida, mejores tarifas y nuevos servicios como tarjetas de débito y herramientas de gestión presupuestaria para cuentas de empresas, lo que demuestra la versatilidad y el enfoque centrado en el cliente de las IME.

Operaciones de pago

Uno de los principales servicios que ofrecen las EDE consiste en facilitar las transacciones de pago. Estas transacciones pueden adoptar diversas formas. Las transferencias, por ejemplo, implican el envío de fondos directamente de una cuenta a otra. Este mecanismo suele utilizarse para pagos únicos o para transferir dinero a la cuenta de otra persona.

Otra forma común de transacción de pago facilitada por los EMI son los débitos directos. En este caso, los clientes autorizan a las empresas a retirar fondos de sus cuentas de forma periódica. Esto se utiliza habitualmente para servicios de suscripción o pagos periódicos. Además, los EDE ofrecen servicios de autorización de terceros que permiten a las empresas procesar los pagos con el consentimiento del cliente, lo que posibilita funcionalidades como los pagos de la cesta de la compra en línea y la gestión de suscripciones.

Pagos transfronterizos

En nuestro mundo interconectado, la necesidad de pagos transfronterizos es más frecuente que nunca. Los EMI satisfacen esta necesidad facilitando transacciones internacionales seguras y eficaces a través de la red SWIFT. Esta red conecta a más de 11.000 instituciones financieras en más de 200 países, haciendo que las transacciones transfronterizas sean pan comido.

Es más, los EMI suelen ofrecer:

- Tipos de cambio competitivos

- Comisiones más bajas para los pagos transfronterizos en comparación con los bancos tradicionales

- Cuentas multidivisa que permiten a los clientes mantener, gestionar y cambiar varias divisas en una sola cuenta

Estas características hacen que las transacciones internacionales sean más rentables y simplifican el proceso de las transacciones transfronterizas.

Limitaciones y restricciones de las IME

A pesar de las numerosas ventajas de las EDE, es crucial comprender sus restricciones. Por ejemplo, a diferencia de los bancos tradicionales, las EDE no pueden ofrecer préstamos, servicios de inversión ni garantías de depósito. Se centran principalmente en ofrecer soluciones financieras y de pago.

Para necesidades bancarias más amplias, como la gestión de efectivo, la provisión de iniciación de pagos o los servicios especializados de gestión de tesorería, los bancos tradicionales suelen ser preferidos a las EDE. Además, las EDE tienen restringido ofrecer información sobre cuentas y servicios de iniciación de pagos sin adquirir una autorización específica, lo que marca una clara delimitación entre los servicios ofrecidos por las EDE y los bancos tradicionales.

Salvaguardar los fondos de los clientes

Incluso con estas limitaciones, las EDE dan prioridad a la protección de los fondos de los clientes. Emplean varios métodos para garantizar la protección de estos fondos. Uno de estos métodos consiste en la segregación de los fondos, en virtud de la cual los fondos de los clientes se colocan en cuentas de activos de clientes específicas y alejadas de la quiebra en instituciones de crédito terceras.

Otro método de salvaguardia consiste en los acuerdos de seguro o garantía, que transfieren el riesgo crediticio de los usuarios a terceros, asegurándose contra las pérdidas. Algunas IME pueden incluso optar por el método de inversión de bajo riesgo, invirtiendo los fondos de los usuarios en activos seguros y de bajo riesgo. En caso de insolvencia, los créditos de los clientes de las EDE sobre los fondos salvaguardados tienen prioridad sobre los créditos de otros acreedores, lo que garantiza la máxima protección a los clientes.

Sin garantías de depósito

Una de las diferencias significativas entre las EDE y los bancos tradicionales radica en la falta de garantías de depósito ofrecidas para los fondos recibidos por las EDE. Los bancos con sede en la UE suelen ofrecer protección para los fondos depositados por los usuarios hasta 100.000 euros. Sin embargo, esta protección no se extiende a los fondos depositados en las IME..

En caso de insolvencia de una EDE, las reclamaciones de los clientes deben pagarse con cargo a los fondos salvaguardados antes que a cualquier otro acreedor, pero esto no equivale a una garantía de depósito como las disponibles en los servicios bancarios y crediticios tradicionales. Por lo tanto, aunque las EDE dan prioridad a la salvaguarda de los fondos de los clientes, la falta de garantías de depósito es una consideración para los usuarios potenciales de los servicios de las EDE.

Comparación entre el IME y los bancos tradicionales

Tras adentrarnos en el ámbito de las EDE, merece la pena contrastarlas con los bancos tradicionales. Aunque las EDE prestan servicios de pago y emiten dinero electrónico, no ofrecen servicios bancarios tradicionales como la captación de depósitos, la concesión de préstamos o la gestión de inversiones. Esta delimitación de servicios pone de relieve el papel especializado de las IME en el panorama financiero.

En el frente normativo, las EDE operan dentro de un marco específico para el dinero electrónico, desprovisto de sistemas de seguro de depósitos como el FSCS, a diferencia de los bancos, que están sujetos a una estricta supervisión y ofrecen garantías de depósito. Sin embargo, en lo que respecta a la experiencia del usuario, las EDE suelen ofrecer servicios rentables, gastos de transferencia internacional reducidos y transacciones más rápidas, lo que las convierte en una alternativa viable a la banca tradicional.

Ventajas de utilizar IME

Optar por las EDE conlleva una serie de ventajas únicas. A menudo ofrecen procesos simplificados para la configuración de cuentas en línea y el procesamiento de transacciones, reduciendo el papeleo y las molestias administrativas. Además, muchas EMI ofrecen una integración perfecta con las plataformas en línea y los servicios de contabilidad, atendiendo a las empresas nativas digitales y a los particulares expertos en tecnología.

Las EDE operan principalmente en línea, lo que permite una incorporación totalmente remota y hace que sus servicios sean más accesibles para los clientes en el extranjero. Este enfoque "digital-first" se traduce a menudo en funciones innovadoras diseñadas para atraer a los usuarios que buscan soluciones financieras de vanguardia, como herramientas de presupuestación e integración con carteras digitales.

Cuándo elegir un banco

No obstante, existen situaciones en las que un banco tradicional puede ser una opción más ventajosa que un EMI. Los clientes que valoran la interacción personal y la posibilidad de visitar sucursales físicas para recibir asistencia encontrarían más adecuados los bancos tradicionales. Del mismo modo, las empresas con operaciones principalmente dentro de su propio país pueden beneficiarse de los servicios y las comisiones potencialmente más bajas que ofrecen los bancos tradicionales.

Los bancos tradicionales también tienen una reputación y una historia de larga data, que pueden contribuir a la confianza de los clientes, mientras que las EDE pueden carecer de esta reputación establecida. No obstante, las características innovadoras que ofrecen las EDE, como:

- notificaciones de transacciones en tiempo real

- aplicaciones móviles fáciles de usar

- configuración rápida y cómoda de la cuenta

- tipos de interés competitivos

Nuestros servicios ofrecen una alternativa convincente a las cuentas bancarias tradicionales dentro del sistema financiero.

Regulación y cumplimiento de las IME

Comprender el panorama normativo por el que se rigen las IME es esencial a la hora de explorar su ámbito. En el Reino Unido, las EDE están reguladas por la Autoridad de Conducta Financiera (FCA), que supervisa 59.000 empresas y mercados de servicios financieros. Estas instituciones están obligadas a cumplir la normativa contra el blanqueo de capitales (AML) y la Directiva revisada sobre servicios de pago (PSD2), que obliga a mejorar la protección de los consumidores y la seguridad de los pagos.

Las EDE también incorporan operaciones de lucha contra el blanqueo de capitales y de conocimiento del cliente (CSC) en sus plataformas para una incorporación segura de los clientes y para cumplir las obligaciones reglamentarias. El panorama normativo de las EDE evoluciona continuamente, lo que exige un conocimiento actualizado de los cambios en la legislación y la normativa para mantener el cumplimiento.

Obtención de una licencia IME

Para obtener una licencia de EDE es necesario cumplir los requisitos de capital y presentar una documentación exhaustiva. Una licencia de EDE permite a la entidad emitir dinero electrónico y prestar diversos servicios de pago, diferenciando entre las EDE autorizadas y las pequeñas en función de su capital y su modelo de negocio.

La solicitud de una licencia IME requiere una serie de documentos que incluyen:

- Datos de la empresa

- Programa de operaciones

- Plan de empresa

- Estructura organizativa

- Pruebas del capital inicial

El plan de negocio debe incluir las actividades propuestas y detallar las medidas de seguridad establecidas para salvaguardar los fondos de los clientes y garantizar un organismo de gestión acreditado.

Requisitos de cumplimiento en curso

Tras adquirir una licencia de IME, se exige el cumplimiento continuo de las normas reguladoras. En el Reino Unido, éstas incluyen la retención de un capital mínimo permanente del 2% del total de dinero electrónico emitido.

Las EDE también tienen que cumplir las actualizaciones relacionadas con el crecimiento sostenible y las políticas económicas, tal y como se estipula en la Ley de Dinero Electrónico de 2011 y en la Ley de Pagos. Para cumplir las normas internacionales de conformidad, las EDE suelen adoptar funciones de seguridad avanzadas como la autenticación de dos factores y el cifrado de extremo a extremo, en particular para las transacciones transfronterizas.

Estudios de casos: IME de éxito en acción

Los ejemplos del mundo real son los que mejor ilustran la evolución y el éxito de las IME. Por ejemplo, Verified Payments, que ofrece asesoramiento profesional para actividades relacionadas con la creación de dinero electrónico en la UE. Otro ejemplo es Payset, que ofrece servicios como cuentas IBAN multidivisa, cambio de divisas, servicios de información sobre cuentas y apoyo a las principales redes de pago.

En 2022, Payset procesó más de 1.000 millones de libras a través de más de 200.000 transacciones de clientes, lo que demuestra su rendimiento financiero. En octubre del mismo año, Payset se expandió al mercado israelí, capitalizando la nueva normativa favorable a las fintech. Estos casos prácticos sirven como testimonio del crecimiento y el potencial de las IME en el sector de las finanzas digitales.

Resumen

Al concluir nuestra exploración de las Instituciones de Dinero Electrónico, está claro que estas entidades tienen un profundo impacto en el panorama financiero. Gracias a su capacidad para emitir dinero electrónico y proporcionar a los clientes fondos una serie de servicios de pago, las EDE han revolucionado nuestra forma de realizar transacciones, haciendo que los pagos sean fluidos y la banca más accesible. Sin embargo, aunque ofrecen numerosas ventajas, es esencial comprender sus limitaciones y las diferencias entre las EDE y los bancos tradicionales.

Al final, elegir un EMI o un banco tradicional depende de las necesidades y preferencias individuales. Independientemente de la elección, una cosa es cierta: en la era digital, los servicios financieros evolucionan a un ritmo vertiginoso, e instituciones como las IME están a la vanguardia de esta transformación, elaborando el futuro de las finanzas.

Preguntas frecuentes

¿Es un IME una institución financiera?

Sí, una EDE, o entidad de dinero electrónico, es un tipo de entidad financiera o de pago, que facilita transacciones digitales a sus clientes.

¿Qué es un EMI en banca?

Un EMI en banca significa cuota mensual equivalente. Se refiere a los pagos regulares efectuados para reembolsar un préstamo pendiente en un plazo determinado, siendo cada cuota del mismo importe.

¿Cuál es la diferencia entre un banco y un IME?

Los bancos son instituciones captadoras de depósitos que prestan servicios de préstamo y pago, mientras que las EDE representan la digitalización de los servicios financieros y son empresas más pequeñas que operan con requisitos y restricciones de capital diferentes a los de los bancos centrales.

¿Qué servicios ofrecen las IME?

Los EMI ofrecen una serie de servicios de pago, como monederos electrónicos, tarjetas de pago, IBAN multidivisa, oferta de cuentas bancarias en otros lugares y cambio de divisas. Estos servicios están diseñados para satisfacer las diversas necesidades financieras de sus clientes.

¿Cuáles son las limitaciones de las IME?

Entre las limitaciones de las EDE se incluye su incapacidad para ofrecer préstamos, servicios de inversión o garantías de depósitos, ya que se centran principalmente en ofrecer soluciones financieras y de pago.