Der ultimative Leitfaden zum digitalen Onboarding für Banken

Der ultimative Leitfaden zum digitalen Onboarding für Banken: Ein umfassender Leitfaden

Da das digitale Zeitalter die Art und Weise, wie wir mit dem Bankwesen interagieren, immer weiter verändert, ist das digitale Onboarding zu einem wesentlichen Bestandteil geworden, um Kunden einen vereinfachten und sicheren Prozess zu bieten. In diesem ultimativen Leitfaden zum Thema "Digitales Onboarding im Bankwesen" erfahren Sie alles, was dazu gehört, von der Bedeutung über bewährte Verfahren und innovative Tools bis hin zu zukünftigen Trends. Machen Sie sich bereit, in das Reich des modernen Bankwesens einzutauchen!

Wichtigste Erkenntnisse

- Digitales Onboarding ist für Finanzinstitute unerlässlich, um ein benutzerfreundliches Erlebnis zu bieten, Abläufe zu rationalisieren, Kunden zu gewinnen und zu binden und die regulatorischen Anforderungen zu erfüllen.

- Banken sollten Kundenorientierung, Datensicherheit und Datenschutz in den Vordergrund stellen und gleichzeitig Automatisierungs- und KI-Technologien nutzen, um das digitale Onboarding erfolgreich umzusetzen.

- Aufkommende Trends wie die Blockchain-Technologie, offene Banking-APIs und fortschrittliche Analysen werden die digitalen Onboarding-Prozesse der Banken beeinflussen.

Die Bedeutung von Digital Onboarding im Bankwesen

Mit der Revolutionierung der digitalen Transaktionen im Bankensektor sind Oboarding-Prozesse für Finanzinstitute unerlässlich geworden. Diese Prozesse müssen benutzerfreundlich sein und den Kunden ein nahtloses Erlebnis bieten. Gleichzeitig müssen sie die regulatorischen Anforderungen erfüllen, um Kunden zu gewinnen und zu binden. Die Banken legen großen Wert auf den Aufbau effektiver digitaler Onboarding-Plattformen, die sich bei der Erfüllung der Kundenbedürfnisse als nützlich erweisen werden.

Diese Art der Online-Orientierung ist von entscheidender Bedeutung, da sie diesen Organisationen hilft, ihre Abläufe auf allen Ebenen zu rationalisieren, vom Anfang bis zur Fertigstellung im Bankensektor, um sicherzustellen, dass jeder Schritt während des gesamten Prozesses genau ist.

Kundenakquise und Kundenbindung

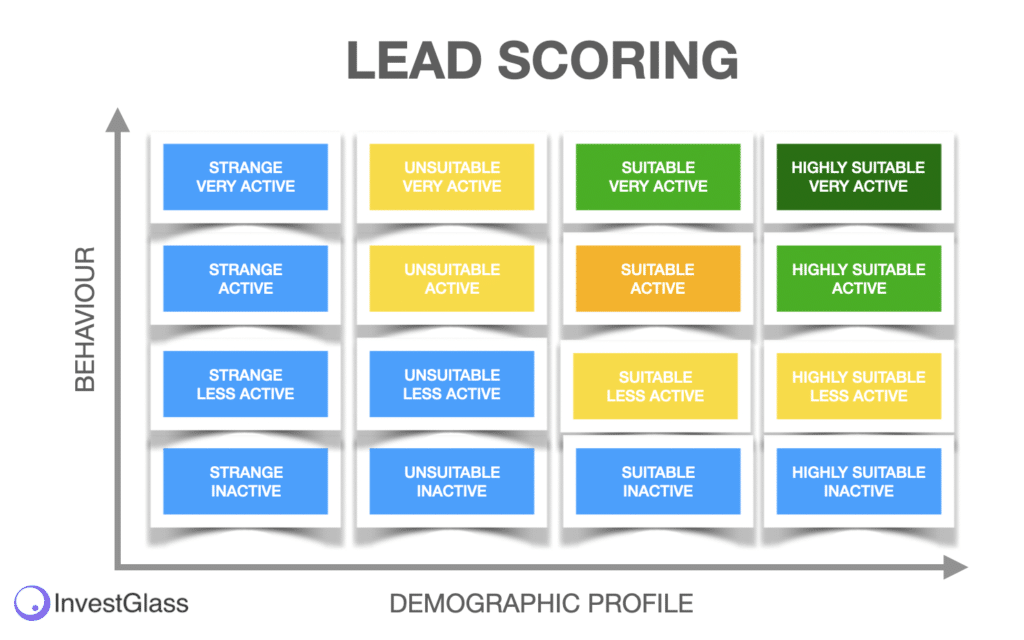

In der heutigen Bankenbranche ist die Gewinnung und Bindung von Kunden von größter Bedeutung. Ein erfolgreicher digitaler Onboarding-Prozess, der neuen Kunden Personalisierung und Benutzerfreundlichkeit bietet, fördert auch die Loyalität dieser Kunden. Wenn ihre Erwartungen nicht erfüllt werden oder sich die Anmeldung als schwierig erweist, wenden sie sich möglicherweise ganz von der Bank ab. Um dieses Erlebnis für die Nutzer im Rahmen von Bankdienstleistungen zu verbessern. Funktionen wie Gamification, die Integration sozialer Medien und eine benutzerfreundliche Oberfläche können zu einer besseren Kundenbindung mit höheren Konversionsraten dank einer insgesamt höheren Zufriedenheit führen. Wir empfehlen Ihnen die Verwendung von Lead Scoring, um Ihr Verständnis von Kundenakquise zu verbessern.

Einhaltung gesetzlicher Vorschriften für eine reibungslose Einschulung

Für jedes Finanzinstitut kann es entmutigend sein, die komplexe Reihe von Vorschriften zu erfüllen. Bei digitalen Onboarding-Prozessen ist die Einhaltung der KYC- (Know Your Customer) und AML-Richtlinien ( Anti-Money Laundering ) unerlässlich, um Betrug und Geldwäsche zu verhindern und gleichzeitig mögliche Strafen oder Rufschädigung zu vermeiden.

Der richtige Einsatz eines guten digitalen Onboarding-Systems bietet Banken viele Vorteile: ein reibungsloses Kundenerlebnis, Identitätsüberprüfung, verbesserte Verwaltung der Einhaltung gesetzlicher Vorschriften sowie Funktionen zur Erkennung von Geldwäsche. All diese Qualitäten verbessern die Customer Journey, indem sie nicht nur die Kunden selbst vor Fehlverhalten schützen, sondern auch ihre Bankinstitute vor Haftungsproblemen, falls diese im Zusammenhang mit AML- und KYC-Nachlässigkeiten im Onboarding-Prozess selbst auftreten sollten.

Rationalisierung der Abläufe

Die Vorteile des digitalen Onboarding für Kundenakquise, Compliance und Ressourcenoptimierung sind zahlreich. Eine verbesserte betriebliche Effizienz führt zu Kosteneinsparungen, die sich unter dem Strich in einem höheren Gewinn niederschlagen. Diese Methode des Onboarding schafft ein verbessertes Kundenerlebnis und ermöglicht es den Banken, sich auf dem sich ständig verändernden Finanzmarkt auf höherwertige Dienstleistungen zu konzentrieren. Das Customer Onboarding mit digitaler Technologie ebnet den Weg zur Modernisierung und Innovation in diesem Bereich.

Schlüsselkomponenten eines effektiven digitalen Onboarding-Prozesses

Nachdem die Notwendigkeit des digitalen Onboarding im Bankwesen festgestellt wurde, lassen Sie uns einen Blick auf die wichtigsten Merkmale werfen, die einen effektiven Prozess ausmachen. Ein erfolgreiches Verfahren sollte aus einer navigierbaren Plattform, einer robusten Identitätsauthentifizierung und personalisierten Erfahrungen bestehen, die an die individuellen Bedürfnisse und Vorlieben jedes Kunden angepasst sind. Um dieses Ziel erfolgreich zu erreichen, ist die Implementierung von digitalem Onboarding für Banken unerlässlich, damit sie sichere und dennoch ansprechende Verfahren garantieren können, die alle Kundenanforderungen effizient erfüllen. Wenn sie sich auf diese grundlegenden Aspekte konzentrieren, können Finanzinstitute ihren Kunden sowohl während des Onboardings als auch danach konsistente, problemlose Prozesse bieten.

Benutzerfreundliches Interface

Eine intuitive, benutzerfreundliche Oberfläche ist für einen effektiven digitalen Onboarding-Prozess unerlässlich. Wenn Sie Ihren Kunden eine unkomplizierte und leicht zugängliche Plattform zur Verfügung stellen, kann das Onboarding schnell und ohne Probleme oder Hindernisse abgeschlossen werden. Eine sorgfältig gestaltete Benutzeroberfläche kann zu einer positiven Kundenerfahrung führen. Sie ermutigt die Benutzer, den Vorgang abzuschließen, was wiederum die Wahrscheinlichkeit der Kundentreue erhöht.

Zusammengefasst: Eine komfortable Benutzeroberfläche ist unabdingbar, wenn Sie möchten, dass das Onboarding Ihrer Bank reibungslos verläuft und sowohl für Ihre Kunden als auch für Sie selbst zum Erfolg führt.

Identitätsüberprüfung und Aktivitätserkennung

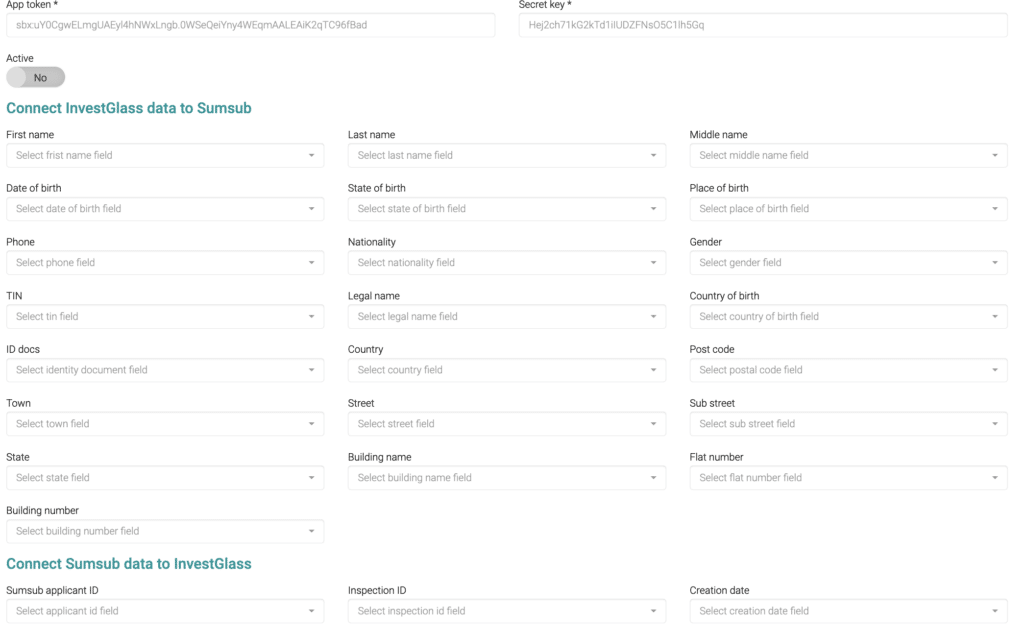

In unserer digital vernetzten Welt haben die Sicherheit von Kundendaten und der Schutz vor Betrug oberste Priorität. Die Überprüfung von Identitäten mit Liveness Detection sind integrale Bestandteile eines effektiven digitalen Onboarding-Prozesses, um den unbefugten Zugriff auf vertrauliche Informationen zu verhindern. Wir arbeiten mit Sumsub, Onfido, ID Now, Yoti, Credas und vielen anderen Fintechs zusammen, die erstklassige Lösungen anbieten.

Durch den Einsatz fortschrittlicher Technologien wie biometrische Authentifizierung, Algorithmen des maschinellen Lernens und KI-Analysetools können Banken ihre Verfahren zur Identitätsüberprüfung verbessern und ihren Kunden gleichzeitig ein sicheres und unkompliziertes Online-Onboarding-Erlebnis bieten.

Personalisiertes Onboarding-Erlebnis

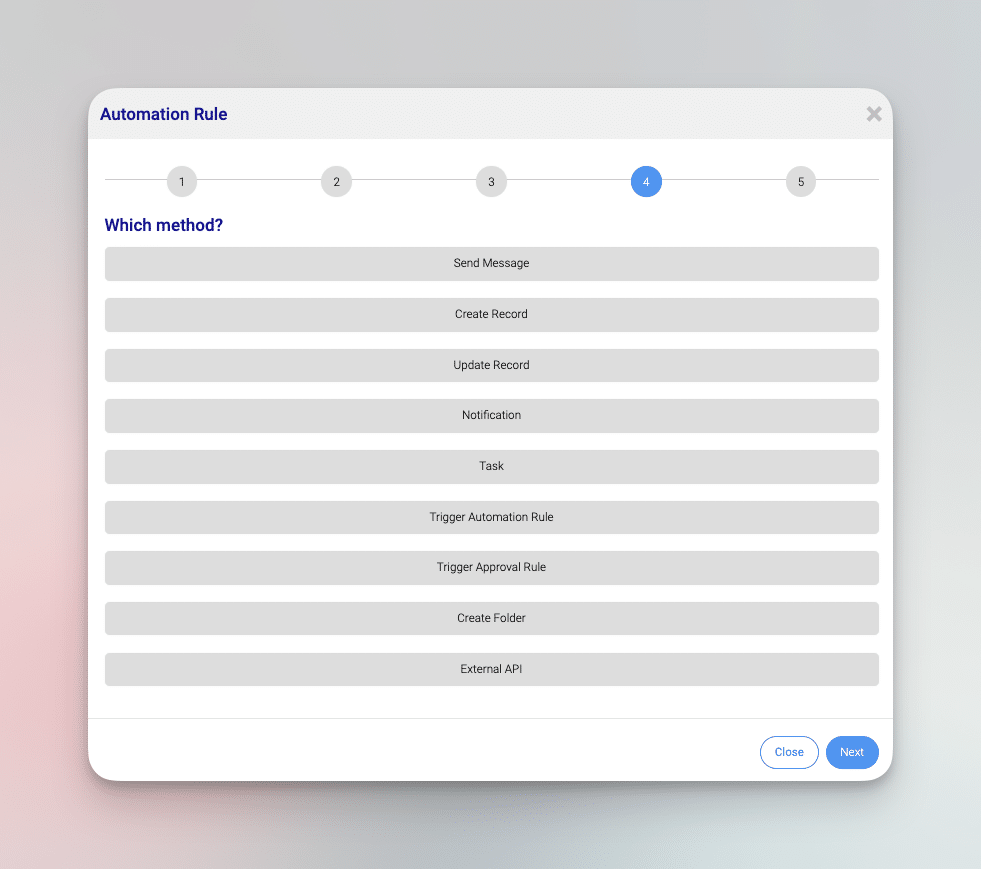

Ein maßgeschneidertes Onboarding-Erlebnis für Kunden ist entscheidend für eine ansprechende und angenehme Reise. Mithilfe von Kundendaten können Banken personalisierte Prozesse erstellen, um den individuellen Bedürfnissen und Vorlieben jedes Einzelnen gerecht zu werden. Dies führt nicht nur zu einer höheren Benutzerzufriedenheit, sondern ermöglicht es ihnen auch, langfristige Beziehungen zu ihren Kunden aufzubauen. Diese Personalisierung ist dank einer intuitiven regelbasierten Automatisierungslösung möglich , die direkt mit dem CRM verbunden ist.

Durch den Einsatz ausgeklügelter Analyse- und Anpassungstools, bei denen der Verbraucher im Mittelpunkt steht, können Bankinstitute in diesem wettbewerbsintensiven Umfeld die Nase vorn haben.

Best Practices für die Implementierung von Digital Onboarding im Bankwesen

Wenn es um das digitale Onboarding im Bankensektor geht, ist das Verständnis der Kernelemente von entscheidender Bedeutung für einen effektiven und erfolgreichen Prozess. Die Banken müssen einen kundenorientierten Ansatz verfolgen und gleichzeitig den Schwerpunkt auf Datensicherheit, Datenschutzstandards und Automatisierungstools wie künstliche Intelligenz legen.

Diese Best Practices helfen Banken, alle Hindernisse zu überwinden, die mit ihrem digitalen Onboarding-Programm verbunden sind. Gleichzeitig bieten sie ihren Kunden einen besseren Schutz und ein positives Erlebnis, wenn sie sich für die von ihnen angebotenen Dienstleistungen oder Produkte anmelden.

Ein kundenorientierter Ansatz

Der Onboarding-Prozess ist entscheidend für ein erfolgreiches digitales Bankerlebnis. Wenn Sie sich ganz auf die Bedürfnisse und Vorlieben Ihrer Kunden konzentrieren, können Sie sicherstellen, dass der Weg von der Anmeldung bis zum Abschluss des Dienstes sowohl effektiv als auch ansprechend und angenehm ist. Dazu gehört, dass wir die individuellen Anforderungen des Kunden ermitteln, die Produkte entsprechend anpassen und ihm bei jedem Schritt des Anmeldeverfahrens persönliche Unterstützung bieten.

Indem sie sicherstellen, dass bei solchen Prozessen die Kundenorientierung an erster Stelle steht, können die Banken die Kundenzufriedenheit erhöhen. Sie können eine stärkere Bindung zu ihnen aufbauen und sich gleichzeitig in einer immer wettbewerbsintensiveren Branchenlandschaft weiterentwickeln.

Gewährleistung von Datensicherheit und Datenschutz

Der Schutz von Verbraucherdaten ist ein wesentlicher Bestandteil des digitalen Onboarding im Bankwesen. Die Gewährleistung von Sicherheit und Datenschutz trägt nicht nur zum Schutz privater Finanzdaten bei, sondern schafft auch ein hohes Maß an Vertrauen zwischen Banken und ihren Kunden. Um dieses Ziel zu erreichen, sollten Banken sichere Authentifizierungsmaßnahmen wie biometrische Erkennung, Verschlüsselungstechnologien und Zwei-Faktor-Authentifizierungsverfahren einführen.

Sie müssen sich an die notwendigen Datenschutzbestimmungen wie die GDPR halten, um die persönlichen Daten ihrer Kunden zu schützen und gleichzeitig Strafen oder Rufschädigung zu vermeiden, die sich aus einem Verstoß gegen die Vorschriften im Zusammenhang mit den Datensicherheitsverfahren während des Onboarding-Prozesses der Bank ergeben können.

Automatisierung und KI-Technologien nutzen

Digitale Onboarding-Prozesse können durch den Einsatz von Automatisierung und KI-Technologien erheblich verbessert werden. Diese Fortschritte können bestimmte Aufgaben rationalisieren, das Potenzial für manuelle Fehler verringern und gleichzeitig das Kundenerlebnis verbessern. Durch die Automatisierung gängiger Aktivitäten wie Kontostandsabfragen und das Zurücksetzen von Passwörtern können die Banken ihre Kundenbetreuer für die Bearbeitung komplexerer Probleme einsetzen.

KI findet auch Anwendung bei der Aufdeckung von Betrug, der Optimierung von Investitionen und der Vorhersage künftiger Markttrends sowie bei der Bereitstellung individueller Erfahrungen durch Chatbots bzw. virtuelle Assistenten - all dies führt zu einer höheren betrieblichen Effizienz und einer größeren Kundenzufriedenheit. Daher ist ein automatisiertes digitales Onboarding für moderne Banken von grundlegender Bedeutung, wenn sie ein erfolgreiches Ergebnis sowohl in Bezug auf die Qualität der Leistung als auch auf die Kundenbetreuung insgesamt sicherstellen wollen.

Überwinden von Herausforderungen beim digitalen Onboarding

Der digitale Onboarding-Prozess bietet Banken und Kunden zahlreiche Vorteile, stellt sie aber auch vor eine Reihe von Herausforderungen. Um sicherzustellen, dass der Prozess reibungslos und ohne Probleme in Bezug auf Sicherheit und Benutzerfreundlichkeit abläuft, müssen die Compliance-Standards eingehalten und die Integration mit bestehenden Systemen ermöglicht werden. Es ist von entscheidender Bedeutung, dass alle Finanzinstitute diese Hürden so angehen, dass sie sicherstellen können, dass ihr digitaler Onboarding-Prozess für alle Beteiligten - sowohl für die Banknutzer als auch für das Unternehmen selbst - einen maximalen Nutzen bringt.

Einhaltung gesetzlicher Vorschriften

Das digitale Onboarding ist ein wesentlicher Bestandteil jeder effektiven Geschäftsstrategie, wobei die Einhaltung gesetzlicher Vorschriften wie KYC und AML im Mittelpunkt steht. Banken benötigen leistungsstarke Tools zur Identitätsüberprüfung in Verbindung mit fortschrittlichen Technologien wie biometrischer Authentifizierung und maschinellem Lernen, um ihre eigenen rechtlichen Standards einzuhalten und gleichzeitig Kunden vor potenziellen finanziellen Bedrohungen wie Geldwäsche zu schützen.

Durch einen proaktiven Ansatz bei der Einhaltung dieser verschiedenen Vorschriften können Banken sicherstellen, dass die Kundenerfahrung während des Onboarding-Prozesses reibungslos verläuft, ohne die allgemeine Sicherheit zu beeinträchtigen oder geltende Compliance-Gesetze zu untergraben. Auf diese Weise können alle beteiligten Parteien von einem erfolgreichen digitalen Onboarding-Prozess profitieren, der auf ihre spezifischen Bedürfnisse zugeschnitten ist.

In der heutigen Welt ist die digitale Transformation zu einem entscheidenden Aspekt des Finanzsektors geworden. Ein Bereich, in dem dies besonders deutlich wird, ist der Onboarding-Prozess für Kunden. Der Einsatz digitaler Plattformen und digitaler Tools hat diesen Prozess erheblich gestrafft und ihn effizienter und kundenfreundlicher gemacht.

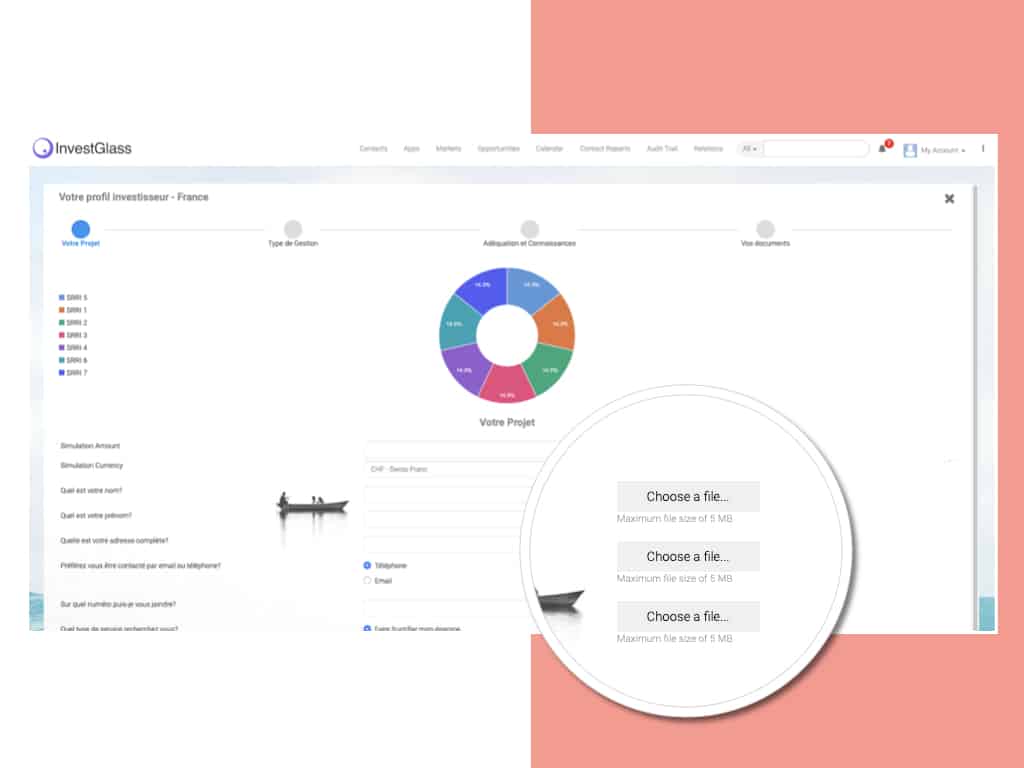

InvestGlass, ein digitales Onboarding-Tool für Kunden, wurde mit Blick auf diese Anforderungen entwickelt. Es eignet sich besonders für die Einhaltung von Vorschriften in der Schweiz, in Europa und im Nahen Osten. Es bietet einen effektiven Onboarding-Prozess, der dazu beiträgt, die Kundenabwanderung zu verringern und die Kundenbindungsrate zu erhöhen.

Das Tool ist in die Mobile Banking App der Bank integriert und ermöglicht es neuen Nutzern, so viele Bankgeschäfte auf effiziente Weise zu erledigen. Es vereinfacht die Einrichtung eines neuen Kontos, die Überprüfung der Identität des Kunden durch die Identitätsprüfung und die Einhaltung von Compliance-Vorschriften.

Durch die Reduzierung von Reibungspunkten beim Kundeneinstieg verbessert InvestGlass nicht nur das Kundenerlebnis, sondern hilft den Banken auch dabei, die gesetzlichen Vorschriften einzuhalten. Dies ist besonders wichtig im Finanzsektor, wo die Vorschriften sich ständig ändern und streng sind.

InvestGlass fügt auch eine zusätzliche Sicherheitsebene hinzu, indem es sicherstellt, dass alle von neuen Kunden bereitgestellten Finanzinformationen sicher gespeichert und geschützt werden. Es wurde entwickelt, um die Bedürfnisse der Zielgruppe zu erfüllen und ihr einen nahtlosen Onboarding-Prozess zu bieten.

Integration mit Altsystemen

Damit Kunden einen unterbrechungsfreien Onboarding-Prozess haben, müssen Banken digitale Onboarding-Lösungen erfolgreich in bestehende Systeme integrieren. Dies ist eine Herausforderung, die sich aus den alten Bankgeschäften und ihrer möglicherweise veralteten Technologiebasis ergibt, aber für einen reibungslosen Betrieb unerlässlich ist.

Automatisierung und KI können genutzt werden, um die Interoperabilität der verschiedenen Technologien zu maximieren, so dass die Integration von Moderne und Tradition problemlos möglich ist und die Aufnahme neuer Kunden in das System nahtlos verläuft. Die Banken sollten sich darauf konzentrieren, während dieser Prozesse eine umfassende Kundenzufriedenheit zu erreichen, die über das Angebot einer einfachen Onboarding-Lösung hinausgeht. Stattdessen sollte jeder Schritt, der zur Fertigstellung unternommen wird, von beiden Seiten betrachtet werden, d.h. sowohl vom technologischen Fortschritt als auch von den Hinterlassenschaften der vergangenen Jahre durch effektive Verschmelzungstechniken.

Gleichgewicht zwischen Sicherheit und Benutzerfreundlichkeit

Die Harmonie zwischen Sicherheit und einem angenehmen Benutzererlebnis ist für jeden digitalen Onboarding-Prozess entscheidend. Die Banken müssen sichere Authentifizierungsmaßnahmen wie Biometrie und Zwei-Faktor-Verifizierung implementieren und gleichzeitig ein angenehmes Kundenerlebnis bieten, das die Kunden motiviert, das Verfahren abzuschließen. Die Herstellung dieses Gleichgewichts garantiert, dass die Prozesse der Banken sowohl geschützt sind als auch alle Bedürfnisse ihrer Kunden in Bezug auf digitale Onboarding-Prozesse befriedigen. Alles in allem verbessern ein guter Datenschutz und ein einfacher Zugang die Vertrauenswürdigkeit der Kundendaten und die Zufriedenheit der Kunden mit dieser Art von Prozessen erheblich.

Innovative Tools und Technologien für das digitale Onboarding

Im Zuge der digitalen Revolution im Bankensektor tauchen neue Tools und Technologien auf, die das digitale Onboarding verbessern. Zu diesen hochmodernen Optionen gehören biometrische Authentifizierung, Algorithmen für maschinelles Lernen und CRM-Plattformen wie InvestGlass.

Durch die Nutzung dieser revolutionären Methoden können Banken ihre Sicherheitsmaßnahmen verstärken und gleichzeitig ihre Abläufe rationalisieren und ihren Kunden einen verbesserten und reibungsloseren Onboarding-Prozess bieten.

In unserem ultimativen Leitfaden zum digitalen Onboarding für Banken haben wir die Bedeutung einer benutzerfreundlichen Oberfläche, einer effizienten Arbeitsweise und einer sicheren ID-Verifizierung hervorgehoben. Eine Lösung, die all diese Kriterien erfüllt, ist InvestGlass. Dieses digitale Onboarding-Tool wurde entwickelt, um den Onboarding-Prozess für Finanzinstitute zu rationalisieren.

InvestGlass bietet eine einzigartige Lösung, die auf dem Gelände der Bank gehostet werden kann und eine nahtlose Integration in bestehende Systeme ermöglicht. Dieses Tool trägt dazu bei, die Kundenabwanderung zu verringern, indem es einen reibungslosen und effizienten Onboarding-Prozess bietet. Die Plattform ist mit einer benutzerfreundlichen Oberfläche ausgestattet, die es neuen Kunden ermöglicht, auf effiziente Weise ein neues Konto zu eröffnen.

Das Tool gewährleistet außerdem die Einhaltung der KYC-Bestimmungen (Know Your Customer), indem es Funktionen zur Erkennung von Aktivitätsmustern und zur Überprüfung der Identität enthält. Dies hilft nicht nur bei der Verhinderung von Betrug, sondern auch beim Schutz der vertraulichen Informationen von Neukunden.

InvestGlass wurde entwickelt, um eine nahtlose Customer Journey zu ermöglichen, Reibungspunkte im Onboarding-Prozess zu reduzieren und ihn kundenfreundlicher zu gestalten. Es wurde entwickelt, um die Bedürfnisse der Zielgruppe zu erfüllen und so die Konversionsraten zu erhöhen.

In einem sich schnell entwickelnden Bankensektor kann ein Tool wie InvestGlass das digitale Onboarding-Erlebnis sowohl für die Bank als auch für ihre Kunden erheblich verbessern. Dieser umfassende Leitfaden unterstreicht, wie wichtig es ist, solche fortschrittlichen Prozesse im Bankensektor einzuführen, um eine erfolgreiche Kundeneinführung zu ermöglichen.

Biometrische Authentifizierung bei Neukunden

Biometrische Authentifizierung, wie das Scannen von Fingerabdrücken und Gesichtserkennung, wird zunehmend akzeptiert, um die Sicherheit von Kundendaten zu gewährleisten und gleichzeitig die Identitätsprüfung zu vereinfachen. Die Einführung biometrischer Technologien in digitale Onboarding-Verfahren ermöglicht es Banken, ihren Kunden ein benutzerfreundliches Erlebnis zu bieten und so Betrug oder unbefugten Zugriff zu verhindern.

Es ist davon auszugehen, dass die Akzeptanz im Bankwesen mit der weiteren Entwicklung dieser Form der Technologie zunehmen wird, wodurch die Sicherheit und der Komfort bei digitalen Prozessen, die die Anmeldung für Dienstleistungen/Produkte beinhalten, erhöht wird.

InvestGlass ist auch mit SUMSBUB und ONFIDO verbunden.

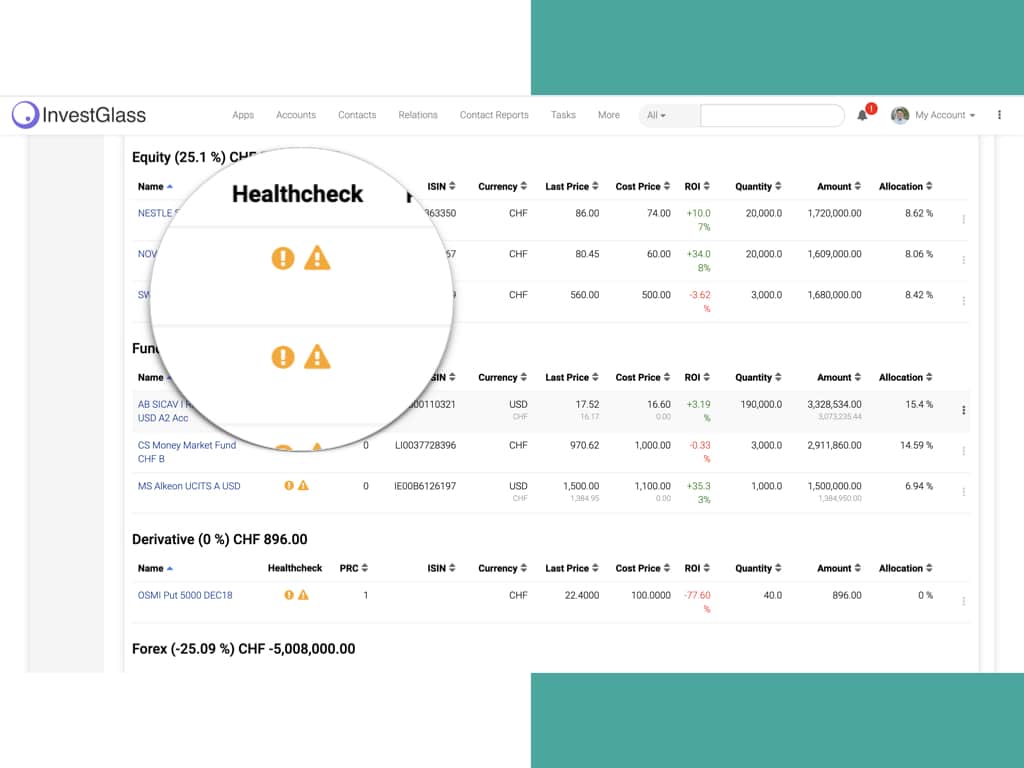

Maschinelles Lernen und KI für Investoren

nvestGlass bietet hochmoderne Anlagetools, die auf Finanzberater zugeschnitten sind. Mit diesen Tools können Berater jedem Kunden eine schnelle und sachdienliche Beratung auf individueller Basis anbieten. "Maschinelles Lernen und KI für die Finanzberatung nutzen

Die Finanzbranche steht an der Schwelle zu einer verbesserten digitalen Onboarding-Erfahrung durch maschinelles Lernen und KI. Durch die Integration von Funktionen wie virtuellen Assistenten und Chatbots können Finanzinstitute das Onboarding für jeden Kunden personalisieren und gleichzeitig die operative Effizienz steigern. Diese intelligenten Algorithmen können potenziellen Betrug erkennen oder Investitionsverlagerungen vorhersagen und so Erkenntnisse liefern, von denen sowohl die Finanzinstitute als auch ihre Kunden profitieren. Mit der weiteren Entwicklung der KI wird ihr Beitrag zur Verbesserung des digitalen Onboarding-Prozesses im Bankensektor immer deutlicher.

CRM Software und Plattformen

CRM-Plattformen wie InvestGlass können umfassende Lösungen für den Aufbau von Kundenbeziehungen und die Verfeinerung von Onboarding-Prozessen bieten, um Kunden besser zu bedienen. Mit dieser Software erhalten Banken Einblicke in die Wünsche und Bedürfnisse ihrer Kunden und können so die entsprechenden Onboarding-Verfahren strukturieren, die die Effizienz verbessern und gleichzeitig Aufgaben automatisieren. Das Ergebnis ist ein wesentlich angenehmeres Kundenerlebnis, wenn sie mit den Dienstleistungen der Bank beginnen. Das macht CRM-Lösungen im Bankensektor heute unverzichtbar.

Die Digitalisierung unserer modernen Zeit hat den Weg für die Entwicklung von CRM-Tools geebnet, die von Banken aus allen Teilen der Welt zunehmend eingesetzt werden. Sie bieten reibungslosere Systeme als je zuvor, was eine noch größere Steigerung der Kundenzufriedenheit während der anfänglichen Integrationsphase oder des "Onboarding" bedeutet.

Fallstudien: Erfolgreiche digitale Onboarding-Implementierungen im Bankwesen

Durch den Einsatz digitaler Onboarding-Lösungen im Bankwesen kann das Kundenerlebnis erheblich verbessert und die Kontoeröffnung mit effizientem Compliance- und Risikomanagement rationalisiert werden. Um Ihnen einen besseren Einblick zu geben, wie dies erfolgreich umgesetzt wurde, möchten wir einige praktische Fallstudien untersuchen, um die Vorteile und Best Practices im Zusammenhang mit dem digitalen Onboarding für Banken aufzuzeigen.

Bank A: Vereinfachte Kontoeröffnung

Durch den Einsatz digitaler Technologien und Automatisierung war Bank A in der Lage, eine effektive, benutzerfreundliche digitale Onboarding-Lösung für ihre Bankdienstleistungen zu implementieren. Die Vorteile zeigten sich in Form einer Straffung der Kontoeröffnungsprozesse, höherer Konversionsraten, weniger Papierkram sowie einer gesteigerten betrieblichen Effizienz, die letztendlich zu einem besseren Kundenerlebnis während des Onboardings führte.

Diese Fallstudie zeigt, dass durch den Einsatz einer modernisierten digitalen Plattform in der Finanzbranche erhebliche Verbesserungen erzielt werden können, die durch verbesserte Prozesse und insgesamt angenehmere Erfahrungen den Kunden in den Mittelpunkt stellen.

Bank B: Verbessertes Kundenerlebnis durch Personalisierung

Durch die Nutzung von Kundendaten und -einblicken konnte Bank B den Onboarding-Prozess personalisieren, um für jeden ihrer Kunden ein maßgeschneidertes Erlebnis zu schaffen. Dieser maßgeschneiderte Ansatz erhöhte nicht nur die Zufriedenheit der Kunden, sondern führte auch zu einer stärkeren Bindung zwischen ihnen und der Bank. Dadurch wurde das Kundenerlebnis insgesamt verbessert und die Loyalität gestärkt.

Bank C: Verbesserte Compliance und Risikomanagement

Bank C fand einen Weg, ihr Risikomanagement und ihre Compliance zu verbessern, indem sie einen effektiven digitalen Onboarding-Prozess implementierte, der Maßnahmen zur Identitätsüberprüfung und Betrugserkennung umfasst. So konnte das Unternehmen alle aufsichtsrechtlichen Anforderungen erfüllen und gleichzeitig seinen Kunden durch das reibungslose Online-Onboarding-Erlebnis einen schnellen und sicheren Zugang zu Dienstleistungen bieten.

In dieser Fallstudie wird deutlich, wie wichtig es ist, eine solch fortschrittliche Technologie für die Kontoaktivierung einzusetzen. Sie ermöglicht es den Banken, sich vor potenziellen Geldwäscheaktivitäten zu schützen, bietet aber auch Schutz vor den damit verbundenen Risiken für die Kunden, wenn sie sich digital für verschiedene Bankprodukte oder Dienstleistungen anmelden.

Zukünftige Trends im digitalen Onboarding für Banken

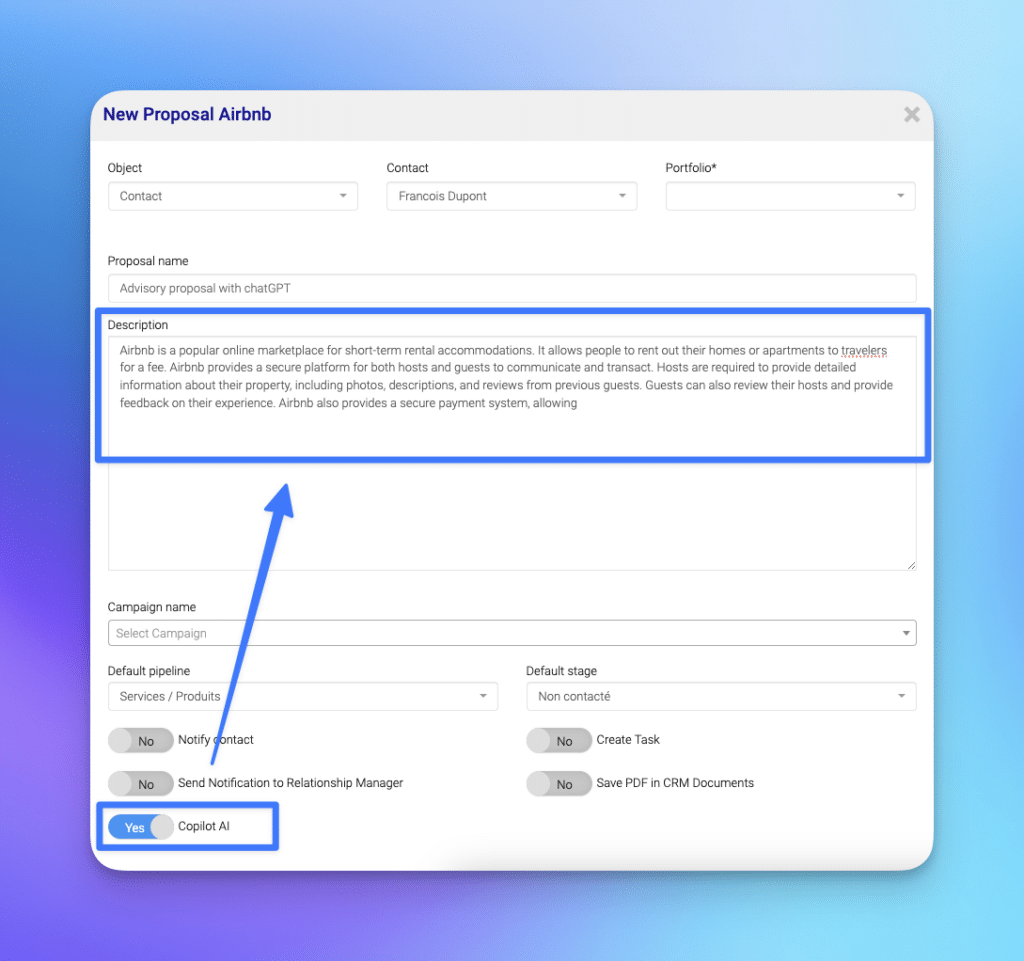

In Zukunft wird das digitale Onboarding für Banken von verschiedenen Entwicklungen geprägt sein, darunter die Einführung der Blockchain-Technologie, offene Banking-APIs und die Nutzung fortschrittlicher Analysen zur Personalisierung von Dienstleistungen. Um diesen kommenden Trends voraus zu sein, können Banken ihre Prozesse im Zusammenhang mit der digitalen Einrichtung von Kunden verbessern und gleichzeitig zusätzliche Sicherheitsmaßnahmen ergreifen. Dies führt letztendlich zu einem nahtloseren und angenehmeren Gesamterlebnis von Anfang bis Ende, wenn es um das Onboarding bei einer bestimmten Bank geht. Die Zukunft ist auch ChatGPT.

InvestGlass hat einen fortschrittlichen ChatGPT-Service in seine Plattform integriert, der die Art und Weise, wie Banker ihre Kunden beraten, revolutioniert. Dieser automatisierte Chatbot-Service beschleunigt den Beratungsprozess und ermöglicht es Bankern, schnell und effektiv auf Kundenanfragen zu reagieren. Durch die Vereinfachung der Kommunikation und die Reduzierung manueller Eingriffe wird zudem die Gesamteffizienz der Bankgeschäfte erheblich gesteigert.

Blockchain Technologie und Krypto

Mit der Entwicklung der Blockchain-Technologie wird diese in der Bankenbranche immer beliebter, um digitale Onboarding-Prozesse zu verbessern und zu rationalisieren. Die Verwendung eines Distributed-Ledger-Systems kann dazu beitragen, die Sicherheit von Transaktionen zu gewährleisten und gleichzeitig alle Vermittler auszuschalten. Außerdem werden so alle relevanten Informationen dauerhaft aufgezeichnet, was den Nutzern mehr Transparenz bei diesen Vorgängen bietet.

Insgesamt wird dieser Wandel durch die Blockchain zu mehr Effizienz im Onboarding-Prozess sowie zu verbesserten Sicherheitsmaßnahmen führen, die zu sichereren Finanzoperationen führen, indem sie authentifizierte Daten bereitstellen, die nicht leicht manipuliert oder unbeabsichtigt verändert werden können.

Offene Banking-APIs

Offene Banking-APIs werden in naher Zukunft einen großen Einfluss auf den digitalen Onboarding-Prozess von Banken haben. Durch eine sichere Verbindung und die Integration mit externen Anbietern wird den Kunden ein verbessertes, nahtloses Erlebnis geboten, das auf ihre individuellen Bedürfnisse zugeschnitten ist. Mit der Open Banking API-Integration werden die Abläufe sowohl für den Kunden als auch für die Bank effizienter und kostengünstiger. Da sich diese Technologie immer mehr durchsetzt, wird ihr Einfluss auf das Online-Onboarding weiter zunehmen.

Erweiterte Analyse und Personalisierung

In dem Maße, wie das digitale Onboarding im Bankensektor zunimmt, werden auch fortschrittliche Analyse- und Personalisierungsansätze entwickelt. Diese Techniken können ein tieferes Verständnis der Kundenbedürfnisse und -wünsche ermöglichen und in die Prozesse einfließen, die von den Banken während des digitalen Onboarding-Prozesses verwendet werden. Dies führt zu einer höheren Kundenzufriedenheit, einer stärkeren Loyalität und einem besseren Risikomanagement. Es ist zu erwarten, dass immer mehr Banken diese Technologie einsetzen werden, um das Gesamterlebnis ihrer Kunden bei der Online-Anbindung noch weiter zu verbessern.

InvestGlass bietet eine einzigartige Lösung für jedes Zielpublikum

Finanzinstitute müssen sicherstellen, dass ihre digitalen Onboarding-Prozesse auf dem neuesten Stand sind und alle Vorschriften einhalten, damit die Kunden ein sicheres und angenehmes Erlebnis haben. Durch kundenorientierte Ansätze, die Nutzung von Automatisierungs- und KI-Technologien, die Einbindung von Blockchain-Technologie in offene Banking-APIs und fortschrittliche Analysen zur Personalisierung können Banken ihre Onboarding-Prozesse optimieren und gleichzeitig einen effizienten Service anbieten, der auf die individuellen Bedürfnisse jedes Kunden ausgerichtet ist.

Häufig gestellte Fragen

Wie sieht der digitale Onboarding-Prozess im Bankwesen aus?

Das digitale Onboarding-Verfahren für Banken bietet Kunden eine bequeme und sichere Möglichkeit, schnell ein Konto zu eröffnen, Kredite zu erhalten und andere Finanzdienstleistungen in Anspruch zu nehmen. Ergänzt wird dies durch Verfahren zur Identitätsüberprüfung, um Kunden vor Finanzbetrug zu schützen. Die Banken haben ihre Onboarding-Erfahrungen durch automatisierte Prozesse gestrafft, um den Verbrauchern den Weg zu erleichtern - von der Beantragung bis zur Inanspruchnahme der verschiedenen Produkte/Dienstleistungen, die über Online-Kanäle angeboten werden.

Wie führt man ein digitales Onboarding durch?

Das digitale Onboarding ist ein Prozess, der damit beginnt, dass der Kunde alle erforderlichen Informationen an ein automatisiertes System übermittelt, das dann die Gültigkeit und Konformität der Daten prüft und bewertet. Nach der Genehmigung werden diese Daten gespeichert, so dass der Kunde entweder eine assistierte oder automatische digitale Onboarding-Methode durchlaufen kann.

Was ist der Unterschied zwischen digitalem Onboarding und traditionellem Onboarding?

Digitales Onboarding ermöglicht einen strafferen Prozess und reduziert den Zeit- und Arbeitsaufwand für HR-Teams und Arbeitnehmer gleichermaßen. Diese Art von Onboarding steht in krassem Gegensatz zu den traditionellen Verfahren, die physische Besuche und jede Menge Papierkram erfordern.

Was sind die Vorteile des digitalen Onboarding im Bankwesen?

Digitales Onboarding bietet ein effektives und sicheres Erlebnis für Kunden, um Teil Ihres Unternehmens zu werden. Es ermöglicht eine größere Reichweite und verhindert gleichzeitig betrügerische Aktivitäten oder unbefugten Zugriff. Eine gute Wahl für jedes Unternehmen, das seinen Kundenstamm erweitern möchte!

Was sind die wichtigsten Komponenten eines effektiven digitalen Onboarding-Prozesses?

Ein erfolgreiches digitales Onboarding-Erlebnis beginnt damit, den Kunden eine einfach zu bedienende Benutzeroberfläche zu bieten, die Identität zu überprüfen und eine Personalisierung vorzunehmen. Diese Elemente sind entscheidend für eine maximale Effizienz des Onboarding-Prozesses.

Banking Onboarding, Digitales Banking, Digital Onboarding, Fintech