7 ventajas de la banca digital en 2022

1 - Digitalícese nunca es tarde para la banca móvil

La pandemia mundial ha afectado enormemente a la velocidad de adopción de la tecnología. De hecho, los cierres patronales y el trabajo a distancia han hecho que los encuentros cara a cara sean más escasos. Esta tendencia obliga a los ejecutivos de las sucursales bancarias y a los directivos a, si aún no es el caso, acelerar la adopción digital y ofrecer productos y servicios digitales:

- pagar facturas en línea

- aplicaciones móviles

- enviar dinero

- autoservicio

- libro mayor de tarjetas de débito

- tareas bancarias - como la remediación KYC para piezas que faltan

- tarjetas de prepago

- saldos de cuenta en línea

- cuentas de ahorro apps

- transferencia de dinero sin contacto

- proceso de incorporación en línea

- experiencia del cliente en línea

En el sector de la gestión de patrimonios, esto implica un mayor enfoque en el asesoramiento digital. Donde a InvestGlass le encanta implementar la inteligencia artificial para construir una experiencia inteligente.

Las mejores características de la banca digital para garantizar una experiencia inigualable al cliente. Las amenazas, por supuesto, existen en todas partes, incluso dentro de la sucursal bancaria. Una transformación digital que mejore la experiencia del cliente tiene muchas características a tener en cuenta. No se trata de una tendencia creciente, sino de un cambio importante. Los bancos tradicionales tienen que adoptar soluciones de banca en línea. Las empresas de banca en línea también deben mejorar la aplicación de banca móvil.

2 - Las instituciones financieras tienen que recopilar todos los datos en todos los segmentos

En los últimos años, el papel de los gestores de patrimonios, así como su orientación hacia los clientes, ha cambiado. De un enfoque puramente patrimonial, los gestores de patrimonios están considerando ahora otros segmentos de clientes. Las estructuras de precios de los gestores de patrimonios están cambiando para incluir a los clientes potenciales con saldos más bajos. De hecho, para tener éxito y poder prestar su servicio a todos los segmentos del mercado reduciendo costes o mejorando la eficiencia, los gestores de patrimonios necesitan asociarse con proveedores de asesoramiento de Inteligencia Artificial o soluciones fintech similares y soluciones SAAS.

En consecuencia, estos mercados antes desatendidos están surgiendo como intereses clave para el futuro.

La presencia de las mujeres y de las personas con grandes patrimonios en los mercados financieros es cada vez más importante y cabe suponer que la tendencia irá en aumento. El creciente interés por los mercados desatendidos refuerza la necesidad de los gestores de patrimonios de reformular sus estrategias de precios para convencer a estos segmentos de clientes y asociarse con InvestGlass. InvestGlass permite crear servicios bancarios digitales llave en mano gracias a un CRM y digital totalmente personalizables. Los gestores de patrimonios ofrecen ahora productos y servicios más personalizados para satisfacer las necesidades de sus clientes. Esto es posible gracias a la gran cantidad de datos que tienen ahora a su disposición.

Hay que analizar las necesidades financieras y el gasto de los consumidores para ofrecer mejores transaciones digitales. La inteligencia artificial podría ser una amenaza mayor en el proceso si no se digieren bien los datos de los clientes bancarios. En efecto, consumir los datos del teléfono móvil, los cheques de depósito, los gastos de ahorro, los pagos de facturas, las transferencias de fondos, los pagos en línea y los aspectos reglamentarios de la cartera de inversiones para producir un solo asesoramiento ¡parece imposible!

El riesgo es que no sepa qué compartir con sus clientes. ¿Debe ser una experiencia de descubrimiento con una experiencia de supermercado en el móvil, un Mario Bros progresivo que permita nuevas transacciones digitales una vez alcanzado el nivel anterior, o una experiencia hiperdirigida?

Los segmentos son como el lego juntos forman mejores experiencias

3 - ¡Confíe en mí, soy su bot bancario digital!

Estudiando las expectativas y el comportamiento del cliente, sólo el 27% de los suizos ha trabajado con un asesor financiero y más del 50% gestiona sus finanzas internamente. Esta tendencia de comportamiento es un aspecto preocupante para los gestores de patrimonios ante el auge de nuevos asesores más eficientes, como la Inteligencia Artificial y las empresas Fin-tech.

Las empresas fintech son empresas tecnológicas que prestan servicios financieros. Estos servicios pueden incluir cualquier cosa, desde pagos a préstamos o asesoramiento sobre inversiones. Las empresas fintech suelen utilizar tecnologías digitales para prestar estos servicios, por lo que a veces se les llama "bancos digitales."

El entorno financiero suizo muestra claramente una dualidad: la mayoría utiliza un banco pero elige otros medios para gestionar su patrimonio. Esto abre un gran abanico de oportunidades para convencer a los escépticos, pero también conlleva riesgos a largo plazo.

El reto para los gestores de patrimonios es que cada decisión de cualquier individuo exige ahora algún tipo de asesoramiento, desde la compra de una casa hasta el seguro que elige un cliente. Aquí es donde los gestores de patrimonios tienen que evolucionar en el futuro, para ganar cuotas de mercado y satisfacer mejor las expectativas de los clientes.

La plataforma de InvestGlass permite cumplir con las necesidades del mercado proporcionando los medios para tomar decisiones de inversión rápidas y eficaces. ¡Satisfaga las expectativas de sus clientes desde hoy mismo!

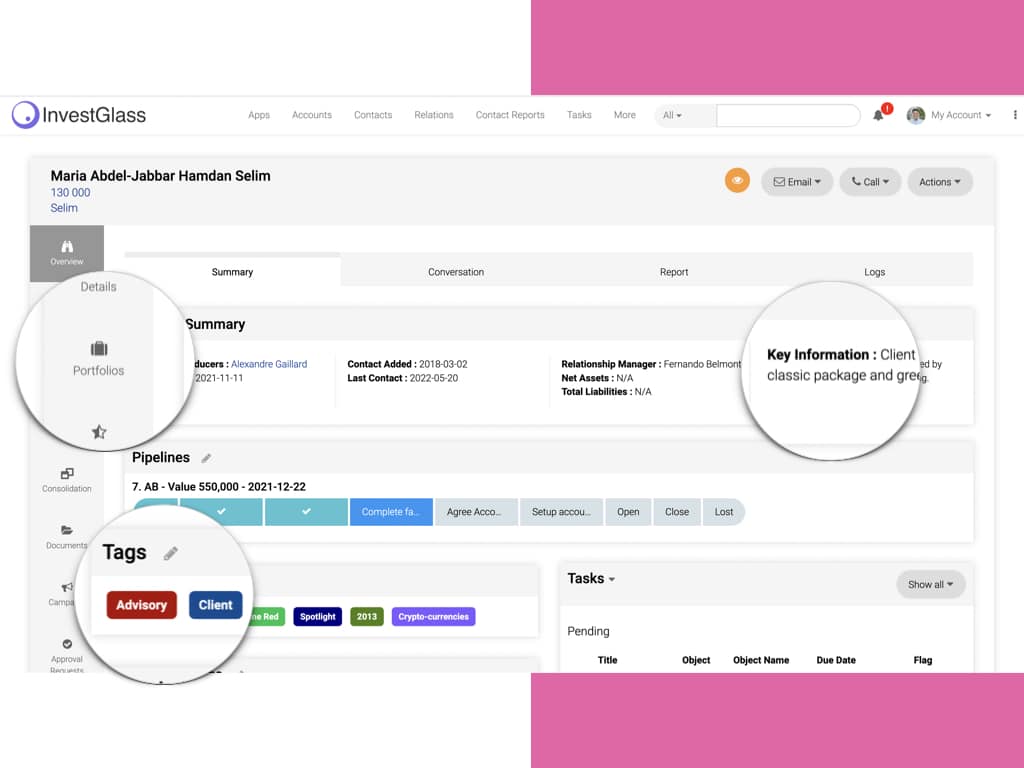

InvestGlass CRM para bancos digitales

4 - Hiperpersonalización del marketing y solución todo en uno

Nuestra sociedad centrada en el cliente apoya desde hace tiempo la personalización masiva. Esta tendencia está afectando lenta pero inexorablemente a los servicios financieros y a los gestores de patrimonios y se ha visto exacerbada por la pandemia, ya que la crisis sanitaria crea y potencia una pluralidad de necesidades dentro de los segmentos de clientes. Así pues, se espera que los gestores de patrimonios conecten con la Inteligencia Artificial y el asesoramiento digital fintech para adaptar su oferta a cada cliente.

Los dos focos principales van a ser las empresas de evaluación de riesgos, cuya tecnología puede interpretar el perfil de riesgo de un cliente, y las empresas de análisis predictivo, que se espera que tengan un potencial de crecimiento extremo dentro del sector de la gestión de patrimonios. Utilice InvestGlass CRM y adapte su oferta a cada cliente con nuestro portal de clientes personalizable.

InvestGlass CRM es un sistema de gestión de relaciones con los clientes que ayuda a los gestores de patrimonios a conectar con sus clientes y adaptar sus servicios para satisfacer sus necesidades. Proporciona un portal de clientes personalizable que permite a los clientes acceder a la información de sus cuentas y realizar transacciones en línea.

Además, las expectativas de los clientes han ido cambiando y orientándose hacia soluciones "todo en uno". De hecho, los clientes actuales y potenciales aspiran a la oferta más inclusiva del mercado. Por lo tanto, los gestores de patrimonios y las empresas financieras, en general, necesitan incluir servicios o productos complementarios para poder competir con sus competidores inclusivos. Los gestores de patrimonios que sepan reconocer esta tendencia y actuar en consecuencia experimentarán una mayor satisfacción y retención de clientes. La solución todo en uno, el ecosistema fin-tech y la API abierta de InvestGlass adoptan esta tendencia.

5 - Salga con temáticas de moda, aunque no las comparta. ¡Lo primero es el cliente!

En las últimas décadas, antes de que la pandemia se convirtiera en el principal tema de debate, la sostenibilidad y la tendencia a la inversión sostenible fueron ganando terreno. El calentamiento global, el trabajo infantil y, de forma más general, las cuestiones éticas y medioambientales eran cada vez más importantes para los inversores. La pandemia aceleró la tendencia y los clientes de los gestores de patrimonios tienen más en cuenta que en el pasado los criterios ESG (medioambientales, sociales y de gobierno corporativo ). Se trata, pues, de comprender claramente los valores y las necesidades de sus clientes.

Puede que haya oído hablar alguna vez del término ESG, pero no está seguro de lo que significa o de por qué es tan importante. ESG es un acrónimo que significa medioambiental, social y de gobierno corporativo. Son las tres áreas principales que los inversores tienen en cuenta cuando analizan la sostenibilidad de una empresa. La sostenibilidad es cada vez más importante para los inversores porque quieren asegurarse de que su dinero se invierte en empresas que hacen el bien en el mundo. Esto es especialmente importante ahora, durante la pandemia, cuando la gente busca formas de ayudar a apoyar a las empresas que están marcando la diferencia.

En consecuencia, se espera que los gestores de patrimonios refuercen sus ofertas de sostenibilidad y den prioridad a los productos que cumplan los criterios de sostenibilidad. InvestGlass proporciona los medios y los fines para integrar los criterios ESG en su oferta, así como un asesor de reequilibrio de IA que se adapte a su estrategia de inversión.

6 - Next-Gen Reporting cuando menos es más: cómo encajar todo en las aplicaciones de banca móvil

Para cualquier negocio, la era tecnológica en la que se encuentra nuestra sociedad ha redefinido la competencia. Firmas, empresas, tiendas y particulares luchan por conseguir notoriedad y atención. Para fomentar el compromiso y la atención de los clientes, los procesos tienen que ser fáciles de usar, interactivos y agradables para el cliente. Por lo tanto, las tecnologías y las innovaciones intentan aumentar la atención de los clientes proporcionándoles datos, gráficos e imágenes visualizables para captar su atención e interactuar con ellos. La agregación de cuentas similares ofrece una visión más amigable y completa de los activos de los clientes.

Hay algunas razones por las que las sucursales bancarias seguirán siendo importantes para los clientes de alto nivel. En primer lugar, las sucursales bancarias ofrecen una experiencia más personal que los clientes pueden preferir. Pueden hablar con un banquero en persona y obtener un servicio más personalizado. Las sucursales bancarias también pueden ofrecer una experiencia más segura, ya que los clientes pueden hablar con alguien en persona si tienen alguna pregunta o duda. Por último, las sucursales bancarias ofrecen una experiencia más lujosa que algunos clientes de alto nivel pueden preferir. Pueden disfrutar de servicios y comodidades exclusivos que no están disponibles en línea o a través de las aplicaciones de banca móvil.

7 - Instant Data no son coches voladores, está hecho para la cuenta bancaria en línea

Los datos son la fuente de información más importante para cualquier banquero, o gestor de ventas. Para los gestores de patrimonios, es imperativo conocer a su cliente y, por lo tanto, basar su asesoramiento y sus propuestas de productos en los datos. Los datos de nuevos clientes pueden enriquecerse fácilmente con los formularios digitales de InvestGlass.

Cuantos más datos se recopilen, mejor adaptado estará su servicio o producto al cliente y mayor será su satisfacción. Dado que la forma de recopilar estos datos es limitada, los asesores y gestores patrimoniales buscan ahora una fuente alternativa de información, como los datos de comportamiento o los datos de localización. Además, el aprendizaje automático es un activo importante a la hora de buscar análisis predictivos y recopilación de datos alternativos. Por ejemplo, la inteligencia artificial puede escanear la web y extraer datos complejos sobre los sentimientos y las tendencias críticas de las redes sociales.

Por lo tanto, está claro que los gestores de patrimonios tendrán que desarrollar competencias y capacidades para tratar datos alternativos y apoyar los procesos de aprendizaje automático, capacidades inherentes a la solución InvestGlass.

¿Está preparado para liberar el poder de la banca digital en 2023?

El panorama de la banca digital no sólo está cambiando; está evolucionando a una velocidad vertiginosa. A medida que nos adentramos en 2023, las oportunidades no sólo son abundantes: son transformadoras. Para los gestores de patrimonios, el momento de adaptarse e innovar es ahora. Es de esperar que funciones de vanguardia como los informes de última generación, el análisis instantáneo de datos y las fuentes de datos alternativas se conviertan en la norma y no en la excepción. Pero esto no acaba aquí.

Banca en línea: La nueva frontera

Los bancos en línea lideran esta revolución digital, ofreciendo algo más que una plataforma para consultar su cuenta bancaria en línea. Son centros financieros de pleno derecho en los que puede realizar operaciones bancarias, transferir dinero e incluso efectuar transacciones bancarias complejas, todo ello desde la comodidad de su hogar o sobre la marcha.

Aprendizaje automático e IA: los cambiadores del juego

Aprovechar el poder del aprendizaje automático y la inteligencia artificial (IA) ya no es opcional; es una necesidad. Estas herramientas de banca digital permiten a los gestores de patrimonios ofrecer servicios hiperpersonalizados, desde la recomendación de opciones de inversión hasta el seguimiento de los gastos en tiempo real. Este nivel de personalización proporciona un beneficio significativo que antes sólo se conseguía mediante la interacción personal en una sucursal física.

InvestGlass: Su socio digital

En InvestGlass, no sólo seguimos el ritmo de estos cambios digitales, sino que marcamos el paso. Nuestras soluciones de banca digital pueden alojarse en su servidor o en la nube suiza segura de Ginebra y el cantón de Vaud. La plataforma es tan flexible como usted necesite, compatible tanto con los neobancos como con las operaciones bancarias tradicionales.

Beneficios clave

- Cuotas más bajas: Diga adiós a las elevadas cuotas mensuales de mantenimiento.

- Acceso más fácil: Acceso en tiempo real a su cuenta bancaria digital y a su cuenta bancaria en línea.

- Ahorro de tiempo: Los pagos automáticos y las transacciones electrónicas le ahorran tiempo, a diferencia de los sistemas bancarios del pasado que dependían en gran medida de procesos manuales.

Prepare sus operaciones para el futuro

Nuestras soluciones tecnológicas -que abarcan desde la IA hasta los algoritmos de aprendizaje automático- están diseñadas para crear experiencias sin fisuras para el cumplimiento de las normas FIDLEG y MIFID. Ya se trate de transferir fondos, consultar saldos de cuentas o incluso depositar cheques a distancia, le tenemos cubierto. Por lo general, los sitios web no pueden ofrecer este nivel de servicio y seguridad.

Seguridad y conformidad

La seguridad es primordial. Con InvestGlass, no sólo obtendrá un mayor control sobre sus objetivos financieros, sino que también se beneficiará de funciones de seguridad mejoradas. Éstas incluyen opciones para depósitos de cheques móviles y monederos electrónicos, garantizando que sus transacciones no sólo sean rápidas, sino también seguras.

Atraer a nuevos clientes

En un mundo en el que los consumidores están pasando cada vez más de llevar dinero en efectivo a los pagos digitales, ofrecer funciones tan avanzadas puede ayudar a atraer a nuevos clientes. Además, permite a los clientes existentes acceder a los servicios bancarios con mayor facilidad, ofreciendo más seguridad que los métodos tradicionales.

Entonces, ¿está preparado para adentrarse en el futuro y aprovechar estas increíbles ventajas de la banca digital en 2023? Con InvestGlass, el futuro no sólo es brillante; es revolucionario.