Was macht AML im Bankwesen?

Wenn es um das Bankwesen geht, ist die Bekämpfung der Geldwäsche (AML) eine Reihe von Compliance-Verfahren, die Banken befolgen müssen, um illegale Aktivitäten aufzudecken und zu verhindern. Aber was macht AML eigentlich? In diesem Blogbeitrag werfen wir einen genaueren Blick auf die verschiedenen Aspekte der Geldwäschebekämpfung und darauf, wie sie zusammenwirken, um sowohl Banken als auch ihre Kunden zu schützen. Wenn Sie sich also schon immer gefragt haben, wie genau AML funktioniert oder was es umfasst, lesen Sie weiter!

AML in Banken ist die Abkürzung für Anti-Geldwäsche- und Bankgeheimnisgesetz

Der Begriff AML wird heutzutage häufig verwendet, aber er steht für etwas sehr Wichtiges. Die Bekämpfung der Geldwäsche ist eine Praxis, die von Regierungen und Finanzinstituten auf der ganzen Welt eingeführt wurde, um nicht nur illegale Aktivitäten zu verhindern, sondern auch um Kriminelle von diesen Aktivitäten abzuhalten. Im Wesentlichen wird damit sichergestellt, dass alle wirtschaftlichen Transaktionen legitim sind und beide beteiligten Parteien bekannt sind. AML hat große Fortschritte bei der Eindämmung krimineller Aktivitäten gemacht, so dass unsere Volkswirtschaften und Finanzsysteme auch in den kommenden Jahren sicher und geschützt bleiben. AML in Banken umfasst in der Regel :

- Warnhinweise zum Drogenhandel

- Bekämpfung der Terrorismusfinanzierung

- illegale Gelder

- kriminelle Aktivitäten

- illegale Gelder

- Terrorismus finanzieren

- Politisch exponierte Personen

- Wertpapierbetrug

- Transaktionsbetrug

Neue Interessenten müssen über ein rechtmäßiges Einkommen verfügen und dürfen nicht strafrechtlich verfolgt worden sein.

Die Einhaltung der AML-Richtlinien in den USA. In den Vereinigten Staaten müssen die Banken beispielsweise gemäß dem Bank Secrecy Act ( BSA ) ein effektives AML-Compliance-Programm erstellen sowie die entsprechenden Systeme und Programme für die Sorgfaltspflicht gegenüber Kunden einrichten. Die Banken müssen sich auch gegen die Wirtschafts- und Handelssanktionen des Office of Foreign Assets Control ( OFAC ) absichern.

Der Bundesrat hat die Botschaft zuhanden des Parlaments Ende Juni 2019 verabschiedet. Das Parlament hat die Revision im März 2021 verabschiedet. Das revidierte Geldwäschereigesetz und seine Ausführungsbestimmungen werden am 1. Januar 2023 in Kraft treten.

Geldwäsche und Terrorismusfinanzierung sind zwei der größten Herausforderungen in der heutigen globalen Wirtschaft. Um ihre Kunden zu schützen und die internationalen Verpflichtungen einzuhalten, müssen Banken eine Reihe von Vorschriften einhalten, die als Rahmen für die ordnungsgemäße Aufbewahrung von Unterlagen, die Sorgfaltspflicht gegenüber Kunden und die Meldung verdächtiger Transaktionen dienen. Auch wenn die Vorschriften für Finanzfachleute lästig erscheinen mögen, spielen sie letztlich eine wichtige Rolle bei der Aufrechterhaltung der Integrität der Finanzmärkte und dem Schutz vor unethischen Aktivitäten in verschiedenen Ländern.

Sorgfältige Prüfung der Kunden, Meldung verdächtiger Aktivitäten und Führung von Aufzeichnungen

Banken haben viele Verantwortlichkeiten, die sie für die Sicherheit ihrer Kunden und ihrer Finanzsysteme wahrnehmen müssen. Eine wesentliche Verantwortung ist die Sorgfaltspflicht gegenüber den Kunden, die darin besteht, die Identität der Kunden zu überprüfen und die Art ihrer Geschäfte oder Operationen zu verstehen. Außerdem müssen die Banken verdächtige Aktivitäten so schnell wie möglich melden, damit sie untersucht und verhindert oder behoben werden können. Schließlich sind die Banken verpflichtet, Aufzeichnungen über alle Transaktionen und Aktivitäten zu führen, damit sie diese auf Verlangen der Behörden vorlegen können. Ohne diese Kontrollen wären die Banken nicht in der Lage, die finanziellen Aktivitäten ihrer Kunden ordnungsgemäß zu überwachen. Letztlich liegt die Verantwortung für diese Aufgaben bei den Banken, damit sie ein sicheres Umfeld für das Geld ihrer Kunden gewährleisten können.

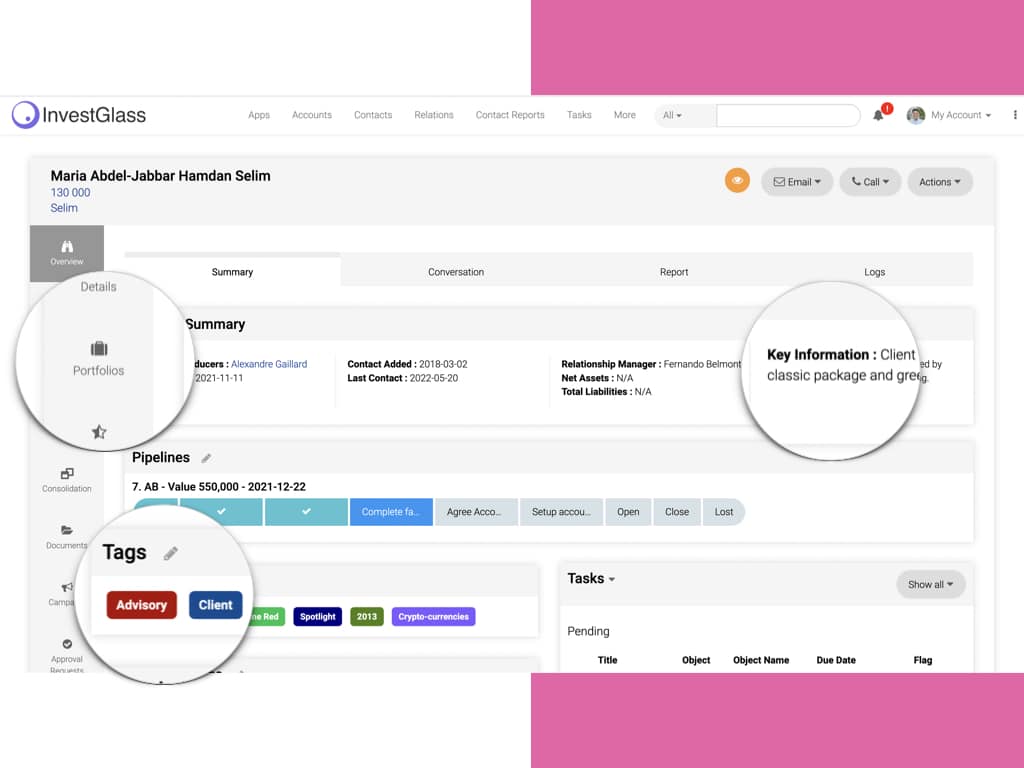

Mit den AML-Tools von InvestGlass können AML-Beauftragte den Prozess mit einem risikobasierten Ansatz automatisieren. InvestGlass hat automatisierte AML-Tools entwickelt, mit denen Compliance-Beauftragte die Identität von Kunden leicht überprüfen und deren finanzielle Aktivitäten überwachen können. Das automatisierte System verwendet einen risikobasierten Ansatz, d.h. es kann Kunden oder Transaktionen mit hohem Risiko, die eine Gefahr für Geldwäsche oder Terrorismusfinanzierung darstellen könnten, schnell identifizieren.

Mit dem InvestGlass-Formular können Sie Informationen von mehreren wirtschaftlich Berechtigten und begrenzte Vollmachten KYC sammeln. Dieser Prozess mit digitalen Formularen hilft, die Bank vor Finanzkriminalität zu schützen. Sie können in diesen digitalen Formularen auch die richtigen Fragen stellen, um Berichte über verdächtige Aktivitäten zu erstellen. Die Geschäftsleitung wird es zu schätzen wissen, dass AML in Banken ein digitaler Prozess ist.

Diese Vorschriften tragen dazu bei, dass das Finanzsystem sicher und geschützt ist

Finanzvorschriften dienen dem Schutz von Anlegern, verhindern, dass die Märkte zu volatil werden, und mindern wirtschaftliche Risiken. Sie legen die Mindestanforderungen für den Betrieb von Finanzunternehmen und -märkten fest, einschließlich Lizenzen und Zertifizierungen sowie Outsourcing-Vereinbarungen. Indem sie dazu beitragen, das Finanzsystem sicher zu halten, schaffen diese Vorschriften ein Umfeld, das nachhaltiges Wachstum begünstigt und Schutzmaßnahmen gegen Fehlverhalten bietet. Ohne sie wäre es für den Einzelnen sehr viel schwieriger, sicher und einfach zu investieren. Sie schrecken nicht nur vor Praktiken ab, die der Integrität der Märkte schaden könnten, sondern helfen auch den Verbrauchern, indem sie die Unternehmen durch Entschädigungsfonds, die Verluste aufgrund von schlechter Beratung oder Fehlinvestitionen decken, zur Verantwortung ziehen. Letztlich sorgen diese Vorschriften dafür, dass alle nach den gleichen Regeln spielen und schaffen einen umfassenden, sicheren Raum für Investitionen in die Wirtschaft.

Banken müssen eine kontinuierliche Kundenprüfung durchführen. Dafür brauchen Sie ein leistungsstarkes CRM wie InvestGlass. Das CRM von InvestGlass - die Software für Kundenbeziehungen - liefert Echtzeitdaten, mit denen Banken die Aktivitäten ihrer Kunden überwachen können, einschließlich der Veränderungen ihrer finanziellen Situation im Laufe der Zeit. Es hilft ihnen auch, die Herkunft der Gelder zu verstehen und alle Muster zu erkennen, die auf Geldwäsche oder Terrorismusfinanzierung hindeuten könnten. Die leistungsstarke Technologie hinter InvestGlass ermöglicht es Banken, verdächtige Aktivitäten schnell zu erkennen und entsprechende Maßnahmen zu ergreifen, bevor es zu spät ist. Mit InvestGlass können Banken sicher sein, dass sie alle Finanzvorschriften einhalten und den notwendigen Schutz für ihre Kunden haben.

Insgesamt bieten AML-Gesetze und -Vorschriften einen Rahmen, der sicherstellt, dass Banken angemessene Maßnahmen ergreifen, um Geldwäsche oder Terrorismusfinanzierung zu verhindern. Durch die Durchführung von Sorgfaltsprüfungen bei Kunden, die Meldung verdächtiger Aktivitäten und die Überwachung von Kundenaktivitäten können Banken sicher sein, dass sie alle Vorschriften einhalten und ein sicheres Umfeld für die Finanzen ihrer Kunden schaffen. InvestGlass bietet leistungsstarke Tools, die den Banken helfen, diese Gesetze einzuhalten und gleichzeitig potenziellen Bedrohungen einen Schritt voraus zu sein und ihre Kunden vor finanziellem Schaden zu bewahren. Mit InvestGlass können Banken sicherstellen, dass ihre Kunden sicher sind und ihre Abläufe gesetzeskonform sind.

Wenn Sie zu den Finanzinstituten gehören, werden Sie vielleicht einige Änderungen in der Arbeitsweise Ihrer Bank feststellen, aber im Großen und Ganzen ist es für das Allgemeinwohl!

Für die Kunden einer Bank ist es normal, dass es immer wieder zu Änderungen und Anpassungen in der Arbeitsweise der Bank kommt. Das kann zwar manchmal unbequem sein, dient aber dem Allgemeinwohl und ist für die Banken notwendig, um die Gelder, die Sicherheit und den Schutz ihrer Kunden zu schützen. Um den sich weiterentwickelnden Richtlinien zu entsprechen, müssen die Banken potenzielle Risiken genau beobachten, aktualisierte Praktiken einführen und die Art und Weise, wie sie ihre Dienstleistungen anbieten, neu bewerten. All diese Änderungen sind notwendige Schritte, die Banken unternehmen, um sich vor potenziellen Bedrohungen zu schützen. Trotz möglicher Frustrationen durch die Veränderungen im Bankbetrieb ermöglichen diese Maßnahmen den Kunden, die ihren Bankinstituten ihre Finanzdaten anvertrauen, sich sicher zu fühlen, weil sie wissen, dass ihr Vermögen geschützt ist.

Die AML-Vorschriften können sich ändern, da sich die Terrorismusfinanzierung und das Geldwäscherisiko mit der Zeit verändern. Die Überwachung von Transaktionen ist für Finanzinstitute entscheidend, um die Vorschriften einzuhalten und ihre Kunden zu schützen. InvestGlass hilft Finanzinstituten, Kundenaktivitäten zu überwachen, verdächtige Aktivitäten zu erkennen und entsprechende Maßnahmen zu ergreifen, bevor es zu spät ist. Eine leistungsstarke Software wie InvestGlass ermöglicht es Banken, verdächtige Aktivitäten schnell zu erkennen und die notwendigen Maßnahmen zu ergreifen, um ihre Kunden vor möglichem Schaden zu schützen.

AML ist ein wichtiges Regelwerk, das die Banken befolgen müssen, um Geldwäsche und Terrorismusfinanzierung zu verhindern. Diese Vorschriften tragen dazu bei, dass das Finanzsystem sicher und geschützt ist. Wenn Sie Bankkunde sind, werden Sie vielleicht einige Änderungen in der Arbeitsweise Ihrer Bank bemerken, aber im Großen und Ganzen ist dies zum Wohle der Allgemeinheit! Vielen Dank für die Lektüre. Ich hoffe, dieser Artikel hat Ihnen erklärt, was AML ist und warum es so wichtig ist.