Der ultimative Leitfaden zur Transaktionsüberwachung im Jahr 2023

In the rapidly evolving financial sector, transaction monitoring systems are essential for combating financial crimes, preventing money laundering, and ensuring compliance with regulatory standards. These systems enable financial institutions to detect and report suspicious activities by analyzing customer transactions, thereby safeguarding the integrity of the financial system.

For instance, the UK’s Financial Conduct Authority fined Metro Bank £16.7 million for significant lapses in its anti-money laundering controls between 2016 and 2020, highlighting the critical importance of effective transaction monitoring. Implementing robust transaction monitoring systems not only helps banks avoid substantial fines but also strengthens their reputation and trustworthiness among customers and regulators.

Our exhaustive guide will navigate you through the intricate landscape of transaction monitoring in 2023, examining its core elements, main contributors, critical components, and tangible triumphs. Prepare for an enlightening expedition as we unravel the complexities of transaction monitoring.

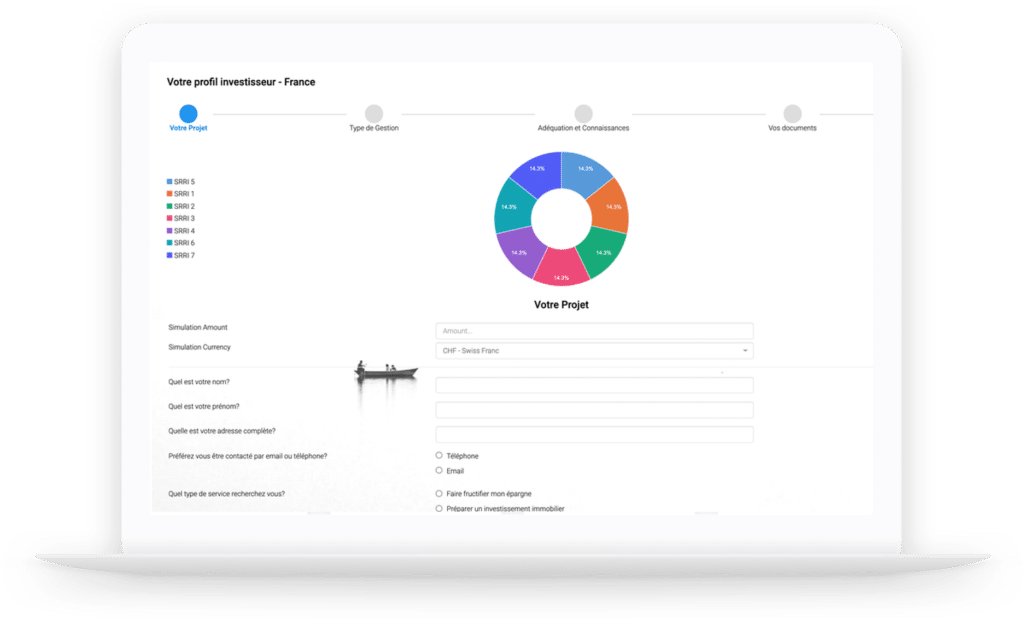

InvestGlass is poised at the forefront of this field, providing a state-of-the-art transaction monitoring tool that is not just a defense mechanism but a strategic asset for financial institutions. This tool is engineered with precision to detect and prevent illicit financial activities in real-time. It is equipped with cutting-edge technology that adapts to the unique operational needs of each client, offering a customizable and scalable solution.

By harnessing artificial intelligence and machine learning, InvestGlass automates the detection process, making it both efficient and effective. The system’s robust analytics and reporting capabilities also ensure that organizations can stay ahead of regulatory changes and maintain full compliance with ease. With InvestGlass, firms are empowered with a dynamic tool that not only safeguards their operations but also enhances their ability to oversee and manage transactions seamlessly.

Wichtigste Erkenntnisse

- Die Überwachung von Transaktionen ist ein wichtiger Prozess, um betrügerische Aktivitäten aufzudecken und zu verhindern, die Einhaltung der Vorschriften zur Bekämpfung von Geldwäsche zu gewährleisten und die Stabilität des Finanzsystems sicherzustellen.

- Es beinhaltet eine Risikobewertung, anpassbare Regeln, die fortschrittliche Analyse- und maschinelle Lerntechnologien zur effizienten Erkennung verdächtiger Aktivitäten nutzen.

- Beispiele aus der Praxis zeigen den Erfolg der Transaktionsüberwachung bei der Aufdeckung und Verhinderung von Finanzkriminalität bei gleichzeitiger Optimierung der betrieblichen Effizienz.

Verständnis der Transaktionsüberwachung

Die Transaktionsüberwachung bezieht sich auf die Überwachung von Kundentransaktionen. Dazu gehört die Beobachtung von Überweisungen, Einzahlungen und Abhebungen entweder in Echtzeit oder nachdem sie von einer Bank oder einem Finanzinstitut verarbeitet wurden. Dieser wichtige Prozess hilft Unternehmen, betrügerische Aktivitäten zu erkennen und zu verhindern und stellt sicher, dass sie die Vorschriften zur Bekämpfung der Geldwäsche (AML) einhalten.

Da sich die Art der Finanzkriminalität weiterentwickelt, ist ein effektives Transaktionsüberwachungssystem unerlässlich, um Kriminelle zu überlisten und die Integrität des Finanzsystems zu erhalten.

Was ist Transaktionsüberwachung?

Transaction monitoring forms a legally mandated, critical component of the Anti-Money Laundering (AML) process for financial institutions. Organizations can identify suspicious activities and patterns and take necessary actions to safeguard their customers and reputation through continuous analysis and monitoring of transactions.

To achieve this, an effective transaction monitoring system should adopt a risk-based approach, incorporate customizable rules, and leverage advanced analytics and machine learning technologies.

Implementing transaction monitoring systems poses several challenges for financial institutions, including maintaining a balance between compliance and operational costs, minimizing false positives, and keeping abreast of changing financial crimes.

However, by selecting appropriate transaction monitoring software and optimizing transaction monitoring processes, organizations can overcome these challenges and ensure compliance with AML regulations.

Warum ist die Transaktionsüberwachung wichtig?

Transaction monitoring has a critical role in ensuring regulatory compliance, diminishing fraud risk, and providing protection for both businesses and customers.

By detecting and preventing money laundering, terrorist financing, and other financial crimes, transaction monitoring helps to safeguard the financial system from exploitation and ensure compliance with AML regulations. Moreover, financial institutions that fail to meet these requirements face significant fines and reputational damage.

Abgesehen von ihrer regulatorischen Bedeutung trägt die Transaktionsüberwachung auch wesentlich zur Aufrechterhaltung der Stabilität des Finanzsystems und des öffentlichen Vertrauens in Finanzinstitute bei. Durch die Integration von Transaktionsüberwachungssoftware können kleine und mittlere Unternehmen die Vorschriften einhalten, ohne ein ganzes Risikomanagementteam beschäftigen zu müssen, und so ihre Gesamteffizienz und -effektivität steigern.

Hauptakteure der Transaktionsüberwachung

Die Transaktionsüberwachungslandschaft besteht aus verschiedenen Hauptakteuren, wie z.B. traditionellen Finanzinstituten, Gelddienstleistern (MSBs) und innovativen Fintech-Unternehmen. Jeder dieser Akteure spielt eine einzigartige Rolle bei der Überwachung von AML-Transaktionen und bringt seine eigenen Herausforderungen und Chancen mit.

Finanzinstitute

Finanzinstitute wie Banken, Kreditgenossenschaften und Versicherungsgesellschaften sind dafür verantwortlich, Transaktionen kontinuierlich zu analysieren und zu überwachen, um verdächtige Aktivitäten zu erkennen und zu melden, einschließlich:

- Geldwäscherei

- Finanzierung des Terrorismus

- Betrug

- Andere Finanzstraftaten

Durch die Implementierung von Transaktionsüberwachungssystemen können diese Institute Finanzkriminalität effektiv aufdecken und verhindern, ihre Kunden schützen und die Einhaltung gesetzlicher Vorschriften sicherstellen.

Finanzinstitute sehen sich bei der Implementierung von Transaktionsüberwachungssystemen jedoch häufig mit Herausforderungen konfrontiert, wie z.B. der Abwägung von Compliance und Betriebskosten, der Reduzierung von Fehlalarmen und dem Schritthalten mit der sich verändernden Landschaft der Finanzkriminalität. Um diese Herausforderungen zu meistern, können die Institute eine geeignete Software für die Transaktionsüberwachung auswählen, die Prozesse für die Transaktionsüberwachung optimieren und Beispiele aus der Praxis für die erfolgreiche Implementierung der Transaktionsüberwachung nutzen.

Gelddienstleistungsunternehmen (MSBs)

Gelddienstleistungsunternehmen (MSBs) bieten Dienstleistungen im Zusammenhang mit der Umwandlung oder Übertragung von Geld an, z.B. Geldüberweiser, Währungsumtausch und Zahlungsabwickler. Aufgrund ihrer vielfältigen Dienstleistungen und ihres Kundenstamms stehen MSBs bei der Transaktionsüberwachung vor besonderen Herausforderungen. Dazu gehören die Komplexität ihrer Geschäfte und die Notwendigkeit, Transaktionen effektiv auf potenzielle Finanzkriminalität zu überwachen.

Die lokalen Aufsichtsbehörden sind für die Überwachung der MSB-Dienstleistungen verantwortlich und stellen sicher, dass diese mit den einschlägigen Vorschriften und Branchenstandards konform sind.

Fintech-Unternehmen und InvestGlass-Lösung zum Aufspüren verdächtiger Transaktionen

Fintech-Innovatoren sind dabei, die Landschaft der Finanzdienstleistungen umzugestalten und bieten eine Vielzahl revolutionärer Lösungen an - von digitalen Geldbörsen und Online-Kreditgebern bis hin zu Kryptowährungsbörsen. Diese avantgardistischen Unternehmungen ebnen das Spielfeld und ermöglichen es kleineren Akteuren, sich gegenüber etablierten Finanzunternehmen zu behaupten. Diese Unternehmen integrieren fortschrittliche Technologien wie Blockchain und künstliche Intelligenz in ihre Lösungen zur Transaktionsüberwachung und bleiben so auf dem neuesten Stand in Sachen Sicherheit und Compliance.

Ein hervorragendes Beispiel für eine solche Innovation ist iComply, das den unveränderlichen Ledger der Blockchain für eine verbesserte Transaktionsprüfung nutzt. Auch Neobanken wie Chime, Varo Bank und Current nutzen diese technologischen Fortschritte, um ihre Kundenerfahrungen zu verbessern und ihre Echtzeit-Transaktionsüberwachungsfunktionen zu verstärken.

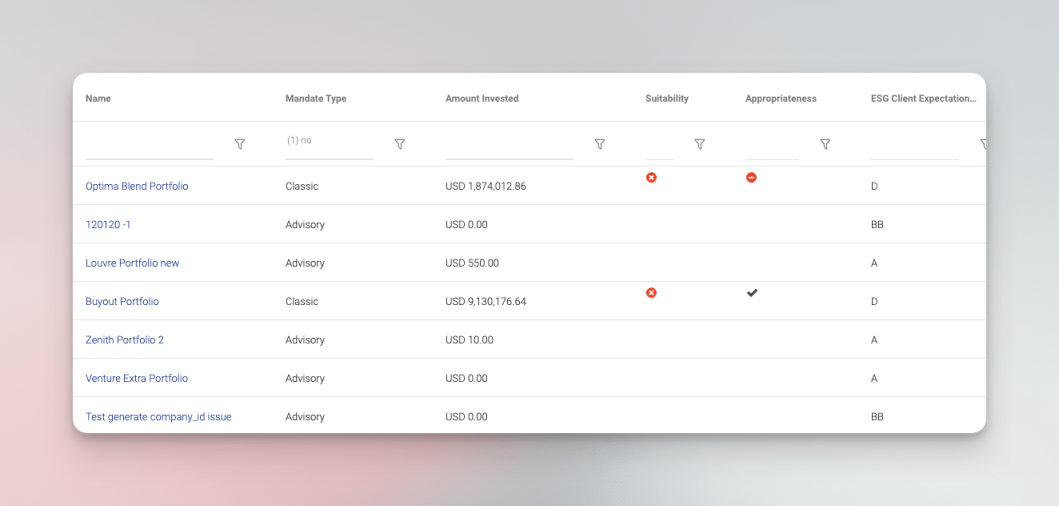

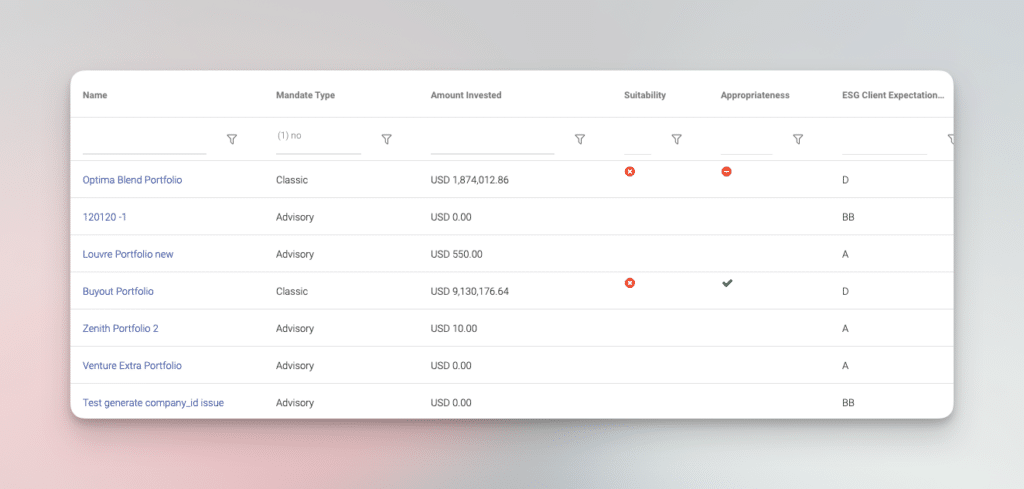

Die Transaktionsüberwachungsplattform von InvestGlass steht an der Spitze dieser technischen Entwicklung. Sie bietet Finanzinstituten ein robustes Instrument zur Überprüfung von Transaktionsrisiken und zur Einhaltung von Vorschriften, die von Organisationen wie der Financial Action Task Force (FATF) festgelegt wurden. Die Plattform ist auf Echtzeitanalysen spezialisiert, die verdächtige Transaktionen sofort kennzeichnen und auf historische Daten zurückgreifen, um Muster zu erkennen, die auf Geldwäsche-Typologien hinweisen.

The AML transaction monitoring work facilitated by InvestGlass allows compliance teams to create custom rules tailored to individual customer risk profiles, improving the detection of fraudulent transactions and reducing the incidence of false positives.

This meticulous approach to monitoring online payments and money transfers is a mandatory process in the modern fight against financial crime, ensuring further investigation of anomalous behavior is prompt and effective.

By analyzing patterns of customer behavior and comparing them against a backdrop of past transactions, the system is adept at detecting suspicious activity, preventing money laundering, and ensuring that all customer due diligence is up to par.

InvestGlass empowers legal professionals and security measures by providing a transaction monitoring solution that not only meets compliance regulations but also adapts to the evolving nature of criminal tactics. This proactive stance in transaction risk management sets the stage for a safer financial environment for both financial institutions and their customers.

Komponenten eines effektiven Transaktionsüberwachungssystems

Ein effektives Transaktionsüberwachungssystem sollte mehrere Schlüsselkomponenten enthalten, darunter einen risikobasierten Ansatz, anpassbare Regeln und fortschrittliche Analyse- und maschinelle Lerntechnologien. Diese Elemente arbeiten zusammen, um sicherzustellen, dass Unternehmen Finanzkriminalität genau erkennen und verhindern können, die Einhaltung der AML-Vorschriften gewährleisten und ein nahtloses Kundenerlebnis bieten.

Risikobasierter Ansatz

Ein risikobasierter Ansatz zur Überwachung von Transaktionen beinhaltet:

- Implementierung von AML-Kontrollen auf der Grundlage der Risikobewertung einer Organisation und des Risikoniveaus ihrer Kunden

- Priorisierung der Compliance-Bemühungen und Konzentration auf Bereiche mit höherem Risiko

- Das Ergebnis ist ein effektiveres und effizienteres System zur Überwachung von Transaktionen.

Einer der wichtigsten Schritte bei der Umsetzung eines risikobasierten Ansatzes ist die Durchführung einer institutionellen Risikobewertung, die Organisationen dabei hilft, potenzielle Risiken und Schwachstellen zu identifizieren und geeignete Kontrollen und Strategien zur Risikominderung zu entwickeln. Bei dieser Bewertung sollten Faktoren wie die Art der Geschäftstätigkeit der Organisation, ihre Produkte und Dienstleistungen, ihr Kundenstamm und die Gerichtsbarkeiten, in denen sie tätig ist, berücksichtigt werden.

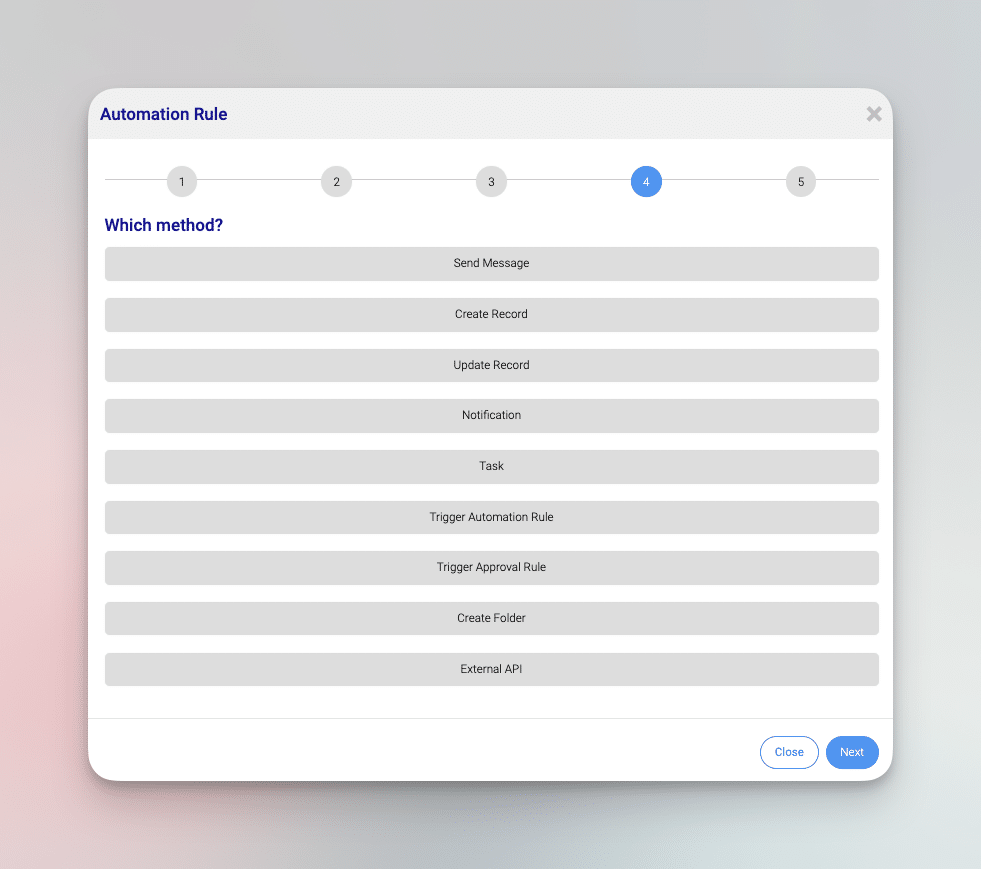

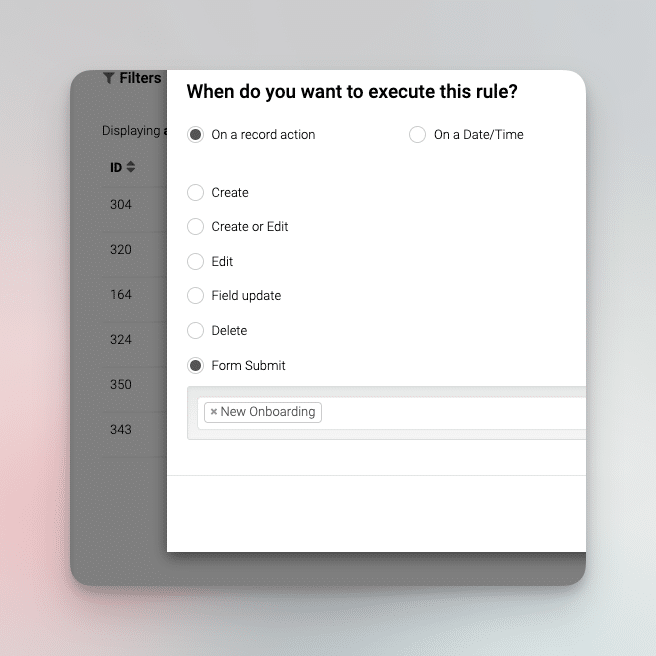

Anpassbare Regeln

Mit anpassbaren Regeln in Transaktionsüberwachungssystemen können Unternehmen ihr System auf ihre spezifischen Bedürfnisse zuschneiden und die Einhaltung geltender Vorschriften sicherstellen, indem sie sich an einzigartige Geschäftsanforderungen und Risiken anpassen. Mit diesen Regeln können die Parameter eines Transaktionsüberwachungssystems definiert werden, einschließlich der zu überwachenden Transaktionsarten, der Schwellenwerte für die Generierung von Alarmen und der Maßnahmen, die ergriffen werden sollen, wenn ein Alarm ausgelöst wird.

Die größte Herausforderung bei der Implementierung von anpassbaren Regeln besteht darin, sicherzustellen, dass sie genau konfiguriert und regelmäßig aktualisiert werden, um Änderungen am Risikoprofil des Unternehmens zu berücksichtigen. Außerdem müssen Unternehmen sicherstellen, dass die Regeln mit den geltenden Vorschriften übereinstimmen. Durch die Erstellung und Pflege genauer und aktueller Regeln können Unternehmen Fehlalarme minimieren und die Präzision ihres Transaktionsüberwachungssystems verbessern.

Erweiterte Analytik und maschinelles Lernen

Fortgeschrittene Analytik und maschinelles Lernen bei der Transaktionsüberwachung beinhalten den Einsatz hochentwickelter Analysemethoden und KI-Algorithmen zur Untersuchung und Erkennung verdächtiger Aktivitäten bei Finanztransaktionen. Diese Techniken nutzen umfangreiche Datensätze und frühere Muster, um potenzielle Risiken und Anomalien zu erkennen. Dadurch können Unternehmen die Effektivität und Effizienz ihrer Initiativen zur Einhaltung der Gesetze zur Bekämpfung der Geldwäsche und der Finanzkriminalität verbessern.

Durch die Nutzung umfangreicher Daten und vergangener Muster können Unternehmen potenzielle Risiken und Anomalien schneller und präziser identifizieren als mit herkömmlichen Methoden. Darüber hinaus kann KI eingesetzt werden, um Algorithmen zur Transaktionsüberwachung zu verfeinern und effektivere Risikoregeln für die Bewertung zukünftiger Transaktionen vorzuschlagen. Das Ergebnis ist ein genaueres und effizienteres Transaktionsüberwachungssystem, das die Einhaltung von Vorschriften und den Schutz von Unternehmen und Kunden gewährleistet.

Herausforderungen und Lösungen bei der Transaktionsüberwachung

In der sich ständig weiterentwickelnden Landschaft der Finanzkriminalität stehen Unternehmen vor einer Vielzahl von Herausforderungen, wenn es um die Überwachung von Transaktionen geht. Zu diesen Herausforderungen gehören ein ausgewogenes Verhältnis zwischen Compliance und Betriebskosten, die Reduzierung von Fehlalarmen und die Anpassung an die sich entwickelnde Finanzkriminalität.

Dieser Abschnitt befasst sich mit diesen Herausforderungen und bietet praktische Lösungen, die Unternehmen dabei helfen, ein Gleichgewicht zwischen Compliance, Betriebskosten und Kundenerfahrung herzustellen.

Ausgleich zwischen Compliance und Betriebskosten

Eine der größten Herausforderungen für Unternehmen bei der Implementierung von Transaktionsüberwachungssystemen besteht darin, ein Gleichgewicht zwischen Compliance und Betriebskosten zu finden. Regulatorische Anforderungen können komplex und kostspielig in der Umsetzung sein, während die Betriebskosten schwer zu verwalten sind. Um diese Herausforderung zu meistern, können Unternehmen einen risikobasierten Ansatz für die Transaktionsüberwachung verwenden, der es ihnen ermöglicht, ihre Bemühungen um die Einhaltung der Vorschriften zu priorisieren und sich auf Bereiche mit größerem Risiko zu konzentrieren.

Außerdem sollten Unternehmen den Einsatz von anpassbaren Regeln, fortschrittlichen Analysen und maschinellem Lernen in Betracht ziehen, um sicherzustellen, dass ihr Transaktionsüberwachungssystem sowohl effektiv als auch effizient ist. Durch die Automatisierung und Rationalisierung des Transaktionsüberwachungsprozesses können Unternehmen den manuellen Aufwand und die Kosten erheblich reduzieren, was letztendlich ihre AML-Compliance stärkt und das operative Risiko mindert.

Reduzierung von Falsch-Positiven

Falsch-positive Alarme, die für legitime Transaktionen erzeugt werden, können für Unternehmen, die Transaktionsüberwachungssysteme implementieren, eine große Herausforderung darstellen. Durch die Verringerung von Fehlalarmen können Unternehmen ihre Effizienz steigern:

- Präzision

- Produktivität

- Kundenzufriedenheit

- Adhärenz bei der Aufdeckung und Verhinderung von Finanzkriminalität.

Um dies zu erreichen, können Unternehmen einen risikobasierten Ansatz verfolgen, anpassbare Regeln erstellen und fortschrittliche Analysen und maschinelles Lernen in ihre Transaktionsüberwachungsprozesse einbeziehen.

Anpassung an die sich entwickelnde Finanzkriminalität

Die Finanzkriminalität entwickelt sich ständig weiter, und Unternehmen müssen ihre Transaktionsüberwachungssysteme anpassen, um mit diesen neuen Bedrohungen Schritt zu halten. Wenn sich Unternehmen nicht an die sich verändernde Landschaft der Finanzkriminalität anpassen, können sie neuen Bedrohungen und Schwachstellen ausgesetzt sein, was zu finanziellen Verlusten und Rufschädigung führen kann.

Um diese Herausforderungen zu bewältigen, können Unternehmen risikobasierte Ansätze und anpassbare Regeln einsetzen, um neue Bedrohungen zu erkennen und darauf zu reagieren, sowie fortschrittliche Analysen und maschinelle Lerntechnologien nutzen, um verdächtige Aktivitäten zu erkennen. Indem sie sich über die neuesten Bedrohungen auf dem Laufenden halten und ihre Transaktionsüberwachungssysteme entsprechend anpassen, können Unternehmen die sich entwickelnde Finanzkriminalität wirksam bekämpfen und die Einhaltung der einschlägigen Vorschriften gewährleisten.

Auswahl der richtigen Software zur Transaktionsüberwachung

Die Wahl der richtigen Transaktionsüberwachungssoftware ist eine wichtige Entscheidung für jedes Unternehmen, das einen effektiven Prozess zur Überwachung von AML-Transaktionen einführen möchte. Dieser Abschnitt befasst sich mit den Überlegungen, die bei der Auswahl einer Transaktionsüberwachungssoftware angestellt werden müssen, wie z.B. die Einhaltung gesetzlicher Vorschriften, Flexibilität und Anpassbarkeit sowie Integrationsmöglichkeiten.

Einhaltung von Vorschriften

Bei der Auswahl einer Lösung ist es von größter Bedeutung, dass die Software zur Transaktionsüberwachung den einschlägigen Vorschriften und Branchenstandards entspricht. Unternehmen müssen sicherstellen, dass die von ihnen gewählte Software sie in die Lage versetzt, ihre Meldepflichten zu erfüllen und die Vorschriften zur Bekämpfung der Geldwäsche und andere geltende Gesetze einzuhalten.

Um dies zu erreichen, sollten Organisationen:

- Prüfen Sie sorgfältig potenzielle Softwarelösungen und berücksichtigen Sie deren Fähigkeit, sich an veränderte gesetzliche Anforderungen und Branchenstandards anzupassen.

- Berücksichtigen Sie bei der Implementierung und Optimierung von Transaktionsüberwachungsprozessen die Herausforderungen und Lösungen im Zusammenhang mit der Einhaltung von Vorschriften.

- Wählen Sie eine Software, die diese Bemühungen effektiv unterstützen kann.

Flexibilität und Anpassbarkeit

Software zur Transaktionsüberwachung sollte Folgendes bieten:

- Flexibilität und Anpassungsoptionen, die es Unternehmen ermöglichen, das System an ihre spezifischen Bedürfnisse und Anforderungen anzupassen

- Anpassbare Regeln zur Anpassung der Überwachungsprozesse an interne Richtlinien, gesetzliche Anforderungen und Risikobereitschaft

- Effektivität und Effizienz bei der Aufdeckung und Verhinderung von Finanzkriminalität

Integration mit bestehenden Systemen

Die nahtlose Integration von Transaktionsüberwachungssoftware in bestehende Systeme und Prozesse ist für einen rationalisierten Ansatz zur Aufdeckung und Verhinderung von Finanzkriminalität unerlässlich. Die Integration erleichtert die reibungslose Übertragung von Transaktionsdaten zwischen Systemen und ermöglicht so die laufende Überwachung und Prüfung von Transaktionen.

Die Integration bestehender Systeme mit Software zur Transaktionsüberwachung kann jedoch komplex sein und erfordert sichere Datenübertragungen und die Einhaltung von Vorschriften. Um diese Herausforderungen zu meistern, sollten Unternehmen:

- Prüfen Sie sorgfältig mögliche Softwarelösungen

- Berücksichtigen Sie ihre Kompatibilität mit bestehenden Systemen

- Prüfen Sie, ob sie in der Lage sind, eine effektive Zusammenarbeit und den Informationsaustausch zu unterstützen.

Implementierung und Optimierung von Prozessen zur Transaktionsüberwachung

Für die erfolgreiche Implementierung und Optimierung von Transaktionsüberwachungsprozessen müssen Unternehmen eine Reihe von wichtigen Schritten unternehmen. Diese umfassen:

- Durchführen von Risikobewertungen

- Formulierung maßgeschneiderter Regeln für die Überwachung von Transaktionen

- Testen und Validieren von Systemen

- Kontinuierliche Überwachung und Verbesserung der Prozesse

Risikobewertung und Regelerstellung

Der erste Schritt bei der Implementierung eines effektiven Transaktionsüberwachungsprozesses ist die Durchführung einer umfassenden Risikobewertung, um potenzielle Risiken und Schwachstellen zu identifizieren. Auf der Grundlage der identifizierten Risiken können Unternehmen dann maßgeschneiderte Regeln zur Transaktionsüberwachung erstellen, um verdächtige Aktivitäten zu erkennen und zu verhindern.

Durch die Durchführung einer Risikobewertung und die Festlegung geeigneter Regeln für die Transaktionsüberwachung können Unternehmen sicherstellen, dass ihr System effektiv auf die Arten von Transaktionen ausgerichtet ist, die das größte Risiko für ihre Geschäfts- und Compliance-Ziele darstellen. Dieser gezielte Ansatz ermöglicht es Unternehmen, Fehlalarme zu minimieren und die Genauigkeit ihres Transaktionsüberwachungssystems zu verbessern.

Prüfung und Validierung

Sobald die Regeln für die Transaktionsüberwachung festgelegt sind, müssen Unternehmen ihre Systeme testen und validieren, um eine genaue Erkennung verdächtiger Transaktionen sicherzustellen. Dazu gehören die Erstellung von Testszenarien, die Durchführung von Simulationen und die Auswertung der Ergebnisse, um die Wirksamkeit der Regeln und Schwellenwerte bei der Erkennung potenzieller Risiken und Anomalien zu bestätigen. Auf diese Weise können Unternehmen bei Bedarf effizient Berichte über verdächtige Aktivitäten erstellen.

Durch regelmäßiges Testen und Validieren ihrer Transaktionsüberwachungssysteme können Unternehmen sicherstellen, dass ihre Regeln und Parameter angesichts der sich entwickelnden Finanzkriminalität und der regulatorischen Anforderungen aktuell und effektiv bleiben. Dieser fortlaufende Prozess hilft Unternehmen, die Compliance zu wahren und neuen Bedrohungen einen Schritt voraus zu sein.

Kontinuierliche Überwachung und Verbesserung

Um den sich entwickelnden Risiken und regulatorischen Anforderungen immer einen Schritt voraus zu sein, müssen Unternehmen ihre Prozesse zur Überwachung von Transaktionen kontinuierlich überwachen und verbessern. Dies beinhaltet:

- Regelmäßige Überprüfung und Aktualisierung der Regeln

- Anwendung eines risikobasierten Ansatzes

- Nutzung fortschrittlicher Analyse- und maschineller Lerntechnologien zur Verbesserung der Genauigkeit und Effizienz des Systems.

Durch die aktive Überwachung und Verbesserung ihrer Transaktionsüberwachungsprozesse können Unternehmen sicherstellen, dass sie angesichts sich ändernder Risiken und regulatorischer Standards proaktiv bleiben und letztlich ihre Unternehmen und Kunden vor Finanzkriminalität schützen. Dieses Engagement für kontinuierliche Verbesserungen ermöglicht es Unternehmen, die Einhaltung von Vorschriften zu gewährleisten, Betriebskosten zu senken und die Kundenzufriedenheit zu erhöhen.

Praktische Beispiele für erfolgreiche Transaktionsüberwachung

Die positiven Auswirkungen der Implementierung effektiver Transaktionsüberwachungssysteme auf Unternehmen und Kunden werden in zahlreichen Beispielen aus der Praxis deutlich. So hat eine große Bank in den USA ihre bestehenden Systeme erfolgreich mit einer Transaktionsüberwachungssoftware integriert, um die Einhaltung der AML-Vorschriften zu verbessern und Fehlalarme zu reduzieren. In ähnlicher Weise optimierte ein großer Gelddienstleister in Großbritannien seine Prozesse zur Risikobewertung und Regelerstellung durch die Integration seiner bestehenden Systeme mit einer Transaktionsüberwachungssoftware.

Diese Beispiele zeigen, wie wirkungsvoll die Transaktionsüberwachung bei der Aufdeckung und Verhinderung von Finanzverbrechen, dem Schutz von Kunden und der Optimierung der betrieblichen Effizienz ist. Durch die Implementierung und Optimierung von Transaktionsüberwachungsprozessen können Unternehmen Geldwäsche, Terrorismusfinanzierung und andere Finanzverbrechen erfolgreich bekämpfen und ein sicheres Finanzumfeld für alle gewährleisten.

Zusammenfassung

In summary, the bedrock of safeguarding against financial crimes and upholding compliance lies in proficient transaction monitoring. Grasping the core principles of this field, recognizing the pivotal contributors, and executing potent systems and strategies are imperative for organizations to mitigate financial crime risks effectively. This not only shields their operations but also fortifies the trust and safety of their clientele.

Through persistent vigilance and perpetual enhancement of their monitoring mechanisms, organizations can remain at the forefront of adapting to changing risks and stringent regulatory demands, thereby ensuring the integrity and security of the financial ecosystem. To witness how InvestGlass can transform your transaction monitoring capabilities, we invite you to experience a professional trial of our platform.

Häufig gestellte Fragen

Warum machen wir eine Transaktionsüberwachung?

Die Überwachung von Transaktionen hilft dabei, verdächtige Aktivitäten und illegale Transaktionen zu erkennen, damit sie untersucht werden können, um uns vor Finanzverbrechen wie Geldwäsche und Betrug zu schützen.

Was ist der Prozess der Transaktionsüberwachung bei KYC?

Bei der Transaktionsüberwachung werden Kundentransaktionen wie Überweisungen, Einzahlungen und Abhebungen regelmäßig auf verdächtiges Verhalten überprüft. Dabei werden der Hintergrund und das Finanzprofil der Kunden auf der Grundlage von KYC-Informationen (Know Your Customer) berücksichtigt, um das Risikoniveau zu bewerten und zukünftige Transaktionsaktivitäten vorherzusagen.

Was ist ein Beispiel für ein Szenario zur Transaktionsüberwachung?

Zu den Szenarien für die Überwachung von Transaktionen gehören große oder ungewöhnliche Transaktionen, solche, bei denen es um große Geldbeträge geht, oder Transaktionen, die deutlich höher oder niedriger sind als üblich. SARs können auch eingereicht werden, wenn Mitarbeiter verdächtiges Verhalten an den Tag legen.

Was sind die wichtigsten Komponenten eines effektiven Transaktionsüberwachungssystems?

Ein effektives System zur Überwachung von Transaktionen sollte einen risikobasierten Ansatz, anpassbare Regeln und fortschrittliche Analyse- und maschinelle Lerntechnologien umfassen, um optimale Ergebnisse zu erzielen.

Wie können Unternehmen Fehlalarme in Transaktionsüberwachungssystemen reduzieren?

Unternehmen können Fehlalarme in Transaktionsüberwachungssystemen reduzieren, indem sie einen risikobasierten Ansatz verfolgen, Regeln anpassen und fortschrittliche Analyse- und maschinelle Lerntechnologien nutzen.