¿Es mejor la indexación directa que los ETF?: Implantación a escala de carteras personalizadas y eficientes desde el punto de vista fiscal

A la hora de invertir, hay muchas opciones entre las que elegir. Una opción popular son los fondos cotizados en bolsa (ETF). Los ETF ofrecen a los inversores una forma de exponerse a una cesta de activos, y pueden negociarse igual que las acciones. Pero, ¿es mejor la indexación directa que los ETF? Esto es lo que necesita saber y conectarse a las herramientas de InvestGlass creadas para gestores de carteras y asesores financieros.

- ¿Qué es la indexación directa?

- Buscar la eficiencia fiscal en una cuenta gestionada por separado

- Cómo ofrecer personalización a sus inversores

- Qué tipos de inversores pueden encajar en una estrategia de indexación directa

¿Qué es la indexación directa frente al fondo de inversión?

La indexación directa es una estrategia de inversión que consiste en comprar y mantener acciones individuales en lugar de comprar en ETF. Puede ser una forma de invertir más eficiente desde el punto de vista fiscal, ya que permite a los inversores evitar el pago de impuestos sobre las plusvalías de los propios ETF. Además, la indexación directa puede proporcionar a los inversores una mayor personalización y control sobre sus carteras.

Un ETF, o fondo cotizado en bolsa, es un tipo de fondo de inversión que posee activos como acciones, materias primas o bonos y puede negociarse en las bolsas de valores. Los ETF ofrecen a los inversores una forma de ganar exposición a una cesta de activos, y pueden comprarse y venderse igual que las acciones. Normalmente se prefieren los ETF a los fondos indexados tradicionales porque los ETF suelen tener costes más bajos y ventajas fiscales. Son diferentes de las acciones fraccionadas, que implican la creación de varias cuentas y la inversión en fracciones de acciones.

Un ETF puede incluir una variedad de activos, como acciones, materias primas y bonos. Esto puede proporcionar a los inversores una exposición a una serie de mercados y puede ser una forma cómoda de invertir. Además, los ETF pueden negociarse en las bolsas de valores, lo que facilita su compra y venta. Los ETF pueden incluir estrategias sofisticadas que repercuten en la compensación de pérdidas fiscales. También es posible compensar las plusvalías si se utilizan correctamente. La base imponible puede variar en cada país, así que asegúrese primero de preguntar a su asesor financiero. Por supuesto, si está utilizando un robot asesor, el trabajo del profesional fiscal suele estar incluido dentro de la solución del robo advisor.

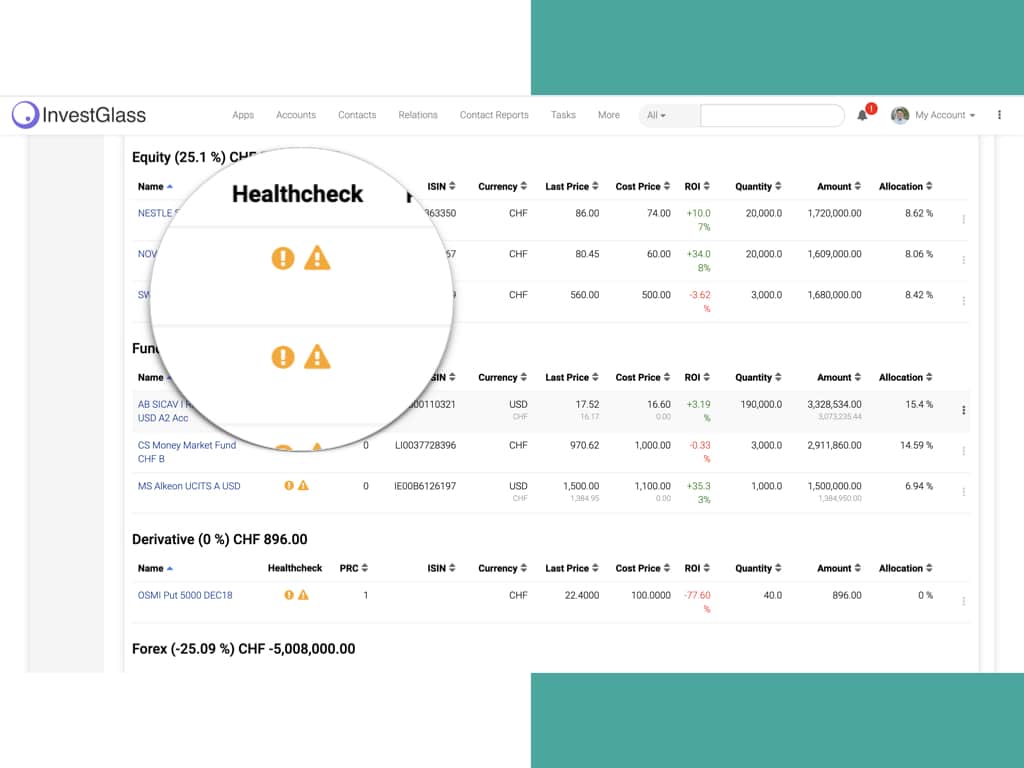

Como InvestGlass, sugerimos a nuestros clientes que sean maestros y aborden el ahorro fiscal potencial dentro de la propuesta de gestión de cartera.

Buscar la eficiencia fiscal en una cuenta gestionada por separado con estrategias de indexación directa

La eficiencia fiscal es una consideración crítica para los inversores. Al utilizar una estrategia de indexación directa, los inversores pueden evitar pagar impuestos sobre las plusvalías de los propios ETF. Esta puede ser una forma de invertir más eficiente desde el punto de vista fiscal, ya que permite a los inversores conservar una mayor parte de sus beneficios. Además, la indexación directa puede proporcionar a los inversores una mayor personalización y control sobre sus carteras.

Los gestores de cartera están acostumbrados a crear mandatos de cartera que para la inversión Matic o las estrategias activas incluirán valores de eficiencia fiscal. También podrá vender valores que hayan bajado y utilizar la pérdida para compensar las ganancias como forma de reducir su factura fiscal, o evitar los impuestos por completo.

Cómo ofrecer personalización a sus inversores

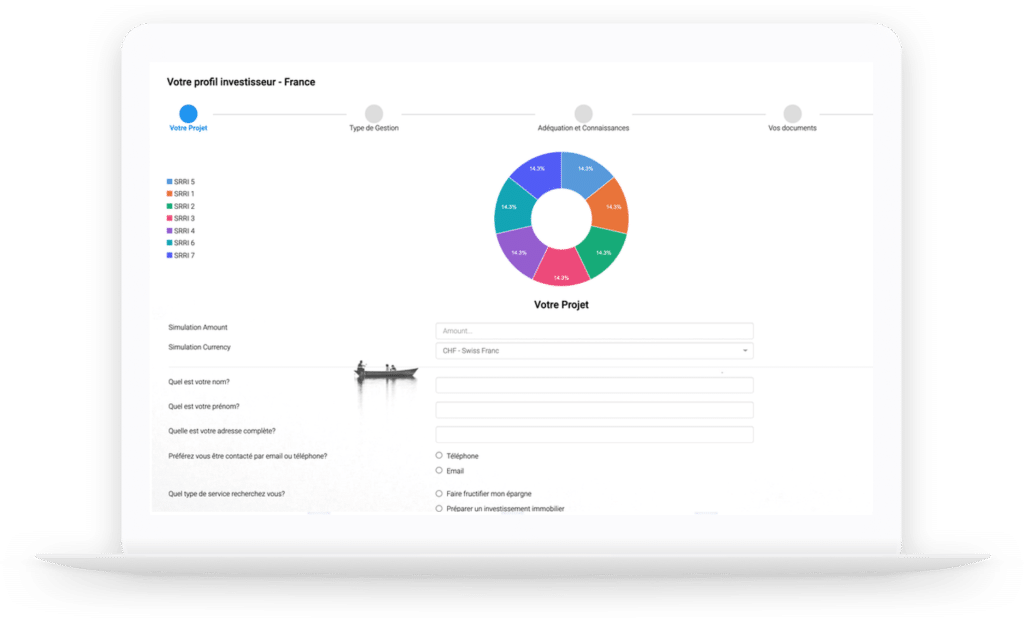

InvestGlass ha creado una solución digital de onboarding para gestoras de fondos y empresas de asesoramiento que buscan crear soluciones de robo advisory. Estas plantillas se construyen sin conocimientos de codificación y facilitarán la selección de la mayoría de las estrategias de inversión.

Estas herramientas de incorporación son adecuadas para inversores institucionales o inversores minoristas. Sólo variará el formato, ya que es posible que no muestren a los inversores minoristas información como :

- error de seguimiento

- valores subyacentes totalmente transparentes

- disminución de los costes comerciales

- gestión fiscal de fondos

- el rendimiento del índice y el índice de referencia inde

- descripción detallada de la inversión

- factor de exposición

- mínimos de inversión

- ciertos riesgos y condiciones del mercado con el backtesting

El robo advisor está conectado a la herramienta de gestión de carteras InvestGlass, que permite una gestión eficaz de las cuentas gestionadas por separado. El diseño y el fondo pueden adaptarse en función de la temática de inversión que desee ofrecer.

Qué tipos de inversores pueden encajar en una estrategia de indexación directa y en fondos cotizados en bolsa

Los inversores particulares apreciarán la estrategia de indexación directa porque les permite evitar el pago de impuestos sobre las plusvalías de los propios ETF. Esta puede ser una forma de invertir más eficiente desde el punto de vista fiscal, ya que permite a los inversores conservar una mayor parte de sus beneficios. Además, la indexación directa puede proporcionar a los inversores una mayor personalización y control sobre sus carteras.

Los inversores sensibles a los impuestos, como los inversores con un elevado patrimonio neto y los planes de pensiones, también pueden encontrar atractiva la indexación directa. La indexación directa permite a estos inversores gestionar mejor sus impuestos al compensar las ganancias con las pérdidas. Los particulares con un elevado patrimonio neto también pueden beneficiarse de la personalización de las carteras que proporciona una estrategia de indexación directa. Un mismo tipo de cliente puede tener en cuenta los costes de transacción y los rendimientos después de impuestos. A continuación, deberá proporcionar los documentos fiscales para cada inversión específica.

La indexación directa es una forma de invertir más eficiente desde el punto de vista fiscal, ya que permite a los inversores conservar una mayor parte de sus beneficios. Además, la indexación directa puede proporcionar a los inversores una mayor personalización y control sobre sus carteras. Los inversores sensibles a los impuestos, como los particulares con un elevado patrimonio neto y los planes de pensiones, también pueden encontrar atractiva la indexación directa. La indexación directa permite a estos inversores gestionar mejor sus impuestos compensando las ganancias con las pérdidas. Los particulares con un elevado patrimonio neto también pueden beneficiarse de la personalización de las carteras que proporciona una estrategia de indexación directa.

La indexación directa unida a la incorporación digital de InvestGlass + la gestión de carteras es una forma fantástica de responder a los valores personales de cada inversor, sus objetivos de inversión y sus servicios de asesoramiento hiperindividualizados.