¿Cómo digitalizar eficazmente su proceso de incorporación?

Todos los sectores utilizan ampliamente el término "Digital onboarding"; sin embargo, su significado varía. En los servicios bancarios y financieros, el onboarding digital significa la creación de cuentas bancarias o registros similares en línea. Centrándonos en CRM, el significado se aproxima al de las empresas que utilizan el sistema CRM y sus herramientas de onboarding.

Desde 2016, la FINMA ha permitido el onboarding de los clientes de forma puramente digital. Las soluciones de verificación de la identidad hicieron que el proceso de onboarding fuera seguro y la identidad del cliente verificable a través de la tecnología de aprendizaje automático.

El onboarding digital superará a medio y largo plazo a los formularios en papel y a la recopilación tradicional de datos KYC. Esta digitalización permite reducir la mano de obra y los costes para las empresas, especialmente en el sector bancario y los flujos de trabajo de apertura de cuentas bancarias. Una vez a bordo, los clientes son fácilmente gestionables y se convierten en usuarios de la interfaz CRM. Podemos compartir la provisión de un portal de clientes, la remediación de KYC o las necesidades complementarias de onboarding, como la carga de archivos (DNI, comprobante de domicilio, etc.) a través de la plataforma.

Gracias al CRM, los empleados pueden adaptar la solución de incorporación e influir en el proceso de incorporación. La incorporación de empleados también puede mejorar las capacidades de la empresa al permitir la flexibilidad del equipo de recursos humanos con una gestión eficaz del talento en las contrataciones.

Onboarding digital - Servicios financieros con InvestGlass

En InvestGlass, ofrecemos una solución CRM todo en uno que incluye un proceso completo de onboarding. Nuestros clientes pueden elegir entre el onboarding digital completo, el onboarding en papel completo o una mezcla de ambos; aunque permanecer con el papel aumenta la carga de trabajo manual. El onboarding digital puede dividirse en tres etapas principales. En primer lugar, el cliente debe rellenar un formulario o varios formularios para introducir correctamente sus datos en la máquina. En segundo lugar, la puesta en marcha de los procesos de aprobación y verificación de la identidad. Por último, es posible que en una fase posterior haya que proceder a la remediación KYC.

La invitación a la recogida de datos puede adoptar varias formas en función de la experiencia de usuario deseada. Los bancos necesitan digitalizar sus formularios de incorporación que luego pueden enviarse a clientes potenciales específicos. Puede enviar estos formularios por correo electrónico o incrustar sencillos formularios de firma en su sitio web. Dependiendo de la política de privacidad de la organización, es posible que los clientes potenciales ya dispongan de un portal de clientes, en cuyo caso los formularios pueden compartirse directamente a través del portal. Los prospectos sólo tienen que rellenar la información y los archivos necesarios a través de los formularios y usted recibirá una notificación cuando hayan terminado su trabajo.

El onboarding digital pretende simplificar la adopción por parte de los clientes y consumidores de la decisión de aceptar o rechazar a dicho cliente potencial. Las empresas también desean verificar la identidad de los prospectos y comprobar sus nombres en las listas AML y de alerta. Para verificar a los individuos y a las personas que rellenan los formularios, puede utilizar una variedad de socios que van desde las comprobaciones AML hasta la verificación de identidad por reconocimiento facial. Es posible automatizar estas comprobaciones o lanzarlas manualmente en función de sus necesidades. Una vez que un cliente potencial está en una categoría, por ejemplo, riesgo bajo, riesgo medio o individuo PEP, puede lanzar (de nuevo automáticamente o no) un proceso de aprobación. Los procesos de aprobación permiten aceptar o rechazar prospectos en función de sus respuestas, nivel de riesgo, etc. Usted establece las reglas del juego.

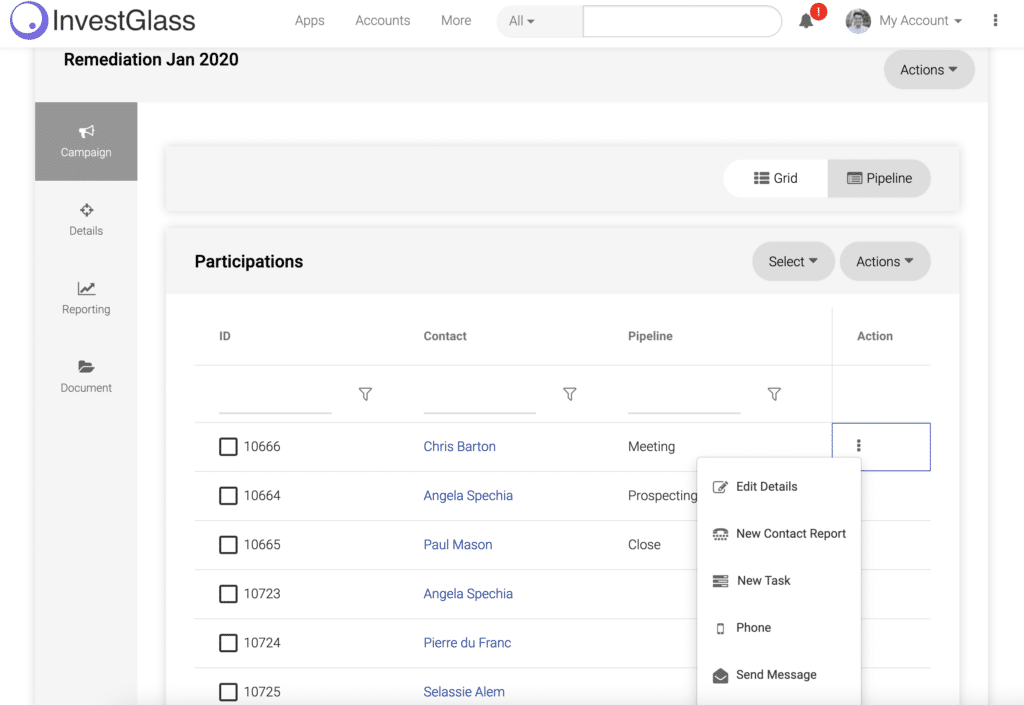

Una vez aceptado un cliente potencial, puede crear un acceso al portal del cliente, iniciar la comunicación, compartir documentos, crear propuestas de inversión y utilizar todas las funciones y productos de la solución para crear relaciones sólidas y duraderas. Y lo que es más importante, puede crear automatizaciones de marketing y desarrollar fácilmente procesos de remediación KYC. Por ejemplo, puede que desee establecer una comprobación de remediación KYC si un usuario cambia de dirección, nacionalidad o estado civil. La remediación KYC representa la comprobación de la información de los clientes. Normalmente, se realiza de forma puntual o en eventos especiales. A través de InvestGlass, puede notificar la remediación en cualquier dispositivo y compartir los formularios de remediación por correo electrónico o a través del portal del cliente. Obviamente, las formas tradicionales, como las llamadas telefónicas o las reuniones en persona, siguen siendo factibles, ¡pero queremos convertirnos en digitales!

No olvide que el cliente es humano.

Centrémonos en los trucos y consejos a la hora de incorporar clientes potenciales. Tanto si se trata de un banco challenger como de uno ya establecido, podrían despertar su interés.

La organización lo es todo. Cuando configure sus formularios y el proceso de incorporación, asegúrese de que el flujo de trabajo y cada paso sean claros y completos.

Manténgase simple y rápido. No debe pedir a un posible cliente que rellene un formulario durante más de 10 minutos.

Reparta la incorporación. Para mantener el compromiso de su cliente potencial, reparta su proceso en varios pasos o etapas.

Establezca expectativas y objetivos claros. Esto le ayudará a evaluar las métricas y la calidad de su onboarding. De este modo, le ayudará a maximizar la captación de clientes.

Obtenga retroalimentación regularmente. Permita la retroalimentación de sus prospectos y clientes para mejorar sus flujos de trabajo. Adopte el onboarding digital y espere un aumento del 80% en sus tasas de retención. Sin embargo, vigile de cerca su proceso, ya que el 60% de los clientes abandonaron el onboarding digital el año pasado por múltiples razones, como la complejidad, la duración, etc.