Ist direkte Indexierung besser als ETF? Personalisierte, steuereffiziente Portfolios in großem Maßstab implementieren

Wenn es ums Investieren geht, gibt es eine Vielzahl von Optionen, aus denen Sie wählen können. Eine beliebte Option sind börsengehandelte Fonds (ETFs). ETFs bieten Anlegern die Möglichkeit, in einen Korb von Vermögenswerten zu investieren, und sie können genau wie Aktien gehandelt werden. Aber ist die direkte Indexierung besser als ETFs? Hier erfahren Sie, was Sie wissen müssen, und erhalten Zugang zu den Tools von InvestGlass, die für Portfoliomanager und Finanzberater entwickelt wurden.

- Was ist eine direkte Indizierung?

- Suche nach Steuereffizienz in einem separat verwalteten Konto

- Wie Sie Ihren Anlegern Personalisierung bieten können

- Welche Arten von Anlegern für eine direkte Indexierungsstrategie in Frage kommen

Was ist eine direkte Indexierung im Vergleich zu einem Investmentfonds?

Bei der direkten Indexierung handelt es sich um eine Anlagestrategie, bei der einzelne Aktien gekauft und gehalten werden, anstatt in ETFs zu investieren. Dies kann eine steuereffizientere Art des Investierens sein, da Anleger so die Zahlung von Kapitalertragssteuern auf die ETFs selbst vermeiden können. Darüber hinaus bietet die direkte Indexierung den Anlegern mehr Personalisierung und Kontrolle über ihre Portfolios.

Ein ETF oder börsengehandelter Fonds ist eine Art von Investmentfonds, der Vermögenswerte wie Aktien, Rohstoffe oder Anleihen hält und an der Börse gehandelt werden kann. ETFs bieten Anlegern eine Möglichkeit, sich in einem Korb von Vermögenswerten zu engagieren, und sie können genau wie Aktien gekauft und verkauft werden. ETFs werden in der Regel den traditionellen Indexfonds vorgezogen, da sie oft niedrigere Kosten und Steuervorteile haben. Dies unterscheidet sich von Bruchteilsaktien, bei denen mehrere Konten eingerichtet werden und in Bruchteile von Aktien investiert wird.

Ein ETF kann eine Vielzahl von Vermögenswerten enthalten, darunter Aktien, Rohstoffe und Anleihen. Dies kann Anlegern ein Engagement in einer Reihe von Märkten bieten und ist eine bequeme Art zu investieren. Außerdem können ETFs an der Börse gehandelt werden, so dass sie leicht zu kaufen und zu verkaufen sind. ETF können ausgeklügelte Strategien beinhalten, die sich auf die Nutzung von Steuerverlusten auswirken. Es ist auch möglich, Kapitalgewinne zu verrechnen, wenn sie richtig eingesetzt werden. Das steuerpflichtige Konto kann von Land zu Land unterschiedlich sein, fragen Sie also unbedingt vorher Ihren Finanzberater. Wenn Sie einen Robo-Advisor nutzen, ist der Job des Steuerprofis in der Regel in der Robo-Advisor-Lösung enthalten.

Als InvestGlass schlagen wir unseren Kunden vor, ein Lehrer zu sein und mit potenziellen Steuereinsparungen innerhalb des Portfoliomanagementvorschlags einzusteigen.

Suche nach Steuereffizienz in einem separat verwalteten Konto mit direkten Indexierungsstrategien

Die Steuereffizienz ist ein wichtiger Aspekt für Anleger. Durch die Verwendung einer direkten Indexierungsstrategie können Anleger die Zahlung von Kapitalertragssteuern auf die ETFs selbst vermeiden. Dies kann eine steuereffizientere Anlageform sein, da die Anleger einen größeren Teil ihrer Gewinne behalten können. Darüber hinaus bietet die direkte Indexierung den Anlegern mehr Personalisierung und Kontrolle über ihre Portfolios.

Portfoliomanager sind es gewohnt, Portfoliomandate zu erstellen, die im Rahmen von Matic Investing oder aktiven Strategien auch steuerlich effiziente Wertpapiere enthalten. Sie können auch Aktien verkaufen, die an Wert verloren haben, und den Verlust zum Ausgleich von Gewinnen verwenden, um Ihre Steuerrechnung zu senken oder Steuern ganz zu vermeiden.

Wie Sie Ihren Anlegern Personalisierung bieten können

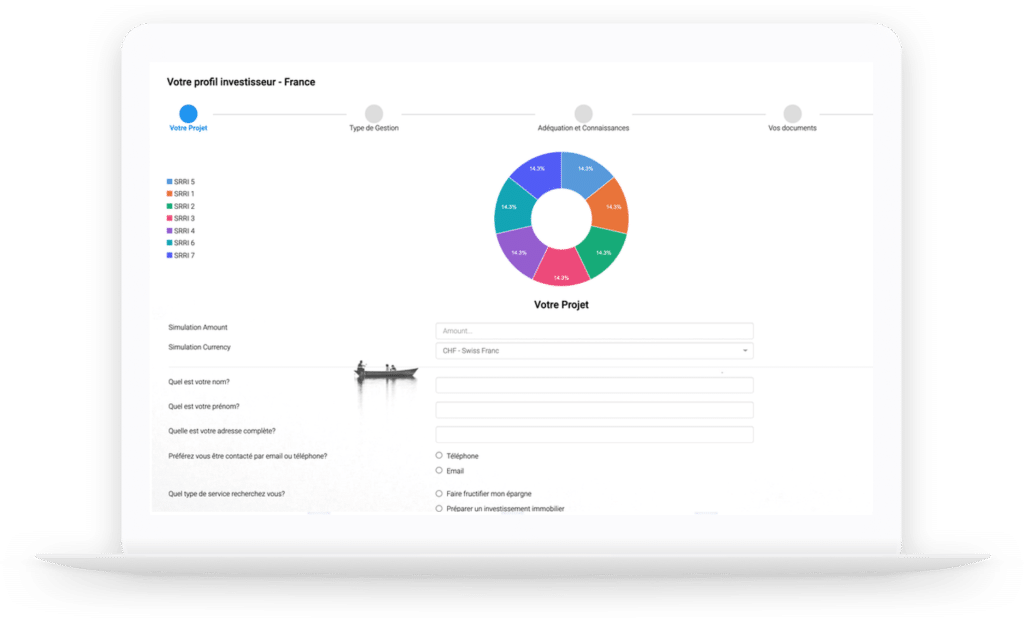

InvestGlass hat eine digitale Onboarding-Lösung für Fondsmanager und Beratungsunternehmen entwickelt, die Robo-Advisory-Lösungen aufbauen möchten. Diese Vorlagen werden ohne Programmierkenntnisse erstellt und erleichtern die Auswahl der meisten Anlagestrategien.

Diese Onboarding-Tools eignen sich sowohl für institutionelle Anleger als auch für Kleinanleger. Lediglich das Format variiert, da Sie Kleinanlegern möglicherweise keine Informationen wie :

- Tracking-Fehler

- vollständig transparente Basiswerte

- Sinkende Handelskosten

- Fondssteuerverwaltung

- die Performance des Index und der Benchmark inde

- Detaillierte Beschreibung der Investition

- Faktorbelastung

- Mindestanlagebeträge

- bestimmte Risiken und Marktbedingungen beim Backtesting

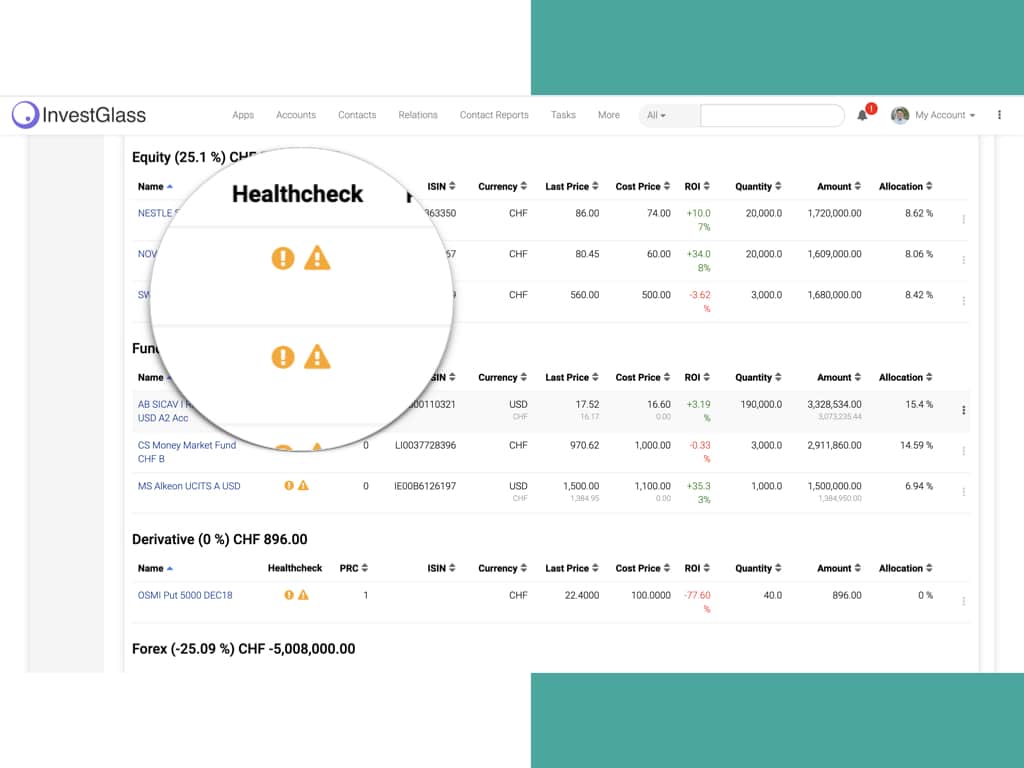

Der Robo-Advisor ist mit dem Portfoliomanagement-Tool InvestGlass verbunden, das eine effiziente Verwaltung von separat verwalteten Konten ermöglicht. Das Layout und der Hintergrund können je nach dem von Ihnen angebotenen Anlagethema angepasst werden.

Welche Arten von Anlegern für eine direkte Indexierungsstrategie und börsengehandelte Fonds in Frage kommen

Privatanleger werden die Strategie der direkten Indexierung zu schätzen wissen, weil sie damit die Zahlung von Kapitalertragssteuern auf die ETFs selbst vermeiden können. Dies kann eine steuereffizientere Art des Investierens sein, da die Anleger mehr von ihren Gewinnen behalten können. Außerdem bietet die direkte Indexierung den Anlegern mehr Personalisierung und Kontrolle über ihre Portfolios.

Steuersensible Anleger, wie z.B. sehr vermögende Anleger und Pensionspläne, können die direkte Indexierung ebenfalls attraktiv finden. Die direkte Indexierung ermöglicht es diesen Anlegern, ihre Steuern besser zu verwalten, indem sie Gewinne mit Verlusten verrechnen. Vermögende Privatpersonen können auch von der Individualisierung der Portfolios profitieren, die eine direkte Indexierungsstrategie bietet. Derselbe Kundentyp kann hinsichtlich der Transaktionskosten und der Renditen nach Steuern berücksichtigt werden. Sie stellen dann Steuerunterlagen für jede spezifische Anlage zur Verfügung.

Die direkte Indexierung ist eine steuereffizientere Art zu investieren, da Anleger einen größeren Teil ihrer Gewinne behalten können. Außerdem bietet die direkte Indexierung den Anlegern mehr Personalisierung und Kontrolle über ihre Portfolios. Steuersensible Anleger, wie zum Beispiel vermögende Privatpersonen und Pensionskassen, könnten die direkte Indexierung ebenfalls attraktiv finden. Die direkte Indexierung ermöglicht es diesen Anlegern, ihre Steuern besser zu verwalten, indem sie Gewinne mit Verlusten verrechnen. Vermögende Privatpersonen können auch von der Individualisierung der Portfolios profitieren, die eine direkte Indexierungsstrategie bietet.

Die direkte Indexierung in Verbindung mit InvestGlass Digital Onboarding + Portfoliomanagement ist eine fantastische Möglichkeit, auf die persönlichen Werte und Anlageziele eines jeden Anlegers einzugehen und eine hyperindividuelle Beratung zu bieten.