Digitales Onboarding für die Landwirtschaftsbank: Eine neue Ära der finanziellen Eingliederung

Geschrieben von InvestGlass auf .

In der sich rasch entwickelnden Finanzlandschaft hat sich das digitale Onboarding für Landwirtschaftsbanken als entscheidender Faktor erwiesen. Da die Finanzinstitute bestrebt sind, das Kundenerlebnis und die betriebliche Effizienz zu verbessern, ist der digitale Onboarding-Prozess zu einem festen Bestandteil ihrer Strategie geworden. Diese innovative Lösung ist besonders vorteilhaft für Landwirtschaftsbanken, die häufig ländliche und abgelegene Gebiete bedienen, in denen traditionelle Bankdienstleistungen nur begrenzt verfügbar sind.

Der digitale Onboarding-Prozess: Ein kundenorientierter Ansatz

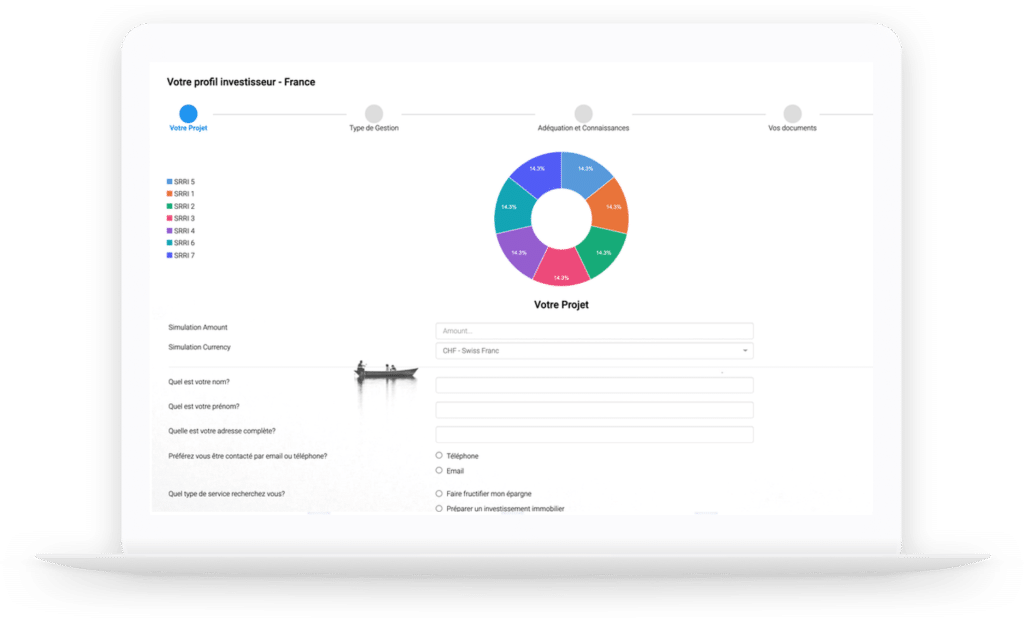

Der digitale Onboarding-Prozess ist ein kundenorientierter Ansatz, der darauf abzielt, den Prozess der Kundengewinnung zu rationalisieren. Er ersetzt lästigen Papierkram durch eine benutzerfreundliche digitale Plattform, die es neuen Kunden ermöglicht, ein Bankkonto ganz einfach online zu eröffnen. Dieser Prozess ist im heutigen digitalen Zeitalter, in dem die Kunden von ihren Finanzdienstleistern einen nahtlosen und personalisierten Service erwarten, sinnvoll.

Das digitale Onboarding von Kunden umfasst mehrere Schritte, darunter elektronische KYC-Verfahren (Know Your Customer), systemgestützte Datenvalidierung zur Minimierung von Datenfehlern und die Verwendung digitaler Signaturen. Der Prozess umfasst auch strenge Sicherheitsmaßnahmen, wie z.B. die biometrische Mustererkennung, um die Sicherheit der Kundeninformationen zu gewährleisten.

Die Rolle der Finanzinstitute bei der digitalen Transformation

Finanzinstitute, darunter auch Landwirtschaftsbanken, spielen eine entscheidende Rolle bei der digitalen Transformation des Bankensektors. Durch die Einführung digitaler Onboarding-Prozesse können diese Institute ihren Kunden ein nahtloses und effizientes Bankerlebnis bieten und so die Kundenzufriedenheit und -treue erhöhen.

Digitale Finanzdienstleistungen wie Mobile Banking werden immer beliebter, insbesondere bei unterversorgten Kunden in ländlichen und abgelegenen Gebieten. Indem sie diesen Kunden den Zugang zu Bankdienstleistungen über ihre mobilen Geräte ermöglichen, können Finanzinstitute die finanzielle Eingliederung fördern und die Einführungskosten senken.

Die Auswirkungen der digitalen Kundenanbindung auf den Bankensektor

Die Auswirkungen der digitalen Kundenanbindung auf den Bankensektor sind tiefgreifend. Viele traditionelle Banken haben sich dieser digitalen Transformation verschrieben, weil sie erkannt haben, dass dies der einzige nachhaltige Weg ist, um mit digitalen Banken und anderen Finanzinstituten zu konkurrieren.

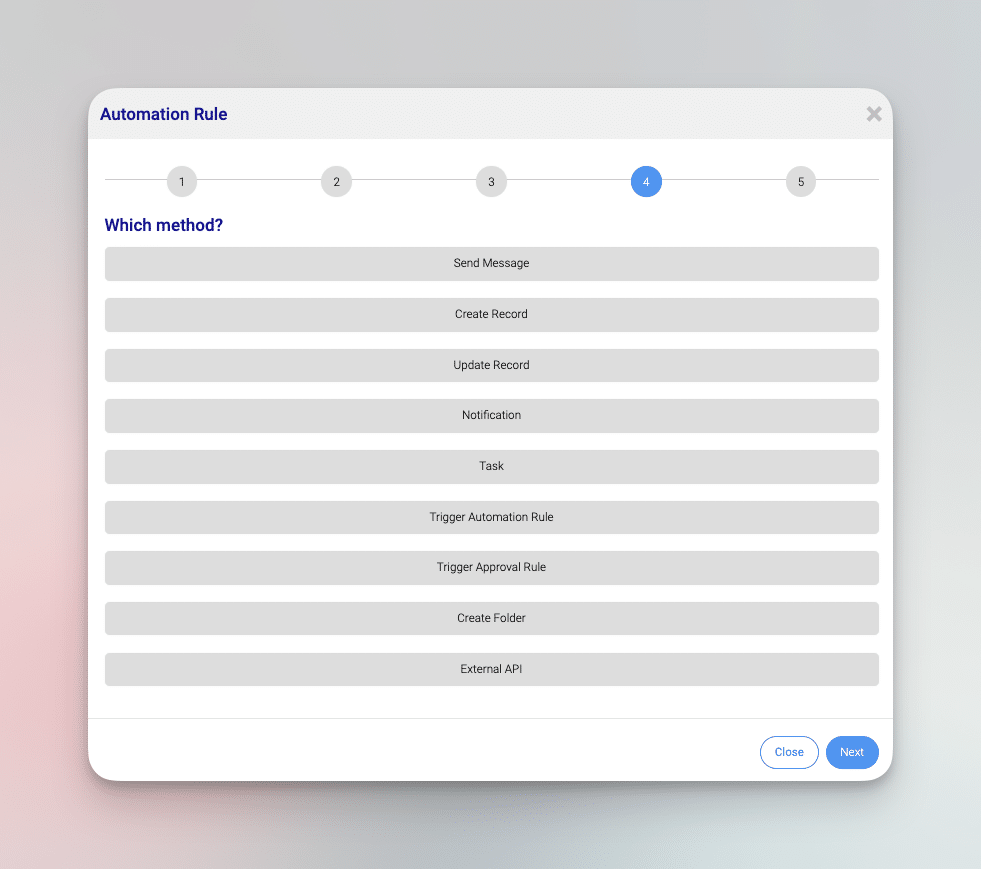

Das digitale Onboarding verbessert nicht nur das Kundenerlebnis, sondern auch den internen Bearbeitungsaufwand der Banken. Durch den Einsatz von Finanztechnologie, wie z.B. der Automatisierung von Prozessen, können Banken ihre Abläufe rationalisieren und fundiertere Entscheidungen treffen.

Einhaltung gesetzlicher Vorschriften und Sicherheit beim digitalen Onboarding

Die Einhaltung gesetzlicher Vorschriften ist ein wichtiger Aspekt des digitalen Onboarding-Prozesses. Banken müssen die KYC-Vorschriften und die Richtlinien zur Bekämpfung der Geldwäsche (AML) einhalten, um verdächtige Aktivitäten zu verhindern. Digitale IDs und elektronische KYC-Verfahren können Banken dabei helfen, diese regulatorischen Anforderungen zu erfüllen und gleichzeitig einen effizienteren Onboarding-Prozess für Kunden zu ermöglichen.

Die Sicherheit ist ein weiteres wichtiges Thema beim digitalen Onboarding. Banken müssen strenge Sicherheitsmaßnahmen ergreifen, um Kundendaten zu schützen und das Vertrauen zu erhalten. Dazu gehört der Einsatz digitaler Signaturen und biometrischer Authentifizierungsmethoden, die ein höheres Maß an Sicherheit bieten als herkömmliche Methoden.

Ist es für Ihre Bank an der Zeit, sich zu digitalisieren?

InvestGlass hat sich mit seiner Spitzentechnologie als die am besten geeignete Lösung für Landwirtschaftsbanken erwiesen. Eines der wichtigsten Merkmale von InvestGlass ist die Fähigkeit, die digitale Identität zu verwalten. Dies ist entscheidend für den digitalen Onboarding-Prozess, bei dem die Überprüfung der Identität eines Kunden von größter Bedeutung ist. Das System zur Verwaltung der digitalen Identität von InvestGlass wurde entwickelt, um sicherzustellen, dass die Identität eines Kunden genau festgestellt und sicher gespeichert wird. Dies erhöht nicht nur die Sicherheit des Bankprozesses, sondern schafft auch Vertrauen zwischen den Banken und ihren Kunden. Das System ist so konzipiert, dass es robust und sicher ist und gewährleistet, dass die digitalen Identitäten der Kunden vor potenziellen Bedrohungen oder Verstößen geschützt sind. Dieses Maß an Sicherheit ist im heutigen digitalen Zeitalter, in dem Identitätsdiebstahl und Betrug ein großes Problem darstellen, unerlässlich. Durch den Einsatz von InvestGlass können landwirtschaftliche Banken einen sicheren und effizienten digitalen Onboarding-Prozess gewährleisten und so das Vertrauen und die Zufriedenheit ihrer Kunden stärken.

Warum InvestGlass Banking-Lösungen die ideale Blaupause für modernes Banking sind

Die Entwicklung des digitalen Onboarding, insbesondere bei landwirtschaftlichen Banken, ist eindeutig auf dem Vormarsch. Mit der zunehmenden Verbreitung digitaler Dienstleistungen und dem steigenden Bedarf an nutzerorientierten Banklösungen wird das digitale Onboarding zum Standard in der Branche werden.

Durch die Integration der InvestGlass-Banklösungen können landwirtschaftliche Banken enorm profitieren. Sie können Dienstleistungen anbieten, die nicht nur rationeller und kosteneffizienter sind, sondern auch den höchsten Standards der operativen Leistungsfähigkeit und der Einhaltung gesetzlicher Vorschriften entsprechen. Ein solcher Ansatz verbessert nicht nur die Kundenzufriedenheit, sondern steht auch im Einklang mit dem übergeordneten Ziel, den Zugang zu Finanzdienstleistungen zu verbessern, insbesondere für Menschen in unterversorgten ländlichen und abgelegenen Gebieten.