Entschlüsselung der geschlechtsspezifischen Unterschiede beim Investieren: Überbrückung der Kluft für finanzielle Gleichberechtigung

Geschrieben von InvestGlass auf .

Was sind die Ursachen für die geschlechtsspezifischen Unterschiede bei der Geldanlage und wie beeinflussen diese Unterschiede den finanziellen Erfolg? In einem Umfeld, in dem Anlageentscheidungen die langfristige finanzielle Stabilität erheblich beeinflussen können, werden in diesem Artikel die Verhaltensweisen und Ergebnisse, die Männer und Frauen in unterschiedliche Richtungen treiben, näher beleuchtet. Lernen Sie die wichtigsten Ergebnisse kennen und überlegen Sie, wie sich diese Erkenntnisse auf Ihren Anlageansatz auswirken könnten.

Wichtigste Erkenntnisse

- Weibliche Anleger, die historisch gesehen durch niedrigere Gehälter und gesellschaftliche Normen geprägt sind, sind oft risikoscheuer und bevorzugen diversifizierte und stabile Anlagestrategien, was zu allgemein besseren Anlageergebnissen im Vergleich zu Männern geführt hat.

- Das anhaltende geschlechtsspezifische Lohngefälle schränkt die Investitionsmöglichkeiten von Frauen erheblich ein und trägt zu einer bemerkenswerten Kluft bei der Altersvorsorge bei, denn Frauen sparen etwa 30 % weniger für den Ruhestand als Männer.

- Der Aufstieg der Frauen an der Börse, mit einem bemerkenswerten Anstieg jüngerer Frauen, die investieren, könnte zu einem zusätzlichen verwalteten Vermögen von 3,22 Billionen Dollar führen und den Wandel hin zu nachhaltigen Anlagen beeinflussen.

Nutzung der digitalen Formulare von InvestGlass zum Aufbau eines Robo-Advisors für verschiedene Anlegersegmente

InvestGlass bietet einen vielseitigen digitalen Formularersteller, der zur Erstellung eines maßgeschneiderten Robo-Advisors für verschiedene Anlegersegmente genutzt werden kann. Mithilfe dieser Formulare können Finanzinstitute wichtige Daten über die Anlagepräferenzen, die Risikotoleranz und die finanziellen Ziele ihrer Kunden sammeln. Diese Informationen sind für den Robo-Advisor entscheidend, um Anlagestrategien und -empfehlungen maßzuschneidern.

Zu Beginn können die Unternehmen eine Reihe von Fragen im InvestGlass-Formular erstellen , um die finanzielle Situation und die Anlageerfahrung des Anlegers zu beurteilen. Diese Fragen können von grundlegenden demografischen Informationen bis hin zu komplexeren Fragen zur Investitionsgeschichte und zu zukünftigen finanziellen Zielen reichen. Die Formulare können so angepasst werden, dass sie eine bedingte Logik enthalten, die den Anleger auf der Grundlage seiner früheren Antworten durch eine personalisierte Reihe von Fragen führt und so Relevanz und Effizienz gewährleistet.

Bei Anfängern kann sich das Formular darauf konzentrieren, ein grundlegendes Verständnis ihrer Ziele und ihrer Risikobereitschaft zu erlangen, während erfahrenere Anleger auf bestimmte Anlageklassen und Anlagestrategien eingehen können, die sie erkunden möchten. Auf diese Weise kann der Robo-Advisor die Kunden effektiv segmentieren und eine Beratung anbieten, die auf das Finanzprofil jedes Einzelnen abgestimmt ist.

Sobald die Daten gesammelt sind, können die leistungsstarken Analysefunktionen von InvestGlass die Antworten verarbeiten, um ein einzigartiges Anlegerprofil zu erstellen. Dieses Profil fließt in die Algorithmen des Robo-Advisors ein, der dann personalisierte Portfolio-Vorschläge generiert. Diese Vorschläge bestehen aus diversifizierten Anlagen wie Aktien, Anleihen, Investmentfonds und ETFs, die auf das Risikoprofil und die Anlageziele des Kunden abgestimmt sind.

Darüber hinaus kann die Plattform so eingerichtet werden, dass sie ein laufendes Portfoliomanagement bietet, bei dem die Anlagen automatisch neu gewichtet werden, wenn sich die Marktbedingungen ändern und wenn die Kunden ihre Informationen über die digitalen Formulare aktualisieren. Dieser dynamische Ansatz stellt sicher, dass jedes Anlegersegment eine kontinuierliche, maßgeschneiderte Finanzberatung erhält.

Indem sie die Möglichkeiten der digitalen Formulare von InvestGlass nutzen, können Finanzdienstleister einer Vielzahl von Anlegern ein skalierbares, effizientes und personalisiertes Robo-Advisory-Erlebnis bieten und so die Kundenbindung und -zufriedenheit erhöhen.

Untersuchung geschlechtsspezifischer Ungleichheiten in der Anlagepraxis

Frauen sind seit jeher mit erheblichen Investitionshindernissen konfrontiert, was ihre Fähigkeit untergräbt, sich eine wohlhabende Zukunft zu sichern. Niedrigere Löhne und gesellschaftliche Missverständnisse haben zu einem geschlechtsspezifischen Investitionsgefälle beigetragen, das Frauen beim Aufbau eines langfristigen Vermögens benachteiligt. Die Wahrnehmung von Investitionen ändert sich jedoch. Immer mehr Frauen sind der Meinung, dass man auch mit kleineren Beträgen investieren kann, und fördern so eine integrative Sichtweise auf Investitionen auf jeder finanziellen Ebene.

Weibliche Anleger neigen dazu, ein gutes Preis-Leistungs-Verhältnis zu bevorzugen und legen Wert auf niedrige Gebühren. Im Gegensatz zu männlichen Anlegern erwarten Frauen seltener, dass sich ihr Portfolio besser entwickelt als der Markt. Dies deutet auf eine maßvollere und realistischere Anlageperspektive hin, was dazu beitragen könnte, dass sie langfristig bessere Anleger sind als Männer, da mehr Frauen mit diesem Ansatz investieren.

Risikoappetit zwischen den Geschlechtern

Männer und Frauen haben eine unterschiedliche Risikobereitschaft beim Investieren. Männer haben eine höhere Risikotoleranz und sind eher bereit, riskantere Anlageentscheidungen zu treffen als Frauen. Dies wird durch eine von BNY Mellon durchgeführte Umfrage bestätigt, die ergab, dass fast die Hälfte der befragten Frauen Investitionen in den Aktienmarkt als zu riskant ansieht.

Frauen sind tendenziell eher risikoscheu und werden aufgrund ihrer gesellschaftlichen Rolle, z. B. als Versorgerinnen, oft als konservative Anlegerinnen wahrgenommen. Diese vorsichtige Herangehensweise an Investitionen spiegelt sich in ihren Anlageentscheidungen wider. Frauen halten weniger risikoreiche Anlagen und hatten eine um 50% geringere Wahrscheinlichkeit, während eines bestimmten Studienzeitraums einen Verlust von 30% oder mehr zu erleiden. Darüber hinaus trägt diese konservative oder moderate Anlageentscheidung möglicherweise zu ihren besseren Anlagerenditen bei.

InvestGlass CRM ist ein leistungsfähiges Tool zur Überwachung und Analyse des Appetits eines Anlegers auf verschiedene Anlagemöglichkeiten. Durch die Verfolgung von Interaktionen, Präferenzen und historischen Finanzdaten kann das CRM Einblicke in das Verhalten und die Risikotoleranz eines Anlegers geben. Dies ermöglicht es Finanzberatern, ihre Empfehlungen und Strategien auf das einzigartige Profil des Anlegers abzustimmen. Mit seinen fortschrittlichen Analysen und anpassbaren Funktionen hilft InvestGlass CRM dabei, Veränderungen in der Investitionsbereitschaft zu erkennen und sicherzustellen, dass die Empfehlungen relevant und zeitnah sind.

Abweichungen von der Anlagestrategie

Die Portfolios von Frauen sind im Allgemeinen breiter gestreut als die von Männern, da ein höherer Anteil von Frauen ihre Anlagen auf verschiedene Fonds verteilt. Eine solche Diversifizierung gibt Frauen Sicherheit und ein Gefühl der Selbstbestimmung bei der Verwaltung ihrer Finanzen.

Im Gegensatz dazu führt übermäßiges Selbstvertrauen dazu, dass Männer 45% mehr handeln als Frauen. Solche aggressiven Handelsgewohnheiten können zu einer schlechten Performance führen. Frauen hingegen handeln weniger häufig und meiden Investitionen im "Lotterie-Stil" und spekulative Aktien. Dieser Ansatz trägt erheblich zu ihrer Anlageperformance bei.

Finanzielle Planungsperspektiven

Frauen gehen bei ihren Anlageentscheidungen eher kooperativ vor. Sie geben eher zu, dass sie über weniger Finanzwissen verfügen und suchen Unterstützung. Ihre Konzentration auf die Finanzplanung und das finanzielle Gesamtbild könnte im Laufe der Zeit zu effektiveren Anlageergebnissen führen.

Die Finanzplanung von Frauen wird durch einzigartige Faktoren wie eine längere Lebenserwartung und mögliche Betreuungsaufgaben beeinflusst. Diese erfordern andere Strategien für die Vermögensverwaltung, was die Notwendigkeit eines ganzheitlichen und langfristigen Ansatzes bei der Geldanlage unterstreicht. Finanzberater können bei der Bewältigung dieser Herausforderungen eine entscheidende Rolle spielen.

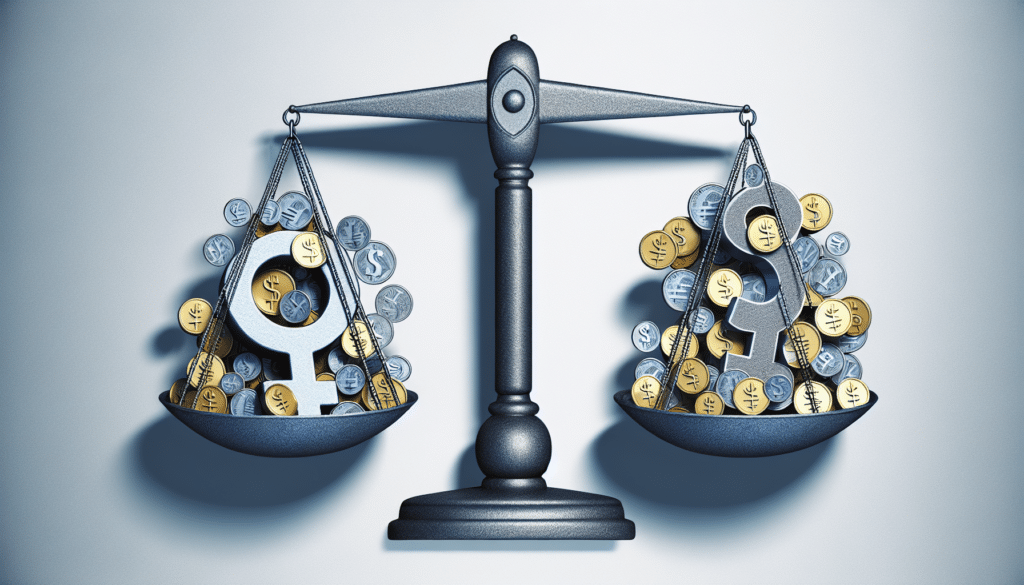

Die Auswirkungen des geschlechtsspezifischen Lohngefälles auf die Investitionsmöglichkeiten

Die Investitionsmöglichkeiten von Frauen werden durch das geschlechtsspezifische Lohngefälle erheblich beeinträchtigt. Es schränkt den Betrag ein, der für Investitionen zur Verfügung steht, und beeinträchtigt damit das Einkommenswachstum im Laufe der Zeit. Frauen investieren im Vergleich zu Männern seltener in vom Arbeitgeber gesponserte Pläne oder Maklerkonten, was durch ihre insgesamt geringere Ertragskraft noch verstärkt wird. Deshalb ist es so wichtig, das Problem der geschlechtsspezifischen Investitionslücke anzugehen.

Das geschlechtsspezifische Lohngefälle trägt auch zu einer erheblichen Kluft bei der Altersvorsorge bei. Frauen sparen etwa 30 % weniger für den Ruhestand als Männer, was teilweise darauf zurückzuführen ist, dass sie 82 Cent für jeden Dollar verdienen, der an Männer ausgezahlt wird. Dieses geschlechtsspezifische Rentengefälle wird durch die "Mutterschaftsstrafe" noch verschärft. Frauen lassen sich oft für die Kinderbetreuung freistellen und verlieren dadurch Einkommen und rentenbezogene Leistungen.

Ertrag und Investitionsfähigkeit

Das geschlechtsspezifische Lohngefälle führt zu einem entsprechenden geschlechtsspezifischen Investitionsgefälle, das auch als Gender Investment Gap bezeichnet wird. Frauen verdienen im Durchschnitt weniger Geld, was sich wiederum auf ihre Investitionsquoten auswirkt. Im Durchschnitt sparen Frauen einen geringeren Prozentsatz ihres Gehalts für den Ruhestand und geben an, dass sie einen deutlich höheren Betrag an verfügbarem Einkommen benötigen, bevor sie investieren. Dies trägt zu einer beträchtlichen Diskrepanz bei den Altersvorsorgekonten zwischen den Geschlechtern bei.

Außerdem geben Frauen finanziellen Zielen wie Notfallfonds, Schuldentilgung und Kindergeld Vorrang vor Investitionen. Sie investieren seltener in Pläne wie vom Arbeitgeber gesponserte oder Maklerkonten. Der Zugang zu vom Arbeitgeber gesponserten Altersvorsorgeplänen ist für Frauen im Allgemeinen geringer, insbesondere für Teilzeitbeschäftigte, was ihre Anlagemöglichkeiten weiter einschränkt.

Diskrepanzen bei der Ruhestandsplanung

Mit einem geschätzten Medianwert der Altersvorsorge von 43.000 Euro verfügen Frauen über weniger als die Hälfte der Medianwerte der Männer, die bei 91.000 Euro liegen. Ein beträchtlicher Teil der Frauen fühlt sich finanziell unwohl, wenn es darum geht, zu ihrem Wunschtermin in Rente zu gehen. Fast die Hälfte der Frauen im Alter von 55 bis 66 Jahren hat keine persönlichen Ersparnisse für den Ruhestand.

Das Fehlen eines bezahlten Mutterschaftsurlaubs führt zu einer geringeren Altersvorsorge. Nur 32 % der Frauen haben Zugang zu dieser Leistung, und fast die Hälfte verwendet ihre Ersparnisse zur Finanzierung des Elternurlaubs. Daher ist es für Ehepaare von entscheidender Bedeutung, eine Altersvorsorge für nicht berufstätige Ehepartner aufzubauen, insbesondere wenn ein Partner wegen der Kinderbetreuung zurücktritt.

Weibliche Investoren: Stereotypen in Frage stellen und Erwartungen übertreffen

Entgegen gängiger Stereotypen übertreffen Frauen als Anlegerinnen oft ihre männlichen Kollegen und sind ihnen nicht nur ebenbürtig. Verschiedene Studien, darunter eine Studie der University of California, Berkeley aus den 1990er Jahren und eine Fidelity-Analyse aus dem Jahr 2021, haben ergeben, dass die Anlagen von Frauen höhere Renditen erzielen. Eine Studie der Warwick Business School ergab außerdem, dass die Anlagen von Frauen über einen Zeitraum von drei Jahren den FTSE 100 um 1,94% übertrafen, während Männer nur um 0,14% besser abschnitten.

Dass Frauen in der Vergangenheit tendenziell bessere Anlageergebnisse erzielten, liegt an ihrer vorsichtigen Herangehensweise, ihrem geringeren Handelsvolumen und ihrer Konzentration auf langfristige Anlagen. Laut der 'Boys Will Be Boys'-Studie übertrafen alleinstehende Frauen alleinstehende Männer um durchschnittlich 1,44% pro Jahr bei den Anlageerträgen.

Umfrageergebnisse zum Anlageerfolg

Über die genannten Studien hinaus haben weitere Untersuchungen die überdurchschnittliche Performance von Frauen bei Investitionen unterstrichen. So haben die Anlagen von Frauen den FTSE 100 um 1,94% übertroffen, was 1,80% mehr ist als die Performance von Männern im gleichen Dreijahreszeitraum.

Darüber hinaus zeigen 60 % der Frauen am Aktienmarkt eine unerschütterliche Haltung, indem sie ihre Investitionen während Marktabschwüngen beibehalten, verglichen mit 43 % der Männer.

Überwindung exzessiver Handelsgewohnheiten

Es ist erwähnenswert, dass einer der Faktoren, der zur besseren Anlageperformance von Frauen beiträgt, ihre Tendenz ist, weniger häufig zu handeln. Männer sind bei ihren Investitionen oft zu selbstbewusst, was zu einer erhöhten Handelsaktivität führt. Diese verstärkte Handelsaktivität bei Männern verringert ihre Nettorenditen um 2,65 Prozentpunkte pro Jahr, ein deutlicherer Rückgang im Vergleich zu Frauen.

Im Gegensatz dazu handeln Frauen, die dazu neigen, ruhig zu bleiben und Marktschwankungen abzuwarten, 45% seltener, was zu einer geringeren Verringerung ihrer jährlichen Rendite durch den Handel führt, nämlich nur um 1,72%.

Der Aufstieg der weiblichen Investoren am Aktienmarkt

Die Anlagelandschaft erlebt einen bedeutenden Wandel, denn mehr Frauen als je zuvor steigen in den Aktienmarkt ein. Fidelity Investments meldete für das Jahr 2023 einen Anstieg der weiblichen Neukunden um 48 % im Vergleich zu 2019. Darüber hinaus gab es im Jahr 2023 bei Fidelity einen Anstieg von 21 % gegenüber dem Vorjahr bei der Eröffnung von Roth IRA-Konten durch Frauen. Wenn Frauen in gleichem Maße wie Männer investieren würden, könnte dies zu einem zusätzlichen verwalteten Vermögen von Privatpersonen in Höhe von 3,22 Billionen Dollar führen. Diese Veränderung könnte erhebliche Auswirkungen auf die Finanzbranche haben...

Es wird prognostiziert, dass Frauen in den nächsten drei bis fünf Jahren mehr Vermögen in den USA kontrollieren und einen erheblichen Teil davon in ESG- und nachhaltige Anlagen investieren werden. Dies wird die Zukunft des nachhaltigen Investierens erheblich beeinflussen.

Junge Frauen und Anlagentrends

Junge Frauen, insbesondere Millennials und die Generation Z, beginnen in auffallend höherem Maße zu investieren. Tatsächlich beginnen britische Frauen im Alter von durchschnittlich 32 Jahren mit dem Investieren und sind damit drei Jahre jünger als Männer. Frauen in der Altersgruppe von 18 bis 35 Jahren eröffnen Brokerage-Konten im Durchschnitt im Alter von 21 Jahren.

Investitionen sind bei jüngeren Frauen sehr beliebt. 71% der Generation Z und 63% der Millennials werden ab 2023 aktiv in den Aktienmarkt investieren. Junge Anlegerinnen nutzen Netzwerke, um sich einen Überblick über den Markt zu verschaffen, und investieren zunehmend lieber in Unternehmen, die mit ihren gesellschaftlichen und ökologischen Werten übereinstimmen.

Die Rolle der Frauen in der Vermögensverwaltung

Die wachsende Präsenz von Frauen am Aktienmarkt korreliert mit ihrer wachsenden Rolle in der Vermögensverwaltung. Das von Privatpersonen verwaltete Vermögen könnte um weitere 3,22 Billionen Dollar ansteigen, wenn Frauen in gleichem Maße wie Männer investieren würden. Die Akzeptanz von Anlageprodukten durch Frauen nimmt zu. Ein Beispiel dafür ist der Anstieg der von Frauen eröffneten Gesundheitssparkonten um 204 % seit 2019.

Allerdings ist nur etwa jeder siebte Anlageexperte weiblich, was auf eine erhebliche Unterrepräsentation von Frauen im Finanzwesen hinweist. Frauen engagieren sich jedoch weniger für risikoreiche Investitionen im "Lotterie-Stil" und bleiben bei Marktschwankungen gelassener, was einen Mehrwert für die Vermögensverwaltung durch potenziell bessere langfristige Renditen bedeutet.

Strategien zur Stärkung von mehr weiblichen Investoren

Mehrere Schlüsselstrategien, wie die Verbesserung der Finanzkompetenz, der Zugang zu Ressourcen und die Stärkung des Vertrauens in Investitionen, tragen dazu bei, mehr Frauen als Investoren zu gewinnen. Die wirtschaftliche Beteiligung von Frauen fördert die Entwicklung, verringert Ungleichheiten und wirkt sich positiv auf das Wohlergehen von Familien und Gemeinschaften aus.

Um ihren wirtschaftlichen Einfluss zu maximieren, brauchen Frauen vollen Zugang zu einer Reihe von Finanzdienstleistungen, einschließlich Krediten und Bankgeschäften, die für die Entwicklung ihres Vermögens unerlässlich sind.

Finanzielle Allgemeinbildung und Bildung

Die Verbesserung der finanziellen Allgemeinbildung ist der Schlüssel, um Frauen in die Lage zu versetzen, effektivere Investoren zu werden und die Investitionslücke zu schließen. Ein höheres Finanzwissen ist mit einer größeren finanziellen Unabhängigkeit für Frauen verbunden, die es ihnen ermöglicht, wichtige finanzielle Entscheidungen unabhängig zu treffen, insbesondere in unvorhersehbaren Situationen. Die Verbesserung des Finanzwissens von Frauen kommt auch der nächsten Generation zugute, da die Kinder von dem Beispiel ihrer finanziell bewussten Mütter lernen.

Es ist jedoch wichtig, die Hindernisse zu beseitigen, die Frauen vom Investieren abhalten. Viele Frauen sind der Meinung, dass sie ein höheres verfügbares Einkommen benötigen, um mit dem Investieren zu beginnen, und suchen oft bei persönlichen Kontakten, einschließlich Partnern, nach Anlagewissen.

Zugang zu Investitionsressourcen

Ein weiterer entscheidender Faktor für die Stärkung von Frauen als Investoren ist der Zugang zu Investitionsressourcen. Allerdings ist nur etwa jeder siebte Anlageexperte weiblich, was auf eine erhebliche Unterrepräsentation von Frauen im Finanzwesen hinweist.

Eine unternehmerische Ausbildung kann zu erheblichen geschäftlichen Verbesserungen für Frauen führen, einschließlich höherer Umsätze und Gewinne. Die Verbesserung der Verbindungen zwischen Frauen durch Geschäftsnetzwerke kann ihnen Zugang zu Mentoren, wichtigen Informationen und potenziellen Investoren verschaffen.

Traditionelle Kreditinstitute könnten Frauen einen leichteren Zugang zu Krediten bieten, indem sie die Kreditvoraussetzungen anpassen, z.B. indem sie die Unternehmensleistung und die Sparhistorie anstelle von Immobilien als Sicherheiten akzeptieren.

Vertrauen in Investitionen schaffen

Die Stärkung des Vertrauens von Frauen in Anlageentscheidungen ist entscheidend, um ihre Unabhängigkeit zu fördern und ihren finanziellen Wohlstand zu verbessern. Initiativen wie Ellevest bieten maßgeschneiderte Finanzberatung und Ressourcen und fördern eine unterstützende Gemeinschaft, die das Vertrauen der Frauen in ihre Investitionen stärken kann.

Bildungsressourcen zu Anlageprodukten und Anlageportfolios, einschließlich eigener Anlagen wie:

- Aktien

- Anleihen

- Offene Investmentfonds

- Immobilien-Investmentfonds (REITs)

Geben Sie Frauen das Wissen an die Hand, um fundierte Entscheidungen zu treffen und ihre Portfolios zu diversifizieren. Die Festlegung konkreter und erreichbarer finanzieller Ziele ist für Frauen entscheidend, um ihre Investitionen selbst in die Hand zu nehmen und so ihre Konzentration und ihr Selbstvertrauen insgesamt zu stärken.

Auf die Bedürfnisse verschiedener weiblicher Anleger eingehen

Um den Bedürfnissen von weiblichen Anlegern gerecht zu werden, müssen wir uns mit den rassischen Unterschieden und den sozioökonomischen Einflüssen auf ihre Anlageentscheidungen auseinandersetzen. Leider gibt es in der Welt der Geldanlage erhebliche Ungleichheiten.

Hier sind einige Statistiken:

- 59% der schwarzen Frauen haben nicht investiert

- 48% der Latinas haben sich noch nicht mit Investitionen beschäftigt

- 34% der weißen Frauen haben nicht investiert

- 23% der weißen Männer haben keine Investitionen getätigt

Diese Zahlen verdeutlichen die Notwendigkeit gezielter Anstrengungen, um Frauen aus allen Schichten aufzuklären und in die Lage zu versetzen, an Investitionen teilzunehmen.

Rassische Ungleichheiten beim Investieren

Das Vermögensgefälle zwischen den Rassen ist nach wie vor beträchtlich: Schwarze Haushalte besitzen nur 15 Prozent des Vermögens weißer Haushalte. Einige wichtige Punkte zur Vermögenskluft zwischen den Rassen sind zu beachten:

- Schwarze Haushalte haben im Vergleich zu weißen Haushalten deutlich weniger Vermögen.

- Selbst Schwarze mit Hochschulabschluss verfügen über weniger Vermögen als Weiße ohne Abschluss.

- Das Bildungsniveau schließt das Wohlstandsgefälle zwischen den Rassen nicht.

Die Investitionsmöglichkeiten schwarzer Frauen werden durch systemischen Rassismus und Sexismus in Verbindung mit der historischen Abwertung ihrer Arbeitskraft erheblich beeinträchtigt. Außerdem zeigen die Statistiken, dass:

- 59% der schwarzen Frauen haben kein Bargeld in Anlagen

- Sie sind unverhältnismäßig stark verschuldet und haben in der Regel mehr Schulden aus Studienkrediten als ihre Altersgenossen

- Sie haben in der Regel 0 Euro Eigenkapital.

Diese Faktoren tragen zu den finanziellen Herausforderungen bei, denen sich schwarze Frauen beim Aufbau von Vermögen und finanzieller Sicherheit gegenübersehen.

Sozioökonomische Einflüsse auf Investitionsentscheidungen

Sozioökonomische Faktoren spielen ebenfalls eine entscheidende Rolle bei den Investitionsentscheidungen von Frauen. Mehr als ein Viertel der von BNY Mellon befragten Frauen bezeichneten ihre finanzielle Situation als schlecht oder sehr schlecht, was ein Hindernis für den Zugang zu den Finanzmärkten darstellt, da sie ein hohes verfügbares Einkommen benötigen.

Unternehmerinnen berichten von erheblichen Hindernissen beim Zugang zu Kapital. Fast 60% geben an, dass sie nicht den gleichen Zugang zu Kapital haben wie ihre männlichen Kollegen. Dies hat erhebliche Auswirkungen auf ihre Investitionsmöglichkeiten.

Die Bewegung für sozial verantwortliche Investitionen unter Frauen

Frauen sind führend in der Bewegung für sozial verantwortliche Investitionen (SRI) und legen bei ihren Anlageentscheidungen den Schwerpunkt auf Nachhaltigkeit und Umweltverträglichkeit. ESG-Fonds haben einen beträchtlichen Zuwachs erfahren und erhielten im Jahr 2020 51,1 Milliarden Euro an neuen Geldern von Anlegern, die größtenteils von weiblichen Anlegern stammen.

Frauen führen den SRI-Vorstoß an

Frauen sind bei nachhaltigen Investitionen führend und zeigen eine Vorliebe für Investitionen, die mit ihren persönlichen Werten übereinstimmen. Über fünfzig Prozent der Frauen haben ihr Interesse an Impact Investing bekundet und bevorzugen Investitionen, die positive soziale oder ökologische Ergebnisse erzielen.

Der Einfluss von SRI auf die Finanzmärkte

Der wachsende Einfluss von Frauen bei nachhaltigen Investitionen verändert die Zukunft der Finanzmärkte und fördert eine gerechtere, integrative Wirtschaft. Weibliche Investoren haben maßgeblich zum erheblichen Wachstum nachhaltiger Investitionen beigetragen.

Organisationen, die sich für Gleichberechtigung und Inklusion einsetzen, sind besser in der Lage, weibliche Führungskräfte zu fördern, die die globalen Märkte in eine nachhaltige Zukunft führen können.

InvestGlass und ESG-Überwachung

InvestGlass führt ein umfassendes ESG-Tool (Environmental, Social, and Governance) ein, das die Präferenzen der Anleger für nachhaltige und verantwortungsvolle Investitionen überwacht und berücksichtigt. Dieses Tool ist in die InvestGlass-Plattform integriert und bietet eine nahtlose Erfahrung für Finanzberater und Anleger gleichermaßen.

Das ESG-Tool ermöglicht die detaillierte Verfolgung des Interesses eines Anlegers an Nachhaltigkeitsthemen wie Umweltauswirkungen, soziale Verantwortung und ethische Unternehmensführung. Durch die Integration von ESG-Kriterien in den digitalen Formularersteller können Finanzinstitute spezifische Daten über die Werte und Anlageziele ihrer Kunden in Bezug auf ESG-Faktoren sammeln.

Sobald die Daten gesammelt sind, kann die Analysefunktion von InvestGlass die Antworten verarbeiten, um ein einzigartiges ESG-Anlegerprofil zu erstellen. Dieses Profil wird dann als Grundlage für Anlagestrategien verwendet, um sicherzustellen, dass die Portfolioempfehlungen nicht nur finanziell solide sind, sondern auch mit den persönlichen Werten des Kunden und dem globalen Wandel hin zu nachhaltigen Investitionen übereinstimmen.

Darüber hinaus umfasst das ESG-Tool Funktionen zur laufenden Überwachung, die es den Beratern ermöglichen, die Anlagestrategien anzupassen, wenn neue ESG-Daten verfügbar werden oder sich die Präferenzen der Kunden ändern. Dieser proaktive Ansatz stellt sicher, dass Anleger ein Portfolio beibehalten können, das ihr Engagement für ESG-Prinzipien im Laufe der Zeit widerspiegelt.

Durch die Nutzung des ESG-Tools von InvestGlass können Finanzdienstleister die wachsende Nachfrage nach Anlagen bedienen, die die Auswirkungen auf die Gesellschaft und die Umwelt berücksichtigen und ein ethischeres und individuelleres Anlageerlebnis bieten.

Zusammenfassung

Zusammenfassend lässt sich sagen, dass Frauen nicht nur Barrieren in der Welt des Investierens überwinden, sondern diese auch neu gestalten. Vom Kampf gegen überholte Stereotypen bis hin zur Führung der Bewegung für sozial verantwortliches Investieren - Frauen erweisen sich als kluge und erfolgreiche Anlegerinnen. In unserem Streben nach einer gerechteren und inklusiveren Wirtschaft ist es von entscheidender Bedeutung, dass wir Frauen als Anlegerinnen weiter stärken, auf die Bedürfnisse der verschiedenen weiblichen Anleger eingehen und ihre Erfolge feiern.

Häufig gestellte Fragen

Wie hoch ist der Anteil der Anleger nach Geschlecht?

Ungefähr 48% der Frauen und 66% der Männer haben laut einer Umfrage von NerdWallet in den Aktienmarkt investiert. Dieser Unterschied kann darauf zurückgeführt werden, dass Frauen dem Investieren keine Priorität einräumen.

Wie wirkt sich das Geschlecht wirklich auf das Anlageverhalten aus?

Das Geschlecht kann sich erheblich auf das Anlageverhalten auswirken, da Männer im Vergleich zu Frauen tendenziell über eine höhere Finanzkompetenz und Risikotoleranz verfügen, was zu einem besseren Anlageverhalten führt. Dies zeigt, wie wichtig die finanzielle Bildung für beide Geschlechter ist.

Was ist die Investition in geschlechtsspezifische Auswirkungen?

Gender Impact Investment, auch bekannt als Gender Lens Investing (GLI), berücksichtigt geschlechtsspezifische Faktoren im Investitionsprozess, um die Gleichstellung der Geschlechter zu fördern und Investitionsentscheidungen zu verbessern.

Warum in die Gleichstellung der Geschlechter investieren?

Investitionen in die Gleichstellung der Geschlechter sind entscheidend für die Förderung des persönlichen und wirtschaftlichen Wachstums, der Selbstverwirklichung und des Empowerments von Frauen. Sie beschleunigen auch die Entwicklung, verringern Ungleichheiten und verbessern das allgemeine Wohlbefinden, was sie sowohl zu einer wirtschaftlichen Notwendigkeit als auch zu einer Menschenrechtsfrage macht.

Warum gibt es eine geschlechtsspezifische Investitionslücke?

Das geschlechtsspezifische Investitionsgefälle ist auf eine geringere Bezahlung, gesellschaftliche Missverständnisse und unterschiedliche Anlageperspektiven bei den Geschlechtern zurückzuführen. Diese Faktoren tragen zu dem Ungleichgewicht bei den Investitionen bei.