Explicando o que é EMI Electronic Money Institution: Navegando pelas finanças digitais

Escrito por InvestGlass sobre .

Se o senhor estiver navegando no mercado de finanças digitais, entender "o que é EMI Electronic Money Institution" pode ser fundamental. As EMIs emitem dinheiro eletrônico e fornecem serviços de pagamento, remodelando a forma como gerenciamos nossas finanças. Este artigo descreve sua função, o ambiente regulatório, os serviços e como eles se comparam aos bancos tradicionais, oferecendo um guia abrangente para o cenário de serviços financeiros digitais.

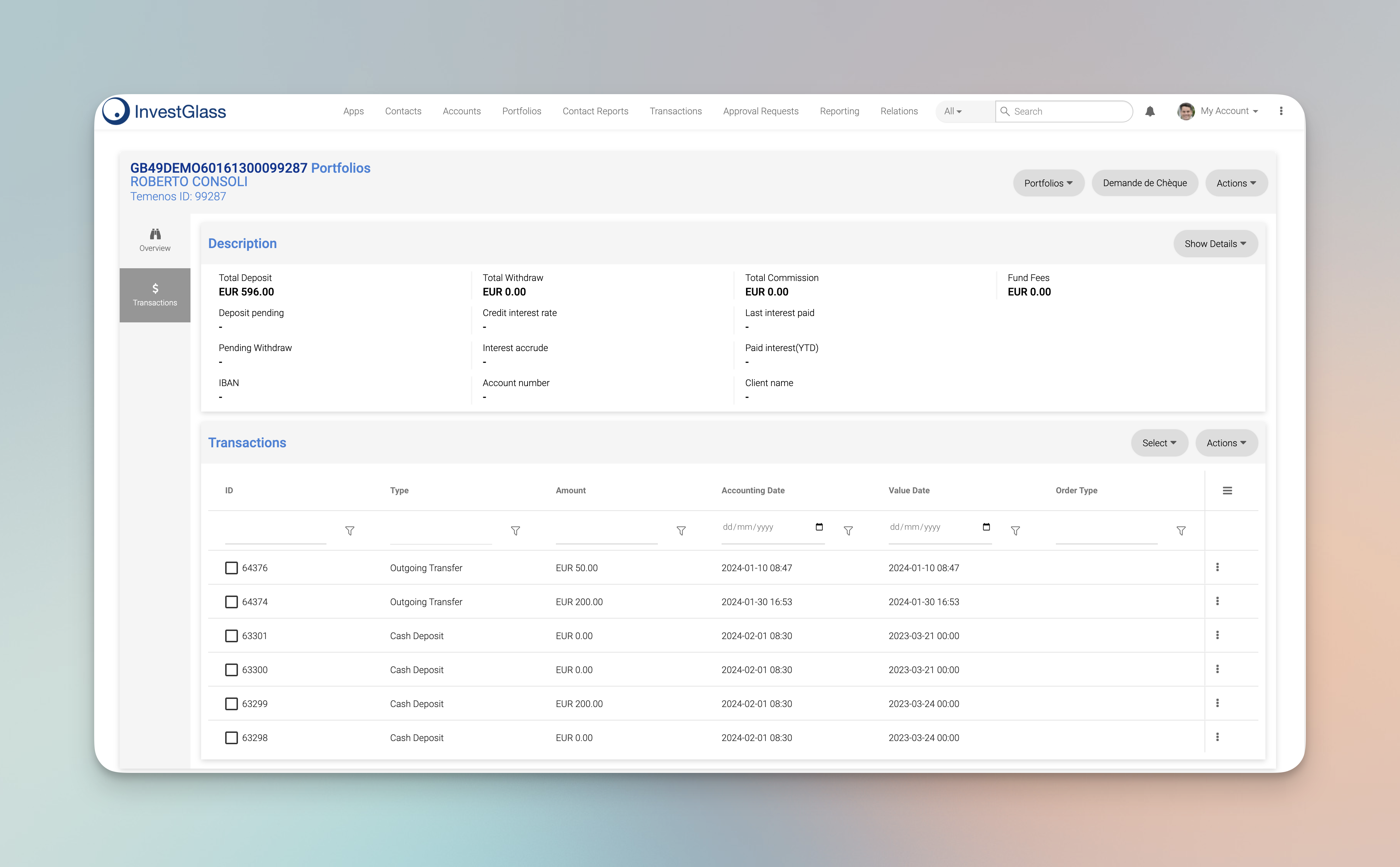

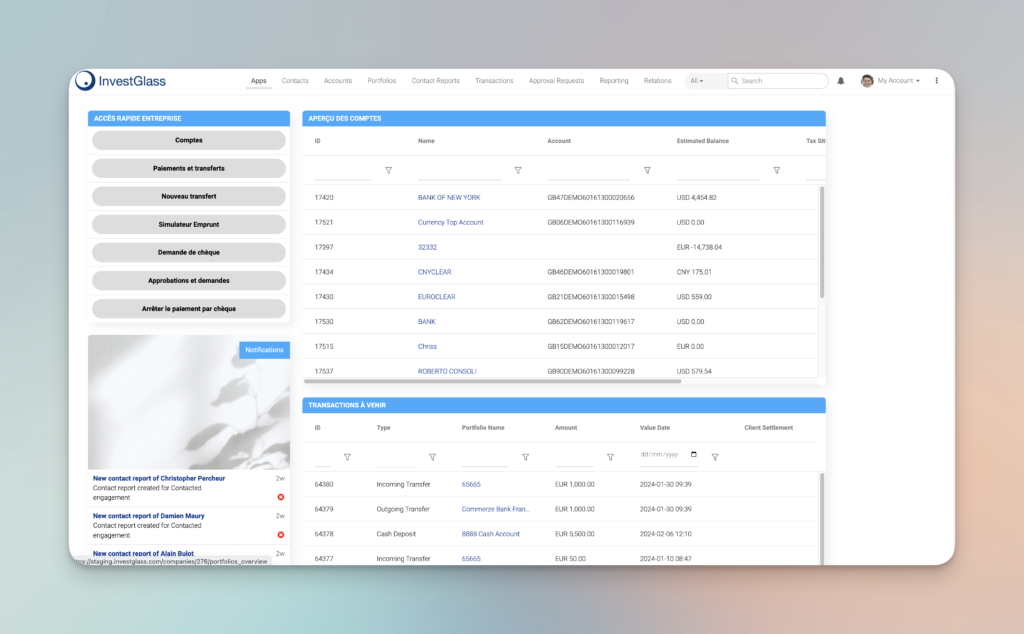

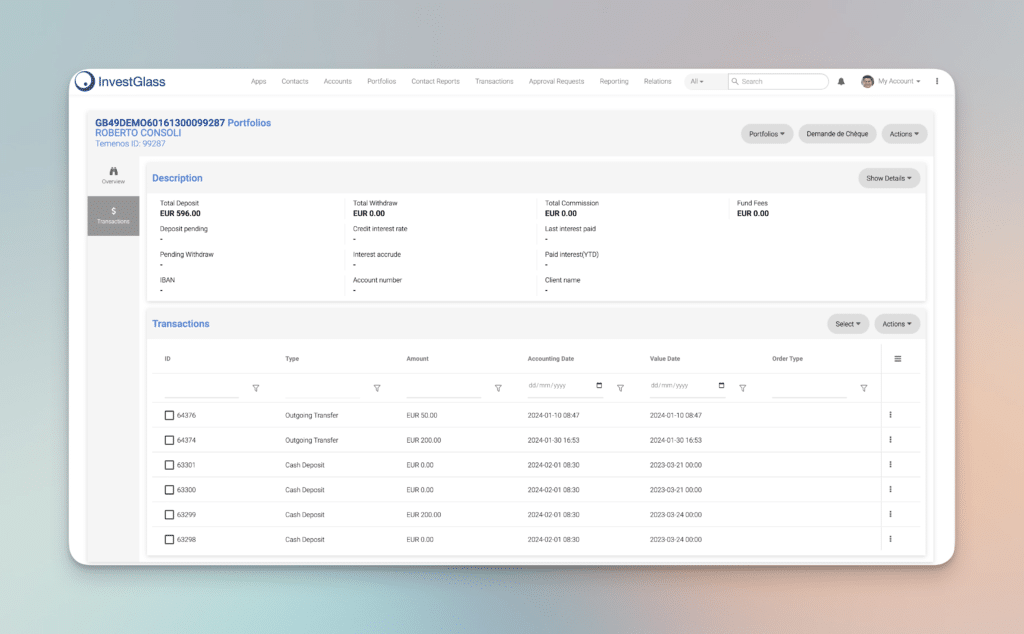

A InvestGlass oferece a solução perfeita para a criação de novas instituições financeiras. O sistema principal foi desenvolvido para qualquer tipo de conta: conta conjunta ou conta separada. O sistema de gerenciamento de portfólio também pode ser conectado à autorização de terceiros e ao core banking. Isso significa que o senhor poderá ver todos os depósitos recebidos, a conexão API do cartão de pagamento, os alertas de requisitos de fundos mínimos e os requisitos de proteção serão automatizados. Como uma solução de fácil utilização bancária, podemos ajudar o senhor a cumprir as diretrizes de supervisão prudencial ou quaisquer regras rígidas locais.

A InvestGlass oferece também uma ferramenta digital de integração que o ajudará a integrar novos clientes e a monitorar as atividades de financiamento do terrorismo, a origem dos fundos dos clientes, o KYC ou KYB da pessoa jurídica.

Principais conclusões

- As EMIs, regulamentadas por estruturas legais como a Diretiva 2009/110/EC da UE, emitem dinheiro eletrônico e oferecem serviços de pagamento, facilitando o crescimento econômico digital e a inclusão financeira, mas não podem participar de serviços de empréstimo ou investimento.

- Embora as EMIs forneçam serviços de pagamento internacional e carteiras eletrônicas de forma eficiente, elas não têm garantias de depósito, dependendo da segregação de fundos e de acordos de seguro para proteger os fundos dos clientes.

- Os bancos tradicionais e as EMIs atendem a necessidades diferentes; as EMIs são melhores para serviços financeiros digitais e simplificados, enquanto os bancos oferecem interação física com o cliente e serviços bancários tradicionais, além de seguro de depósito.

Entendendo as instituições de dinheiro eletrônico (EMIs)

As instituições de moeda eletrônica, também conhecidas como EMIs, são os principais participantes do ecossistema financeiro digital, devido à sua autorização para emitir moeda eletrônica e prestar serviços de pagamento. Uma instituição de moeda eletrônica, às vezes chamada de instituição monetária, aceita fundos dos usuários e, em troca, fornece um valor equivalente de moeda eletrônica para suas transações. Esse dinheiro eletrônico, armazenado em dispositivos como cartões pré-pagos ou aplicativos móveis, facilita as transações sem dinheiro e simplifica as interações financeiras.

O surgimento das EMIs revolucionou o cenário financeiro, impulsionando a concorrência e promovendo a inclusão financeira. As EMIs oferecem uma variedade de instrumentos e serviços de pagamento, incluindo:

- Possibilitar pagamentos e transferências sem uma conta bancária

- Fornecimento de serviços financeiros alternativos

- Posicionar-se como participantes cruciais na economia digital

Esses serviços tornaram as EMIs populares entre os provedores de serviços financeiros alternativos, contribuindo para o crescimento das instituições de dinheiro eletrônico na economia digital.

Estrutura legal para EMIs

Devido à sua responsabilidade pelos fundos dos usuários, as EMIs operam dentro de estruturas legais rigorosas para manter a conformidade e proteger os consumidores. Na União Europeia, a Diretiva 2009/110/EC fornece a base legal para a emissão de i-money pelas EMIs, definindo dinheiro eletrônico como valor monetário armazenado eletronicamente. Essa diretiva permite que as EMIs emitam moeda eletrônica, garantindo um ambiente seguro e regulamentado para os usuários.

No Reino Unido, as Electronic Money Regulations 2011 (Regulamentações sobre Dinheiro Eletrônico), juntamente com a diretriz mencionada anteriormente, fazem parte da estrutura legal das EMIs. Essas instituições devem aderir aos Princípios para Empresas da Autoridade de Conduta Financeira, que exigem justiça e integridade. A proeminência das EMIs na Europa disparou depois de 2009 com a introdução da Diretiva de Dinheiro Eletrônico, fortalecendo ainda mais a estrutura legal que envolve essas instituições de pagamento.

Tipos de instituições de dinheiro eletrônico

As EMIs não são todas iguais. Com base em suas participações de capital e volumes de transações, elas são classificadas como EMIs autorizadas ou pequenas. As EMIs autorizadas são semelhantes aos bancos, prestando serviços de pagamento e mantendo fundos para os clientes sem limitações no volume de negócios.

Por outro lado, uma IME pequena é uma versão mais limitada, com limites específicos para a emissão de moeda eletrônica e a média mensal de transações de pagamento. Por exemplo, no Reino Unido, para serem classificadas como EMI de pequeno porte, as instituições não podem exceder uma média mensal de 5 milhões de euros em valor médio de moeda eletrônica em circulação. Essas instituições emitem moeda eletrônica e oferecem vários serviços de pagamento, conquistando seu nicho no cenário da moeda eletrônica.

Serviços oferecidos pelas EMIs

O apelo das EMIs decorre de suas soluções financeiras diversificadas, econômicas e inovadoras. Desde carteiras eletrônicas e cartões de pagamento até o manuseio de transações internacionais, as EMIs atendem a diversas necessidades financeiras. No Reino Unido, por exemplo, as EMIs são licenciadas para lidar com transações internacionais e oferecem serviços como contas IBAN em várias moedas e câmbio de moeda estrangeira.

As EMIs se distinguem por sua adaptabilidade e pela personalização de seus serviços para atender a necessidades comerciais distintas. Por exemplo, a Verified Payments oferece serviços financeiros sob medida e personalização de plataforma para vários setores. Da mesma forma, a Payset oferece suporte abrangente ao cliente, configuração mais rápida da conta, melhores taxas e novos serviços, como cartões de débito e ferramentas de gerenciamento de orçamento para contas comerciais, demonstrando a versatilidade e a abordagem centrada no cliente das EMIs.

Transações de pagamento

Um dos principais serviços oferecidos pelos EMIs envolve a facilitação de transações de pagamento. Essas transações podem assumir várias formas. As transferências de crédito, por exemplo, envolvem o envio de fundos diretamente de uma conta para outra. Esse mecanismo é geralmente usado para pagamentos únicos ou transferência de dinheiro para a conta de outra pessoa.

Outra forma comum de transação de pagamento facilitada por EMIs são os débitos diretos. Nesse caso, as empresas são autorizadas pelos clientes a sacar fundos de suas contas de forma recorrente. Isso é comumente usado para serviços de assinatura ou pagamentos regulares. Além disso, as EMIs fornecem serviços de autorização de terceiros que permitem que as empresas processem pagamentos com o consentimento do cliente, possibilitando funcionalidades como pagamentos de cestas de compras on-line e gerenciamento de assinaturas.

Pagamentos internacionais

Em nosso mundo interconectado, a necessidade de pagamentos internacionais é mais predominante do que nunca. As EMIs atendem a essa necessidade facilitando transações internacionais seguras e eficientes por meio da rede SWIFT. Essa rede conecta mais de 11.000 instituições financeiras em mais de 200 países, facilitando as transações internacionais.

Além disso, os EMIs geralmente oferecem:

- Taxas de câmbio competitivas

- Taxas mais baixas para pagamentos internacionais em comparação com os bancos tradicionais

- Contas em várias moedas que permitem aos clientes manter, gerenciar e trocar várias moedas em uma única conta

Esses recursos tornam as transações internacionais mais econômicas e simplificam o processo de transações internacionais.

Limitações e restrições das EMIs

Apesar dos inúmeros benefícios das EMIs, é fundamental entender suas restrições. Por exemplo, ao contrário dos bancos tradicionais, as EMIs não podem oferecer empréstimos, serviços de investimento ou garantias de depósito. Seu foco é principalmente o fornecimento de soluções financeiras e de pagamento.

Para necessidades bancárias mais abrangentes, como gerenciamento de caixa, iniciação de pagamentos ou serviços especializados de gerenciamento de tesouraria, os bancos tradicionais geralmente são preferidos aos EMIs. Além disso, os EMIs estão impedidos de oferecer informações sobre contas e serviços de iniciação de pagamentos sem autorização específica, o que marca uma clara delimitação entre os serviços oferecidos pelos EMIs e pelos bancos tradicionais.

Proteção dos fundos do cliente

Mesmo com essas limitações, as EMIs priorizam a proteção dos fundos dos clientes. Elas empregam vários métodos para garantir a proteção desses fundos. Um desses métodos envolve a segregação de fundos, em que os fundos dos clientes são colocados em contas de ativos de clientes dedicadas e remotas para falências em instituições de crédito de terceiros.

Outro método de proteção envolve acordos de seguro ou garantia, que transferem o risco de crédito dos usuários para terceiros, garantindo perdas. Algumas EMIs podem até optar pelo método de investimento de baixo risco, investindo os fundos dos usuários em ativos seguros e de baixo risco. Em caso de insolvência, as reivindicações dos clientes do EMI sobre os fundos protegidos têm precedência sobre as reivindicações de outros credores, garantindo a máxima proteção aos clientes.

Sem garantias de depósito

Uma das diferenças significativas entre as IMEs e os bancos tradicionais está na falta de garantias de depósito oferecidas para os fundos recebidos pelas IMEs. Os bancos baseados na UE normalmente oferecem proteção para fundos depositados pelo usuário até 100.000 euros. Entretanto, essa proteção não se estende aos fundos mantidos nas EMIs.

No caso de insolvência de uma IME, os créditos dos clientes devem ser pagos com fundos protegidos antes de quaisquer outros credores, mas isso não equivale a uma garantia de depósito como as disponíveis nos serviços bancários e de crédito tradicionais. Portanto, embora os EMIs priorizem a proteção dos fundos dos clientes, a falta de garantias de depósito é uma consideração para os usuários potenciais dos serviços de EMI.

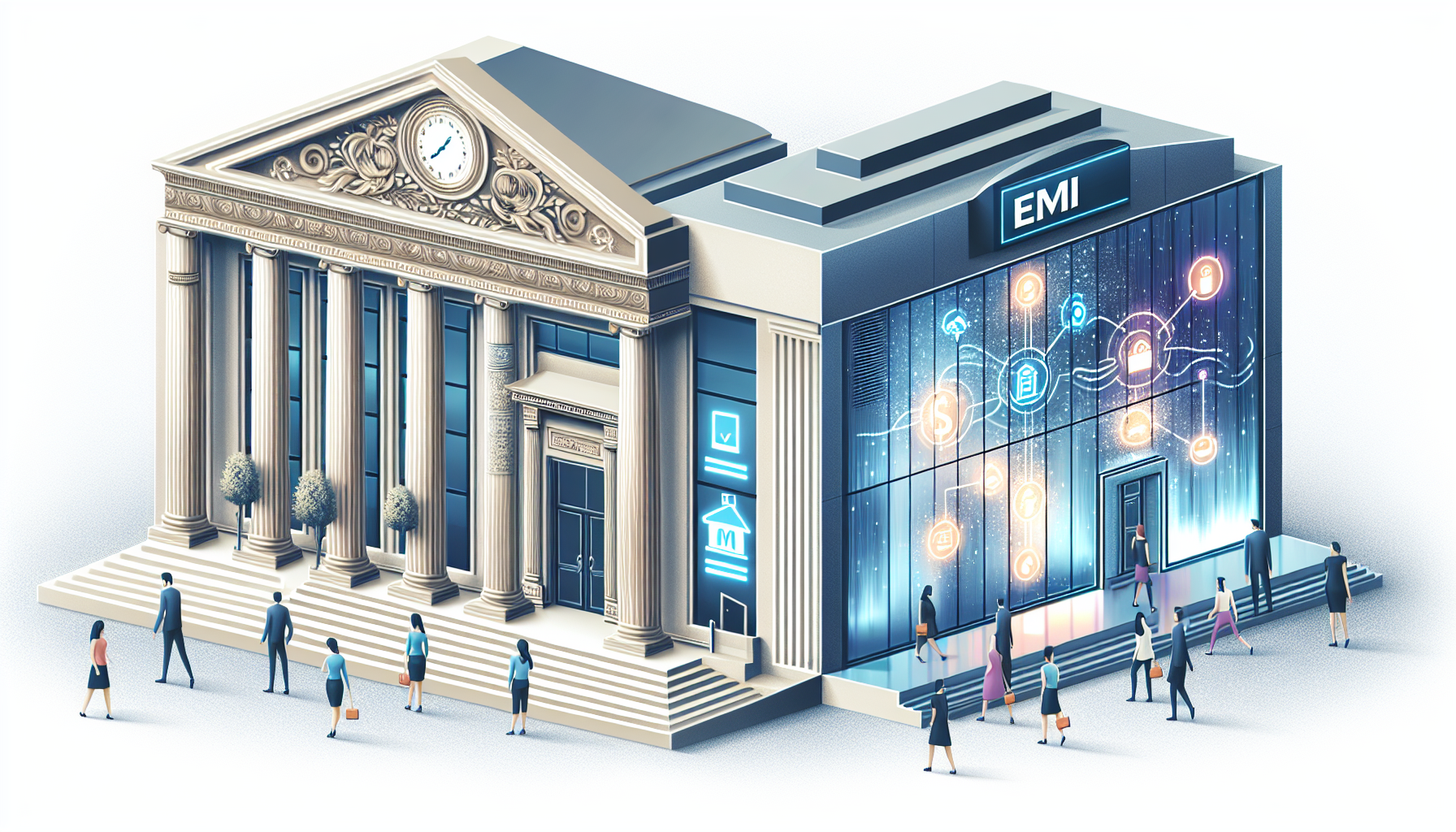

Comparação entre EMIs e bancos tradicionais

Depois de se aprofundar no campo das EMIs, vale a pena compará-las com os bancos tradicionais. Embora as EMIs forneçam serviços de pagamento e emitam dinheiro eletrônico, elas não oferecem serviços bancários tradicionais, como captação de depósitos, empréstimos ou gestão de investimentos. Essa delimitação de serviços destaca o papel especializado das EMIs no cenário financeiro.

No aspecto regulatório, as EMIs operam dentro de uma estrutura específica para dinheiro eletrônico, desprovida de esquemas de seguro de depósito, como o FSCS, ao contrário dos bancos, que estão sujeitos a uma supervisão rigorosa e oferecem garantias de depósito. No entanto, no que diz respeito à experiência do usuário, as EMIs geralmente oferecem serviços econômicos, taxas de transferência internacional reduzidas e transações mais rápidas, o que as torna uma alternativa viável aos serviços bancários tradicionais.

Vantagens do uso de EMIs

Optar por EMIs traz um conjunto exclusivo de benefícios. Elas geralmente oferecem processos simplificados para configuração de contas on-line e processamento de transações, reduzindo a burocracia e as dificuldades administrativas. Além disso, muitas EMIs oferecem uma integração perfeita com plataformas on-line e serviços de contabilidade, atendendo a empresas nativas digitais e indivíduos com experiência em tecnologia.

As EMIs operam principalmente on-line, permitindo a integração totalmente remota e tornando seus serviços mais acessíveis aos clientes no exterior. Essa abordagem que prioriza o digital geralmente se traduz em recursos inovadores criados para atrair usuários que buscam soluções financeiras de ponta, como ferramentas de orçamento e integração com carteiras digitais.

Quando escolher um banco

No entanto, existem situações em que um banco tradicional pode ser uma opção mais vantajosa do que um EMI. Os clientes que valorizam a interação pessoal e a possibilidade de visitar agências físicas para obter assistência considerariam os bancos tradicionais mais adequados. Da mesma forma, as empresas que operam principalmente em seu próprio país podem se beneficiar dos serviços e das tarifas potencialmente mais baixas oferecidas pelos bancos tradicionais.

Os bancos tradicionais também têm uma reputação e um histórico de longa data, o que pode contribuir para a confiança do cliente, enquanto as EMIs podem não ter essa reputação estabelecida. No entanto, os recursos inovadores oferecidos pelos EMIs, tais como:

- notificações de transações em tempo real

- aplicativos móveis fáceis de usar

- configuração de conta rápida e conveniente

- taxas de juros competitivas

Nossos serviços oferecem uma alternativa atraente às contas bancárias tradicionais dentro do sistema financeiro.

Regulamentação e conformidade para EMIs

Compreender o cenário regulatório que rege as IMEs é essencial ao explorar seu domínio. No Reino Unido, as EMIs são regulamentadas pela Financial Conduct Authority (FCA), que supervisiona 59.000 empresas e mercados de serviços financeiros. Essas instituições são obrigadas a aderir às normas de combate à lavagem de dinheiro (AML) e à Diretiva Revisada de Serviços de Pagamento (PSD2), que exige maior proteção ao consumidor e segurança nos pagamentos.

As EMIs também incorporam as operações de AML e Know Your Customer (KYC) em suas plataformas para garantir a integração segura do cliente e cumprir as obrigações regulatórias. O cenário regulatório para as EMIs está em constante evolução, exigindo conhecimento atual das mudanças na legislação e nas regulamentações para manter a conformidade.

Obtenção de uma licença EMI

A obtenção de uma licença de EMI exige o cumprimento de requisitos de capital e a apresentação de documentação abrangente. Uma licença de EMI permite que a instituição emita dinheiro eletrônico e forneça vários serviços de pagamento, diferenciando entre EMIs autorizadas e pequenas com base em seu capital e modelo de negócios.

A solicitação de uma licença EMI requer uma série de documentos, incluindo

- Detalhes da empresa

- Programa de operações

- Plano de negócios

- Estrutura organizacional

- Evidência de capital inicial

O plano de negócios deve incluir as atividades propostas e detalhar as medidas de segurança implementadas para proteger os fundos dos clientes e garantir um órgão de administração respeitável.

Requisitos de conformidade contínua

Após a aquisição de uma licença EMI, é necessária a conformidade contínua com os padrões regulatórios. No Reino Unido, essas normas incluem a retenção de um capital mínimo contínuo de 2% do total de dinheiro eletrônico emitido.

As EMIs também precisam cumprir as atualizações relacionadas ao crescimento sustentável e às políticas econômicas, conforme estipulado na Lei de Dinheiro Eletrônico de 2011 e na Lei de Pagamentos. Para atender aos padrões internacionais de conformidade, as EMIs geralmente adotam recursos avançados de segurança, como autenticação de dois fatores e criptografia de ponta a ponta, especialmente para transações internacionais.

Estudos de caso: EMIs bem-sucedidos em ação

Os exemplos do mundo real ilustram melhor a evolução e o sucesso das IMEs. Veja o caso da Verified Payments, que oferece consultoria profissional para atividades relacionadas à criação de dinheiro eletrônico na UE. Outro exemplo é a Payset, que oferece serviços como contas IBAN em várias moedas, câmbio de moeda estrangeira, serviços de informações sobre contas e suporte para as principais redes de pagamento.

Em 2022, a Payset processou mais de £ 1 bilhão por meio de mais de 200.000 transações de clientes, demonstrando seu rendimento financeiro. Em outubro do mesmo ano, a Payset expandiu-se para o mercado israelense, capitalizando as novas regulamentações favoráveis às fintechs. Esses estudos de caso servem como prova do crescimento e do potencial das EMIs no setor de finanças digitais.

Resumo

Ao concluirmos nossa exploração das Instituições de Dinheiro Eletrônico, fica claro que essas entidades têm um impacto profundo no cenário financeiro. Por meio de sua capacidade de emitir dinheiro eletrônico e fornecer aos clientes uma série de serviços de pagamento, as EMIs revolucionaram a forma como fazemos transações, tornando os pagamentos mais simples e os serviços bancários mais acessíveis. Entretanto, embora ofereçam inúmeras vantagens, é essencial entender suas limitações e as diferenças entre as EMIs e os bancos tradicionais.

No final, a escolha de um EMI ou de um banco tradicional depende das necessidades e preferências individuais. Independentemente da escolha, uma coisa é certa: na era digital, os serviços financeiros estão evoluindo em ritmo acelerado, e instituições como as EMIs estão na vanguarda dessa transformação, criando o futuro das finanças.

Perguntas frequentes

Uma EMI é uma instituição financeira?

Sim, uma EMI, ou instituição de dinheiro eletrônico, é um tipo de instituição financeira ou de pagamento que facilita as transações digitais para seus clientes.

O que é um EMI no setor bancário?

EMI, no setor bancário, significa "equated monthly installment" (parcela mensal equivalente). Refere-se a pagamentos regulares feitos para quitar um empréstimo pendente em um prazo específico, sendo que cada parcela tem o mesmo valor.

Qual é a diferença entre um banco e um EMI?

Os bancos são instituições que aceitam depósitos e fornecem serviços de empréstimo e pagamento, enquanto as EMIs representam a digitalização dos serviços financeiros e são empresas menores que operam com requisitos e restrições de capital diferentes dos do banco central.

Quais serviços os EMIs oferecem?

Os EMIs oferecem uma gama de serviços de pagamento, incluindo carteiras eletrônicas, cartões de pagamento, IBAN em várias moedas, oferta de contas bancárias em outros lugares e câmbio de moeda estrangeira. Esses serviços são projetados para atender às diversas necessidades financeiras de seus clientes.

Quais são as limitações dos EMIs?

As limitações das EMIs incluem sua incapacidade de fornecer empréstimos, serviços de investimento ou garantias de depósito, pois seu foco principal é oferecer soluções financeiras e de pagamento.