ماذا تفعل البنوك مع ChatGPT؟

The integration of artificial intelligence (AI) into the banking industry has significantly transformed customer service, risk management, and overall financial operations. A notable example is JPMorgan Chase, where over 200,000 employeesare actively utilizing AI tools to enhance productivity and customer interactions.

Similarly, BBVA has adopted 3,300 ChatGPT Enterprise licenses, with 80% of employees reporting that ChatGPT saves them more than two hours weekly, improving efficiency across various departments. These developments underscore AI’s pivotal role in revolutionizing the banking sector.

At InvestGlass, we have observed varying behaviors among clients regarding AI adoption. Banks can leverage ChatGPT for enhanced customer support, fraud detection, credit approval processes, personalized wealth management, compliance monitoring, and risk management. By implementing AI strategically, financial institutions can improve efficiency, reduce costs, and enhance customer experiences.

ما هو مستقبل ChatGPT في مجال التمويل؟

من خلال تسخير قوة التعلُّم الآلي ومعالجة اللغة الطبيعية، كان ChatGPT محورياً في إعادة تعريف تجربة العملاء. لا يتعلق الأمر فقط بتوليد ردود شبيهة بالردود البشرية على استفسارات المستخدمين أو تقديم دعم دقيق للعملاء. بل يتعلق الأمر بإحداث ثورة في الطريقة التي ينظر بها مديرو الأعمال إلى تجربة العملاء (CX) وكيفية فهم الإدارة العليا لدور الذكاء الاصطناعي الرقمي المصرفي بشكل كافٍ. أفاد المشاركون في الاستطلاع الأخير بأن استخدام الذكاء الاصطناعي يتجاوز بكثير نصف متوسط منطقة اليورو، مما يشير إلى سرعة تبني هذا المفهوم.

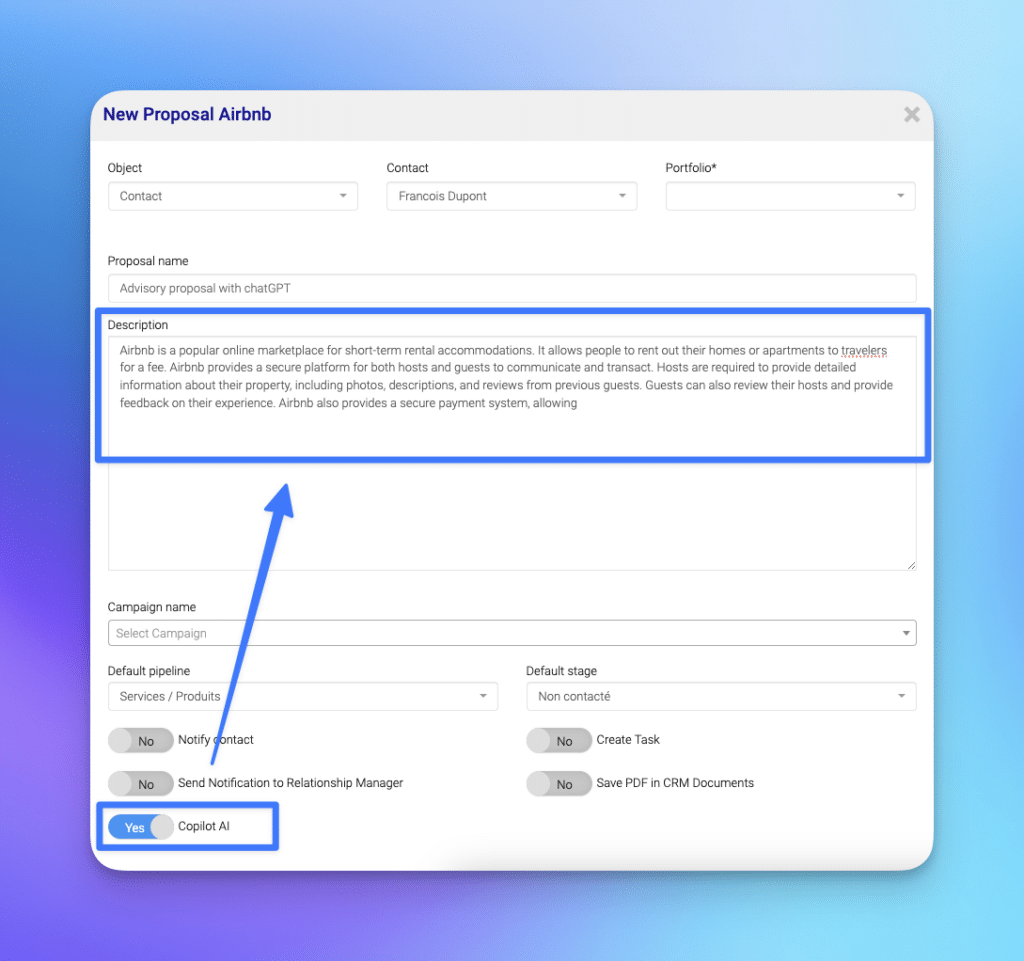

كان أول اختبار قمنا بإنتاجه هو اختبار GPT للدردشة المفتوحة بالذكاء الاصطناعي. بالطبع، لدينا هنا مخاطر محتملة حيث ستنتقل البيانات إلى خوادم مقرها الولايات المتحدة. لذلك كان الكثير من عملائنا مترددين في استخدام ChatGPT داخل النظام CRM أو PMS. وبما أننا نقوم حالياً بإضافة الحل داخل مقرنا الخاص، يمكن استخدام الذكاء الاصطناعي بأمان. ستقدر المؤسسات المالية استضافة LLM مباشرة على خوادمها.

كيف يمكن للبنوك حماية بيانات عملائها؟

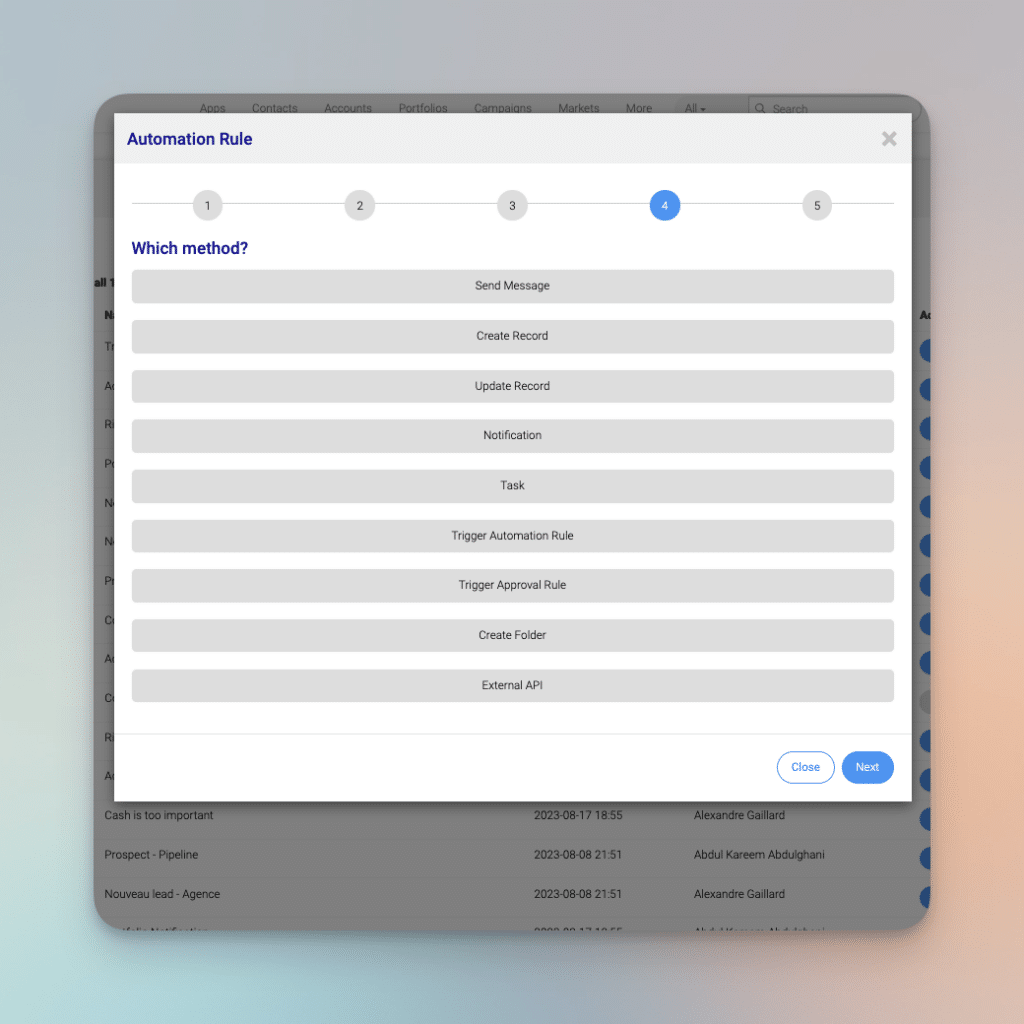

تستفيد المؤسسات المالية، الحريصة دائماً على إدارة المخاطر، لا سيما في مجالات مكافحة غسيل الأموال، والكشف عن الاحتيال، وتحديد عوامل الخطر المحتملة، من ChatGPT والتكنولوجيا التي تعتمد عليها لمراقبة معاملات المستخدمين، وتحليل البيانات، وحتى تحديد انتهاكات الامتثال المحتملة. علاوة على ذلك، مع استخدام المساعدين الافتراضيين مثل ChatGPT، تتجنب البنوك الغرامات المكلفة من خلال ضمان تقليل عدد مرات مقابلة العملاء غير المرضية وضمان الحصول على إجابات دقيقة ومختصة. لا يتعلق الأمر بتوفير الأمان فحسب، بل يتعلق بتبسيط العمليات وإدارة المخاطر المحتملة. وللاستفادة من أدوات اللغة التوليدية، نقوم أولاً بتشغيل النية باستخدام قواعد InvestGlass المشفرة الثابتة أو عبر أداة التشغيل الآلي الناعمة التي لا تحتوي على رموز والتي يمكن للبنوك تخصيصها بنفسها. في النهاية، الاستضافة فقط على بيانات العملاء على الخادم المحلي.

كيف سيؤثر ChatGPT على ربحية البنوك؟

يتيح المساعدون الافتراضيون، باعتبارهم أحد جوانب مشهد الذكاء الاصطناعي المصرفي الأوسع نطاقاً، إمكانية عمل العمليات المصرفية بكفاءة أكبر. يتم التعامل بسرعة مع المهام الروتينية مثل الاستفسار عن رصيد الحساب، والتحقق من سجل المعاملات، وحتى تحديثات الأخبار المالية، مما يتيح لممثلي خدمة العملاء التركيز على المهام الأكثر تعقيداً. وهذا لا يقلل فقط من التكاليف العامة للإبقاء على فرق دعم العملاء الكبيرة، ولكنه يسمح أيضاً بتقديم خدمة عملاء أكثر تخصيصاً، مما يؤدي إلى تحسين الصحة المالية للمستخدمين.

نحن نعتقد أن مراقبة المعاملات المصرفية ستظل أتمتة مدمجة. ومع ذلك، يمكن تحسين مراقبة معاملات المستخدم والمخاطر المحتملة باستخدام خوارزمية التعلم الآلي.

كيف تؤثر أتمتة العمليات الروبوتية على قطاع التمويل؟

وفقًا للتقارير، من المتوقع أن تصل قيمة الأتمتة في القطاع المصرفي إلى 1.12 مليار دولار بحلول عام 2025. أيضًا، من خلال الاستفادة من تكنولوجيا الذكاء الاصطناعي جنبًا إلى جنب مع الأتمتة الآلية، يمكن للقطاع المصرفي تنفيذ الأتمتة في العمليات المصرفية المعقدة لاتخاذ القرارات مثل الكشف عن الاحتيال ومكافحة غسيل الأموال.

تعزيز خدمة العملاء في المؤسسات المصرفية

تدير المؤسسات المالية عددًا كبيرًا من الاستفسارات يوميًا، والتي تشمل موضوعات بدءًا من تفاصيل الحسابات، وحالات الطلبات، إلى الاستفسارات عن الرصيد. ويكمن التحدي الذي يواجه البنوك في معالجة هذه الاستفسارات بأقل قدر من التأخير. يسلط استطلاع أجرته شركة Deloitte الضوء على هذا التحدي: فقد أعرب أكثر من 80% من العملاء الذين استخدموا روبوتات الدردشة الآلية للاستفسارات المتعلقة بالمنتجات في الأشهر ال 12 السابقة عن نفورهم من استخدامها مرة أخرى. علاوة على ذلك، أعرب 46% من العملاء عن تفضيلهم للتفاعلات الفعلية في الفروع. تنطوي أتمتة العمليات الروبوتية (RPA) على إمكانية إحداث ثورة في هذا المجال، حيث تعمل على أتمتة العمليات الموحدة لتقديم ردود في الوقت الفعلي وبالتالي تقليل وقت الاستجابة بشكل كبير. لا يؤدي ذلك إلى تسريع حل الاستفسارات فحسب، بل يؤدي أيضًا إلى تحرير الموارد البشرية للمزيد من الارتباطات الأكثر إلحاحًا. معززاً بالذكاء الاصطناعي، فإن أتمتة العمليات الآلية بارعة في معالجة الاستفسارات التي تتطلب تمييزاً. ومن خلال معالجة اللغة الطبيعية، تُمكِّن أتمتة روبوتات الدردشة الآلية الروبوتات من فهم محادثات العملاء والرد عليها بطريقة تشبه طريقة البشر.

الامتثال التنظيمي في الأعمال المصرفية

يتطلب الدور المحوري للخدمات المصرفية في الإطار الاقتصادي التزامًا صارمًا بمهام الامتثال المتعددة والمتنوعة. وقد أشار استطلاع أجرته شركة Accenture في عام 2016 إلى أن 73% من المشاركين اعتبروا أن الأتمتة الآلية للعمليات الآلية أداة تحويلية في مجال الامتثال. تعمل أتمتة العمليات الآلية دون كلل أو ملل على تعزيز الإنتاجية مع ضمان دقة لا تشوبها شائبة، وبالتالي تحسين جودة عملية الامتثال.

الحسابات المستحقة الدفع والكفاءة التشغيلية

يتسم مجال الحسابات المستحقة الدفع في الأعمال المصرفية بالتكرار. فهو يستلزم استخراج معلومات البائعين والتحقق منها ومعالجتها لاحقًا. تعمل أتمتة العمليات الروبوتية، مدعومة بتقنيات التعرف الضوئي على الحروف (OCR)، على تبسيط ذلك. تعمل تقنية التعرف الضوئي على الحروف على تمييز تفاصيل البائعين من النماذج الرقمية أو المادية وتزويد نظام أتمتة العمليات الآلية بهذه البيانات، والتي تقوم بعد التحقق منها بمعالجة المدفوعات. في حالة وجود تناقضات، يقوم نظام RPA بتنبيه المسؤولين التنفيذيين المعنيين.

معالجة مبسطة لبطاقات الائتمان وقروض الرهن العقاري

من الناحية التاريخية، كانت معالجة طلبات بطاقات الائتمان مهمة شاقة تستغرق أسابيع للانتهاء منها. وكان هذا الإطار الزمني الطويل يضر برضا العملاء ونفقات البنك على حد سواء. ومع ذلك، أدى إدخال الأتمتة الآلية إلى تقليص هذه الفترة إلى ساعات فقط. فمن خلال المضاهاة المتزامنة مع أنظمة متعددة، تتحقق الأتمتة الآلية من الوثائق اللازمة، وتجري عمليات التحقق من الخلفية والائتمان، وتقرر بناءً على معايير محددة. وبالمثل، في الولايات المتحدة، يبلغ متوسط معالجة قروض الرهن العقاري في الولايات المتحدة حوالي 50 إلى 53 يومًا، حيث تمر هذه العملية عبر نقاط تدقيق متعددة. مع أتمتة العمليات الآلية، يمكن تقصير مدة هذه العملية بشكل كبير، مما يقلل من الاختناقات المحتملة.

إدارة المخاطر والكشف عن الاحتيال

في هذه الحقبة الرقمية، تكافح البنوك في هذا العصر الرقمي خطر الأنشطة الاحتيالية المنتشر في كل مكان. إن مراقبة كل معاملة لتحديد المخالفات المحتملة هي معركة شاقة. تقوم أتمتة العمليات الآلية، من خلال المراقبة في الوقت الحقيقي، بتحديد أنماط المعاملات الشاذة وتمييزها، وفي بعض الحالات تمنع الأنشطة الاحتيالية من خلال تنفيذ تدابير وقائية.

تبسيط عملية "اعرف عميلك" وإدارة دفتر الأستاذ العام

تُعد إجراءات "اعرف عميلك" (KYC) غير قابلة للتفاوض بالنسبة للبنوك، وعادةً ما تستخدم قوة عاملة كبيرة للتدقيق في العملاء. ونظرًا لضخامة العمليات اليدوية، فقد تحولت العديد من البنوك إلى الأتمتة الآلية لإجراءات "اعرف عميلك" الفعالة والدقيقة. وبالمثل، يجب على البنوك الاحتفاظ بدفتر حسابات عام دقيق، وهي مهمة محفوفة بالأخطاء المحتملة نظراً لاعتمادها على أنظمة قديمة متباينة. أما أتمتة العمليات الآلية، كونها لا تعتمد على التكنولوجيا، فهي تدمج البيانات من أنظمة متنوعة، مما يضمن الدقة.

إحداث ثورة في إنشاء التقارير، وإدارة الحسابات، والاكتتاب باستخدام الأتمتة الآلية للعمليات الآلية

تمتد براعة أتمتة العمليات الآلية إلى إنشاء التقارير آليًا، مما يسهل إنشاء المستندات بسرعة وخالية من الأخطاء. فيما يتعلق بإدارة الحسابات، لا سيما في السيناريوهات التي تتطلب الإغلاق، تقوم الأتمتة الآلية بتتبع الحسابات بكفاءة، وأتمتة الإشعارات، بل وتسهيل الإغلاق في ظل ظروف معينة. وقد تم تحسين عملية الاكتتاب، وهي إجراء معقد لتقييم مخاطر المعاملات المالية، بشكل كبير باستخدام الأتمتة الآلية، مما يقلل من الأخطاء اليدوية والتحيزات ويتيح اتخاذ قرارات قائمة على البيانات.

تحسين التحصيل النقدي، والودائع، وإنشاء الحسابات

تزخر جوانب التحصيل والإيداع النقدي بالتحديات. تقدم الأتمتة الآلية، من خلال مركزية السجلات وتعزيز أمن المعاملات، كفاءة غير مسبوقة. يتم تسريع عملية إنشاء الحسابات، التي عادةً ما تكون إجراءات مطولة، من خلال أتمتة العمليات الآلية، مما يضمن سرعة عمليات القروض والالتزام بالشروط التنظيمية.

وفي الختام، فإن دمج أتمتة العمليات الآلية في القطاع المصرفي يوضح إمكانية زيادة العمليات مع تقليل الحاجة إلى موارد بشرية واسعة النطاق. وقد أكد استطلاع أجرته شركة برايس ووترهاوس كوبرز في القطاع المالي على هذا التطور: 30% من المشاركين في الاستطلاع يتبنون أتمتة العمليات الآلية بشكل تدريجي، مع تقدم العديد منهم نحو تبني الأتمتة على مستوى المؤسسة.

كيف تستخدم البنوك منصة InvestGlass لتقديم المشورة المالية الشخصية واستفسارات العملاء؟

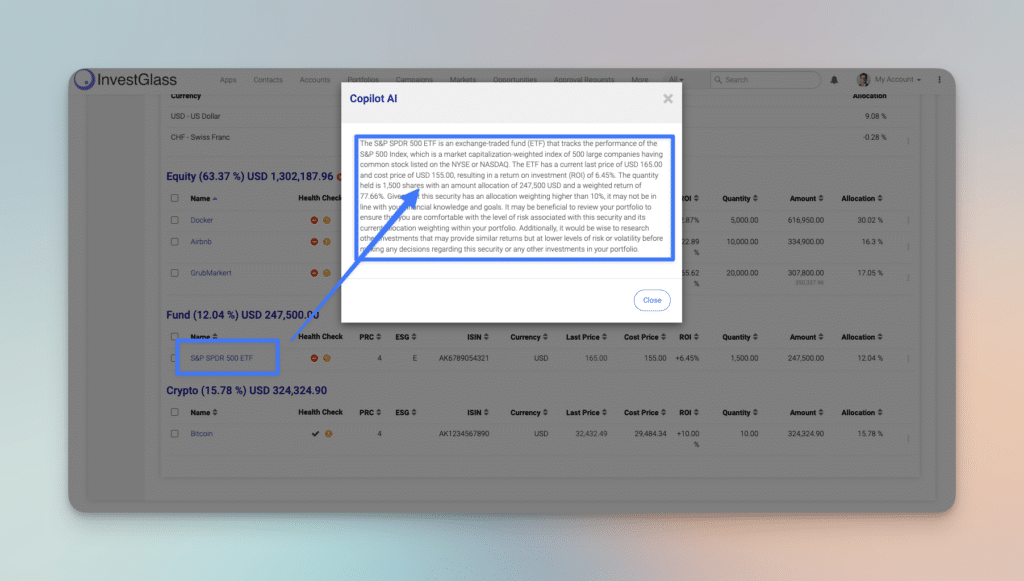

تُعد InvestGlass، جنبًا إلى جنب مع ChatGPT، مزيجًا قويًا للبنوك لتقديم المشورة المالية الشخصية. حيث تقوم أدوات الذكاء الاصطناعي بتحليل بيانات العملاء، وتوفر رؤى حول سلوك العملاء المستقبلي وأهدافهم المالية، بل وتساعد في تطوير منتجات مالية مخصصة. ومن خلال الاستفادة من الأدوات اللغوية التوليدية، فإن البنوك ليست مجهزة فقط لتقديم المشورة المالية الشخصية، بل يمكنها أيضًا تقديم مشورة مالية مخصصة، مما يمكّن عملاءها من اتخاذ قرارات مالية أكثر استنارة.

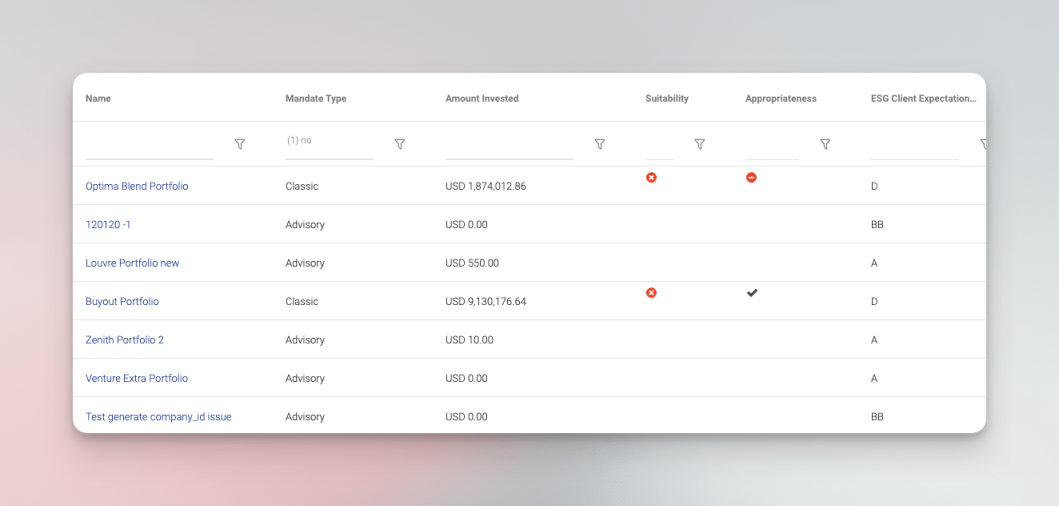

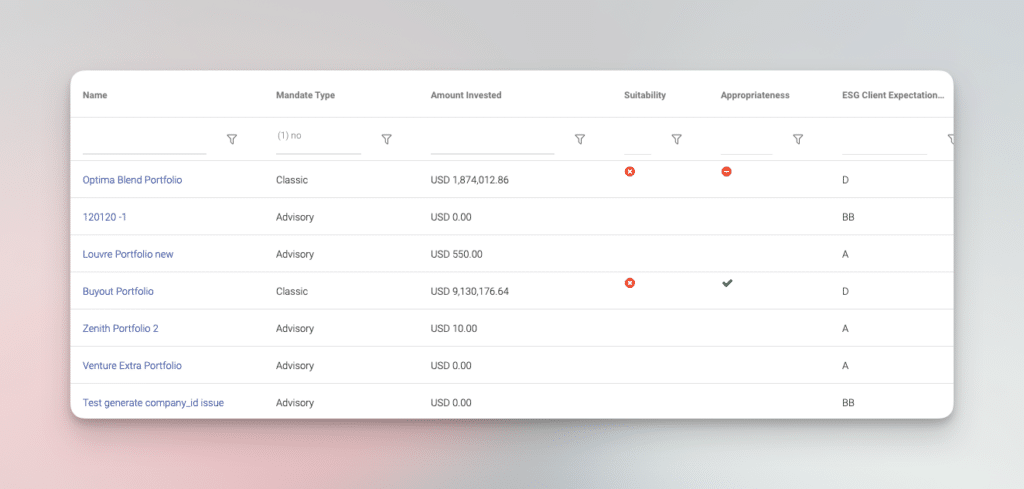

وبفضل هذا النظام أصبح بإمكاننا الآن تقديم نوع من الخدمات الاستشارية للعملاء الذين يتجهون لإدارة المحافظ الاستثمارية التقديرية. وقد كان هذا الأمر غير متوافق لسنوات حيث كان من الصعب تحليل بيانات العملاء بدون أداة مثل InvestGlass SA. يعمل نظام InvestGlass على مزج جميع البيانات CRM + PMS + KYC + الاستثمار لتقديم مشورة مالية شخصية لم يسبق لها مثيل.

ثورة الأتمتة مع InvestGlass و ChatGPT

تُحدث InvestGlass، بقدراتها الأوتوماتيكية المتقدمة، ثورة في القطاع المصرفي بطرق متعددة الأوجه. فمن خلال الاستفادة من الأدوات اللغوية التوليدية، تمكّن البنوك من تقديم خدمة عملاء مخصصة بكفاءة لا مثيل لها. فبدلاً من الاعتماد فقط على ممثلي خدمة العملاء من البشر، تعالج خدمة العملاء الآلية التي ييسرها InvestGlass استفسارات مستخدمي الحسابات المصرفية بسرعة ودقة. ويتراوح ذلك من أرصدة الحسابات المباشرة إلى المشورة الاستثمارية الأكثر تعقيدًا، وبالتالي تعزيز تجربة العميل بشكل عام.

يمكن استخدام الذكاء الاصطناعي لمساعدة البنوك أو للتنبؤ بخدمة العملاء ودعمهم. "من هو التالي الذي سيتم استدعاؤه... كيفية التعبير عن الأفكار الاستثمارية...

علاوة على ذلك، يساعد نظام InvestGlass البنوك في أبعاد متعددة. فهو لا يساعد فقط في تطوير منتجات مالية مخصصة مصممة خصيصًا لتلبية احتياجات المستخدمين الفردية، ولكنه يلعب أيضًا دورًا حاسمًا في تحديد الانتهاكات المحتملة للامتثال. ومع التعقيد المتزايد باستمرار للتمويل العالمي، فإن القدرة على مراقبة المعاملات المصرفية، وتحديد الاحتيال المحتمل، وضمان الالتزام باللوائح من خلال الذكاء الاصطناعي لإدارة المخاطر أمر حيوي. ويكتسب هذا الأمر أهمية خاصة في ظل سعي الإدارة العليا لفهم متاهة التعقيدات التنظيمية والتنقل فيها بشكل كافٍ.

من خلال دمج أتمتة InvestGlass، يمكن للمستشارين الماليين التركيز على الجوانب الأكثر دقة في أدوارهم، مثل تقديم خدمات إدارة الثروات الشخصية بدلاً من المهام العادية. هذا الدمج السلس بين التكنولوجيا واللمسة البشرية لا يضمن خدمة عملاء فعالة فحسب، بل يسعى أيضًا إلى تحسين الصحة المالية للمستخدمين من خلال معالجة استفسارات العملاء بدقة وتعزيز الثقة.

في الختام سيبدأ الأمر ببيانات العملاء

في المشهد المتطور باستمرار في القطاع المالي العالمي، لا يصبح دمج التقنيات المتقدمة مثل ChatGPT مجرد رفاهية بل ضرورة. فمع سعي البنوك والمؤسسات المالية إلى تعزيز تجربة العملاء، وتبسيط العمليات، وتعزيز إدارة المخاطر، فإن الاستفادة من أدوات الذكاء الاصطناعي مثل ChatGPT تثبت أهميتها القصوى. وبالاقتران مع منصات مثل InvestGlass، أصبح لدى البنوك الآن قدرة لا مثيل لها على تقديم خدمات فعّالة ومُخصّصة للغاية.

نحن في InvestGlass نعتقد أن المجال المصرفي العالمي سيتوسع بخدمات جديدة ومهام مالية أفضل وتجربة مستخدم مصرفية أفضل في المستقبل. ستقدم العديد من الخدمات المالية التي ستقدمها البنوك الصغيرة الحجم مع استجابات شبيهة باستجابات البشر وتقليل عوامل الخطر المحتملة.

هذا هو فجر حقبة جديدة في مجال الخدمات المصرفية، حقبة تعيد فيها الحلول القائمة على الذكاء الاصطناعي تعريف التفاعلات مع العملاء، والمشورة المالية، وجوهر العمليات المصرفية. بينما نتطلع إلى المستقبل، فإن تبني مثل هذه الابتكارات سيكون بلا شك حجر الزاوية لمؤسسة مالية ناجحة وحديثة وذات تفكير مستقبلي.