كيف تبدأ بنكك الخاص؟

Establishing your own bank may seem daunting, but with proper planning and execution, it can be a manageable process. According to the World Bank’s Global Financial Development Database, as of 2021, there were 12.3 commercial bank branches per 100,000 adults worldwide, reflecting the extensive reach of financial institutions globally.

Starting a private bank offers several benefits, including enhanced privacy and greater control over your finances. A report from PwC projects that global assets under management (AUM) are expected to reach $171 trillion by 2028, reflecting a compound annual growth rate of 5.9%.

In this blog post, we’ll guide you through the steps necessary to start your own private bank. Follow these simple tips, and you’ll be on your way to financial independence in no time!

ابحث في القطاع المصرفي.

Before you start your own private bank, it is essential to do thorough research into the banking industry and the regulations you must abide by in order to ensure the safety and security of your customers’ funds. This research can include reading applicable legal guidelines, consulting with experts in finance and economics, and learning about local banking regulations. To make sure everything falls within Compliance Standards, you must thoroughly familiarize yourself with the state and federal rules that govern banks. Although this may prove to be a long and arduous process, researching ahead of time makes compliance much simpler once your bank up and running – ensuring that your business has a secure foundation on which to grow.

إن بناء بنك هو تحدٍ بحد ذاته، ودائماً ما نطلب من العملاء المحتملين الجدد أن يبقوا خفيفي الظل قدر الإمكان في مساعي البرمجة. بناء الكود أمر صعب لأن هناك العديد من المزالق ومنحنى التعلم حاد. استعن بفريق من المحترفين لمساعدتك في إنشاء بنكك وضمان سير كل شيء بسلاسة.

قم بتأمين موقع مناسب للبنك الخاص بك، واحصل على ترخيص كشركة تجارية، وتقدم بطلب للحصول على ميثاق مصرفي من الدولة.

بمجرد الانتهاء من البحث، حان الوقت للعثور على موقع مناسب لمصرفك. ستحتاج إلى الحصول على ترخيص كعمل تجاري والتقدم بطلب للحصول على ميثاق مصرفي من الدولة من أجل فتح البنك الخاص بك. من المهم أن تتأكد من أنك مسجل بشكل صحيح لدى جميع الوكالات الحكومية اللازمة قبل أن تبدأ عملياتك. وتواجه البنوك ما يكفي من المشاكل، ولدى InvestGlass ما يكفي من القوانين اللازمة لتشغيل مصرفك الخاص. النظام مرن لبدء بنك. ومع ذلك، قمنا في السنوات القليلة الماضية ببناء أفضل حلول SAAS للبنوك.

قم بتطوير البنية التحتية التكنولوجية لبنكك ووضع سياسات لحماية بيانات العملاء وأموالهم.

بمجرد حصولك على الترخيص اللازم وتأمين الموقع المناسب، يمكنك البدء في بناء البنية التحتية التكنولوجية لبنكك. تأكد من أن بروتوكولات الأمان الخاصة بك من الدرجة الأولى من أجل حماية بيانات العملاء وأموالهم.

إنشاء خطة عمل.

Starting your own private bank can be an exciting entrepreneurial endeavor, but it requires diligent planning and good decision-making. When considering how to create a successful private bank, first and foremost a comprehensive business plan is a must-have. This plan should include how you will raise capital – such as through investments or financing – and what services you will offer to both consumers and businesses. Taking each step one at a time is the best approach; focusing on the details where you can find economies of scale, endeavoring to acquire the necessary licenses, considering locations that are ideal for those who need quick access, and working with an excellent team of advisors will all help ensure success. Together they will make it possible to start your own private bank and desirable private banking palace in no time!

ما هي تكلفة إنشاء بنك في أوروبا أو الولايات المتحدة؟

إن إنشاء بنك هو مسعى مالي كبير. وتتراوح تكاليف التأسيس الأولية عادةً من 500,000 دولار إلى مليون دولار. وتغطي هذه النفقات مختلف المتطلبات، بما في ذلك الرسوم القانونية والتنظيمية.

بالإضافة إلى تكاليف التأسيس، ستحتاج إلى تأمين رأس مال كبير، يتراوح عادةً بين 10 ملايين دولار و30 مليون دولار. فرأس المال هذا ضروري لتلبية المتطلبات التنظيمية وضمان الاستقرار المالي لمصرفك.

ما هي تكلفة إنشاء بنك في الخارج؟

ينطوي إنشاء بنك خارجي على التزامات مالية كبيرة، والتي يمكن أن تختلف بناءً على الموقع والمتطلبات. فيما يلي تفصيل للتكاليف التي قد تتوقعها:

- تكاليف الإعداد الأولي: عادةً ما يتطلب إنشاء بنك خارجي استثماراً يتراوح بين 150,000 دولار و250,000 دولار. وتغطي هذه التكاليف الخطوات الأساسية مثل الرسوم القانونية والتسجيل والنفقات الإدارية.

- متطلبات رأس المال: بالإضافة إلى الإعداد الأولي، يجب أن يكون لديك أيضًا رأس مال بقيمة مليون دولار. ويُعد رأس المال هذا أمرًا بالغ الأهمية لأنه بمثابة مخزن وقائي يضمن أمن أموال المودعين وموثوقيتها.

يمكن أن تتفاوت التكاليف الفعلية تبعاً للولاية القضائية المختارة. فلكل موقع لوائحه والتزاماته المالية الخاصة به، والتي يمكن أن تؤثر على إجمالي الاستثمار المطلوب. من المهم إجراء بحث تفصيلي أو التشاور مع الخبراء الماليين لفهم النطاق الكامل لبدء بنك خارجي وضمان الامتثال للقوانين المحلية.

الحصول على التراخيص والتصاريح اللازمة.

When you start your own private bank, it can requires many steps and actions, including obtaining necessary licenses and permits from the government. Depending on the type of government you are working with, as well as the structure of your bank, there may be various regulations in place that must be satisfied before you can gain approval. Additionally, each license and permit comes with its own set of requirements which must be met to the letter in order to ensure the smooth operation of the bank after it is established. These processes can take time, but they are ultimately essential in ensuring an operating environment that is both compliant and compliant-minded; setting yourself up for success in running a successful and profitable banking venture.

ابحث عن موقع مناسب للبنك الذي تتعامل معه.

When you start your own private bank, finding the right location is important for both safety and visibility. Think about access to public transportation, and consider foot traffic in the area. High-density areas such as downtowns or shopping malls might make it more likely that customers will find you. If a prospective location is slightly out of the way, make sure to attract customers by highlighting features that they would appreciate such as free parking or specialized services. Keep in mind that banks need to have good security measures, so check if the building has adequate surveillance and proper access control systems like access cards and biometric readers. Taking all these factors into consideration can help you identify a suitable location for your private bank.

تستخدم المؤسسات المالية نفس قواعد "اعرف عميلك" لفتح حساب مصرفي. يجب على المرء أن يكون حذرًا في السوق المتخصصة حيث يمكن أن يكون "اعرف عميلك" صعبًا ومكلفًا. يمكن للأفراد الأثرياء أن يكونوا من PEP. يعتبر PEP من الأفراد ذوي المخاطر العالية. يجب أن تكون على دراية بالقوانين واللوائح الحالية المتعلقة بالأشخاص ذوي الشخصيات المرموقة (PEP)، بالإضافة إلى تفسيراتها المختلفة حول العالم. أود أن أقول هنا الحد الأدنى من الرصيد - ربما لا... ولكن نوعية الاحتمالات نعم. أنت لا تريد أن تبدأ عملًا جديدًا وتوفر إمكانية الوصول إلى المحتالين. انخفاض الرسوم والمخاطرة بسمعة البنك الذي تتعامل معه...

تستخدم المؤسسات المالية بشكل متزايد مجموعة راسخة من قواعد ولوائح "اعرف عميلك" (KYC) عند فتح حسابات جديدة. ومع ذلك، قد تجد البنوك الخاصة التي تعمل في الأسواق المتخصصة أن متطلبات "اعرف عميلك" هذه أكثر صعوبة، حيث يمكن أن تكون الملفات الشخصية المالية لعملائها خارج المعايير التقليدية. على هذا النحو، من المهم النظر بعناية في أي عميل محتمل قبل فتح حساب والتأكد من أن الملف المالي للعميل ونظام إدارة المخاطر في البنك يتماشى مع لوائح "اعرف عميلك" المعمول بها. من خلال القيام بذلك، يمكن للمصارف الخاصة ضمان بيئة آمنة ومتوافقة مع عملائها وأنفسهم.

قم بتعيين موظفين مؤهلين للمساعدة في إدارة البنك الخاص بك.

إن تأسيس بنك خاص بك هو مسعى مثير، ولكن من المهم أن تتأكد من وجود الأشخاص المناسبين لضمان سير العمل بسلاسة. بالنسبة لمعظم البنوك، هذا يعني توظيف موظفين مؤهلين مثل الصرافين للتعامل مع الإيداعات والسحوبات النقدية، ومسؤولي القروض للمساعدة في إدارة طلبات القروض والحسابات، وممثلي خدمة العملاء للتعامل مع أي استفسارات أو مشاكل خاصة بالعملاء. يجب شغل كل من هذه الأدوار بمهنيين على دراية وخبرة يمكنهم تقديم مساعدة عالية الجودة في مختلف جوانب تشغيل وإدارة مؤسسة مالية ناجحة. مع وجود الموظفين المناسبين والالتزام المتفاني في خدمة العملاء من الدرجة الأولى، يمكن لمصرفك أن يبدأ على المسار الصحيح نحو النجاح.

تم تصميم برنامج InvestGlass لإدارة المحافظ الاستثمارية لإدارة الثروات آليًا. نحن نعتقد أن الذكاء الاصطناعي هو المفتاح الوحيد لربحية البنوك الجديدة. لدينا اتصالات مبنية مسبقًا ببرامج مكافحة غسيل الأموال ونعمل مع بنوك راسخة في سويسرا ودول مجلس التعاون الخليجي.

إنفست جلاس هو برنامج شامل ومؤتمت بالكامل لإدارة المحافظ الاستثمارية يجمع بين ميزات متعددة لتمكين المستشارين من تقديم تجربة شاملة لإدارة الثروات لعملائهم. تسمح تقنية الذكاء الاصطناعي المتطورة التي نقدمها للمستشارين بإدارة محافظ العملاء بسرعة، وتتبع أداء السوق، وإنشاء تقارير مقارنة، ووضع استراتيجيات لزيادة العوائد إلى أقصى حد.

يمكن استخدام الذكاء الاصطناعي لإعطاء الانطباع بأن لديك مصرفيًا مخصصًا. وعادةً ما تستخدم البنوك عبر الإنترنت أدوات الدردشة وخوارزميات الذكاء الاصطناعي والواقع الافتراضي لخلق تجربة خدمة عملاء غامرة.

باستخدام قوة الذكاء الاصطناعي (AI) ومؤخراً ChatGPT، يمكنك تزويد عملائك بتجربة مصرفية مخصصة تشعرهم وكأنهم يعملون مع مصرفي متخصص. يمكنك أن ترى أدناه كيف أضفنا ChatGPT لتسهيل عملية المبيعات اليومية للمصرفيين والمبيعات.

فتح حساب مصرفي للبنوك عبر الإنترنت.

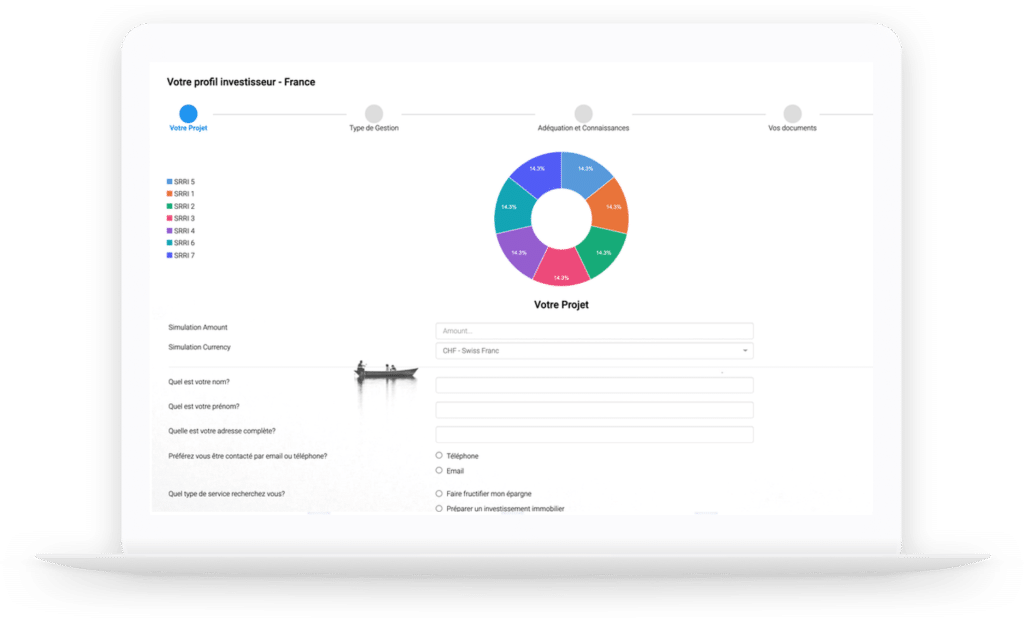

من المهم أيضًا تزويد العملاء بطرق آمنة ومريحة لإدارة شؤونهم المالية. تطبيقك المصرفي عبر الهاتف المحمول ضروري إذا كنت ترغب في مخاطبة عملاء محتملين جدد بتكاليف منخفضة على متن الطائرة. يمكن إنشاء حساب دفع أو حساب توفير باستخدام InvestGlass دون الحاجة إلى معرفة البرمجة.

لكي يتمكن العملاء من الوصول إلى خدماتك المصرفية عبر الإنترنت، يجب عليك أولاً أن تتيح لهم الفرصة لفتح حساب لدى البنك الذي تتعامل معه. سيشمل ذلك إعداد البنية التحتية اللازمة لمعالجة طلبات العملاء بشكل آمن، بالإضافة إلى توفير ميزات مختلفة مثل كلمات المرور المشفرة والمصادقة الثنائية وغيرها من بروتوكولات الأمان. بالإضافة إلى ذلك، ستحتاج إلى التأكد من أنه يمكن للمستخدمين عرض أرصدتهم بسهولة، وإجراء المدفوعات والتحويلات، وإعداد المدفوعات التلقائية، وتتبع جميع الأنشطة المالية من خلال منصة الخدمات المصرفية عبر الإنترنت. يمكن تخصيص InvestGlass بسهولة لمجتمع معين من العملاء. وهذا من شأنه تسهيل إدارة الحسابات بكفاءة وتمكين العملاء من الوصول إلى أموالهم بسرعة وأمان.

لقد قمنا ببناء قوالب للقطاعات التالية:

- البنوك الإسلامية

- بنوك الأعمال الصغيرة

- بنوك الأصول الشخصية

- بنك للأفراد ذوي الملاءة المالية العالية

- تحول المكتب العائلي إلى بنوك جديدة

- مجموعة مصرفي خاص أو EAM

- بنك الشركات الناشئة

- موزع بوالص التأمين على الحياة

- بنك الأفراد ذوي الملاءة المالية العالية

- هيكل حسابات التوفير للموظفين

- شركات إدارة الثروات القابلة للتطوير

- عملاء الخدمات المصرفية الخاصة عبر الحدود

- بوابة التحويلات البنكية

- منصة الصناديق المشتركة

- الأصول الحقيقية - محفظة الأصول القابلة للاستثمار

We can help you with helpful tips when you start your own private bank, but you will have to ask a lawyer to create your dossier to be sent to your local regulator. We will share with you a potential competitive advantage as we are building banks in several countries. If we believe that it could be to difficult to address a target market, we could tell you that it might be wiser to be a certified financial planner instead or a bank owner. Moving from a small bank to an established bank requires a lot of paperwork, but you have to make sure that the bank is compliant with regulators.

نحن ندرك أن نجاح المؤسسة المالية يبدأ بموظفيها. توفر لك InvestGlass الأدوات والموارد لمساعدتك في العثور على موظفين مؤهلين شغوفين بالاستثمار والاحتفاظ بهم. إن امتلاك بنك هو مسعى صعب. فهو يتطلب معرفة عميقة بالصناعة المصرفية والهيكل التنظيمي لصناعة الخدمات المالية.

صُممت أداة InvestGlass الرقمية للتأهيل المصرفي عبر الإنترنت. فهي تساعدك على فتح حسابك من قِبل العملاء، الذين يمكنهم بعد ذلك بدء التداول والاستثمار في أي وقت من الأوقات. إن عملية الإعداد لدينا آمنة وآلية ومتوافقة مع جميع اللوائح اللازمة. يقدم InvestGlass مجموعة واسعة من الميزات مثل "اعرف عميلك" الرقمي، وإدارة نماذج الطلبات والكشف عن الاحتيال للتأكد من أن العملاء يتمتعون بتجربة تأهيل سلسة وآمنة.

الإبحار في اللوائح المصرفية في الولايات المتحدة أو أوروبا: ما يمكن توقعه

يُعد إنشاء مؤسسة مالية مستأجرة داخل أوروبا أو الولايات المتحدة الأمريكية مسعى معقد، ويرجع ذلك في المقام الأول إلى اللوائح الصارمة وعملية تقديم الطلبات الشاملة. وتؤدي كل من الحكومة الفيدرالية وحكومات الولايات دورًا حاسمًا في الإشراف على القطاع المصرفي، مما يضمن عمله وفقًا لمعايير امتثال صارمة.

عملية التقديم

- الترخيص والمواثيق: في أوروبا، يجب على البنوك الطموحة أن تحصل على ترخيص من خلال ميثاق فيدرالي أو ميثاق ولاية. وتتضمن هذه العملية تقديم طلب مفصل يخضع لتقييم شامل.

- الفحص الدقيق: تخضع الطلبات لفحص دقيق من قبل الهيئات التنظيمية. ولا يغطي هذا الفحص التفاصيل السطحية فحسب، بل يتعمق في القيادة المستقبلية للبنك وخططه التشغيلية وغير ذلك.

- مراجعة شاملة:

- كبار المسؤولين وخطط العمل: تقوم الوكالات التنظيمية بتقييم مؤهلات كل مسؤول كبير إلى جانب متانة خطة العمل. وهذا يضمن تحديد المشاكل المحتملة والتخفيف من حدتها في وقت مبكر.

- التدقيق في الخلفية: يعد أخذ البصمات والتدقيق الشامل في الخلفية أمرًا قياسيًا لمنع أي مخاطر سوء سلوك.

- التوقعات والسياسات المالية: يتم تحليلها بعناية للتحقق من جدوى واستدامة عمليات البنك.

التوثيق والتركيز على المجتمع

ينطوي إنشاء أساس متين لمؤسسة مالية على أعمال ورقية واسعة النطاق. ويشمل ذلك:

- التوقعات المالية التفصيلية.

- التواقيع الموثقة للوثائق الهامة.

- بيانات سياسة البنك التي تعكس أولويات الامتثال وخدمة العملاء.

بالإضافة إلى مجرد الوفاء بالمتطلبات التنظيمية، يجب أن تُظهر الطلبات تفانيًا في إثراء المجتمع. يجب أن تسلط استراتيجية البنك الضوء على الفوائد التي تعود على المجتمع، وليس مجرد إعطاء الأولوية لربحيته.

الرقابة التنظيمية

تضيف البيئة التنظيمية للصناعة المصرفية طبقة من الأمان للمستثمرين والعملاء على حد سواء. فمن خلال الرقابة الصارمة على البنوك، تساعد الجهات التنظيمية على ضمان أن تظل المؤسسات المالية مربحة وموثوقة على حد سواء.

باختصار، تم تصميم عملية تقديم الطلبات المصرفية الأوروبية أو الأمريكية لحماية المستهلكين والحفاظ على استقرار النظام المالي من خلال فرض ضوابط صارمة وتعزيز المؤسسات التي تساهم بشكل إيجابي في مجتمعاتها.

How Long Does It Take To Start Your Own Private Bank?

إن تأسيس بنكك الخاص عملية معقدة وتستغرق وقتاً طويلاً. في المتوسط، قد يستغرق الأمر ما بين 12 إلى 18 شهرًا لتأسيس بنك بالكامل. يمكن أن يختلف هذا الجدول الزمني بشكل كبير بناءً على عدة عوامل، بما في ذلك المتطلبات التنظيمية، والإعداد، ومستوى خبرة فريقك.

الخطوات الرئيسية والأطر الزمنية:

- التخطيط والبحث الأولي (3-6 أشهر):

- إجراء بحث شامل للسوق لفهم الطلب والمنافسة.

- ضع الخطوط العريضة لخطة عمل شاملة، بما في ذلك مهمة البنك والسوق المستهدفة والتوقعات المالية.

- الموافقة التنظيمية (6-12 شهرًا):

- التقدم بطلب للحصول على ميثاق مصرفي. عملية الموافقة مع الهيئات التنظيمية.

- تقديم وثائق مفصلة توضح هيكل البنك الذي تتعامل معه، بما في ذلك متطلبات رأس المال واستراتيجيات إدارة المخاطر.

- الإعداد التنظيمي (3-6 أشهر):

- أنشئ كياناتك القانونية، بما في ذلك البنك نفسه وأي شركات قابضة.

- تعيين الموظفين الرئيسيين، مثل الفريق التنفيذي وأعضاء مجلس الإدارة.

- تطوير البنية التحتية (2-4 أشهر):

- قم بإعداد المواقع المادية وتأمين المعدات اللازمة وتثبيت أنظمة التكنولوجيا للعمليات والأمن.

- قم بتطوير واختبار أنظمة تكنولوجيا المعلومات الخاصة بك، بما في ذلك منصات الخدمات المصرفية عبر الإنترنت وتقنيات خدمة العملاء.

- الاستعدادات النهائية والإطلاق التجريبي (1-3 أشهر):

- إجراء تدريب الموظفين ووضع اللمسات الأخيرة على الإجراءات التشغيلية.

- تنفيذ استراتيجيات تسويقية لجذب قاعدة عملائك الأولية.

خلال هذه العملية، يمكن أن تؤثر عوامل مثل كفاءة فريقك القانوني، وتعقيدات الامتثال التنظيمي، واستعدادك المالي على الجدول الزمني الإجمالي. التخطيط والتحضير المناسبين أمران حاسمان لتجنب التأخير.

كيف يمكن أن تكون شركة التمويل بديلاً عن تأسيس بنك تقليدي؟

غالبًا ما ينطوي تأسيس بنك تقليدي على الدخول في متاهة من اللوائح التنظيمية ومتطلبات رأس المال الكبيرة وعمليات الموافقة المطولة. وعلى النقيض من ذلك، فإن تأسيس شركة تمويل يقدم بديلاً جذاباً يتمتع بالعديد من المزايا المتميزة.

إعداد أسرع وتكاليف أقل

- كفاءة الوقت: يمكن أن يستغرق إنشاء شركة تمويل بضعة أسابيع فقط، أي أسرع بكثير من الأشهر أو حتى السنوات اللازمة لإنشاء بنك تقليدي.

- وفورات في التكاليف: العبء المالي أخف وطأة، حيث أن تكاليف الإعداد الأولي والتكاليف التشغيلية أقل بكثير من تلك المرتبطة بالبنوك المرخصة بالكامل.

المزايا التنظيمية

- الامتثال المبسط: على عكس البنوك، لا تخضع شركة التمويل للرقابة التنظيمية الصارمة للسلطات المصرفية المركزية. بدلاً من ذلك، يتضمن الامتثال عادةً الالتزام بالقوانين التشريعية الأوسع نطاقاً المتعلقة بالمعاملات المالية والقانون النقدي. ويؤدي ذلك إلى تقليل الروتين البيروقراطي والمزيد من الحرية في الابتكار.

المرونة التشغيلية

- خدمات مصممة خصيصًا: يمكن لشركات التمويل تقديم خدمات مالية متخصصة مثل الإقراض وخطوط الائتمان والاستشارات المالية دون التقيد بعروض المنتجات المصرفية التقليدية.

- التركيز على الأسواق المتخصصة: يمكنها بسهولة استهداف قطاعات أو فئات سكانية محددة، وتكييف الخدمات لتلبية الاحتياجات الفريدة لهذه الأسواق بسرعة أكبر من البنوك التقليدية.

ومن خلال اختيار تأسيس شركة تمويل، يمكن لرواد الأعمال الاستفادة من هذه المزايا لإنشاء منصة خدمات مالية ذكية وفعالة من حيث التكلفة. لا يقتصر هذا النهج على تجاوز الإطار التنظيمي المعقد للخدمات المصرفية التقليدية فحسب، بل يفتح أيضًا فرصًا لخدمة الأسواق غير المستغلة.

روّج لمصرفك من خلال الحملات التسويقية.

إن تأسيس بنك خاص هو مسعى مالي طموح يتطلب التخطيط والتمويل والجهد المناسبين للانطلاق. تُعد الحملات التسويقية والإعلانات الشفهية أدوات قوية لخلق بداية ناجحة لبنكك الخاص. من خلال العروض الترويجية الإبداعية والرسائل المصممة بشكل جيد، يمكنك المساعدة في جذب انتباه الناس واهتمامهم بمشروعك الجديد. بالإضافة إلى ذلك، يمكن أن تكون الاستفادة من تأثير الشبكات الحالية للعائلة والأصدقاء والزملاء طريقة رائعة للمساعدة في نشر الخبر عن إطلاق مشروعك. حتى لو تطلب الأمر بعض العمل الإضافي من جانبك، فإن هذه الأنواع من أساليب التسويق يمكن أن تكون ذات قيمة كبيرة عندما يتعلق الأمر بجذب انتباه الناس إلى بنكك الخاص في سوق مالي يتزايد فيه التنافس.

عند القيام بذلك بشكل صحيح، يمكن أن يكون تأسيس بنك خاص بك مسعىً مربحاً للغاية. ومع ذلك، من المهم أن تقوم بأبحاثك وتفهم اللوائح التي تحتاج إلى الالتزام بها لتجنب أي مشاكل قانونية في المستقبل. كما أن وضع خطة عمل قوية أمر ضروري أيضاً، لأن ذلك سيحدد مدى نجاح البنك الذي ستديره في نهاية المطاف. وبمجرد حصولك على جميع التراخيص والتصاريح اللازمة، فإن العثور على موقع جيد لمصرفك هو المفتاح. وأخيراً، فإن تعيين موظفين مؤهلين والترويج لبنكك من خلال الحملات التسويقية هما جزءان مهمان من اللغز. إذا كنت تبحث عن أفضل أداة لمساعدتك في تأسيس بنكك الخاص، فلا تبحث عن أفضل من InvestGlass! لقد أصبح عالم "المصرفي الخاص المخصص" ممكنًا بفضل الذكاء الاصطناعي. دعنا نريك كيف!

الأفكار النهائية

We can see the process of start your own private bank requires careful planning, regulatory approval, and the right technology. You need a strong business model, sufficient capital, and compliance with financial regulations. Choosing the right banking software can streamline operations and ensure security. InvestGlass provides tools to help you launch and manage your private bank efficiently. From CRM to portfolio management, our platform simplifies banking operations. Get started for free today.