La guía esencial para la gestión de la cartera de solicitudes de propuestas: Mejores prácticas y consejos

Introducción a la elaboración de una solicitud de propuestas para la gestión de inversiones

La gestión de inversiones es el proceso de creación y mantenimiento de una cartera de activos para alcanzar los objetivos a largo plazo de una organización. En el sector financiero, las solicitudes de propuestas (RFP) son un proceso habitual y esencial para las empresas que desean gestionar activos y seleccionar socios inversores. Estos activos pueden incluir acciones, bonos, alternativas o estrategias más complejas como la inversión en capital privado o en seguros. La organización inversora es responsable de salvaguardar y gestionar los activos de la organización, garantizando que se supervisan de acuerdo con sus objetivos.

Una gestión eficaz de las inversiones requiere una comprensión clara de la tolerancia al riesgo, el horizonte temporal y la situación financiera de una organización. Los inversores institucionales, como patrocinadores de planes, fondos de pensiones y dotaciones, suelen emitir RFP de gestión de inversiones para identificar a los socios adecuados. Las organizaciones inversoras se benefician de la exploración de proveedores de servicios financieros a través de las RFP para encontrar a los más adecuados para gestionar sus necesidades de inversión. Estos documentos les ayudan a evaluar los servicios de asesoramiento en materia de inversiones. Las RFP de gestión de inversiones suelen utilizarse para seleccionar a los asesores de inversiones que gestionarán los activos de la organización. También ayudan a elegir al gestor de inversiones más adecuado, por lo que es esencial seleccionar al socio financiero adecuado para una gestión eficaz de los activos. Las empresas que responden pueden ser una empresa de gestión de inversiones, un proveedor de servicios financieros u otras organizaciones profesionales, como los socios de InvestGlass.

Comprender las licitaciones de gestión de inversiones

Una solicitud de propuesta (RFP) es un documento formal que establece los objetivos, el perfil de riesgo y las expectativas de una organización a la hora de buscar proveedores de servicios financieros. Una solicitud de gestión de inversiones eficaz va más allá de la enumeración de servicios: enmarca todo el proceso, desde la búsqueda inicial hasta la selección final. La creación de una RFP incluye la definición de los objetivos, requisitos y prioridades del proyecto para garantizar un proceso claro y eficaz.

Entre las principales ventajas del proceso de solicitud de propuestas de inversión figuran las siguientes:

- Ayudar a los emisores a definir sus criterios por adelantado.

- Permitir que las empresas interesadas, como los clientes de InvestGlass, presenten propuestas de calidad que cumplan las mismas normas.

- Crear transparencia para que tanto la organización inversora como las posibles empresas se beneficien de un proceso estructurado.

- Establecer un calendario de RFP con plazos claros para que todas las partes puedan entregar las respuestas a tiempo. Cumplir los plazos de la RFP es crucial, ya que muchos gestores de activos se enfrentan a retos en este ámbito y a menudo surgen preguntas comunes en torno al proceso de RFP.

El proceso de respuesta a la RFP garantiza que las empresas puedan presentar sus capacidades de forma estructurada y comparable. En resumen, una RFP de gestión de inversiones hace que el proceso de revisión sea coherente, comparable y centrado en los objetivos de la organización, lo que permite una toma de decisiones sólida al tiempo que salvaguarda la soberanía en las opciones financieras.

Función del Comité de Inversiones

El comité de inversión está en el centro de la evaluación de propuestas. Este grupo de responsables de la toma de decisiones se encarga de evaluar las propuestas, llevar a cabo debates de seguimiento y, en última instancia, tomar la decisión final.

Las mejores prácticas incluyen:

- Garantizar que los miembros tengan experiencia en gestión de activos, finanzas y gestión de riesgos.

- Entrevistas personales con las empresas preseleccionadas para conocer su filosofía.

- Utilizar criterios estructurados para evaluar las propuestas de forma coherente.

Siguiendo este enfoque disciplinado, los comités garantizan que la solicitud de propuestas final de gestión de inversiones conduzca al socio adecuado, ya sea a través de la orientación de InvestGlass o de una evaluación independiente.

Solicitudes de propuestas de gestión de inversiones para inversores institucionales

🚀 RFP de gestión de inversiones: su jugada de poder para Éxito de la cartera

Gestión de carteras mediante IA: Estrategias para el éxito

Para los inversores institucionales, el proceso de solicitud de propuestas de gestión de inversiones es la herramienta definitiva para una sólida supervisión de la cartera. Al lanzar una RFP de gestión de inversiones, los inversores pueden expresar claramente sus requisitos y expectativas, garantizando que todos los proveedores sean juzgados con los mismos criterios. Este enfoque no sólo fomenta la transparencia, sino que también protege la soberanía al permitir la comparación de la filosofía de inversión, las estrategias de asignación y las prácticas de riesgo.

El proceso de RFP permite a los inversores institucionales controlar firmemente la búsqueda de socios. Al estandarizar la evaluación, las RFP facilitan la identificación de empresas -como las respaldadas por InvestGlass- preparadas para satisfacer las necesidades específicas de cada organización. En resumen, el proceso acelera la toma de decisiones y ayuda a los inversores a crear asociaciones seguras a largo plazo que refuerzan su independencia.

Perspectivas de los inversores institucionales

Los inversores institucionales, como fondos de pensiones, dotaciones y fundaciones, son los principales impulsores de los procesos de RFP de gestión de inversiones más exitosos de la actualidad. Estas organizaciones con visión de futuro no se limitan a salvaguardar sus activos, sino que están revolucionando su forma de aumentar el crecimiento y alcanzar objetivos innovadores a largo plazo. El proceso de solicitud de propuestas de gestión de inversiones ofrece a estos inversores expertos una solución todo en uno, estructurada y transparente, que les garantiza asociarse exclusivamente con las mejores empresas de su categoría, que ofrecen una experiencia demostrada y unos resultados excepcionales.

Al dar rienda suelta al poder de una RFP de gestión de inversiones, los inversores institucionales obtienen la ventaja competitiva definitiva para comunicar claramente sus expectativas de cambio de juego para los servicios de gestión de inversiones, desde la optimización de la tolerancia al riesgo a las preferencias de asignación de activos de vanguardia y las normas de información de clase mundial. Este enfoque estratégico no sólo atrae propuestas de alta calidad de posibles gestores de inversiones de primer nivel, sino que permite a los inversores comparar las respuestas en igualdad de condiciones para maximizar el valor y obtener resultados superiores. El proceso de RFP es el arma secreta que ayuda a los inversores institucionales a tomar decisiones informadas y basadas en datos, seleccionando al socio de gestión de inversiones perfectamente adecuado para acelerar sus necesidades únicas y sus ambiciosos objetivos.

En última instancia, este revolucionario proceso de RFP de gestión supone un cambio decisivo para los inversores institucionales que buscan asociarse con empresas que demuestren una trayectoria sólida, una sólida capacidad de gestión de riesgos y una comprensión cristalina de la misión de su organización. Aprovechando esta potente solución de RFP, los inversores obtienen el máximo valor, garantizan una rendición de cuentas a prueba de balas y establecen relaciones duraderas y rentables con los socios de gestión de inversiones elegidos, que les ayudan a escalar más rápido y a ofrecer resultados excepcionales.

Buenas prácticas para responder a las solicitudes de propuestas

Para las empresas de servicios financieros y los gestores de carteras, responder a una RFP es una oportunidad para destacar. Una respuesta sólida debería:

- Proporcione una visión general de la organización destacando la experiencia pertinente.

- Esbozar requisitos complejos, que abarquen el rendimiento, la gestión del riesgo y las comisiones.

- Demostrar cómo el enfoque de la empresa se ajusta a los objetivos de la organización, mostrando estrategias a medida, técnicas de gestión de riesgos e integración de los requisitos específicos del cliente.

- Incluya referencias, estudios de casos y pruebas de éxito con inversores institucionales.

La eficacia de los procesos es esencial para cumplir los plazos de respuesta a las licitaciones de gestión de inversiones.

Las empresas también deben estar preparadas para las entrevistas de seguimiento y las aclaraciones. Con las plantillas de InvestGlass, las respuestas son más estructuradas, transparentes y respetuosas con la soberanía.

Ejemplos y recursos de asesores de inversión

Muchos inversores institucionales elaboran sus solicitudes de propuestas utilizando plantillas del sector. Entre los recursos se incluyen:

- Ejemplos de solicitudes de propuestas de la Alianza de Activos Estratégicos.

- Orientación de las asociaciones profesionales del sector financiero.

- Estudios de casos de organizaciones como Greater Rochester.

- Ejemplos de asesores de inversión, incluidos modelos de RFP y plantillas para seleccionar asesores de inversión.

Estos marcos muestran cómo la evaluación puede incorporar activos alternativos, estrategias pasivas e inversiones en seguros. También ayudan a los inversores a mantener la soberanía aclarando las relaciones con las empresas interesadas. También hay recursos específicamente adaptados a los emisores de RFP de servicios financieros, que apoyan su papel en la creación y emisión de RFP dentro del sector financiero.

Estrategias de asignación de activos

La asignación de activos -la división de una cartera entre distintas clases de activos- es fundamental para lograr rentabilidad. En el proceso de creación de una RFP, las preguntas sobre la asignación son esenciales.

Las empresas interesadas deben explicarlo:

- Su metodología para equilibrar crecimiento y riesgo.

- Cómo se adaptan las estrategias a distintos horizontes temporales.

- Si pueden adaptarse con flexibilidad a los cambios del mercado.

Al evaluar los enfoques de asignación, los emisores se aseguran de que las estrategias se ajustan a los objetivos de la organización. La soberanía en las decisiones de inversión implica mantener el control sobre las preferencias de asignación, algo para lo que están diseñadas las herramientas de InvestGlass.

El papel del asesor de inversiones

A menudo se contrata a un consultor de inversiones para apoyar el proceso. Sus responsabilidades incluyen:

- Asesoramiento sobre la creación de solicitudes de propuestas, incluidos los criterios.

- Apoyar la evaluación de propuestas.

- Garantizar un proceso de evaluación eficaz ayudando a diseñar preguntas que recojan información exhaustiva de manera eficiente.

- Asistencia en las entrevistas y aclaración de aspectos técnicos.

- Proporcionar información sobre las tendencias generales del mercado.

Los consultores garantizan que las solicitudes de propuestas cumplan las normas de buenas prácticas, al tiempo que Soluciones InvestGlass permiten a los clientes combinar la experiencia del consultor con la soberanía digital.

Orientación para asesores financieros

Un asesor financiero actúa como socio en el proceso de solicitud de propuestas de gestión de inversiones, guiando a las organizaciones en la definición de objetivos y criterios. Su experiencia garantiza que las RFP sean exhaustivas y adaptadas.

Los asesores financieros también aportan perspectivas objetivas a la revisión de las respuestas, ayudando a descifrar propuestas complejas. Con el apoyo de la tecnología de InvestGlass, las organizaciones toman decisiones informadas, con la seguridad de que la soberanía y los objetivos a largo plazo se mantienen plenamente alineados.

Consideraciones sobre la gestión de activos

Al redactar una solicitud de propuestas, los inversores pueden prepararse para el éxito con claridad sobre los objetivos, la asignación y el riesgo. Al detallar la estrategia y los costes por adelantado, crean una hoja de ruta hacia la excelencia. También es crucial comprender las comisiones de gestión y garantizar la transparencia de las estructuras de comisiones al evaluar a los proveedores de inversión, ya que esto permite realizar comparaciones justas y tomar decisiones rentables.

InvestGlass permite a los inversores articular requisitos con precisión, haciendo de su RFP una salvaguarda de la soberanía, además de una herramienta de selección. Esta claridad atrae a gestores que comparten sus valores y refuerza las asociaciones basadas en la transparencia.

Evaluación de las respuestas a las solicitudes de propuestas

La evaluación de las respuestas es la fase decisiva. Los criterios claros deben centrarse en la experiencia, el rendimiento y el riesgo. Evaluar las capacidades y el historial de cada empresa de servicios financieros es esencial para hacer la selección correcta. El escrutinio de la asignación, la construcción y la filosofía garantiza la alineación.

Las entrevistas de seguimiento ofrecen un conocimiento más profundo. Con una evaluación estructurada, los inversores eligen gestores preparados para ofrecer resultados. InvestGlass equipa a los comités con herramientas digitales que apoyan la soberanía, la transparencia y la rendición de cuentas a lo largo de este proceso.

Creación de una RFP eficaz

Una RFP sólida se basa en la claridad y la alineación. Debe incluir:

- Visión general de la organización: objetivos, limitaciones y activos.

- Requisitos detallados: estilo, informes, gobernanza y una evaluación clara de los servicios de inversión de los posibles asesores, como su experiencia, enfoque y comisiones.

- Criterios de evaluación: garantizar comparaciones equitativas.

- Calendario: con etapas y plazos claros.

Cuanto más sólida sea la RFP, más fácil les resultará a los gestores de activos responder. Las plantillas de InvestGlass hacen que este proceso sea más rápido, claro y totalmente centrado en la soberanía.

Responsabilidades del gestor de inversiones

Usted desempeña el papel definitivo en el proceso de solicitud de propuestas de gestión de inversiones: no se limita a gestionar activos, sino que es el administrador de confianza y el arquitecto financiero que ayuda a los clientes a alcanzar sus objetivos. Cuando responda a una RFP de gestión de inversiones, no se limitará a enumerar los servicios, sino que ofrecerá un potente escaparate de las capacidades de su empresa, su filosofía de inversión y su experiencia contrastada, que le diferenciará de la competencia.

¿Su misión principal? Demostrar que es el campeón de inversión disciplinado que los clientes necesitan, exhibiendo una rentabilidad de inversión sólida como una roca y demostrando cómo sus estrategias se alinean perfectamente con los objetivos de los clientes. Debe abordar de frente las prácticas de gestión de riesgos, presentar estructuras de comisiones muy claras y destacar su excepcional calidad de servicio al cliente. La transparencia y la claridad en estas áreas no son sólo bonitas, sino que son sus armas secretas para generar una confianza inquebrantable entre los inversores institucionales, que sólo exigen lo mejor.

Usted es el centro neurálgico de la rendición de cuentas en todas las RFP de gestión, garantizando que todas las decisiones de inversión sirvan a los mejores intereses de su cliente al tiempo que se adhieren a los más altos estándares fiduciarios que más importan. Al ofrecer respuestas claras y basadas en datos y poner de relieve su capacidad para ofrecer resultados consistentes y ganadores, ayudará a los inversores institucionales a evitar el ruido, evaluar las propuestas con confianza y elegirle como su socio de gestión de inversiones definitivo para el éxito a largo plazo.

Errores comunes que hay que evitar

Incluso las organizaciones bien preparadas pueden tropezar. Los errores más comunes son:

- Documentos de solicitud de propuestas poco claros o incompletos.

- Marcos de evaluación débiles o incoherentes.

- Mala comunicación con los proveedores de servicios.

- Saltarse las entrevistas personales antes de la decisión final.

Otro error común es no entender la categoría en la que se encuadra una solicitud de propuestas. No saber cómo se clasifica una solicitud de propuestas puede dar lugar a expectativas y criterios de evaluación erróneos.

Al evitar estos escollos y utilizar las soluciones de RFP de InvestGlass, los inversores se aseguran tanto la eficiencia como la soberanía en la gestión de sus carteras.

Ahora vamos a sumergirnos en esta RFP de gestión de carteras.

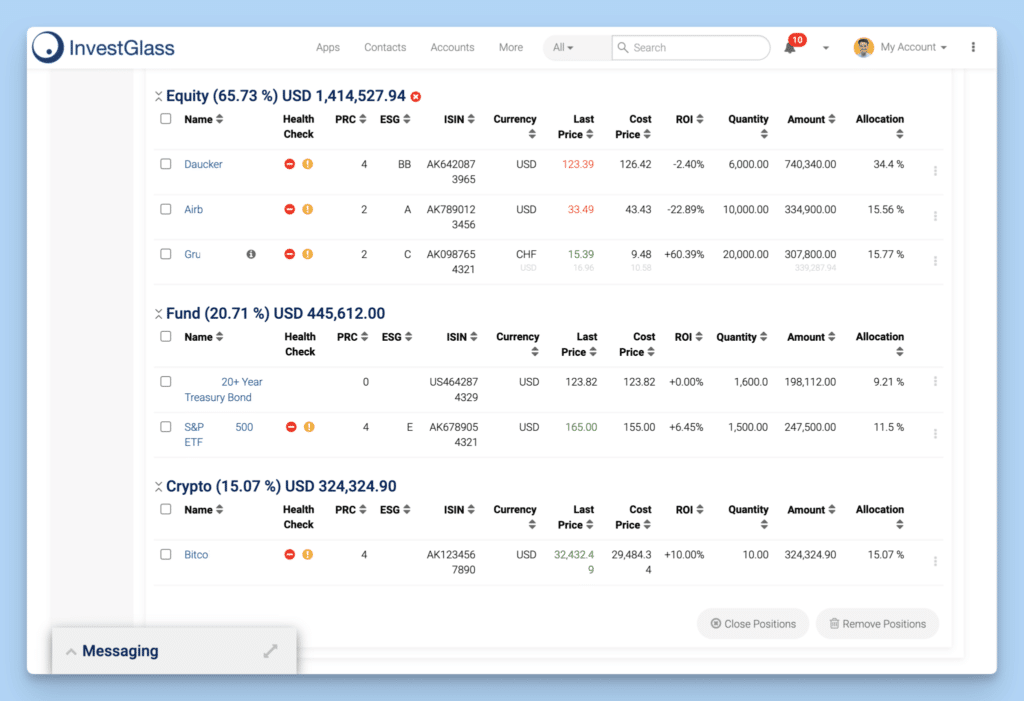

1. Gestión de carteras e inversiones

- ¿Es compatible la herramienta con carteras multiactivos (renta variable, renta fija, fondos, alternativos, criptomonedas, capital riesgo y otras clases de activos)?

- ¿Puede gestionar tanto carteras discrecionales como de asesoramiento?

- ¿Ofrece funciones de reequilibrio y optimización?

- ¿Puede simular backtesting y pruebas de estrés?

- ¿Tienes acceso al histórico para realizar estas pruebas?

- ¿Apoya la inversión basada en objetivos o la planificación financiera?

- ¿Cómo gestiona el riesgo y analiza la exposición?

- ¿Apoya la optimización fiscal o la elaboración de informes?

- ¿Puede gestionar varias carteras bajo un mismo cliente?

- ¿Permite carteras modelo y alineación automática?

- ¿Se pueden personalizar los informes de resultados y cumplen las normas?

- ¿Puede gestionar cuentas multidivisa y conversiones de divisas?

- ¿Gestiona múltiples fuentes de FX?

- ¿Cómo se gestionan las anulaciones de precios?

- ¿Admite pagos y transferencias?

- ¿Puede gestionar las posiciones de tesorería en tiempo real?

- ¿Puede almacenar precios históricos?

- ¿Puede almacenar el historial de transacciones?

- ¿Apoya la gestión de créditos, préstamos y garantías?

- ¿Cómo gestiona las operaciones corporativas (escisiones, dividendos, fusiones)?

2. Gestión de clientes y cumplimiento

- ¿Puede vincularse a varios propietarios beneficiarios y contacto asesorado por defecto?

- ¿Cómo gestiona el cumplimiento de las normas CSC/AML?

- ¿Existe soporte para incorporación digital de los clientes?

- ¿Cómo se salvaguarda y concilia el dinero de los clientes?

- ¿Cumple el sistema la normativa (MiFID II, SEC, FINMA, GDPR, PII)?

- ¿Puede generar automáticamente informes de conformidad?

- ¿Cómo apoya la presentación de informes y documentos reglamentarios? ¿Cuáles?

- ¿Se actualizan periódicamente las condiciones de los servicios, la política de privacidad y el cumplimiento del GDPR?

3. Seguridad y control de acceso

- ¿Ofrece autenticación fuerte (2FA, SSO, biometría)?

- ¿Cómo se cifran los datos de los clientes (en reposo y en tránsito)?

- ¿Dónde se alojan los datos? ¿Pueden alojarse en un servidor privado y a qué precio?

- ¿Existe un registro de auditoría completo de las acciones de los usuarios?

- ¿Se pueden personalizar los permisos a nivel de rol/usuario?

- ¿Existen planes de recuperación en caso de catástrofe y de continuidad de la actividad?

4. Informes y análisis

- ¿Qué cuadros de mando y KPI están disponibles de forma inmediata?

- ¿Se pueden personalizar los informes para cada cliente?

- ¿Admite la valoración de carteras en tiempo real?

- ¿Puede generar informes consolidados de varios bancos o depositarios?

- ¿Proporciona herramientas de comparación?

- ¿Hasta qué punto son avanzadas las métricas de riesgo (VaR, beta de flujo de caja, drawdown)?

- ¿Pueden los asesores/clientes acceder a los informes a través de aplicaciones móviles?

- ¿Incluye métricas de inversión ESG/impacto?

- ¿Con qué facilidad se pueden exportar los informes (CSV, PDF, API)?

- ¿Se pueden personalizar los PDF?

- ¿Cómo intercambiar información con los clientes?

- ¿Se utiliza la IA para obtener información o para el análisis predictivo?

5. Experiencia del usuario

- ¿Es intuitiva la interfaz de usuario tanto para el personal como para los clientes? (aspecto, personalización)

- ¿Ofrece un portal del cliente de marca blanca?

- ¿Hay versiones para móviles y tabletas?

- ¿Hasta qué punto es personalizable el salpicadero?

- ¿Están incluidos en el paquete la incorporación y la formación?

6. Apoyo de proveedores y costes

- ¿Qué nivel de atención al cliente se ofrece (24/7, local)?

- ¿Con qué frecuencia se actualiza el sistema con nuevas funciones?

- ¿Ofrece el proveedor servicios de consultoría de implantación?

- ¿Existen referencias o estudios de casos de empresas similares?

- ¿Cuál es el coste total de propiedad (licencia, asistencia, personalización)?

7. Datos de mercado y feeds

- ¿Con qué proveedores de datos de mercado se integra la herramienta de forma nativa (Bloomberg, Refinitiv, Morningstar, FactSet, etc.)?

- ¿Admite la alimentación de datos en tiempo real y al final del día?

- ¿Se pueden añadir fácilmente fuentes de datos de terceros a través de la API?

- ¿Cómo garantiza el sistema la exactitud y coherencia de los datos?

- ¿Se normalizan las fuentes de varios proveedores para evitar discrepancias?

- ¿Cómo gestiona los datos retrasados o ausentes?

- ¿Proporciona herramientas de conciliación y limpieza de datos históricos?

- ¿Puede el sistema enriquecer los datos (por ejemplo, mapeando ISIN, CUSIP, ticker entre fuentes)?

- ¿Cómo se gestionan y repercuten los costes de las licencias de datos (proveedor frente a cliente)?

8. Calidad y gobernanza de datos

- ¿Existen controles automatizados para detectar anomalías o valores atípicos en los flujos de datos?

- ¿Cómo se detectan y marcan los datos obsoletos o dañados?

- ¿Admite la gestión de fuentes doradas (elección de fuente autorizada)?

- ¿Existe un flujo de trabajo de conciliación para precios, participaciones o transacciones no coincidentes?

- ¿Cuánta intervención manual se requiere para la validación de datos?

- ¿Proporciona registros de auditoría para la corrección de datos?

- ¿Puede integrarse con herramientas externas de limpieza/validación de datos?

- ¿Con qué frecuencia se actualizan los conjuntos de datos de referencia (maestro de valores, clientes, cuentas)?

- ¿Proporciona alertas cuando los proveedores de datos cambian los identificadores o códigos?

- ¿Pueden personalizarse los feeds por zonas geográficas, clases de activos o proveedores?

9. Alojamiento y despliegue

- ¿La herramienta se ofrece en las instalaciones, en la nube o en un despliegue híbrido?

- Si está basado en la nube, ¿qué proveedores son compatibles (AWS, Azure, GCP, nube privada)?

- ¿Dónde se alojan físicamente los datos de los clientes (importante para el cumplimiento de la normativa)?

- ¿Se puede elegir el lugar de alojamiento (UE, EE.UU., APAC)?

- ¿El alojamiento es multiinquilino o dedicado por cliente?

- ¿Cómo se garantiza el rendimiento del sistema (SLA, tiempo de actividad, latencia)?

- ¿Permite el escalado horizontal/vertical a medida que crece el volumen de usuarios?

- ¿El servicio de alojamiento incluye copias de seguridad y recuperación en caso de catástrofe?

- ¿Cómo se despliegan las actualizaciones del sistema (manual frente a CI/CD automatizado)?

- ¿Proporciona el proveedor transparencia en los costes de alojamiento y herramientas de supervisión?

Conclusiones: Crear asociaciones más sólidas mediante licitaciones más inteligentes

Elaborar y responder a las solicitudes de propuestas de gestión de inversiones no es sólo papeleo, sino también sentar las bases de asociaciones a largo plazo y de gran impacto. Cuando las organizaciones definen claramente sus objetivos, tolerancia al riesgo y criterios de evaluación, crean un proceso transparente y justo que atrae a los socios financieros adecuados. Del mismo modo, las empresas que responden con precisión, pruebas y alineación destacan en un mercado saturado.

Al seguir las mejores prácticas -desde requisitos detallados hasta evaluaciones estructuradas y entrevistas en persona- no sólo se garantiza el cumplimiento y la coherencia, sino que también se sientan las bases para una mejor toma de decisiones y unos resultados de inversión más sólidos.

Con herramientas como InvestGlass Portfolio Management RFP Template v1.1, puede simplificar el proceso, evitar errores comunes y tomar decisiones seguras y bien informadas. Esto le permite tomar una decisión informada basada en información completa y clara. Al final, una RFP bien ejecutada es más que una herramienta de selección: es su ventaja estratégica para el éxito de su cartera a largo plazo.

Preguntas frecuentes

1. ¿Qué es una RFP de gestión de inversiones?

Una solicitud de propuesta (RFP) de gestión de inversiones es un documento formal que utilizan las organizaciones -como fondos de pensiones, dotaciones o patrocinadores de planes- para encontrar los socios financieros adecuados. En ella se describen los objetivos, el perfil de riesgo y las expectativas, lo que ayuda a las empresas a presentar propuestas que puedan compararse en igualdad de condiciones.

2. ¿Por qué son importantes las RFP en la gestión de carteras?

Las RFP aportan estructura y transparencia al proceso de selección. Garantizan que todas las empresas respondan a los mismos criterios, lo que hace que la evaluación sea coherente y ayuda a las organizaciones a elegir asesores que se ajusten a sus objetivos a largo plazo.

3. ¿Quién suele emitir las RFP de gestión de inversiones?

Los inversores institucionales, como los fondos de pensiones, las compañías de seguros o las dotaciones universitarias, suelen solicitar ofertas para seleccionar gestores de activos, asesores de inversión o consultores que puedan supervisar carteras grandes y complejas.

4. ¿Qué papel desempeña el comité de inversiones en el proceso de solicitud de propuestas?

El comité de inversión es el órgano decisorio que evalúa las propuestas, realiza las entrevistas y efectúa la selección final. Utiliza criterios de evaluación estructurados para garantizar la equidad y elegir al socio más adecuado.

5. ¿Cuáles son las mejores prácticas para crear una solicitud de propuestas eficaz?

Las RFP sólidas definen claramente:

- Visión general de la organización (objetivos, limitaciones, activos)

- Requisitos detallados (estilo, informes, gobernanza)

- Criterios de evaluación (gestión de riesgos, resultados, adecuación a los objetivos)

- Calendario (plazos claros desde la búsqueda hasta la decisión)

6. ¿Cómo deben responder las empresas a las RFP de gestión de inversiones?

Las respuestas ganadoras destacan la experiencia pertinente, esbozan estrategias de rendimiento y riesgo, ofrecen una estructura de honorarios clara y muestran alineación con los objetivos de la organización. Los estudios de casos y las referencias ayudan a generar confianza.

7. ¿Qué errores deben evitar las organizaciones al utilizar las RFP?

Entre los escollos más comunes figuran la falta de claridad de los requisitos, la incoherencia de los marcos de evaluación, la comunicación deficiente con los licitadores y la omisión de las entrevistas en persona antes de tomar la decisión final.

8. ¿Cuál es el papel de los consultores de inversión en el proceso de solicitud de propuestas?

Los consultores de inversiones asesoran en la redacción de la solicitud de propuestas, apoyan la evaluación de las mismas y ayudan a interpretar los aspectos técnicos. Aportan su experiencia para garantizar que el proceso siga las mejores prácticas y conduzca a una decisión sólida y defendible.

9. ¿Cómo influyen las estrategias de asignación de activos en una solicitud de propuestas?

La asignación de activos -equilibrar acciones, bonos, alternativas y otras clases- es fundamental para el éxito de la cartera. Las empresas deben explicar su metodología, flexibilidad y cómo se adaptan las estrategias a las distintas condiciones de mercado y horizontes temporales.

10. ¿Cómo puede ayudar la plantilla de solicitud de propuestas de InvestGlass?

La plantilla InvestGlass Portfolio Management RFP v1.1 proporciona a las organizaciones una hoja de ruta lista para usar con más de 84 preguntas estructuradas en nueve categorías (gestión de carteras, cumplimiento, informes, alojamiento, etc.). Simplifica la comparación de proveedores y garantiza que no se pase por alto ningún área crítica.