Quais são os principais fatores de inovação no setor bancário?

A inovação é um componente essencial para o sucesso de qualquer empresa, mas especialmente no setor bancário. Como as expectativas dos clientes continuam a evoluir, os bancos precisam se adaptar e inovar continuamente para se manterem competitivos. Os principais fatores de inovação no setor bancário incluem transformação digital, mudanças regulatórias, demanda dos clientes por experiências perfeitas e avanços na inteligência artificial e na tecnologia blockchain. Uma maneira de acelerar a inovação é por meio do uso de um plataforma bancária central, que permite que as instituições financeiras modernizem as operações, aprimorem o atendimento ao cliente e simplifiquem a conformidade. De acordo com a McKinsey & Company, Os bancos que investem em transformação digital e tecnologias inovadoras veem maior envolvimento do cliente e eficiência operacional.

Um núcleo plataforma bancária é uma solução abrangente de software bancário que permite que os bancos gerenciem suas operações diárias, além de fornecer uma série de serviços aos clientes. Veja a seguir algumas maneiras pelas quais uma plataforma de core banking pode ajudar a acelerar a inovação no setor bancário:

- Transformação digital: Uma plataforma bancária central pode ajudar os bancos aceleram suas operações digitais transformação, fornecendo uma gama de serviços e recursos digitais, como serviços bancários on-line, serviços bancários móveis e pagamentos digitais. Isso pode ajudar os bancos a atender às necessidades em constante evolução de seus clientes e a ficar à frente da concorrência.

- Open banking: Uma plataforma de core banking pode facilitar o open banking, que é a prática de compartilhar dados e serviços de clientes entre bancos e provedores terceirizados. Isso pode ajudar os bancos a oferecer serviços novos e inovadores a seus clientes e também pode criar novos fluxos de receita.

- Desenvolvimento ágil: Uma plataforma de core banking pode facilitar o desenvolvimento ágil, que é uma metodologia de desenvolvimento de software que enfatiza a flexibilidade, a colaboração e a iteração rápida. Isso pode ajudar os bancos a desenvolver e implantar rapidamente novos produtos e serviços, além de ajudá-los a responder mais rapidamente às mudanças no mercado.

- Análises e percepções: Uma plataforma bancária central pode fornecer aos bancos análises e percepções poderosas sobre o comportamento do cliente e as tendências do mercado. Isso pode ajudar os bancos a identificar novas oportunidades de inovação, além de otimizar seus produtos e serviços existentes.

- Colaboração: Uma plataforma de core banking pode facilitar a colaboração entre diferentes departamentos de um banco, bem como com parceiros e fornecedores externos. Isso pode ajudar os bancos a trabalhar de forma mais eficaz e eficiente, além de ajudá-los a explorar novas fontes de inovação e conhecimento especializado.

Uma plataforma bancária central pode ajudar os bancos a acelerar a inovação, fornecendo-lhes as ferramentas e os recursos necessários para se manterem à frente da concorrência, atenderem às necessidades em evolução de seus clientes e responderem rapidamente às mudanças no mercado. Ao adotar a inovação e aproveitar a tecnologia para impulsionar o crescimento e o sucesso, os bancos podem se posicionar para o sucesso de longo prazo nos próximos anos.

Quais são os principais fatores de inovação no setor bancário?

A inovação é um componente essencial para o sucesso no setor bancário. Aqui estão alguns dos principais impulsionadores da inovação no setor bancário:

- Expectativas dos clientes: As expectativas dos clientes são um dos principais impulsionadores da inovação no setor bancário. Como os clientes exigem cada vez mais serviços bancários convenientes e personalizados, os bancos precisam inovar para atender a essas expectativas.

- Avanços tecnológicos: Os avanços tecnológicos, tais como inteligência artificial, A tecnologia de computação em nuvem, blockchain e computação em nuvem estão impulsionando a inovação no setor bancário. Essas tecnologias estão criando novas oportunidades para os bancos melhorarem a eficiência, reduzirem custos e oferecerem produtos e serviços novos e inovadores.

- Mudanças regulatórias: As mudanças regulatórias também estão impulsionando a inovação no setor bancário. Por exemplo, a introdução de regulamentações bancárias abertas criou novas oportunidades para os bancos colaborarem com provedores terceirizados e oferecerem novos serviços a seus clientes.

- Concorrência: A concorrência é outro fator importante de inovação no setor bancário. À medida que novos participantes, como as startups de fintech, entram no mercado, os bancos precisam inovar para ficar à frente da concorrência e reter seus clientes.

- Cultura interna: A cultura interna também é um importante impulsionador da inovação no setor bancário. Os bancos que promovem uma cultura de inovação e experimentação têm maior probabilidade de sucesso no desenvolvimento de produtos e serviços novos e inovadores.

A inovação no setor bancário é impulsionada por uma série de fatores, incluindo as expectativas dos clientes, os avanços tecnológicos, as mudanças regulatórias, a concorrência e a cultura interna. Mantendo-se em sintonia com esses fatores e aproveitando a tecnologia para impulsionar o crescimento e o sucesso, os bancos podem se posicionar para o sucesso de longo prazo nos próximos anos.

Qual é o objetivo do sistema bancário central?

O objetivo de um núcleo sistema bancário é fornecer um sistema centralizado O Core Banking é uma plataforma abrangente para gerenciar as operações diárias de um banco, incluindo o processamento de transações, o gerenciamento de dados de clientes e o fornecimento de uma variedade de serviços bancários. Os sistemas bancários centrais são projetados para serem robustos e escalonáveis e podem lidar com um alto volume de transações, garantindo a segurança e a confiabilidade do sistema bancário.

Alguns objetivos específicos de um sistema bancário central incluem:

- Eficiência: Os sistemas bancários centrais são projetados para simplificar e automatizar processos bancários, O sistema de gerenciamento de dados é um sistema de gerenciamento de dados que reduz a necessidade de intervenção manual e melhora a eficiência. Isso pode ajudar os bancos a reduzir custos e melhorar seus resultados.

- Integração: Os sistemas bancários centrais são projetados para se integrarem a outros sistemas bancários e a fornecedores terceirizados, permitindo que os bancos ofereçam uma gama mais ampla de serviços e criem novos fluxos de receita.

- Segurança: Os sistemas bancários centrais são projetados para garantir a segurança e a integridade dos dados e das transações bancárias, protegendo contra fraudes, violações de dados e outras ameaças à segurança.

- Atendimento ao cliente: Os sistemas bancários centrais são projetados para fornecer um alto nível de atendimento ao cliente, permitindo que os bancos ofereçam serviços bancários personalizados e convenientes a seus clientes.

O objetivo de um sistema bancário central é fornecer aos bancos uma plataforma abrangente e confiável para gerenciar suas operações diárias e, ao mesmo tempo, permitir que eles inovem e ofereçam produtos e serviços novos e inovadores a seus clientes.

Qual é a diferença entre criar um neobanco, uma empresa de crédito ou um banco universal?

Quando se trata de criar uma instituição financeira, há várias diferenças importantes entre um neobanco, uma empresa de crédito e um banco universal.

- Neobanco: Um neobanco é um banco exclusivamente digital que opera totalmente on-line, sem nenhuma agência física. Normalmente, os neobancos oferecem uma gama limitada de serviços bancários, como contas correntes e de poupança, empréstimos e cartões de crédito. Como os neobancos são criados desde o início como instituições que priorizam o digital, eles tendem a ser mais ágeis e inovadores do que os bancos tradicionais e podem oferecer taxas e tarifas mais competitivas. Entretanto, eles podem não ter o mesmo nível de reconhecimento de marca e confiança que as instituições mais estabelecidas.

- Empresa de crédito: Uma empresa de crédito é uma instituição financeira que se concentra principalmente em empréstimos, como empréstimos pessoais, cartões de crédito e linhas de crédito. As empresas de crédito também podem oferecer outros serviços financeiros, como contas de poupança ou produtos de investimento. Diferentemente dos neobancos, as empresas de crédito podem ter filiais ou escritórios físicos e podem estar em atividade há mais tempo. Entretanto, elas podem ser menos inovadoras do que os neobancos e podem não oferecer o mesmo nível de conveniência e acessibilidade digital.

- Banco universal: Um banco universal é um banco tradicional que oferece uma ampla gama de serviços financeiros, inclusive contas correntes e de poupança, empréstimos, cartões de crédito, produtos de investimento e muito mais. Em geral, os bancos universais têm presença física, com agências e escritórios em vários locais. Eles também tendem a ter marcas mais estabelecidas e um nível mais alto de confiança entre os clientes. Entretanto, os bancos universais os bancos podem ser mais lentos para inovar e adotar novas tecnologias e podem não oferecer o mesmo nível de conveniência digital que os neobancos.

As diferenças entre criar um neobanco, uma empresa de crédito ou um banco universal se resumem ao foco específico e ao modelo de negócios da instituição. Os neobancos priorizam a inovação digital e a agilidade, as empresas de crédito se concentram principalmente em empréstimos e os bancos universais oferecem uma ampla gama de serviços financeiros com presença física.

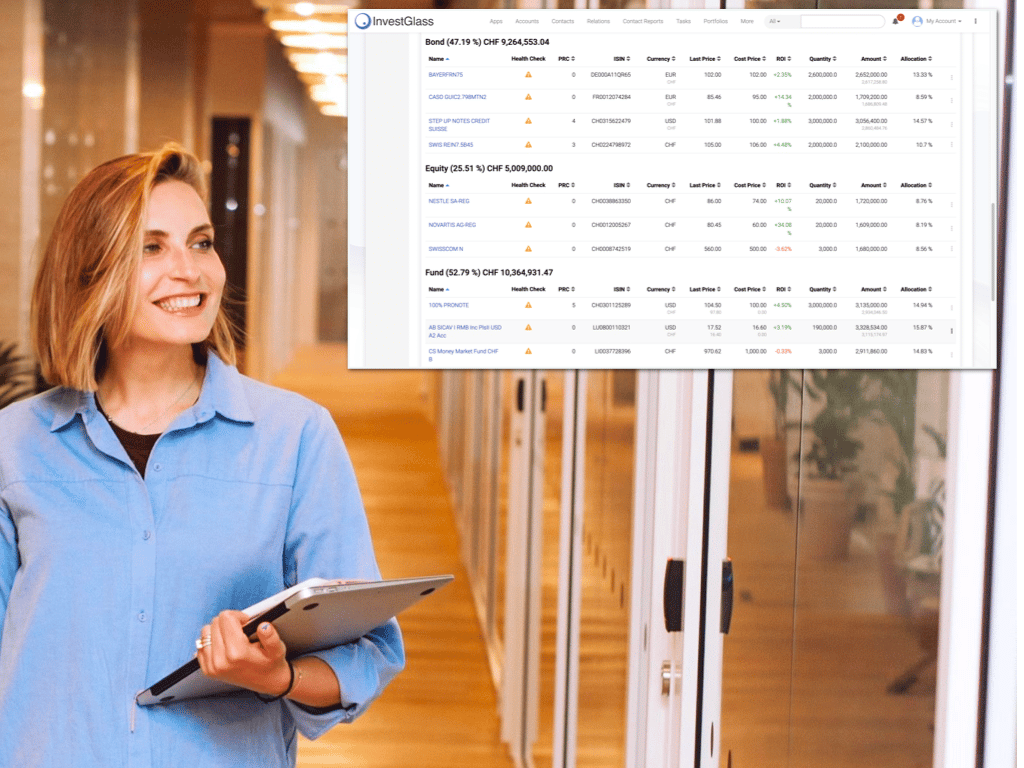

Como a InvestGlass pode ajudá-lo a construir sua plataforma bancária principal?

A InvestGlass é uma empresa de tecnologia financeira que oferece uma gama de soluções para a construção de uma plataforma bancária central. Aqui estão algumas das maneiras pelas quais a InvestGlass pode ajudar:

- Integração: A InvestGlass pode ajudá-lo a integrar a sua plataforma bancária central com uma série de fornecedores terceirizados, tais como processadores de pagamento, sistemas de prevenção de fraudes e muito mais. Isso pode ajudá-lo a oferecer uma gama mais ampla de serviços aos seus clientes e a criar novos fluxos de receita.

- Automação: A InvestGlass oferece poderosas ferramentas de automação que podem ajudá-lo a simplificar e automatizar os principais serviços bancários processos, como a integração de clientes, o processamento de transações e muito mais. Isso pode ajudá-lo a reduzir custos e aumentar a eficiência.

- Análises: A InvestGlass oferece ferramentas analíticas avançadas que podem ajudá-lo a obter insights sobre o comportamento do cliente, tendências de mercado e muito mais. Isso pode ajudá-lo a tomar decisões baseadas em dados e otimizar seus serviços bancários.

- Personalização: A InvestGlass oferece uma plataforma altamente personalizável que pode ser adaptada para atender às necessidades específicas de sua instituição. Se você está construindo um neobanco, uma empresa de crédito ou um banco universal, a InvestGlass pode ajudá-lo a criar uma plataforma que se adapte ao seu modelo de negócios exclusivo.

- Segurança: A InvestGlass oferece recursos de segurança robustos para proteger seus dados e transações bancárias contra fraudes, violações de dados e outras ameaças à segurança. Isso pode ajudá-lo a garantir a integridade do seu sistema bancário e a construir a confiança dos seus clientes.

A InvestGlass pode ajudá-lo a construir uma plataforma bancária central que seja inovadora, eficiente e segura, permitindo que você ofereça uma ampla gama de serviços bancários aos seus clientes e fique à frente da concorrência.

Perguntas frequentes

1. Quais são os principais fatores de inovação no setor bancário?

A inovação no setor bancário é impulsionada pelas expectativas dos clientes, mudanças regulatórias, concorrência e tecnologia, como IA e blockchain. A InvestGlass ajuda os bancos a responder a esses fatores com uma plataforma flexível que combina conformidade, automação e experiências de clientes com prioridade digital.

2. Como a transformação digital afeta o setor bancário?

A transformação digital permite que os bancos ofereçam serviços on-line e móveis perfeitos, melhorando a eficiência. A InvestGlass acelera esse processo com soluções hospedadas na nuvem, integração automatizada e canais digitais integrados.

3. O que é uma plataforma bancária central e por que ela é importante?

Uma plataforma bancária central gerencia as operações bancárias diárias, como transações, dados de clientes e conformidade. A InvestGlass oferece uma plataforma modular e personalizável que simplifica as operações e permite que os bancos inovem rapidamente.

4. Como a InvestGlass apóia o open banking?

O Open Banking exige o compartilhamento seguro de dados entre instituições e terceiros. A InvestGlass oferece APIs robustas e integrações prontas para conformidade, permitindo que os bancos criem novos fluxos de receita, mantendo a confiança e a segurança.

5. Por que o desenvolvimento ágil é importante para os bancos?

Os métodos ágeis permitem que os bancos lancem produtos mais rapidamente e se adaptem às necessidades dos clientes. A InvestGlass apoia as equipes ágeis com personalização sem código, ferramentas de implementação rápida e ambientes de teste sandbox.

6. Como a análise pode impulsionar a inovação no setor bancário?

A análise fornece insights sobre o comportamento do cliente, o risco e as tendências do mercado. O InvestGlass inclui painéis de relatórios avançados e percepções baseadas em IA para ajudar os bancos a identificar oportunidades e refinar seus serviços.

7. Qual é o papel da colaboração na inovação bancária?

A colaboração entre departamentos e com parceiros é essencial para a inovação. O InvestGlass permite uma colaboração perfeita com dados centralizados, automação do fluxo de trabalho e integrações seguras com fornecedores terceirizados.

8. Quais são as diferenças entre um neobanco, uma empresa de crédito e um banco universal?

Os neobancos priorizam o digital, as empresas de crédito se concentram em empréstimos e os bancos universais cobrem todos os serviços financeiros. A InvestGlass se adapta a cada modelo, oferecendo fluxos de trabalho personalizados, ferramentas de conformidade e experiências do cliente.

9. Como a InvestGlass garante a segurança nos sistemas bancários centrais?

A segurança é vital para proteger as transações e os dados dos clientes. A InvestGlass está hospedada na Suíça, oferecendo criptografia de nível bancário, controles de acesso rigorosos e conformidade com os padrões GDPR e FINMA.

10. Como a InvestGlass pode ajudar a criar uma plataforma bancária central?

A InvestGlass combina integração, automação, análise e personalização em uma única solução. Quer esteja construindo um neobanco, uma instituição de crédito ou um banco universal, a InvestGlass oferece uma plataforma bancária central eficiente, compatível e inovadora.