¿Cuáles son las ventajas de la banca abierta? El enfoque de código abierto de InvestGlass y Kleber Bank

El sector bancario se encuentra en un momento crucial en el que la tecnología, la regulación y las expectativas de los clientes convergen a gran velocidad, y las entidades que prosperen serán las que puedan adaptarse rápidamente sin sacrificar la confianza. La banca abierta ya ha modificado la forma en que se mueven los datos financieros, permitiendo a los clientes conceder acceso seguro a servicios de terceros e invitando a los bancos a reimaginar la forma en que presentan las cuentas, los pagos y los procesos de ahorro. El próximo horizonte -las finanzas abiertas- irá más allá al extender la portabilidad y el consentimiento a una gama más amplia de productos y proveedores. En este entorno, el software bancario de código abierto no es simplemente una opción de moda; es la base lógica para crear servicios financieros digitales que sean resistentes, transparentes y genuinamente centrados en el cliente. InvestGlass Kleber Bank encarna este enfoque: un moderno front-end de banca móvil cuyo código fuente puede inspeccionar, adaptar y desplegar, diseñado para integrarse con elegancia en su banca central, CRM y análisis para que pueda crear valor más rápidamente para los clientes, preservando al mismo tiempo la integridad de su infraestructura existente. El código se entrega en GITUHB.

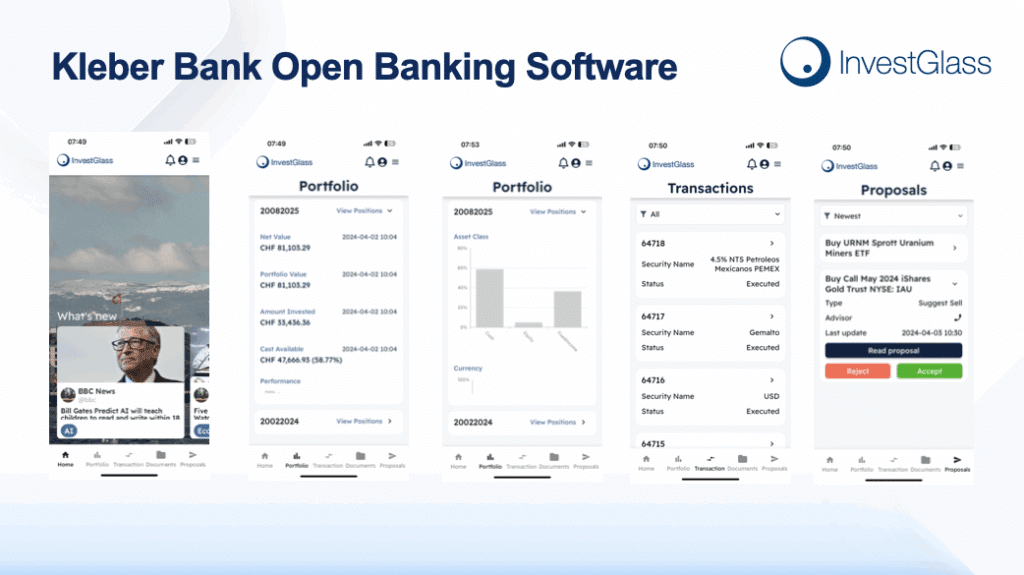

Banco Kleber es una aplicación multiplataforma que ofrece experiencias de cliente pulidas y en tiempo real a través de iOS, Android y la web, y lo hace tratando la aplicación como un conjunto modular de bloques de construcción en lugar de un producto monolítico. Es deliberadamente agnóstica con respecto al libro mayor subyacente y encaja perfectamente con los núcleos contemporáneos, para las organizaciones que favorecen los proyectos de código abierto en la sala de máquinas. Al separar la capa de experiencia del núcleo bancario, Kleber permite a las entidades financieras hacer evolucionar su arquitectura a su propio ritmo: adoptar nuevas API, refactorizar servicios, cambiar de proveedor entre bastidores y mantener la coherencia del front-of-house. Para los clientes, esto significa una forma coherente y accesible de pagar, ahorrar, ver transacciones y enviar mensajes de forma segura; para sus equipos, significa una base de código más fácil de razonar, auditar y ampliar.

Por qué el código abierto es el futuro de la banca

El código abierto es el futuro porque alinea incentivos que históricamente estaban desalineados en finanzas y tecnología. Los bancos siempre han necesitado fiabilidad, seguridad y claridad normativa; los equipos tecnológicos, flexibilidad, velocidad y espacio para innovar. El software cerrado y bloqueado por el proveedor a menudo hacía competir esos objetivos. El software de código abierto crea un campo de juego diferente en el que las instituciones conservan el control de su destino: obtienen acceso directo al código fuente, pueden verificar cómo funciona y pueden adaptarlo a sus necesidades específicas sin esperar a una hoja de ruta lejana. Esa autonomía no es ideológica; es operativa. Reduce el tiempo entre un cambio normativo y un lanzamiento conforme, desbloquea vías de integración que las plataformas cerradas bloquean y permite combinar lo mejor de sus capacidades internas con lo mejor de la comunidad.

La transparencia es otra de las razones por las que el código abierto dominará el sector. En un mundo en el que los clientes quieren saber cada vez más cómo se manejan sus datos financieros y en el que los reguladores exigen pruebas en lugar de garantías, la capacidad de mostrar tu trabajo es importante. Cuando el código que ejecuta es inspeccionable, su equipo de seguridad puede realizar revisiones exhaustivas, sus auditores pueden rastrear los flujos de datos de extremo a extremo y sus ejecutivos pueden tomar decisiones de riesgo basadas en hechos. Esto no quiere decir que deba publicar todos los elementos propietarios de su pila, sino que las interfaces, bibliotecas y marcos críticos de los que depende se benefician de millones de ojos y miles de despliegues en el mundo real. El efecto neto es un menor número de puntos ciegos y una solución más rápida cuando surgen problemas.

Las estructuras de costes también están cambiando. El atractivo histórico del software empresarial era la previsibilidad de las licencias y la responsabilidad del proveedor, pero la realidad para muchas empresas es que las tarifas se escalan de forma que no se corresponde con el valor, y los requisitos a medida dan lugar cada vez más a costosas órdenes de cambio. Con un enfoque de código abierto, se invierte en personas y procesos, no sólo en licencias. Se sigue pagando -la ingeniería nunca es “gratis”-, pero se paga por crear capacidades que se integran en la organización. Puede reutilizar patrones, compartir bibliotecas entre equipos y evitar el gasto duplicado en funciones casi idénticas en todos los canales. Para los consejos de administración y los directores financieros centrados en la transformación digital sostenible, este cambio de la búsqueda de rentas al gasto en creación de valor es convincente.

Los mercados de talentos refuerzan la tendencia. Los desarrolladores quieren trabajar con herramientas modernas, marcos de trabajo probados y comunidades en las que sus contribuciones sean importantes. Cuando se basa la banca móvil en software bancario de código abierto y pilas contemporáneas, se acelera la contratación y la mejora de las cualificaciones, porque los ingenieros pueden apoyarse en una amplia documentación, patrones familiares y herramientas de prueba ampliamente utilizadas. El ecosistema en torno a Flutter, por ejemplo, es amplio y dinámico gracias a la administración de Google y a la participación de empresas de todo el mundo; eso significa una incorporación más rápida, rutas de depuración más claras y un flujo de colaboradores que ya entienden los modismos de la base de código. La colaboración abierta es tanto una estrategia de retención como una opción de ingeniería.

Y lo que es más importante, el código abierto favorece la innovación en los extremos. La banca y las finanzas abiertas dependen de API fiables y servicios componibles. Cuando los componentes básicos son abiertos, los proveedores más pequeños -desde las nuevas empresas de tecnología financiera hasta las instituciones de microfinanciación- pueden conectarse a los mismos raíles que los grandes bancos, adaptarlos a los contextos locales y prestar servicios inclusivos sin reinventar la rueda. Así es como podemos llegar a más usuarios, en más lugares y a menor coste. No se trata solo de nuevas funciones llamativas, sino de hacer posible que la gente abra cuentas, reciba dinero, pague facturas y ahorre para sus objetivos a través de los canales que más les convengan, desde teléfonos inteligentes a clientes web ligeros, incluso en entornos con un ancho de banda limitado. El código abierto reduce las barreras de entrada, y eso es bueno para la competencia y para los clientes.

Kleber Bank en contexto: capa de experiencia sobre el core bancario

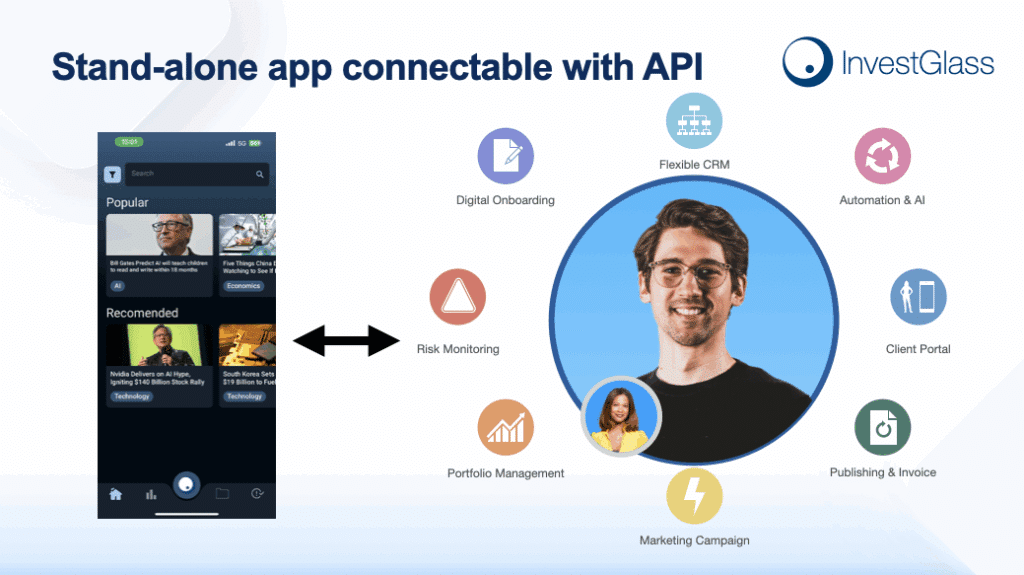

Banco Kleber se posiciona intencionadamente como la interfaz de primera y última milla: las superficies agradables que tocan los clientes y el tejido conectivo que orquesta las llamadas a sus servicios de back-end. Es la aplicación que muestra saldos, presenta extractos, inicia pagos y proporciona mensajería segura, pero no es el sistema de registro. En lugar de ello, se integra con su núcleo bancario a través de API, ya sea un núcleo comercial, un motor interno o un núcleo de código abierto.

Esta separación también facilita la gestión del cumplimiento. Sus políticas de consentimiento, identidad y autorización viven en capas de servicio diseñadas para reforzar la seguridad, mientras que la aplicación se concentra en la claridad, el rendimiento y la accesibilidad. Este diseño es especialmente adecuado para escenarios de banca abierta en los que los clientes deben ser plenamente conscientes de qué datos están compartiendo y con qué fin. Como Kleber es de código abierto, se pueden diseñar pantallas de consentimiento que sean realmente comprensibles, se puede registrar con precisión qué ámbitos se solicitan y se pueden adaptar los flujos a los requisitos de cada jurisdicción sin esperar a un parche del proveedor. Cuando las finanzas abiertas amplíen esos flujos a las pensiones, las inversiones o los seguros, podrá adaptarse rápidamente, añadiendo trayectos y metadatos y manteniendo al mismo tiempo la coherencia de la experiencia global.

Principales ventajas para bancos, empresas de tecnología financiera e instituciones de microfinanciación

Instituciones que seleccionan Banco Kleber como su front-end de banca móvil obtendrá beneficios en la entrega, el riesgo, el coste y la satisfacción del cliente. La entrega mejora porque se parte de una aplicación funcional y bien estructurada en lugar de un lienzo en blanco; se pueden crear nuevas pantallas, cambiar la marca e integrar las API en semanas, no en trimestres. El riesgo se reduce porque puede auditar el código, añadir protecciones como la fijación de certificados, reforzar el almacenamiento y aplicar patrones de privacidad por diseño; sus colegas de seguridad y cumplimiento pueden ver los detalles directamente en el repositorio y proponer cambios que fluyen de vuelta a la línea principal. Los costes se hacen más inteligibles: usted gasta en desarrollo e infraestructura que controla, en lugar de en tarifas por usuario o por módulo que pueden dispararse a medida que crece la adopción. La satisfacción del cliente aumenta porque puede adaptar las experiencias a su mercado, ya se trate de complejos cuadros de mando de patrimonio, pagos simplificados o gestión accesible de carteras de ahorro para programas de inclusión.

Para las instituciones microfinancieras que deben equilibrar márgenes estrechos con una complejidad operativa sustancial, la combinación de una capa de experiencia de código abierto y un núcleo de código abierto es especialmente valiosa. Permite interfaces preparadas para el terreno, patrones tolerantes a la desconexión cuando proceda e informes adaptados a los reguladores locales. También favorece la innovación impulsada por la comunidad: si una institución aporta una forma mejor de gestionar los pagos recurrentes o la reestructuración de préstamos, otras pueden adoptarla. Así es como se producen mejoras a nivel sectorial, no sólo ganancias puntuales en empresas aisladas. A largo plazo, esta dinámica es la que hace que la inclusión financiera pase de ser una aspiración a una realidad cotidiana.

Arquitectura y componentes

Un despliegue típico sitúa a Kleber Bank en la capa de canal, una pasarela API en el extremo para autenticación y limitación de tarifas, y una serie de servicios de dominio detrás para cuentas, transacciones, pagos, documentos y mensajería. Estos servicios se comunican con el core bancario y con sistemas auxiliares como CRM, motores de riesgo y almacenes de datos. La aplicación en sí es el pegamento: presenta interfaces pulidas, gestiona sesiones seguras, almacena en caché el estado apropiado en una base de datos local y ofrece una sólida gestión de errores para que los usuarios nunca se queden sin saber qué hacer. Como el código es abierto, sus desarrolladores pueden explorar cada módulo, entender cómo se compone con los demás y adaptarlo a su plataforma. Si su institución desea una gestión de archivos adicional, raíles de pago regionales u onboarding a medida, puede añadirlos como partes coherentes en lugar de hacks.

Esta arquitectura también facilita la instrumentación de la aplicación para la observabilidad y la calidad. Puedes instrumentar las API con claves de idempotencia para mayor seguridad, realizar un seguimiento del rendimiento entre dispositivos y correlacionar la telemetría del front-end con las métricas del back-end para detectar regresiones en una fase temprana. A medida que su base de usuarios crece de miles a millones, esa disciplina se convierte en la diferencia entre un servicio fiable y uno frágil. No se trata de adivinar cómo se comporta el producto en la naturaleza, sino de disponer de datos.

Desarrolladores, desarrollo y ecosistema

El código fuente de Kleber Bank está escrito para ser legible, idiomático y acogedor para los colaboradores. Esto es importante cuando se amplía un equipo o cuando los socios necesitan integrarse rápidamente. La aplicación se ha creado con herramientas modernas y, dado que el ecosistema cuenta con el apoyo de Google y de una comunidad muy activa, descubrirá que las necesidades comunes -internacionalización, accesibilidad, marcos de pruebas, almacenamiento seguro, informes de fallos- tienen patrones establecidos. Tus desarrolladores te agradecerán que elijas una tecnología de la que disfrutan, y tus gestores de entregas apreciarán que los tiempos de ciclo sean más rápidos. La presencia de proyectos de código abierto en toda la pila también significa que puede utilizar canalizaciones de integración continua, análisis estáticos y escáneres de dependencias sin fricciones, porque todas las herramientas están diseñadas para trabajar juntas.

La documentación es una parte importante de esa experiencia. Un buen repositorio hace algo más que compilar: explica. Sus ingenieros pueden descubrir cómo la capa de la API se asigna a los objetos del dominio, cómo la aplicación almacena en caché e invalida los datos y dónde insertar comprobaciones adicionales para detectar fraudes o comportamientos inusuales. Puede mantener su sitio web sincronizado con las versiones, publicar registros de cambios que informen realmente a los usuarios y hacer que su equipo de soporte sea más eficaz con wikis internas que se basan en la misma fuente de verdad que el código. Cuando necesites escalar un incidente, estarás tratando con artefactos que controlas en lugar de esperar a un sistema de tickets de un proveedor y esperar a que alguien comparta suficientes detalles.

Seguridad, privacidad y confianza

La seguridad no es un complemento; es una postura que afecta al diseño, al código y a las operaciones. El código abierto no elimina el riesgo por arte de magia, pero cambia radicalmente la forma de gestionarlo. Se puede ver lo que se ejecuta, se puede demostrar que el binario coincide con el repositorio y se pueden adoptar controles de la cadena de suministro que verifiquen los artefactos desde el código fuente hasta el despliegue. La aplicación debe utilizar tokens de corta duración, almacenamiento seguro para los secretos y una clara separación de la información de identificación personal de otros datos analíticos. Las llamadas a la red deben estar cifradas de extremo a extremo, con configuraciones TLS sólidas y, en su caso, fijación de certificados. Los mensajes de error deben ser útiles para el usuario, pero nunca filtrar contexto sensible; los registros deben ser estructurados, mínimos y seguros. Dado que sus equipos pueden auditar estos comportamientos en el código, se genera confianza no sólo con los clientes, sino también con las funciones de supervisión dentro de su institución.

La privacidad es igualmente crítica. El consentimiento en la banca y las finanzas abiertas debe ser significativo, no un muro de texto. Una aplicación de código abierto permite crear flujos de consentimiento legibles y revocables, así como reflejar las normas regionales. Algunos mercados querrán controles biométricos para los pagos, otros darán prioridad a los recibos de datos transparentes que muestren exactamente qué alcances se han utilizado. La clave es que se pueden aplicar estas opciones sin tener que rogar a un proveedor por una versión especial.

Caso de negocio y transformación digital

Los consejos de administración quieren entender cómo la banca de código abierto se traduce en resultados. La respuesta es que acorta la distancia entre la estrategia y la ejecución. Si su objetivo es lanzar una propuesta de banca móvil en un nuevo segmento, puede empezar con una aplicación que funcione, integrar sus API de cuentas y pagos y poner en marcha una experiencia de alta calidad en una fracción del tiempo que llevaría crearla desde cero. Si su estrategia requiere mejores funciones de finanzas personales, puede crear nuevos módulos (ahorro basado en objetivos, transacciones categorizadas, información) sin tener que volver a diseñar la base. Si desea establecer asociaciones, puede exponer partes de su aplicación a través de SDK o integrar flujos en contextos asociados sin sacrificar la seguridad.

Merece la pena reconocer honestamente el perfil de costes. Uno no se libra de la necesidad de una ingeniería sólida por el mero hecho de adoptar el código abierto, sino que lo adopta. Tendrá que presupuestar el desarrollo, las pruebas, la observabilidad y las operaciones. Pagará por recursos en la nube y cobertura de guardia. La diferencia es que usted está pagando para aumentar las capacidades y la propiedad intelectual que permanecen con usted. Su gasto no es sólo una partida para una licencia; es una inversión en un activo al que puede dar forma. Si lo desea, también puede mantener un enfoque dual, combinando el código abierto con herramientas comerciales en áreas donde tenga sentido. El código abierto es permisivo en ese sentido; no exige pureza, sólo claridad.

Terminología y claridad

Unas breves palabras sobre el lenguaje. A veces verá frases poco convencionales como “software bancario de código fuente” o “banca de código fuente” utilizadas informalmente para describir soluciones en las que el código fuente es accesible. El término más preciso es “banca de código abierto”, y Kleber Bank se ajusta a esa definición. Su código está publicado, su licencia es permisiva y está pensado para que lo adapten instituciones y desarrolladores que quieran construir servicios de banca móvil creíbles sin renunciar al control. Se prefiera decir licencia o permiso, el principio es el mismo: transparencia, interoperabilidad y agencia.

De la primera fabricación a la producción

La adopción de Kleber Bank es un proceso que recompensa una secuencia bien pensada. Su equipo empezará por conectar la aplicación a una API de caja de arena y validar el flujo integral de inicio de sesión, cuentas y transacciones. A partir de ahí, podrá enriquecer los procesos (pagos, gestión de tarjetas, ahorros) e integrarlos con su CRM para que el personal de servicio disponga de un contexto completo. Integrará la capacidad de observación desde el primer día, para comprender el rendimiento en todos los dispositivos y regiones. Reforzará la seguridad, prestando especial atención a la gestión de claves y secretos. Preparará un proceso de publicación claro con pruebas automatizadas que se ejecuten en cada confirmación. Y mantendrá su sitio web y el contenido de ayuda alineados para que los clientes puedan encontrar respuestas sin llamar al servicio de asistencia. Ninguno de estos pasos es exclusivo del código abierto, por supuesto, pero el código abierto hace que sea más fácil ejecutarlos bien porque el código y las herramientas son suyos.

Un futuro centrado en el cliente

En el centro de todo esto está el cliente. La gente quiere ver su dinero con claridad, moverlo con facilidad, pagar cuando tiene que pagar, ahorrar sin fricciones y recibir ayuda humana a tiempo cuando algo va mal. Quieren una aplicación que se cargue rápidamente, que funcione sin conexión cuando sea necesario y que respete su tiempo. Quieren un banco que sea honesto con los datos, que no les sorprenda con patrones oscuros y que corrija los errores. El software bancario de código abierto es idóneo para ofrecer ese futuro porque crea las condiciones para la honestidad y la rapidez. Cuando sus equipos pueden examinar el código, mejorar la interfaz y distribuir con seguridad, los clientes se benefician. Cuando sus socios pueden integrarse a través de API estables, pueden ofrecer servicios útiles -presupuestos, creación de créditos, educación en inversiones- sobre la misma base. Cuando los reguladores pidan pruebas, usted podrá proporcionarlas.

Conclusión: por qué Kleber Bank, por qué ahora

El sector bancario evoluciona hacia la apertura porque la apertura funciona. Está en consonancia con la normativa, que prefiere controles verificables, con la colaboración en el sector, que eleva el listón para todos, y con las expectativas de los clientes, que exigen claridad y respeto. InvestGlass Kleber Bank ofrece a las instituciones financieras un camino moderno y pragmático hacia ese futuro: una experiencia web y de banca móvil que puede poseer, integrar y ampliar; una plataforma que respeta la separación de intereses entre la experiencia y la banca central; y una base de código que fomenta la mejora continua. Tanto si se trata de un gran banco que moderniza sus canales, como de un challenger que lanza una nueva propuesta o de una institución de microfinanzas que amplía la inclusión, Kleber Bank le ofrece las ventajas clave que necesita: velocidad, transparencia, interoperabilidad y control. Permite a sus desarrolladores hacer su mejor trabajo, proporciona a sus auditores los detalles que necesitan y ofrece a sus clientes un servicio considerado y digno de confianza. En resumen, es una solución de código abierto creada para la realidad de las finanzas.