Come avviare un fornitore di liquidità: Guida del fondatore per diventare market maker

Introduzione: Il motore invisibile del mondo finanziario

Nel grande teatro di ogni mercato finanziario, dal colossale mercato dei cambi che si estende su tutto il globo all'effervescente mondo degli asset digitali, agisce una forza invisibile ma assolutamente essenziale: la liquidità. La liquidità è la linfa vitale del mercato, la corrente silenziosa che consente di acquistare e vendere attività con la massima efficienza. Nei mercati finanziari, la liquidità si riferisce alla facilità con cui gli asset possono essere rapidamente convertiti in contanti senza influenzare significativamente il loro prezzo. La liquidità del mercato è fondamentale per un trading efficiente, in quanto garantisce che le transazioni possano avvenire senza problemi e a prezzi stabili. Senza di essa, i mercati si bloccano, diventando stagnanti, insidiosi e proibitivi. Senza i fornitori di liquidità, i mercati finanziari registrerebbero movimenti più lenti e una maggiore volatilità, sottolineando il loro ruolo indispensabile. Il ruolo profondo e impegnativo di fornire questa forza vitale è svolto da una classe di partecipanti altamente specializzati e sofisticati: i fornitori di liquidità. Questa guida offre un'escursione completa nel mondo dei market maker, esplorando gli intricati meccanismi della fornitura di liquidità, i formidabili requisiti tecnologici e di capitale e il ruolo indispensabile di strumenti potenti come InvestGlass nella gestione della complessa impresa B2B che sta alla base di questa funzione critica del mercato.

Che cos'è un Liquidity Provider? L'architetto del libro ordini

Un liquidity provider (LP) è un individuo o, più tipicamente, un'azienda altamente avanzata che è perennemente pronta a negoziare. Si tratta di un market maker, un'entità che quota simultaneamente un prezzo di acquisto (bid) e di vendita (ask) per uno strumento finanziario immettendo continuamente ordini di acquisto e di vendita. Con il coraggio di stare sul mercato e di offrirsi di negoziare su entrambi i lati, l'LP svolge una funzione vitale: comprime lo spread denaro-lettera - il divario tra il prezzo più alto che un acquirente pagherà e il prezzo più basso che un venditore accetterà - e trae profitto dalle piccole differenze di prezzo, che sono spesso sfruttate dalle strategie di trading ad alta frequenza. Le società di trading ad alta frequenza utilizzano algoritmi avanzati per eseguire operazioni ad alta velocità, fornendo liquidità e facilitando la scoperta dei prezzi, in particolare durante la volatilità. I fornitori di liquidità assicurano l'efficienza e la stabilità del mercato offrendo attività sufficienti e mantenendo continue quotazioni di acquisto e vendita, il che contribuisce a creare profondità di mercato e facilita la fluidità delle negoziazioni anche nei periodi di bassa attività. Questo ha un effetto di trasformazione, rendendo il mercato più economico, più profondo e più sicuro per tutti coloro che vi partecipano. La LP è il motore invisibile che rende possibile il mercato moderno.

Esistono diversi tipi di fornitori di liquidità, come ad esempio banche, I fornitori di liquidità specializzati sono i market maker, le società di trading ad alta frequenza e gli investitori istituzionali, ognuno dei quali svolge un ruolo distinto nell'ecosistema finanziario. I fornitori di liquidità specializzati si concentrano su classi di attività specifiche, come le criptovalute o i mercati del reddito fisso, per rivolgersi a nicchie di mercato. In questo articolo verranno analizzate le distinzioni tra queste tipologie.

Uno spettro di market making

- Nel mercato dei cambi (FX): Nell'arena istituzionale FX, gli LP sono i titani del mondo finanziario: banche bulge-bracket e società di trading d'élite e tecnologiche. Sono i grossisti della valuta, che si avvalgono di una tecnologia straordinariamente veloce per trasmettere un fiume costante di quotazioni a una rete globale di broker e fondi. Un trading efficiente in questo spazio si basa spesso sull'accesso diretto al mercato, che consente ai fornitori di liquidità di connettersi direttamente alle sedi di negoziazione per un'esecuzione ottimale.

- Nel mercato delle criptovalute: Il mondo delle criptovalute ha un proprio ecosistema di fornitori di liquidità in rapida evoluzione. Questo comprende società specializzate nel trading di criptovalute, i potenti desk OTC (Over-the-Counter) delle principali borse e una nuova forza dirompente sotto forma di protocolli decentralizzati. I fornitori di liquidità per le criptovalute svolgono un ruolo cruciale nel fornire liquidità alle borse, migliorando la profondità del mercato e la qualità dell'esecuzione. Anche i broker retail stanno emergendo come partecipanti significativi nella fornitura di liquidità cripto, sfruttando le infrastrutture accessibili per contribuire al mercato.

- La finanza decentralizzata (DeFi) e la rivoluzione degli AMM: L'ascesa della DeFi ha dato vita a un nuovo paradigma rivoluzionario per la fornitura di liquidità: l'Automated Market Maker (AMM). Su piattaforme come Uniswap, la liquidità non è fornita da un'unica società, ma da un pool di capitali globale e decentralizzato. Chiunque può diventare un LP depositando attività in un pool di liquidità e guadagnando commissioni dalle operazioni che vi transitano. Ciò ha democratizzato il market making, ma ha anche introdotto una nuova e complessa serie di rischi, in particolare il fenomeno della ‘perdita impermanente’. In contrasto con questi pool decentralizzati, altri fornitori di liquidità, come le società di trading centralizzate e gli operatori istituzionali, continuano a svolgere un ruolo vitale nell'ecosistema più ampio, offrendo fonti alternative di liquidità e sostenendo l'efficienza del mercato.

I moderni fornitori di liquidità si concentrano sempre più sulla copertura multi asset e sulla liquidità multi asset, consentendo l'accesso a un'ampia gamma di classi di attività come forex, cripto, materie prime e indici attraverso un'infrastruttura unificata. Utilizzano una tecnologia che consente una profonda copertura multi-asset, offrendo al contempo prezzi rapidi e stabili, garantendo operazioni senza soluzione di continuità su mercati diversi.

Tipi di istituzioni finanziarie: Mappatura dell'ecosistema

Il vostro ecosistema finanziario è una rete potente in cui i partecipanti al mercato interconnessi lavorano insieme per creare un mercato di eccezionale salute ed efficienza. Al centro del vostro successo di trading ci sono i fornitori di liquidità e i market maker, gli eroi non celebrati che vi assicurano la possibilità di acquistare e vendere attività finanziarie senza soluzione di continuità in tutte le classi di attività di cui avete bisogno. Queste entità che cambiano le carte in tavola, tra cui i fornitori di liquidità di primo livello, i fornitori di liquidità non bancari e le società di trading ad alta frequenza, forniscono la liquidità di livello istituzionale che mantiene i vostri mercati profondi e le vostre operazioni senza intoppi.

Le vostre istituzioni finanziarie - dalle banche d'investimento ai broker dealer e alle società di proprietary trading - sono la forza trainante della fornitura di liquidità a livello mondiale. Vi mettono in contatto con un'incredibile varietà di partecipanti al mercato: hedge fund, investitori istituzionali e investitori retail, ognuno con i propri obiettivi di trading e profili di rischio unici. Quando gestite hedge fund o portafogli istituzionali, avete accesso a una liquidità aggregata proveniente da più fonti di qualità superiore che vi consente di effettuare grandi operazioni senza alcuno sforzo, mentre gli investitori retail come voi beneficiano dei prezzi competitivi e della solida stabilità del mercato offerti da una solida offerta di liquidità.

I fornitori di liquidità non bancari hanno rivoluzionato il vostro panorama di trading, offrendovi fonti di liquidità alternative che aumentano l'efficienza del mercato, soprattutto quando siete alle prese con stress di mercato o condizioni di volatilità. Questi fornitori aggregano i prezzi da varie fonti, tra cui banche Tier 1 ed ECN, e li ridistribuiscono attraverso API e piattaforme di trading. Una gestione efficace del rischio non è solo essenziale: è il vostro vantaggio competitivo che vi aiuta a mitigare le perdite potenziali e a sostenere una stabilità di mercato incrollabile. Grazie alla quotazione continua dei prezzi di acquisto e di vendita, alla gestione esperta delle scorte e all'utilizzo di piattaforme di trading avanzate, questi operatori di mercato assicurano che il vostro ecosistema finanziario rimanga resiliente, efficiente e accessibile a tutti coloro che contano.

L'attività di un fornitore di liquidità per le criptovalute

Diventare un fornitore di liquidità significa imbarcarsi in una delle imprese più impegnative della finanza, ma le ricompense per il successo sono commisurate alla difficoltà.

- L'arte di catturare lo spread: Il principale flusso di entrate per un LP è lo spread denaro-lettera. Comprando al prezzo bid e vendendo al prezzo ask, migliaia di volte al secondo, l'LP cattura una piccola parte di profitto su ogni operazione. Con un volume enorme, queste briciole si accumulano in un formidabile flusso di entrate. Gli LP contribuiscono inoltre a ridurre i costi di negoziazione per i partecipanti al mercato, riducendo gli spread denaro-lettera e migliorando la qualità dell'esecuzione.

- Un ruolo fondamentale e duraturo: Gli LP non sono speculatori. Non scommettono sulla direzione del mercato, ma forniscono un servizio essenziale e traggono profitto dall'attività del mercato. Gli LP sostengono le operazioni di finanziamento di azioni e debiti, così come di altri mercati, facilitando la capacità di acquistare e vendere attività, garantendo una liquidità continua. Finché esisteranno i mercati, ci sarà un bisogno assoluto di liquidità, il che rende questo modello di business straordinariamente solido e neutrale rispetto al mercato.

- Un formidabile fossato competitivo: Le barriere all'ingresso sono immense. Per avere successo è necessaria una combinazione rara e potente di grandi capitali, tecnologia di livello mondiale e profonda competenza quantitativa su una vasta gamma di prodotti finanziari. Questo crea un fossato competitivo profondo e ampio, che protegge le aziende di successo da una marea di concorrenti minori.

Una solida gestione del rischio è particolarmente importante per gli LP per mantenere la stabilità e prevenire le perdite nei mercati volatili.

Costruire un LP moderno: L'imperativo strategico di InvestGlass

Mentre l'anima di un fornitore di liquidità è il suo algoritmo di trading, il corpo è una complessa società di servizi finanziari B2B. Non si tratta semplicemente di eseguire del codice, ma di gestire relazioni ad alto rischio con clienti istituzionali come prime broker, grandi istituzioni finanziarie, banche importanti, trader istituzionali e altri tipi di istituzioni finanziarie. La gestione dei complessi requisiti di conformità è essenziale e la conformità normativa è una componente cruciale per gli LP per garantire operazioni di trading sicure e legalmente conformi. Inoltre, dovete gestire un processo di vendita sofisticato. È qui che una piattaforma di gestione aziendale di livello istituzionale come InvestGlass diventa una parte indispensabile della vostra armatura operativa.

InvestGlass è un sistema all-in-one progettato in Svizzera. CRM, La piattaforma per l'onboarding dei clienti e l'automazione dei processi, costruita appositamente per l'esigente mondo della finanza B2B. Per un fornitore di liquidità, fornisce gli strumenti per gestire l'intero lato commerciale della vostra azienda con impeccabile professionalità.

CRM sofisticato per gli investitori istituzionali

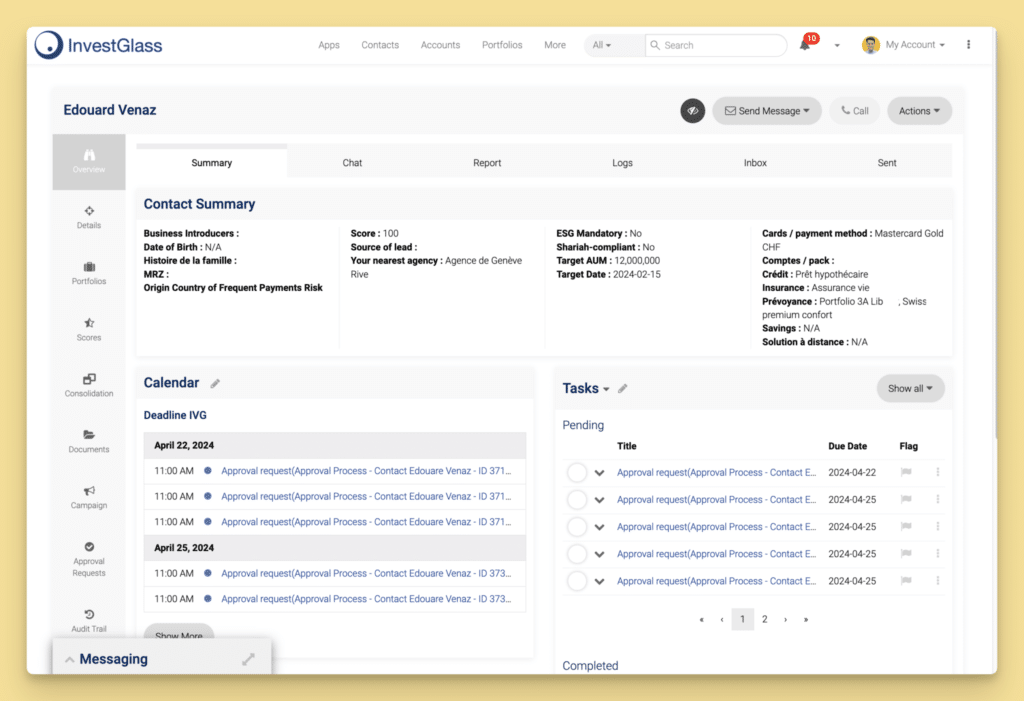

I vostri clienti sono altre istituzioni finanziarie. Il CRM di InvestGlass è stato progettato per gestire queste relazioni complesse e di alto valore con precisione chirurgica. Vi permette di costruire un profilo profondo, a 360 gradi, di ogni cliente, tracciandone i volumi di trading, i requisiti tecnici e ogni interazione con i vostri team di vendita e assistenza. È lo strumento che vi permette di offrire un servizio proattivo e consulenziale, segno distintivo di una relazione istituzionale di alto livello.

Onboarding automatizzato per una prima impressione impeccabile

Prima di poter trasmettere un singolo preventivo a un nuovo cliente, è necessario effettuare l'onboarding. Si tratta di un rigoroso processo di due diligence. InvestGlass onboarding digitale trasformano questo processo da un lavoro manuale a un viaggio digitale elegante, automatizzato e professionale. In questo modo si garantisce il rispetto dei rigorosi obblighi KYC/AML e si fa una prima impressione forte e positiva.

Automazione intelligente per le vendite e modello commerciale moderno

Il ciclo di vendita per acquisire un nuovo cliente di brokeraggio è lungo e complesso. Il motore di automazione di InvestGlass può gestire l'intera pipeline, dal contatto iniziale al contratto finale. Può anche automatizzare una vasta gamma di attività operative, dalla generazione di report sul volume dei clienti alla gestione della fatturazione, liberando il vostro team per concentrarsi sulla crescita e sulla strategia.

Il progetto del fondatore: I sette passi per diventare un market maker

- La Fondazione Quantitativa e Tecnologica: Si tratta di un'azienda fondata sull'analisi quantitativa a livello di dottorato e sull'ingegneria del software a bassa latenza. Il team di fondatori deve possedere una profonda e dimostrabile competenza in questi settori.

- Il Masterplan architettonico: Il vostro business plan deve essere un capolavoro tecnico e finanziario, che specifichi la vostra classe di attività, le vostre strategie di market-making, la vostra architettura tecnologica e il vostro sofisticato quadro di gestione del rischio. Molti fornitori di liquidità operano in un mercato di futures liquidi, compresi quelli per le materie prime agricole, dove supportano le attività di trading e di copertura di prodotti come le colture e i prodotti alimentari.

- Costituire un formidabile forziere: Si tratta di una delle attività finanziarie a più alta intensità di capitale. Avrete bisogno di ingenti finanziamenti sia per la tecnologia all'avanguardia sia per il consistente capitale di trading necessario per operare come market maker credibile. Le aziende che hanno successo come LP sono in genere banche, broker dealer o altre grandi istituzioni finanziarie. Oltre al market making, questi istituti si occupano anche di sottoscrivere le offerte pubbliche iniziali, acquistando le azioni delle società che si quotano in borsa e rivendendole agli investitori.

- Costruire il motore ad alta velocità: la tecnologia è la vostra arma. Ciò significa co-locare i vostri server negli stessi centri dati delle borse, costruire un sistema di trading proprietario a bassa latenza e sviluppare i vostri sofisticati algoritmi di pricing e di gestione del rischio.

- Costruire le condutture verso il mercato: È necessario creare connessioni ad alta velocità e resilienza al cuore del mercato, che si tratti dei principali ECN nel mondo FX o delle API delle principali borse nel settore delle criptovalute.

- Costruire una fortezza automatizzata di gestione del rischio: La gestione del rischio non può essere manuale, deve essere automatizzata. I vostri sistemi devono monitorare costantemente il vostro inventario e coprire automaticamente le vostre esposizioni in tempo reale per proteggervi dai movimenti negativi del mercato.

- Il Go-to-Market B2B: Il vostro processo di vendita è una campagna mirata e istituzionale. Si tratta di costruirsi una reputazione di affidabilità, di prezzi convenienti e di un'esecuzione impeccabile attraverso un rapporto diretto e guidato. sviluppo del business.

Offerte pubbliche iniziali: Il ruolo del market maker nella quotazione in borsa

Quando la vostra azienda decide di quotarsi in borsa attraverso un'offerta pubblica iniziale, avete bisogno di market maker e fornitori di liquidità come partner essenziali in questo processo di cambiamento. Questi centri di potere finanziario forniscono esattamente ciò di cui avete bisogno: una liquidità solida per i vostri titoli appena quotati, che dia sia agli investitori istituzionali che a quelli retail la fiducia di acquistare e vendere le vostre azioni fin dal primo giorno. Fornendo prezzi di acquisto e di vendita competitivi e mantenendo stretti gli spread denaro-lettera, i market maker creano il mercato stabile e ordinato di cui avete bisogno per avere successo, anche quando dovete affrontare l'intensa volatilità dei prezzi che di solito colpisce duramente le IPO.

Le vostre banche d'investimento e le istituzioni finanziarie non si limitano a sottoscrivere la vostra offerta pubblica iniziale, ma collaborano con i market maker per garantire la liquidità e la profondità del mercato che attraggono i clienti istituzionali più seri e spingono il trading attivo sulle principali piattaforme, compresi i mercati forex e le sedi multi-asset. Questa potente collaborazione consente di ottenere ciò che cercate davvero: stabilità dei prezzi e riduzione dei costi di transazione che rendono efficiente la vostra raccolta di capitali, aumentando al contempo l'efficienza del mercato e la fiducia degli investitori. Ottenete risultati che contano.

Quando coinvolgete fornitori di liquidità esperti nella vostra IPO, vi affidate a partner che riducono al minimo le interruzioni, sostengono prezzi prevedibili e assicurano che la transizione dalla proprietà privata a quella pubblica avvenga come un orologio. La loro esperienza nella gestione del rischio e la loro capacità di raccogliere liquidità da più fonti li rendono i partner essenziali che il successo dell'offerta pubblica richiede. Ne beneficiate voi, ne beneficiano i vostri investitori e ne beneficiano i mercati finanziari in generale: questo è il potere di lavorare con i giusti fornitori di liquidità.

Conclusione: I padroni della macchina

Diventare un fornitore di liquidità significa entrare nel livello più alto dell'industria finanziaria. Si tratta di un'impresa che opera all'emozionante intersezione tra alta finanza, tecnologia all'avanguardia e scienza quantitativa. Le barriere all'ingresso sono quasi verticali, ma per i pochi eletti che possiedono il capitale, la tecnologia e la potenza intellettuale necessari, è un'opportunità per costruire un'impresa formidabile e immensamente redditizia che svolge una funzione essenziale nel cuore del mercato. E se l'algoritmo può essere l'anima della macchina, il successo dell'impresa si basa sulla professionalità delle sue operazioni commerciali. Sfruttando una piattaforma potente come InvestGlass per gestire gli aspetti della vostra azienda legati alla clientela e alla conformità, vi assicurate che l'intera azienda operi allo stesso livello mondiale della vostra tecnologia di trading.

Domande frequenti (FAQ)

Qual è la differenza tra un liquidity provider e un prime broker?

Un fornitore di liquidità (LP) crea il mercato quotando prezzi a due facce. Un prime broker fornisce ad altre istituzioni l'accesso a tale liquidità, insieme ad altri servizi come la leva finanziaria e la custodia. L'LP è il grossista; il prime broker è il distributore principale.

Che cos'è la ‘perdita impermanente’ nella DeFi?

La perdita impermanente è un rischio unico e complesso per gli LP dei pool Automated Market Maker (AMM) della DeFi. Si tratta del potenziale costo opportunità della fornitura di liquidità rispetto alla semplice detenzione degli asset. Se i prezzi relativi degli asset nel pool divergono in modo significativo, il valore della vostra partecipazione nel pool può sottoperformare una semplice strategia buy-and-hold.

Come gestisce il rischio un LP?

La funzione primaria di un LP Lo strumento di gestione del rischio è automatizzato copertura. L'obiettivo è quello di rimanere ‘delta neutral’ o ‘market neutral’. Se l'LP acquista un'attività da un cliente, i suoi sistemi venderanno quasi istantaneamente la stessa attività sul mercato più ampio per scaricare il rischio, con l'obiettivo di trarre profitto solo dallo spread, non dalla direzione del prezzo.

Un individuo può essere un fornitore di liquidità?

Nel mondo istituzionale è praticamente impossibile. I requisiti patrimoniali e tecnologici sono semplicemente troppo elevati. Tuttavia, la rivoluzione della DeFi ha permesso per la prima volta ai privati di partecipare al market making contribuendo con i propri asset ai pool di liquidità AMM su piattaforme come Uniswap o Curve.

In che modo InvestGlass aiuta un LP a rispettare la normativa?

Anche un'azienda B2B altamente quantitativa come un LP ha obblighi rigorosi in materia di antiriciclaggio e di controllo dei rischi. onboarding dei clienti istituzionali. InvestGlass automatizza l'intero processo di due diligence delle controparti, creando un registro perfetto e verificabile che dimostra alle autorità di regolamentazione che la società dispone di un quadro di conformità solido e professionale che regola i rapporti con i clienti.

Come si diventa fornitori di liquidità?

Diventare un fornitore di liquidità (LP) significa fornire asset, come criptovalute, azioni o token, a una piattaforma di trading o a una borsa decentralizzata (DEX). Ciò contribuisce a garantire che gli altri trader possano acquistare e vendere senza problemi, senza grandi oscillazioni di prezzo.

Con InvestGlass è possibile semplificare il processo:

- Automatizzare onboarding: Il nostro CRM automatizza i controlli KYC/AML degli investitori e la profilazione del rischio.

- Gestire asset digitali e tradizionali: Integrate le vostre operazioni di liquidità direttamente con i depositari, le borse o le piattaforme tokenizzate.

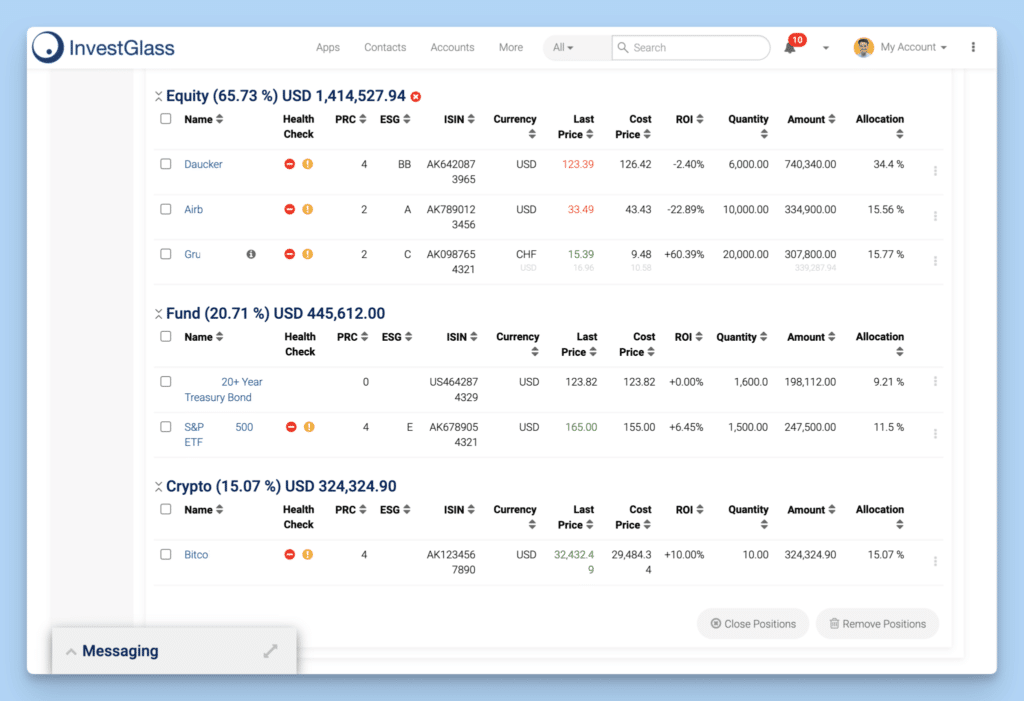

- Monitoraggio della performance e del rendimento: I nostri cruscotti di portafoglio forniscono informazioni in tempo reale sulle posizioni di liquidità e sui rendimenti.

Come guadagnano i fornitori di liquidità?

I fornitori di liquidità guadagnano principalmente attraverso le commissioni di negoziazione e gli incentivi al rendimento. Quando gli operatori scambiano gli asset del pool, una piccola percentuale di ogni transazione viene distribuita tra gli LP in base alla loro quota del pool.

Con InvestGlass è possibile:

- Monitoraggio automatico delle commissioni su più borse o protocolli DeFi.

- Analizzate le prestazioni con le intuizioni dell'intelligenza artificiale per identificare le piscine più redditizie.

- Reinvestire in modo efficiente utilizzando regole di automazione intelligenti all'interno del vostro sistema di gestione del portafoglio.

I pool di liquidità guadagnano?

Sì, i pool di liquidità generano rendimenti quando il volume degli scambi è elevato e le commissioni di transazione si accumulano. Quanto più alta è l'attività di mercato, tanto più i ricavi vengono ripartiti tra i fornitori di liquidità.

InvestGlass aiuta gli LP e i gestori di fondi:

- Simulare il rendimento atteso in diverse condizioni di mercato.

- Ottimizzare l'allocazione del capitale con il sistema integrato backtesting e portafoglio strumenti di ottimizzazione.

- Rimanete conformi e trasparenti grazie alla reportistica integrata e ai cruscotti pronti per la revisione.

Cosa fa un fornitore di liquidità?

Un fornitore di liquidità assicura che ci sia sempre un volume di attività sufficiente per un trading regolare. In pratica, gli LP:

- Depositare coppie di attività (come ETH/USDT) in pool di liquidità.

- Guadagnare commissioni sulle transazioni o incentivi per la fornitura di tale liquidità.

- Monitorare e riequilibrare le proprie posizioni per gestire il rischio e la massimizzare i rendimenti.

Con InvestGlass, gli LP possono andare oltre la gestione manuale. La piattaforma consente di:

- Automatizzate le strategie di ribilanciamento utilizzando flussi di lavoro intelligenti.

- Visualizzate le prestazioni della piscina con grafici interattivi e cruscotti AG Grid.

- Collegatevi a depositari e borse tramite API sicure per operazioni di liquidità senza soluzione di continuità.