銀行のためのジェネレーティブAIの可能性を解き放つ

銀行業界は、銀行業界の様々な側面に革命をもたらす画期的なテクノロジーであるジェネレーティブAIの登場により、変革の時を迎えている。不正防止からパーソナライズされた金融アドバイスに至るまで、銀行はこの革新的なテクノロジーの力を活用することで、より効率的で顧客中心、そして競争力を高めることができる。このブログポストでは、銀行にとってのジェネレーティブAIの可能性を探り、その実際の応用例を掘り下げて、メリット、課題、そして導入を成功させるための戦略を紹介します。.

要点

- ジェネレーティブAIは、不正検知、リスク管理、顧客体験を改善することで、バンキングに革命を起こそうとしている。.

- 銀行は、生成的AIの利点を最大限に生かすために、規制の枠組みをうまく利用しながら、データのプライバシーとセキュリティを確保しなければならない。.

- 実際の事例は、生成的AIが個々の顧客のニーズに合わせてパーソナライズされたポートフォリオ管理ソリューションをどのように提供できるかを示している。.

ジェネレーティブAI:銀行業界のゲームチェンジャー

機械学習モデルに支えられたジェネレーティブAIとも呼ばれるGen AIは、金融サービス業界を破壊し、改善する可能性を秘めている:

- 不正行為の検出

- リスク管理

- 財務予測

- カスタマー・エクスペリエンス

この破壊の背後にある重要な要因のひとつは、ジェネレーティブaiモデルである。.

銀行部門が発展するにつれ 革新的なソリューションの必要性が高まる 生成的なAIツールは、銀行サービスを強化し、成長を促進する数多くの機会を提供する。.

しかし 銀行におけるジェネレーティブAI にも課題がないわけではない。データのプライバシーとセキュリティを確保し、規制の枠組みを遵守し、潜在的なリスクを管理することは、銀行がこの革新的なテクノロジーの可能性を最大限に活用するために取り組まなければならない重要な懸念事項の一部である。この記事では、様々なアプリケーションと 銀行業務におけるジェネレーティブAIの利点, そして、これらの課題を克服するための戦略を提案する。.

不正行為の防止と検出

ジェネレーティブAIは、以下を大幅に強化することができる。 は、異常なパターンを特定し、検知アルゴリズムを更新することで、銀行業界における不正行為の防止と検知に取り組んでいます。詐欺師がますます巧妙化し、規制当局からの圧力が高まる中、銀行は顧客の利益を守り、詐欺の試みを阻止するために高度なシステムを導入しなければならない。.

生成的なAIモデルを活用することで、銀行は疑わしい取引を効果的に特定し、顧客の信頼と満足度を維持することができる。革新的なツールの使用に関連する潜在的なリスクは、詐欺や欺瞞のために悪意のある行為者によって悪用される可能性があり、検出がさらに困難になることを避けるために、警戒監視が必要です。.

リスク管理とクレジットスコアリング

ジェネレーティブAIは、銀行業界のリスク管理とクレジットスコアリングに革命をもたらすことができる:

- 膨大なデータを分析し、潜在的なリスクを特定する

- 複数のソースからより広範なデータへのアクセス

- 使用可能 銀行を設立する ローン申請者のより包括的な財務プロフィール

- 信用リスク評価を容易にし、より良い情報に基づいた融資決定を行う。

ジェネレーティブAIの能力を活用することによって、, 銀行はリスク管理プロセスを改善できる そして信用スコアリングシステムを強化する。.

クレジットスコアリングに加え、ジェネレーティブAIは以下のような方法でリスク管理を強化することができる:

- 資本市場における潜在的リスクの検出

- 市場動向の予測

- タイムリーな警告の提供

- 銀行が是正措置を講じることで、損失を最小限に抑える、あるいは回避することができる。.

財務予測と分析

ジェネレイティブ 人工知能, ジェネレーティブAIとも呼ばれるこの技術は、過去のデータを活用し、リスク評価のための合成データを作成することで、金融予測や分析において極めて重要な役割を果たすことができる。この技術は、不正検知やリスク評価、カスタマイズされた金融商品やサービスの構築など、幅広い利点を提供する。.

さらに、銀行業務におけるジェネレーティブAIは可能である:

- デジタルトランスフォーメーションの加速

- 超パーソナライズされた商品とサービスの提供

- AIチャットボットで人間の能力を補う

- 全体的な効率と自動化を強化する 金融機関.

市場のトレンドを予測し、潜在的なリスクを認識する能力により、ジェネレーティブAIは、成長とイノベーションを追求する銀行にとって貴重なツールとなる。.

ジェネレーティブAIによる顧客体験の向上

競争の激しい今日の銀行業務において、顧客体験は最も重要であり、ジェネレーティブAIはそれを大幅に向上させる可能性を秘めている。AIを搭載したチャットボットとパーソナライズされた金融アドバイスを提供することで、銀行は顧客の進化するニーズに対応し、シームレスでカスタマイズされたエクスペリエンスを提供することができる。.

AIを搭載したチャットボットやパーソナライズされた金融アドバイスは、顧客満足度を向上させるだけでなく、銀行が大量の顧客データをリアルタイムで処理・分析できるようになるため、銀行サービスの全体的な効率性も高める。.

以降のセクションでは、これらの革新的なソリューションを使用して、生成的AIがどのように銀行の顧客体験を向上させることができるかについて詳しく説明する。.

AI搭載チャットボット

自然言語処理機能を備えたAI搭載チャットボットは、人間のようなカスタマーサポートを提供し、顧客体験をパーソナライズし、商品をクロスセルすることができます。顧客エンゲージメントにAI搭載チャットボットを活用するメリットには、以下のようなものがある:

- 会話の充実

- 迅速な対応

- 言語の多様性

- 顧客エンゲージメントにおける独自性

銀行は生成AIモデルを活用することで、こうしたメリットを提供し、顧客サービスを向上させることができる。.

モルガン・スタンレーとOpenAIのパートナーシップのように、金融機関とAI企業とのコラボレーションは、AIチャットボットやバーチャルアシスタントの開発に焦点を当てており、顧客体験の向上におけるジェネレーティブAIの有望な可能性をさらに強調している。.

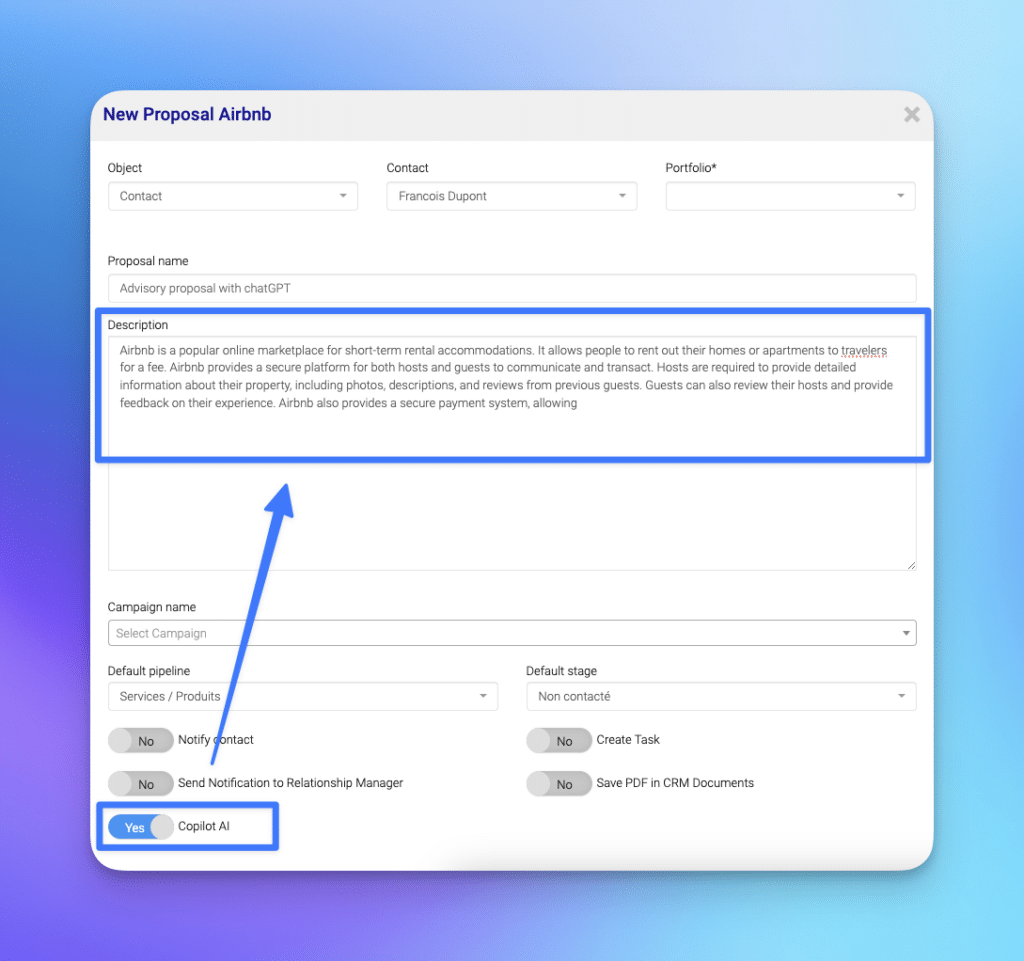

パーソナルなファイナンシャル・アドバイス

ジェネレーティブAIは、顧客の財務目標、リスクプロファイル、消費習慣に基づいてパーソナライズされた財務アドバイスを提供することができ、財務アドバイザーはよりスマートな意思決定を行うことができる。オーダーメイドの投資アドバイス、予算管理ガイダンス、その他の金融サポートを提供することで、顧客のバンキング体験を大幅に向上させることができる。.

顧客の72%が、個々のニーズに合わせた商品により価値があると認識しており、パーソナライズされた金融アドバイスを提供するジェネレーティブAIの可能性は計り知れない。銀行はこのテクノロジーを活用することで、より顧客中心のアプローチを促進し、顧客満足度とロイヤルティを高めることができる。.

銀行におけるジェネレーティブAI導入の課題を克服する

一方 銀行におけるジェネレーティブAIの導入 は大きなチャンスをもたらすが、関連する課題とリスクを認識し、管理することが重要である。データのプライバシーとセキュリティは、不正確な結果や不公平な決定につながる可能性のある偏ったAIモデルを避けるために最も重要である。.

銀行は既存の規制を遵守し、将来起こりうる変更に備えなければならないため、規制の枠組みをうまく利用することも、銀行業務にジェネレーティブAIを導入する上で重要な側面である。以下のセクションでは、これらの課題を詳細に掘り下げ、軽減するための戦略を提案する。.

データプライバシーとセキュリティの確保

銀行は、顧客の機密情報を保護し、信頼を維持するために、ジェネレーティブAIを導入する際には、データのプライバシーとセキュリティを優先しなければならない。顧客データを保護するために、暗号化、アクセス制御、データマスキングなどの強固なセキュリティ対策を導入すべきである。さらに、AIシステムの定期的なテストと監視を実施することで、潜在的なセキュリティリスクを検出することができる。.

しかし、銀行業務におけるジェネレーティブAIの利用は、意図的でなくとも、機密情報の漏洩や誤った取り扱いの可能性についても懸念を抱かせる。そのため銀行は、ジェネレーティブAIの利点を活用することと、データのプライバシーとセキュリティを最大限に確保することの間でバランスを取る必要がある。.

規制の枠組みをナビゲートする

規制の枠組みを理解し遵守することは、ジェネレーティブAIを活用する銀行にとって不可欠である。銀行部門にAIモデルを導入する場合、銀行は関連するリスクモデルや企業リスクフレームワークへのコンプライアンスを確保する必要があります。.

銀行は、融資の承認や顧客に影響を与えるその他の結果的な決定に関して、生成AIに最終的な決定を下すべきではない。代わりに、AIが作業の大部分を処理し、金融の専門家が決定的な決定を下すべきである。このアプローチは、ジェネレーティブAIのパワーを活用しつつ、規制へのコンプライアンスを確保する。.

ジェネレーティブAI革命に向けた銀行の準備

競争力を維持し、ジェネレーティブAI革命の恩恵を受けるためには、銀行は強力なAI戦略を策定し、従業員の研修やスキル開発に投資する必要がある。強固なAI戦略は、営業収益の強化、業務の簡素化、営業費用の削減、効率性と収益性の向上を実現する。.

組織内でAIの可能性を最大化するためには、さまざまな部門間のコラボレーションが不可欠である。.

- 技術チーム

- コンプライアンス・オフィサー

- 法律専門家

- その他の事業部門

ジェネレーティブAIが進化し続け、ジェネレーティブAIの可能性を最大限に活用できるよう、私たち全員が協力しなければならない。.

強固なAI戦略を策定し、従業員のトレーニングと能力開発に投資することの意義については、以下のセクションで説明する。.

強力なAI戦略の策定

包括的なAI戦略は、以下の点で最も重要である。 銀行がジェネレイティブ導入に成功 AIを活用し、その潜在的なメリットを最大化するジェネレーティブAIのパワーを活用するために、銀行は、責任あるAI、データガバナンス、FinOpsへの現在の投資を最大限に活用する方法を評価し、ジェネレーティブAI機能を拡張する利点を最大化するためにインフラと運用モデルを変更する方法を評価する必要があります。.

銀行は、強固なAI戦略を構築することで、競争力を獲得し、ビジネス変革を実現し、顧客体験の向上から業務効率の改善まで、ジェネレーティブAIの多面的なメリットを享受することができる。.

従業員研修と能力開発への投資

銀行がAI、機械学習、データサイエンス、その他の関連技術を効果的に導入するためには、従業員の研修や能力開発に投資することが重要である。 ジェネレーティブAI そして、AI主導のプロセスへのスムーズな移行を実現する。銀行は、従業員に必要なスキルと知識を浸透させることで、競争力を維持し、経費を削減し、顧客体験を向上させることができる。.

従業員教育に投資している銀行の例としては、バンク・オブ・アメリカが挙げられる。バンク・オブ・アメリカは、AIと機械学習について従業員を教育するプログラムを実施し、その結果、不正検知能力が向上した。このような投資は、投資銀行業界における生成的なAI革命に向けて従業員を準備することの重要性を示している。.

銀行におけるジェネレーティブAIの実世界での応用

ジェネレーティブAIは、パーソナライズされた顧客エンゲージメントから不正検知やリスク管理まで、銀行分野ですでに数多くの実用的なアプリケーションを見出している。このような実際の応用例は、AIが銀行業務にどのような変革をもたらすかを示している。 生成AIの可能性 銀行サービスを強化し、成長を促進する。.

以下のケーススタディで紹介する。 銀行におけるジェネレーティブAIの成功事例. .AIを活用した不正検知とパーソナライズされたポートフォリオ管理に焦点を当て、この革新的なテクノロジーが銀行とその顧客にどのようなプラスの結果をもたらすかを説明します。.

ケーススタディAIによる不正検知

AIベースの不正検知システムは、不正行為の特定と防止に効果的であることが証明されており、銀行の時間とリソースを節約している。AIを活用することで 人工知能, これらのシステムは、不正行為を検知・抑止し、最終的に顧客を保護し、銀行に対する信頼を維持することができる。.

銀行業務におけるAIを活用した不正検知の例としては、不正検知のためのAIツールを導入したバークレイズ銀行や、AI企業と提携して与信査定を改善したディスカバー・ファイナンシャル・サービシズなどがある。これらの成功例は、不正行為に対抗し、顧客の利益を守るための生成的AIの可能性を強調している。.

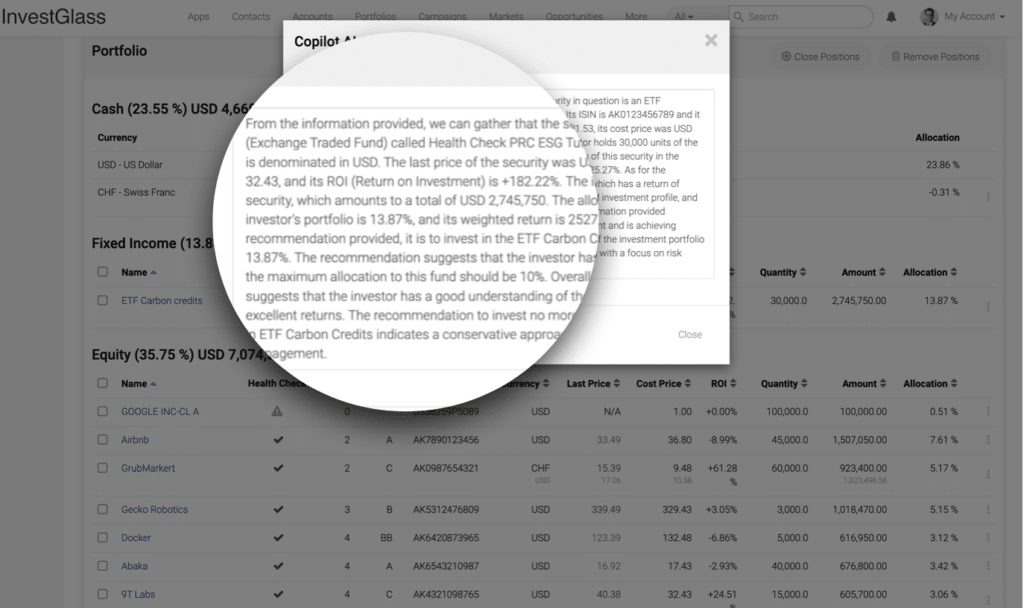

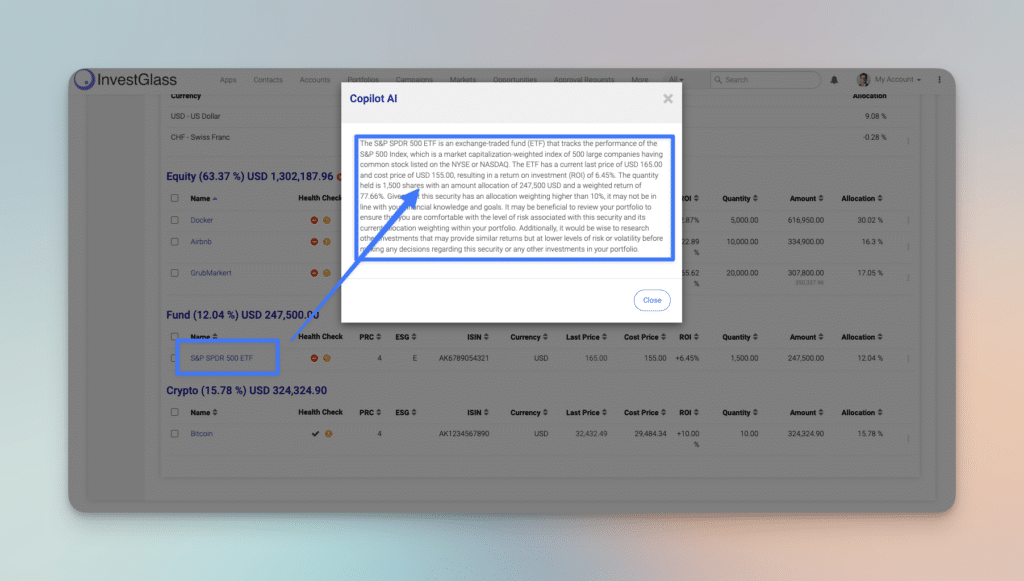

ケーススタディパーソナライズされたポートフォリオ管理

ジェネレーティブAIによるパーソナライズされたポートフォリオ管理は、顧客に以下を提供することができる:

- 独自の財務目標とリスク・プロファイルに基づくオーダーメイドの投資戦略

- 個々の顧客のニーズに応えるカスタマイズされたポートフォリオ戦略

- 様々な経済データと財務変数の活用

生成的AIを活用することで、顧客は特定の要件に沿ったパーソナライズされた投資戦略を受け取ることができる。.

パーソナライズド・ポートフォリオ・マネジメントにおけるジェネレーティブAIの実例としては、バンク・オブ・アメリカの「Glass」(市場データを独自のモデルと機械学習技術で統合するプラットフォーム)や、サンタンデールの「Kairos」(法人顧客が経済イベントによってどのような影響を受ける可能性があるかについての洞察を提供するAIツール)などがある。これらのアプリケーションは、銀行顧客の進化するニーズに応えるパーソナライズされた金融ソリューションを提供する上で、ジェネレーティブAIの力を実証している。.

InvestGlassは、AIを搭載したPMS(ポートフォリオ管理システム)を備えたCRMパートナーです。

結論として、ジェネレーティブAIは銀行がサービスを強化し、顧客体験を向上させ、成長を促進する画期的な機会を提供する。データプライバシー、セキュリティ、規制コンプライアンスに関連する課題はあるものの、銀行業務にジェネレーティブAIを採用するメリットはリスクをはるかに上回る。.

強力なAI戦略を策定し、従業員トレーニングに投資し、規制の枠組みをうまく乗り切ることで、銀行はジェネレーティブAIの可能性を最大限に活用し、AI主導のバンキングへの変革をリードすることができる。.