Sustituir al banquero por la IA de InvestGlass: el futuro de la banca

¿Puede la IA sustituir a los banqueros? Es una pregunta que muchos se hacen a medida que la IA va asumiendo funciones en la gestión de inversiones, la evaluación de riesgos y el servicio al cliente: un estribillo común entre los líderes del sector es que la IA transformará o incluso sustituirá muchas funciones, especialmente en la banca.

Más allá de la banca, la IA también está impactando en todas aquellas profesiones que implican tareas rutinarias, como resumir correos electrónicos, corregir textos y traducir código.

Este artículo explora cómo la IA está sustituyendo a los banqueros, las ventajas y los inconvenientes, y lo que esto significa para el futuro del sector financiero, especialmente cuando nos planteamos si deberíamos sustituir al banquero por la IA.

Introducción a InvestGlass Inteligencia Artificial en Banca

Inteligencia artificial está transformando rápidamente el sector bancario, dando paso a una nueva era de innovación y eficiencia para las instituciones financieras de todo el mundo. La adopción de herramientas avanzadas de IA, como el asistente GS AI, está permitiendo a los bancos agilizar las operaciones, mejorar la gestión de riesgos y ofrecer experiencias bancarias más personalizadas a los clientes. Los principales bancos de inversión del mundo, como Goldman Sachs y Morgan Stanley, están a la cabeza, invirtiendo fuertemente en tecnología de IA para mantener su ventaja competitiva e impulsar la transformación de todo el sector.

Los modelos de IA se están implantando en toda una serie de funciones bancarias, desde la automatización de tareas rutinarias hasta el apoyo a procesos complejos de toma de decisiones. Este cambio no sólo está mejorando la eficiencia operativa, sino que también permite a los bancos responder más rápidamente a los cambios del mercado y a las necesidades de los clientes. A medida que los modelos de IA competentes se vuelven más sofisticados, aumenta el potencial de estas tecnologías para sustituir al personal humano en determinadas funciones, especialmente en áreas como la gestión de riesgos y la atención al cliente.

El uso de la IA en la banca es algo más que una simple actualización tecnológica: representa un cambio fundamental en el funcionamiento del sector financiero. A medida que los bancos y las empresas de inversión siguen adoptando la IA, el sector se prepara para un crecimiento y una innovación significativos, y la inteligencia artificial está llamada a desempeñar un papel fundamental en la configuración del futuro de la banca.

Principales conclusiones

- La IA está revolucionando el sector bancario al mejorar la eficiencia, reducir los costes y mejorar la toma de decisiones, con un ahorro previsto de $447 mil millones para 2023, ya que las empresas de todo el sector financiero adoptan la IA para impulsar estas mejoras.

- Las principales áreas de transformación debidas a la IA incluyen la gestión de inversiones, la gestión de riesgos y el servicio al cliente, lo que se traduce en una mejora de la precisión, la velocidad y la satisfacción del cliente.

- Aunque la IA está agilizando muchas operaciones bancarias, es poco probable que sustituya por completo a las funciones humanas; el equilibrio entre la tecnología y la visión humana sigue siendo esencial para un servicio eficaz y el compromiso de los empleados.

El auge de la IA en el sector bancario

La inteligencia artificial se ha convertido rápidamente en una piedra angular del sector bancario, ofreciendo numerosas ventajas a los bancos minoristas, empresariales y de inversión. Gracias a la capacidad de la IA para analizar datos de forma rápida y rentable, las entidades financieras pueden desarrollar estrategias más sólidas y mejorar sus procesos de toma de decisiones. Este cambio tecnológico no es sólo una tendencia pasajera; es un cambio fundamental que ha llegado para quedarse.

El sector financiero ahorrará la asombrosa cifra de $447.000 millones de aquí a 2023 gracias a la IA. Estos ahorros proceden de diversas eficiencias generadas por la IA, como:

- Operaciones racionalizadas

- Menor necesidad de intervención humana en tareas rutinarias

- Análisis de datos más rápidos y precisos, que permiten a los bancos asignar mejor los recursos y mejorar el rendimiento global.

La IA generativa está desempeñando un papel importante en esta transformación, con grandes bancos como Goldman Sachs, JPMorgan y Morgan Stanley desplegando estos modelos para automatizar tareas, emular a profesionales experimentados y apoyar la productividad de la mano de obra en banca y finanzas.

Además, no puede pasarse por alto la actitud positiva de los consumidores hacia la IA. Más del 80% de los consumidores bancarios están dispuestos a compartir sus datos a cambio de servicios bancarios personalizados. Esta disposición pone de manifiesto la creciente confianza y aceptación de las tecnologías de IA entre el público en general, allanando el camino para aplicaciones aún más innovadoras en el sector financiero, lo que refleja una tendencia más amplia.

Áreas clave en las que InvestGlass AI sustituye a los banqueros

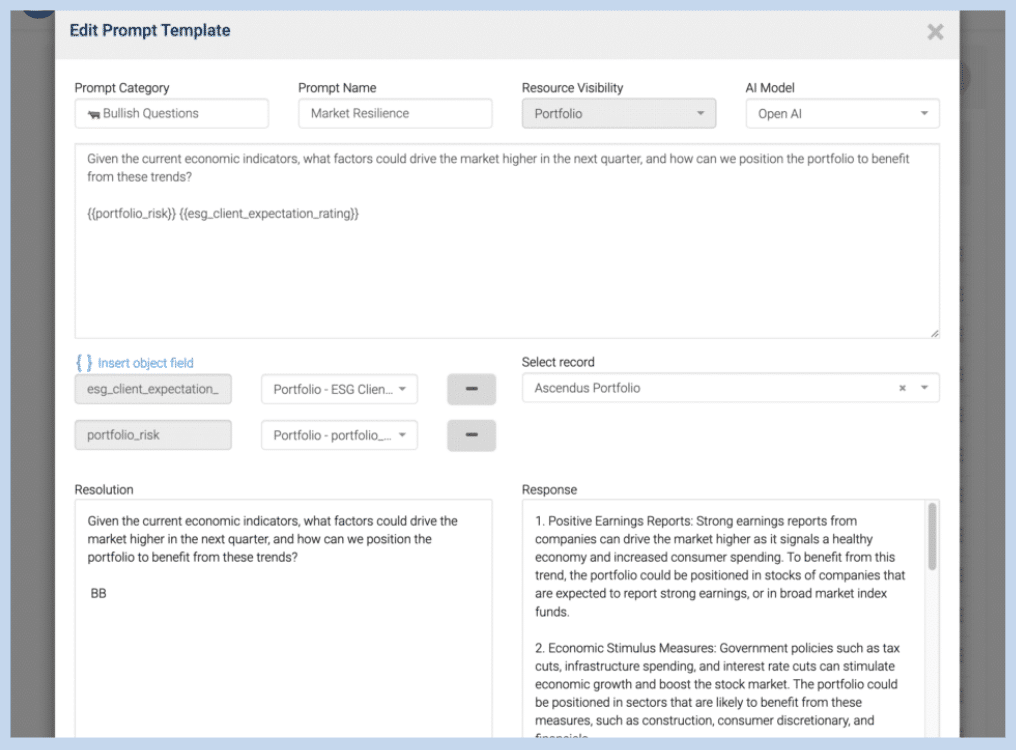

La IA no es un mero complemento de los sistemas bancarios existentes, sino que está transformando fundamentalmente áreas clave en las que antes reinaban los banqueros humanos. Desde la automatización de flujos de trabajo complejos hasta la mejora del servicio al cliente, el uso de la IA está cambiando las reglas del juego y se hace sentir en diversas funciones del sector bancario. Las herramientas de IA generativa se están implantando en la banca para automatizar flujos de trabajo complejos y mejorar la eficiencia, lo que permite a las principales instituciones racionalizar las operaciones y transformar las funciones de la plantilla.

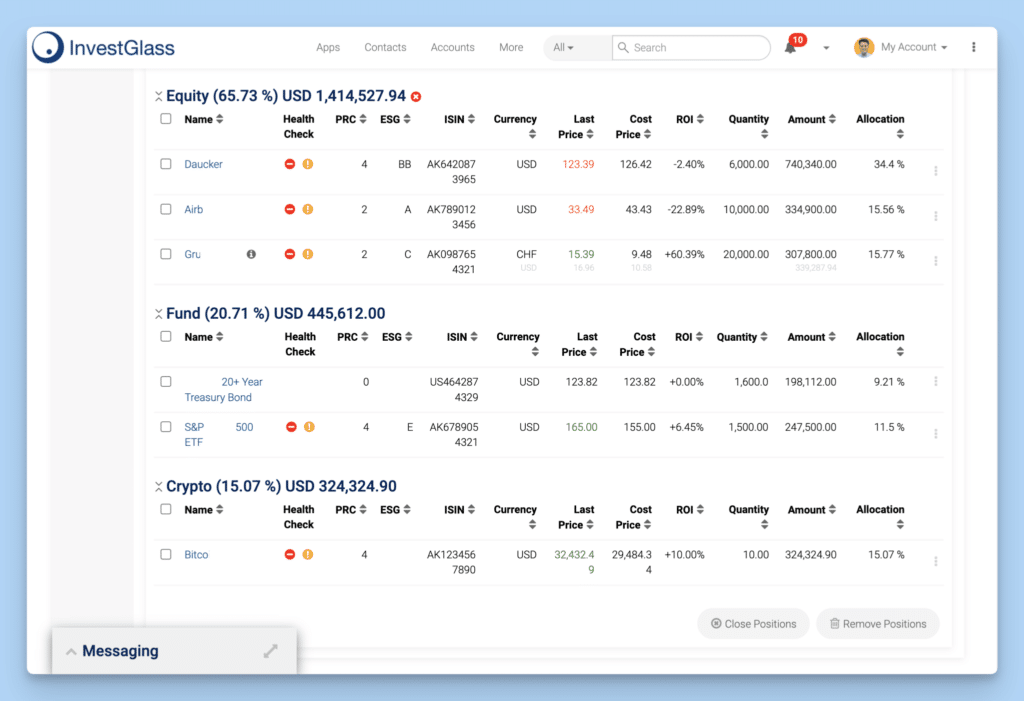

En esta sección, exploraremos tres áreas principales en las que la IA está sustituyendo a los banqueros: gestión de inversiones, gestión de riesgos y atención al cliente. Cada una de estas áreas muestra cómo se están aprovechando las capacidades de la IA para mejorar la eficiencia, la precisión y la satisfacción del cliente en el sector bancario.

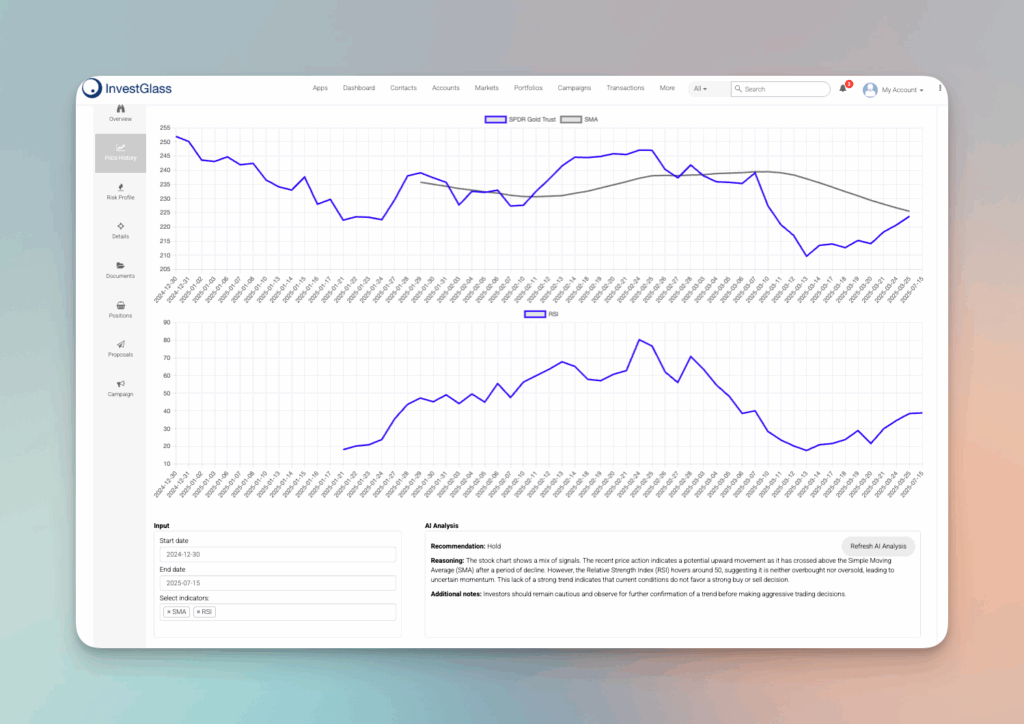

Gestión de inversiones con las herramientas de IA de InvestGlass

La gestión de inversiones ha experimentado una importante remodelación con la integración de Herramientas de IA. El análisis de datos y los modelos predictivos más rápidos de la IA permiten a los gestores de activos y a los fondos de alto riesgo tomar decisiones de inversión más informadas. Esto no sólo reduce los costes, sino que también genera mayores beneficios, haciendo que gestión de inversiones más eficiente y eficaz. Además, la IA puede ayudar a traducir código entre distintos lenguajes de programación, agilizando los flujos de trabajo de desarrollo de software para los equipos de gestión de inversiones.

Aproximadamente 9% de los fondos de cobertura utilizan actualmente IA y aprendizaje automático, logrando un impresionante rendimiento medio de 34% en tres años. Los principales bancos de inversión mundiales, como Goldman Sachs y Morgan Stanley, también están empleando modelos de IA competentes para mejorar sus estrategias de inversión. Estas herramientas basadas en la IA están cambiando las reglas del juego, proporcionando una ventaja competitiva en un mercado muy dinámico.

InvestGlass AI en la gestión de riesgos

La gestión de riesgos es otro ámbito crucial en el que la IA está teniendo un impacto significativo. La IA contribuye:

- Uso de análisis avanzados para detectar patrones y prevenir riesgos

- Permitir a los bancos identificar anomalías y amenazas potenciales de forma más eficaz.

- Análisis de grandes conjuntos de datos para predecir probabilidades de impago

- Impedir la concesión de créditos a prestatarios de alto riesgo, lo que supone un riesgo especial.

Además, la capacidad de la IA para detectar anomalías en el comportamiento de compra y bloquear transacciones sospechosas ayuda a prevenir el robo de identidades financieras. Este nivel de precisión y eficiencia en la gestión de riesgos no solo protege a la entidad financiera, sino que también aumenta la confianza y la seguridad de los clientes.

Servicio de atención al cliente basado en IA

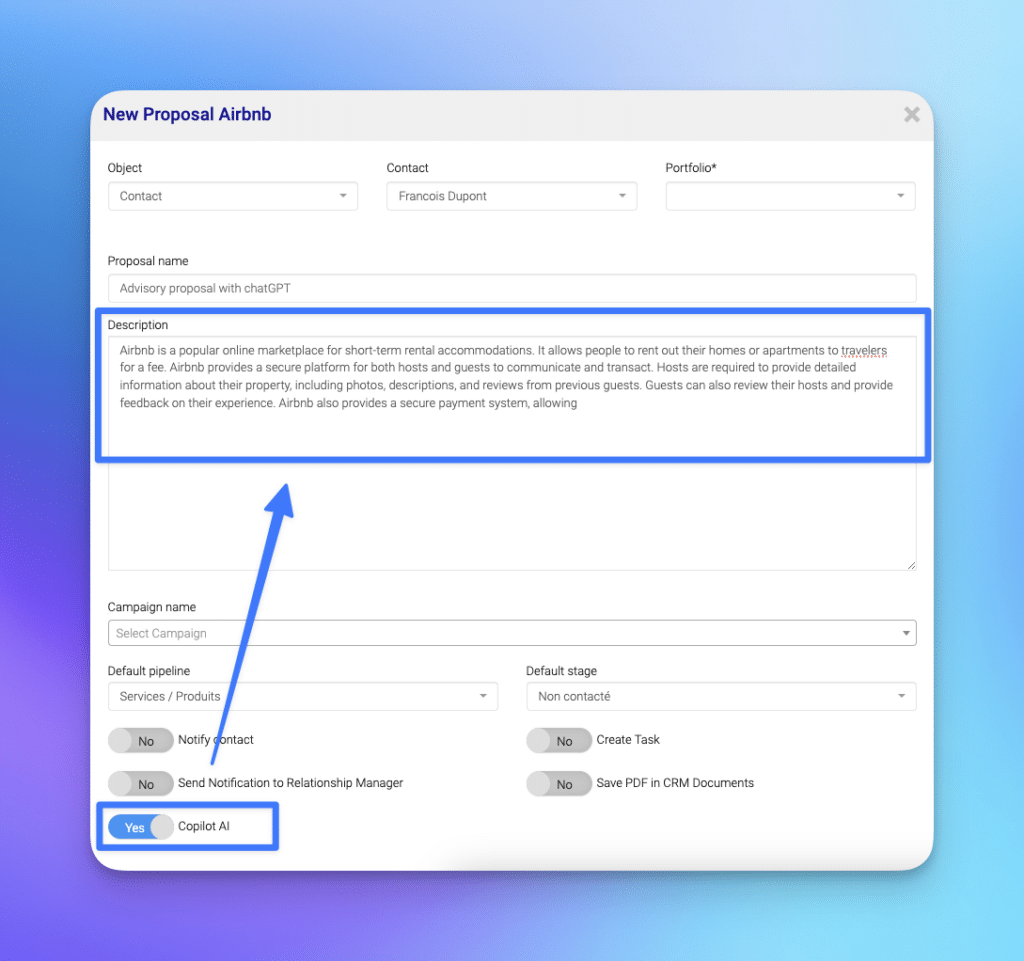

El servicio de atención al cliente en banca se ha visto revolucionado por las herramientas basadas en IA. Los chatbots de IA y los algoritmos de personalización predictiva permiten a los bancos ofrecer servicios personalizados que se adaptan a las necesidades de cada cliente. Esto no solo mejora la satisfacción del cliente, sino que también aumenta la eficiencia operativa.

Los bancos utilizan cada vez más IA para mejorar diversas funciones, incluyendo:

- Detección de fraudes

- Cumplimiento de la normativa

- Plataformas de atención al cliente, que permiten responder a las consultas con mayor rapidez y eficacia, mejorando enormemente la experiencia del cliente.

Estudio de caso: Goldman Sachs y la adopción de la IA

Goldman Sachs ofrece resultados revolucionarios como campeón pionero de la transformación de la inteligencia artificial en el sector bancario, estableciendo el estándar de oro sobre cómo los bancos de inversión globales pueden aprovechar las herramientas de IA para impulsar un cambio sin precedentes. En el centro de su estrategia ganadora se encuentra el asistente GS AI, una potente solución de IA generativa diseñada para capacitar a los empleados del banco frente a diversos retos, desde la racionalización de los resúmenes de correo electrónico y el perfeccionamiento de la corrección de pruebas hasta la traducción de código y la superación de tareas complejas que requieren muchos conocimientos. Este asistente de IA no es una mera actualización tecnológica, sino que representa una transformación revolucionaria en la forma en que el trabajo fluye y se ejecuta en toda la organización.

En la actualidad, el asistente GS AI ayuda a unos 10.000 empleados de Goldman Sachs, con ambiciosos planes de expansión para ofrecer esta tecnología revolucionaria a todos los trabajadores del conocimiento de la empresa. Este movimiento estratégico refleja una tendencia imparable que recorre las instituciones financieras, con líderes del sector como Morgan Stanley acelerando la integración de la IA y JPMorgan Chase desplegando su completa LLM Suite de soluciones de IA generativa. La rápida adopción de estas herramientas de IA de vanguardia se debe a la urgente necesidad de analizar los datos a la velocidad del rayo, mejorar las capacidades de gestión de riesgos y ofrecer experiencias bancarias profundamente personalizadas que deleiten a los clientes.

Marco Argenti, director de información de Goldman Sachs, defiende el asistente de IA de GS como un absoluto cambio de juego para la organización. Argenti declaró a CNBC que la notable capacidad del asistente de IA para sobresalir en múltiples ámbitos profesionales, como la gestión de activos, los fondos de cobertura y los lenguajes de programación, demuestra la increíble potencia y versatilidad de los modelos avanzados de IA. Al automatizar las tareas tediosas y repetitivas, el asistente de IA libera a los empleados de Goldman para que se concentren en el trabajo de alto impacto, lo que mejora drásticamente la satisfacción de los empleados y aumenta la eficiencia general de la plantilla.

Goldman Sachs aprovecha las herramientas de IA para mantener su ventaja competitiva en la gestión de riesgos, una prioridad fundamental para cualquier potencia financiera. Los modelos de IA procesan enormes volúmenes de datos con increíble rapidez y precisión, detectando posibles riesgos y oportunidades que el personal humano podría pasar por alto. Este enfoque no solo elimina errores costosos, sino que permite tomar decisiones más inteligentes y garantiza un cumplimiento sólido de las exigencias normativas.

A medida que la IA asume mayores responsabilidades en el sector bancario, se produce un diálogo dinámico en torno al impacto sobre la plantilla y la evolución de las carreras profesionales en el sector financiero. Aunque la IA tiene la capacidad de sustituir al personal humano en funciones específicas, los líderes tecnológicos visionarios como Argenti defienden sistemáticamente la transformación de la plantilla frente a la sustitución total. Los empleados se animan a dominar nuevas habilidades y sobresalir en la colaboración con la IA, garantizando que la experiencia humana siga siendo la piedra angular del éxito de la empresa.

La dedicación de Goldman Sachs a la inteligencia artificial impulsa un movimiento transformador en todo el sector financiero, a medida que las organizaciones asumen la necesidad absoluta de adoptar tecnologías de vanguardia para seguir siendo competitivas. La integración de herramientas de IA generativa, chatbots inteligentes y aprendizaje automático no solo agiliza las operaciones, sino que permite a los bancos ofrecer servicios increíblemente personalizados y receptivos que superan las expectativas de los clientes. A medida que se acelera la adopción de la IA, el sector bancario debe afrontar retos como las limitaciones tecnológicas y las amenazas a la ciberseguridad, al tiempo que demuestra la fiabilidad y el enorme valor que aportan estas tecnologías innovadoras.

El audaz enfoque de Goldman Sachs hacia la adopción de la IA demuestra perfectamente cómo las instituciones financieras pueden liberar el poder transformador de la inteligencia artificial para revolucionar las operaciones, dinamizar su fuerza de trabajo y lograr resultados superiores para los clientes. A medida que más bancos adopten este camino, el futuro de la banca se definirá por la integración exitosa de herramientas de IA, la evolución continua de la fuerza de trabajo y un compromiso inquebrantable para equilibrar la innovación tecnológica con la inestimable experiencia humana.

Los asistentes de inteligencia artificial de InvestGlass transforman las funciones de los empleados de banca

Aunque la IA está sustituyendo algunas funciones tradicionales en la banca, también está transformando las funciones de los empleados de banca, haciendo que su trabajo sea más centrado y eficiente. Los asistentes de IA, como el GS AI assistant de Goldman Sachs, están diseñados para ayudar a los empleados de banca resumiendo y corrigiendo correos electrónicos, así como traduciendo códigos. El asistente GS AI está diseñado para funcionar de forma muy similar a un empleado de GS, encargándose de tareas rutinarias y basadas en el conocimiento que antes eran gestionadas por humanos. Esto permite a los empleados de Goldman centrarse en tareas más complejas y de valor añadido, incluido el uso de gen ai.

Los principales bancos están utilizando la IA para reimaginar la relación con el cliente, creando experiencias personalizadas que agilizan las interacciones a través de diversas plataformas. Los asistentes de IA pueden comprobar su propio trabajo, pero la supervisión humana sigue siendo necesaria para garantizar la calidad y la precisión. Este cambio no solo mejora la satisfacción del cliente, sino que también pone de relieve la importancia de las competencias interpersonales para mantener un toque humano en las interacciones con los clientes.

Implantar la IA requiere equilibrar las funciones tecnológicas con la interacción humana de los empleados. Interactuar con asistentes de IA puede parecer como hablar con otro empleado, lo que mejora la colaboración y la comunicación dentro del equipo. Aunque la IA puede encargarse de todas las tareas, la necesidad de conexión humana en el servicio al cliente sigue siendo crucial. Este equilibrio garantiza que la plantilla no solo sea más eficiente, sino que también esté más comprometida y satisfecha con sus funciones.

Ventajas e inconvenientes de sustituir a los banqueros por IA

La integración de la IA en la banca tiene sus pros y sus contras. Por un lado, la IA mejora significativamente la eficiencia operativa y reduce los costes, con estimaciones que sugieren ahorros superiores a $20 mil millones a nivel mundial cada año. Esta eficiencia permite a los bancos asignar recursos de forma más eficaz y mejorar el rendimiento general.

Sin embargo, la sustitución de las funciones tradicionales por la IA puede afectar de forma desproporcionada a los empleos administrativos y de nivel básico, y las previsiones indican que podrían perderse más de un millón de puestos en el sector bancario de aquí a 2030. Este flagrante problema de pérdida potencial de puestos de trabajo plantea consideraciones éticas, en particular en relación con los sesgos en los procesos de toma de decisiones y la necesidad de algoritmos transparentes. Además, las deficiencias bien documentadas de la tecnología -como las alucinaciones, los riesgos de ciberseguridad y las implicaciones para la mano de obra- deben tenerse muy en cuenta cuando los bancos adopten soluciones de IA.

Por otra parte, aunque la IA puede gestionar eficazmente las tareas bancarias rutinarias, los productos financieros complejos a menudo siguen requiriendo la visión humana para navegar por las intrincadas necesidades de los clientes y las consideraciones emocionales. A pesar de las limitaciones actuales, la IA debe seguir demostrando su capacidad para llevar a cabo tareas complejas como resumir correos electrónicos, corregir textos y revisar su propio trabajo. Por lo tanto, un enfoque equilibrado de la integración de la IA es esencial para mitigar los riesgos y mejorar la experiencia bancaria en general.

Cómo se adaptan las instituciones financieras a la integración de la IA en InvestGlass

Las entidades financieras se están adaptando activamente a la integración de la IA a través de diversas iniciativas de transformación digital. Muchos bancos están pasando de los experimentos iniciales de IA a la plena integración de la IA en todas sus operaciones para mejorar la eficiencia y el rendimiento. Este cambio está impulsado por prioridades estratégicas como la eficiencia operativa, la gestión de riesgos y la mejora de la experiencia del cliente.

JPMorgan Chase está liderando la adopción de la IA con su LLM Suite, una plataforma interna de herramientas de IA generativa diseñada para ayudar a los empleados en sus tareas diarias, mejorar la eficiencia y aumentar la seguridad de los datos, manteniendo al mismo tiempo la privacidad de los mismos. Al mismo tiempo, Morgan Stanley está duplicando la integración de la IA, aprovechando las herramientas avanzadas de IA para aumentar la productividad y transformar los flujos de trabajo, haciendo aún más hincapié en la transformación de la fuerza de trabajo a través de la adopción de la IA.

Por ejemplo, las tecnologías de IA de Bank of America permiten el coaching interactivo a través de simulaciones de conversaciones, lo que ayuda a los empleados a mejorar las interacciones con los clientes. Además, herramientas basadas en IA como ask MERRILL y ask PRIVATE BANK facilitan millones de interacciones de los empleados para mejorar el compromiso de la empresa con el cliente, facilitando la vida de los empleados.

El éxito de la integración de la IA en la banca depende de programas eficaces de reciclaje y mejora de las competencias adaptados a las necesidades laborales actuales y futuras, un aspecto crucial de la transformación de la mano de obra. La colaboración entre la industria, los educadores y los gobiernos es esencial para salvar la brecha de competencias creada por los avances de la IA en el sector bancario.

Retos de la aplicación de la IA

Aunque los beneficios de la IA en la banca son sustanciales, las instituciones financieras se enfrentan a varios retos importantes a la hora de integrar herramientas basadas en IA en sus operaciones. Una de las preocupaciones más acuciantes es la posible pérdida de puestos de trabajo, ya que la IA asume más tareas tradicionalmente realizadas por empleados bancarios. Este cambio plantea importantes cuestiones sobre el futuro del trabajo en la banca y la evolución del papel de los banqueros humanos.

La implantación de herramientas de IA también requiere una inversión considerable tanto en tecnología como en formación de los empleados. Los bancos deben asegurarse de que sus empleados cuentan con las competencias necesarias para utilizar y gestionar eficazmente estos sistemas avanzados. Esto suele implicar programas de reciclaje y mejora de las competencias para ayudar a los empleados a adaptarse a las nuevas responsabilidades y flujos de trabajo.

Otro reto es el riesgo de sesgo en los modelos de IA, que puede conducir inadvertidamente a la discriminación de determinados grupos de clientes. Los líderes tecnológicos, entre ellos Marco Argenti, suelen considerar que las personas son fundamentales para la evolución de la IA, haciendo hincapié en la necesidad de educación, capacitación y supervisión humana. A medida que la IA asume más tareas, es crucial que los bancos mantengan un equilibrio entre el avance tecnológico y el toque humano, garantizando que los clientes sigan recibiendo un servicio justo y personalizado.

En última instancia, el éxito de la implantación de la IA en la banca dependerá de lo bien que las entidades financieras aborden estos retos, den prioridad a la transformación de la plantilla y fomenten una cultura de aprendizaje y adaptación continuos.

Tendencias futuras: La IA y el sector financiero

De cara al futuro, se espera que la IA genere un impacto económico significativo en el sector bancario. McKinsey informa de que la IA tiene el potencial de generar $1 billones cada año en el sector bancario. Esto pone de relieve el importante impacto que la IA podría tener en este sector y en las industrias relacionadas. Este crecimiento está impulsado por las mejoras en las estrategias de inversión y la eficiencia operativa.

Las tendencias emergentes en IA incluyen la IA agéntica para tareas complejas, el procesamiento multimodal de diversos tipos de datos y el aprendizaje federado que preserva la privacidad. Para que la transformación de la IA en el sector bancario sea eficaz, es esencial contar con una pila completa de capacidades de IA, que incluya la participación, la toma de decisiones, la gestión de datos y los modelos operativos. Comprender el impacto total de estas tendencias requiere mucha lectura y análisis de los avances del sector.

¿Sustituirá la IA por completo al personal humano?

Cada vez se cree más que los modelos de IA empezarán a desdibujar las fronteras entre las funciones humanas y las de la IA en un plazo de tres a cinco años. Argenti predice que, durante este periodo, la IA asumirá cada vez más tareas a las que los empleados humanos acabarán aprendiendo a adaptarse. Argenti declaró a CNBC que en este periodo, el impacto de la IA en las funciones bancarias será significativo, pero subrayó que la transición implicará tanto la sustitución como la transformación de los puestos de trabajo existentes. Las declaraciones clave sobre el futuro de la IA en la banca, tal y como se dijo a CNBC, destacan que, aunque la automatización se extenderá, la adaptabilidad humana sigue siendo crucial.

Sin embargo, aunque la IA transformará sin duda muchos aspectos del mundo bancario, es poco probable que sustituya por completo al personal humano. La necesidad de la visión humana, especialmente en situaciones complejas y emocionalmente matizadas, garantiza que los seres humanos seguirán desempeñando un papel vital en el sector bancario.

¿Es la IA segura y fiable para la banca?

La seguridad y la fiabilidad de la IA en la banca son preocupaciones primordiales. Los bancos deben establecer medidas de seguridad sólidas para protegerse contra los ciberataques que podrían conducir a un acceso no autorizado a la información de clientes y empleados. El importante riesgo de que los chatbots de IA filtren datos confidenciales subraya la necesidad de una mayor preocupación por la ciberseguridad.

Cumplir las cambiantes normas legales y reglamentarias es crucial para los sistemas de IA, especialmente en la toma de decisiones crediticias. Establecer estructuras centralizadas de gobernanza de la IA puede ayudar a los bancos a gestionar sus estrategias de IA y garantizar el poder de reutilización de los activos de IA en todas las divisiones.

Precisión y eficacia de la IA en la banca

Una de las ventajas más significativas de la IA en la banca es su precisión y eficacia. La IA proporciona una precisión mucho mayor en tareas como:

- Detección de fraudes

- Contabilidad

- Evaluación de créditos

- Evaluación del riesgo en comparación con los métodos tradicionales. Esta precisión permite a los bancos realizar análisis de las transacciones en tiempo real, lo que posibilita respuestas inmediatas ante posibles fraudes.

El aprendizaje continuo y la adaptabilidad de la IA mejoran su rendimiento en tareas de detección de fraudes, reconociendo comportamientos fraudulentos antes imprevistos y aumentando la seguridad general. El empleo de aprendizaje supervisado y no supervisado permite a los sistemas de IA identificar y adaptarse eficazmente a nuevos patrones de fraude.

Resumen

En resumen, la [integración de InvestGlass AI en el sector bancario(https://www.investglass.com/fr/) está transformando las funciones tradicionales, mejorando la eficiencia y la experiencia del cliente. Aunque la sustitución de los banqueros por la IA tiene sus pros y sus contras, no pueden pasarse por alto las ventajas de una mayor precisión, ahorro de costes y eficiencia operativa.

A medida que las instituciones financieras siguen adaptándose a la integración de la IA, el futuro de la banca parece prometedor. Al equilibrar los avances tecnológicos con el conocimiento humano, los bancos pueden garantizar un sector más eficiente, seguro y centrado en el cliente. Sin duda, aprovechar el potencial de la IA mejorará el futuro de la banca.

Conclusión y próximos pasos

La integración de las herramientas de IA de InvestGlass en el sector bancario está cambiando las reglas del juego e impulsando una profunda transformación en todo el sector financiero. A medida que la inteligencia artificial sigue evolucionando, los bancos están descubriendo nuevas formas de aprovechar la tecnología para la banca personalizada, la mejora de la gestión de riesgos y una mayor eficiencia operativa. Sin embargo, para aprovechar todo el potencial de la IA es necesario que las instituciones financieras aborden retos clave, como el riesgo de pérdida de puestos de trabajo y la necesidad de una inversión significativa en tecnología y formación del personal.

De cara al futuro, el futuro de la banca dependerá de la capacidad del sector para adoptar la transformación de la plantilla y dotar a los empleados de las competencias necesarias para prosperar junto a InvestGlass AI. Al encontrar el equilibrio adecuado entre la innovación tecnológica y la experiencia humana, los bancos pueden crear un sistema financiero más eficiente, sostenible y centrado en el cliente.

A medida que el sector bancario sigue adaptándose, la atención debe centrarse en aprovechar el poder de la IA para beneficiar tanto a los empleados como a los clientes. Con una implementación meditada y un compromiso con el aprendizaje continuo, las entidades financieras pueden desbloquear nuevas oportunidades y garantizar que el futuro de la banca sea innovador e inclusivo.

Preguntas frecuentes

¿Cómo está transformando la IA la gestión de inversiones en la banca?

La IA está transformando la gestión de las inversiones en el sector bancario al facilitar un análisis más rápido de los datos y la elaboración de modelos predictivos, lo que mejora la toma de decisiones y aumenta los rendimientos al tiempo que reduce los costes. Este avance tecnológico mejora significativamente la eficiencia y la eficacia de las estrategias de inversión.

¿Cuáles son los riesgos asociados a la IA en la banca?

Los principales riesgos asociados a la IA en la banca abarcan posibles pérdidas de puestos de trabajo, dilemas éticos, sesgos en la toma de decisiones y la necesidad imperiosa de adoptar fuertes medidas de ciberseguridad para salvaguardar la información sensible. Estos factores deben gestionarse cuidadosamente para garantizar el uso responsable de la tecnología de IA.

¿Sustituirá la IA por completo al personal humano en la banca?

La IA está llamada a transformar la banca, pero no sustituirá por completo al personal humano, ya que la visión humana sigue siendo vital para gestionar situaciones complejas y con matices emocionales.

¿Cómo se están adaptando las instituciones financieras a la integración de la IA?

Las entidades financieras están integrando activamente la IA centrándose en iniciativas de transformación digital, mejorando las competencias de la plantilla mediante programas de reciclaje y fomentando la colaboración con socios del sector e instituciones educativas. Este enfoque multifacético es esencial para adaptarse eficazmente al cambiante panorama tecnológico.

¿Es InvestGlass AI seguro y fiable para realizar operaciones bancarias?

La IA puede ser segura y fiable para la banca cuando se gestiona adecuadamente con fuertes medidas de ciberseguridad y el cumplimiento de las normas legales y reglamentarias. Garantizar estas precauciones es crucial para mantener la confianza y la seguridad en las operaciones financieras.