5 cosas que debe saber antes de crear su propio robot asesor

Robo-asesores han transformado la planificación financiera utilizando aprendizaje automático y algoritmos para automatizar la gestión de inversiones, ofreciendo un alternativa rentable a los asesores humanos. Plataformas como Mejora proporcionar estrategias de inversión personalizadas con una intervención humana mínima (Mejoramiento - Wikipedia). El auge de robo-advisors tiene gestión de patrimonios democratizada, poniendo la planificación financiera al alcance de un público más amplio (Robo-advisor - Wikipedia).

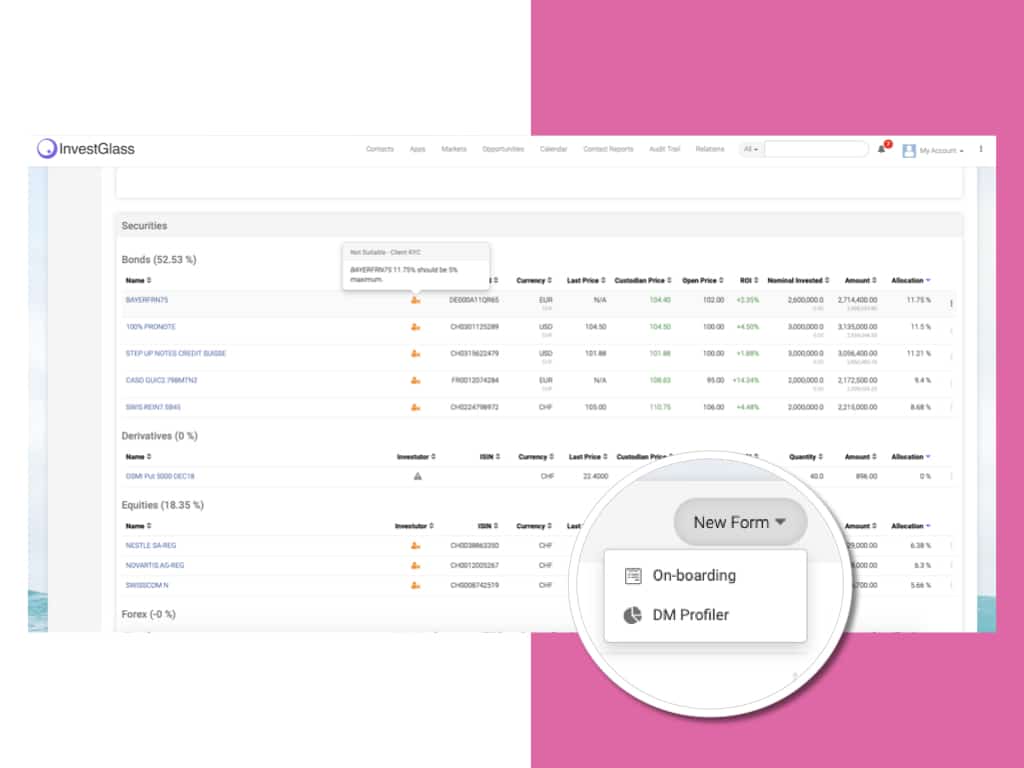

Si está pensando en crear su propio robo-advisor, es esencial que comprenda los distintos factores que intervienen. En esta guía, analizaremos los aspectos clave para crear una plataforma de robo-advisor de éxito, desde la tecnología y las características hasta las ventajas y los retos potenciales. InvestGlass incluye métricas de riesgo y ESG control para respetar a los clientes y la adecuación e idoneidad de la estrategia.

Los roboasesores y su importancia en la planificación financiera:

Los roboasesores son plataformas digitales que utilizan algoritmos para gestionar y crear carteras de inversión para los clientes. Han ganado popularidad en los últimos años debido a sus comisiones más bajas en comparación con los asesores financieros tradicionales y a su capacidad para proporcionar acceso a herramientas de gestión de inversiones y de planificación financiera que antes sólo estaban al alcance de inversores adinerados. Al automatizar el proceso de inversión, los roboasesores ayudan a los clientes a desarrollar y gestionar eficazmente sus estrategias de inversión. Estas plataformas evalúan la tolerancia al riesgo de los usuarios a través de cuestionarios para adaptar las carteras de inversión a las preferencias individuales de los clientes, garantizando la alineación con sus objetivos financieros. Esto convierte a los roboasesores en una valiosa incorporación al panorama de la planificación financiera.

Características de una plataforma Robo-Advisor:

Para crear su propio robo-advisor, tendrá que implementar una serie de funciones que respondan a las necesidades de sus clientes. Por ejemplo:

Gestión de carteras: Los robo-asesores deben ofrecer la construcción y gestión automatizada de carteras, centrándose en la asignación de activos para mantener el perfil de riesgo deseado y optimizar las estrategias financieras. Esto podría implicar el uso de fondos cotizados en bolsa, fondos de inversión u otros vehículos de inversión, con algoritmos que adapten la cartera de inversión en función de los perfiles de los clientes y la reequilibren periódicamente para alinearla con las asignaciones objetivo.

Herramientas de planificación financiera: Estas herramientas pueden ayudar a los clientes a fijar objetivos financieros, planificar la jubilación o gestionar sus finanzas personales. Algunos ejemplos son la planificación de objetivos, las cuentas de jubilación y el seguimiento del patrimonio neto.

Recogida de pérdidas fiscales: Esta función puede ayudar a los clientes a minimizar sus obligaciones fiscales mediante la venta estratégica de inversiones que han perdido valor para compensar las ganancias en otros activos.

Opciones de cartera diversificadas: Una plataforma robusta de robo-advisor debe ofrecer una variedad de opciones de cartera para atender a las diferentes preferencias de los clientes, incluyendo la inversión socialmente responsable, capital riesgo, y mucho más.

Integración del asesor financiero humano: Algunos clientes pueden seguir deseando el toque personal de un asesor humano otros estarán de acuerdo en utilizar inteligencia artificial. Ofrecer la opción de conectar con un asesor financiero humano puede ayudar a salvar la distancia entre los servicios de asesoramiento automatizados y los tradicionales.

Experiencia móvil: Una aplicación móvil fácil de usar puede mejorar la experiencia general del cliente, permitiéndole supervisar sus inversiones y acceder a herramientas de planificación financiera sobre la marcha.

El papel de los asesores financieros humanos en una plataforma de roboasesores:

Aunque los roboasesores ofrecen muchas ventajas, no sustituyen necesariamente a los asesores financieros humanos. Los robo-advisors gestionan las inversiones a través de una cuenta de inversión robo advisor, cobrando comisiones de gestión de la cuenta como un porcentaje de la cantidad invertida. En cambio, pueden complementar los servicios prestados por asesores humanos, que pueden centrarse en ofrecer asesoramiento personalizado, abordar situaciones financieras complejas y establecer relaciones a largo plazo con los clientes. Al integrar asesores humanos en su plataforma de robo-advisor, puede atender a los clientes que prefieren un enfoque híbrido de la planificación financiera.

Requisitos técnicos para construir un robot asesor:

Crear un robo advisor requiere una combinación de conocimientos técnicos y perspicacia financiera. La base técnica de una plataforma de robo advisor de éxito incluye varios componentes clave:

En primer lugar, deberá dominar lenguajes de programación como Python, Java o C++. Estos lenguajes son esenciales para desarrollar los algoritmos básicos que impulsan la inversión automatizada y la gestión de carteras. Además, las soluciones sólidas de almacenamiento y gestión de datos, incluidas las bases de datos SQL y NoSQL, son cruciales para manejar grandes cantidades de datos financieros.

Los algoritmos y las bibliotecas de aprendizaje automático, como TensorFlow o Scikit-Learn, desempeñan un papel fundamental en la creación de estrategias de inversión inteligentes. Estas herramientas permiten al robo advisor analizar datos históricos del mercado y tomar decisiones basadas en datos. La infraestructura en la nube, proporcionada por servicios como Amazon Web Services (AWS) o Microsoft Azure, garantiza la escalabilidad y la fiabilidad, lo que permite a su plataforma gestionar un número creciente de usuarios y transacciones.

La seguridad es primordial en el sector financiero. La implantación de sistemas de cifrado y cortafuegos protege los datos confidenciales de los clientes y las transacciones financieras frente a las ciberamenazas. Además, la integración de fuentes de datos externas, como API financieras y fuentes de datos de mercado, enriquece las capacidades de la plataforma, proporcionando información y actualizaciones en tiempo real.

Una interfaz fácil de usar es esencial para la interacción con el cliente. El desarrollo de una interfaz intuitiva y receptiva garantiza que los clientes puedan navegar fácilmente por la plataforma, supervisar sus carteras de inversión y acceder a las herramientas de planificación financiera. Además, la implementación de funciones de gestión de riesgos y cumplimiento es fundamental para adherirse a las normas reglamentarias y proteger tanto a la plataforma como a sus usuarios.

Dada la complejidad de estos requisitos técnicos, es indispensable reunir un equipo técnico cualificado. Este equipo debe tener experiencia en desarrollo de software, análisis de datos, aprendizaje automático y ciberseguridad para crear una plataforma de robo advisor sólida y fiable.

Retos de la creación de un robot asesor:

Crear un robo advisor es una empresa polifacética que presenta varios retos importantes. Uno de los más importantes es desarrollar un algoritmo sólido y preciso capaz de ofrecer asesoramiento de inversión personalizado. Esto requiere un profundo conocimiento de los mercados financieros, las estrategias de inversión y la capacidad de analizar grandes cantidades de datos históricos del mercado.

Garantizar la seguridad e integridad de los datos de los clientes y de las transacciones financieras es otro reto crítico. Con la creciente prevalencia de las ciberamenazas, aplicar medidas de seguridad avanzadas, como el cifrado y los cortafuegos, es esencial para proteger la información sensible y mantener la confianza de los clientes.

El cumplimiento de los requisitos reglamentarios y las normas del sector es un aspecto innegociable de la creación de un robo advisor. Navegar por el complejo panorama normativo requiere un profundo conocimiento de las regulaciones financieras y la capacidad de implementar funciones de cumplimiento dentro de la plataforma.

La escalabilidad es otro reto que no puede pasarse por alto. El robo advisor debe ser capaz de gestionar un gran volumen de clientes y transacciones sin comprometer el rendimiento. Esto requiere una sólida infraestructura en la nube y soluciones eficientes de gestión de datos.

Crear una interfaz fácil de usar es crucial para la satisfacción del cliente. La plataforma debe ser intuitiva y fácil de navegar, permitiendo a los clientes supervisar sus carteras de inversión y acceder a las herramientas de planificación financiera sin problemas.

Superar estos retos requiere un equipo técnico cualificado con experiencia en aprendizaje automático, análisis de datos y desarrollo de software. Además, un profundo conocimiento de los mercados financieros, las estrategias de inversión y los requisitos normativos es indispensable para crear una plataforma de robo advisor de éxito.

Ventajas e inconvenientes de crear su propio Robo-Advisor:

A la hora de plantearse si crear su propio robo-advisor, es esencial sopesar las posibles ventajas e inconvenientes:

Ventajas:

Comisiones más bajas: Los roboasesores suelen cobrar comisiones de gestión más bajas que los asesores financieros tradicionales, lo que los hace más atractivos para los inversores preocupados por los costes. Las comisiones de gestión son un factor clave a la hora de evaluar la rentabilidad de los roboasesores, ya que suelen calcularse como un porcentaje del importe de la inversión.

Acceso más amplio: Las plataformas automatizadas pueden servir a una gama más amplia de clientes, incluidos aquellos con cuentas mínimas más bajas o menos activos invertibles.

Accesibilidad 24/7: Los clientes pueden acceder a sus carteras de inversión y herramientas de planificación financiera en cualquier momento, lo que proporciona una experiencia más cómoda.

Inconvenientes:

Inversión inicial: La creación de una plataforma de robo-advisor requiere importantes costes iniciales en tecnología, infraestructura y cumplimiento de la normativa.

Lanzamiento y crecimiento:

El lanzamiento de un robo advisor requiere una estrategia meticulosamente planificada y una ejecución impecable. El plan de lanzamiento debe incluir marketing y esfuerzos de promoción para crear conciencia y atraer a clientes potenciales. Las estrategias eficaces de captación de clientes son esenciales para construir una base sólida de usuarios desde el principio.

Empezar con un producto mínimo viable (MVP) es un enfoque prudente. Un MVP permite probar las funcionalidades básicas de la plataforma y recabar valiosos comentarios de los primeros usuarios. Esta información es fundamental para perfeccionar y mejorar la plataforma antes de lanzarla a gran escala.

Una estrategia de crecimiento bien definida es crucial para el éxito a largo plazo de su robo advisor. Ampliar la base de clientes y aumentar los activos gestionados son objetivos primordiales. La mejora de la experiencia del usuario mediante mejoras continuas y el desarrollo de nuevas funciones, como la gestión de pérdidas fiscales y la planificación de la jubilación, pueden aumentar significativamente la satisfacción y la retención de clientes.

El seguimiento y la evaluación continuos del rendimiento de la plataforma son esenciales para garantizar que cumple sus metas y objetivos. Las actualizaciones y mejoras periódicas basadas en las opiniones de los usuarios y las tendencias del mercado mantendrán la competitividad y pertinencia de la plataforma.

El lanzamiento y el crecimiento de un robo advisor requieren un profundo conocimiento del sector financiero, estrategias de marketing eficaces y técnicas eficientes de captación de clientes. Si se centra en estas áreas, podrá crear y desarrollar con éxito una plataforma de robo advisor que satisfaga las necesidades cambiantes de sus clientes y destaque en el competitivo panorama financiero.

Conclusión

En conclusión, crear su propio robo-advisor es una empresa ambiciosa y potencialmente gratificante que puede contribuir a revolucionar la planificación financiera y la gestión patrimonial de sus clientes. Sin embargo, navegar por las complejidades de la tecnología, la integración de funciones y el cumplimiento de diversas normativas puede ser una tarea difícil. la normativa bancaria puede ser un reto. Aquí es donde entra InvestGlass.

Como socio experimentado y de confianza en el sector fintech, InvestGlass puede ayudarle a crear una plataforma de robo-advisor personalizada y adaptada a sus necesidades y requisitos específicos. Nuestro equipo de expertos le guiará a través de cada paso del proceso, asegurándose de que su plataforma cumple con la normativa bancaria, optimizada para la experiencia del usuario y equipada con las últimas herramientas de gestión de inversiones y funciones de planificación financiera.

Al asociarse con InvestGlass, puede aprovechar el poder del robo-advisory para proporcionar una solución más eficiente, rentable y accesible para las necesidades financieras de sus clientes, al tiempo que se mantiene competitivo en el siempre cambiante mundo de las finanzas. Con nuestra experiencia y apoyo, usted puede construir con éxito un robo-advisor que se destaca en el mercado y posiciona su negocio para el crecimiento y el éxito a largo plazo.