Wie man die beste Onboarding-Software auswählt (Schritt für Schritt + RFP-Vorlage)

Willkommen zu dieser InvestGlass-Präsentation über digitales Onboarding. Ich bin Alexander, der CEO von InvestGlass, und während dieser Präsentation werden wir Ihnen zeigen, wie Sie potenzielle Kunden einbinden, mit der KYC-Sanierung fortfahren und Ihre Kunden ausbinden können. Wir fügen 50 Fragen hinzu, die Sie bei der Beantwortung Ihrer nächsten Angebotsanfrage verwenden sollten!

InvestGlass ist eine Plattform zur Verkaufsautomatisierung - die Nummer eins unter den Schweizer Lösungen ohne US-Footprint. Sie kann auf Ihren eigenen Servern eingesetzt oder auf Schweizer Servern gehostet werden. InvestGlass ist ein Schweizer Familienunternehmen, das alle Werkzeuge für die Automatisierung anbietet, die Sie benötigen.

Derzeit betreuen wir weltweit über 120 Kunden aus den Bereichen Finanzen, Versicherungen, Behörden, Verbände, Vereine und Unternehmen jeder Größe. Die Kunden entscheiden sich für uns, weil sie eine souveräne Schweizer Lösung suchen, bei der die Daten in der Schweiz, in ihrem eigenen Land oder in einer privaten Cloud gespeichert sind.

Kernprodukte und Onboarding-Prozess

Wir automatisieren die gesamte Reise von der Kundenwerbung bis zum Vertrieb mit acht Kernprodukten: Onboarding, CRM, Automatisierung, Genehmigungsverfahren, Kundenportal, Berichterstattung, Marketing, Portfoliomanagement und Störungsmanagement.

Wenn Sie das Onboarding für Ihr Unternehmen entwickeln, müssen Sie zunächst die Erfahrung definieren, die Sie anbieten möchten:

- Self-onboarding durch Kunden

- Beziehungsmanager drängen auf Formulare

- Hybride Modelle, bei denen die Manager die Daten vorbereiten, bevor die Interessenten die Formulare ausfüllen

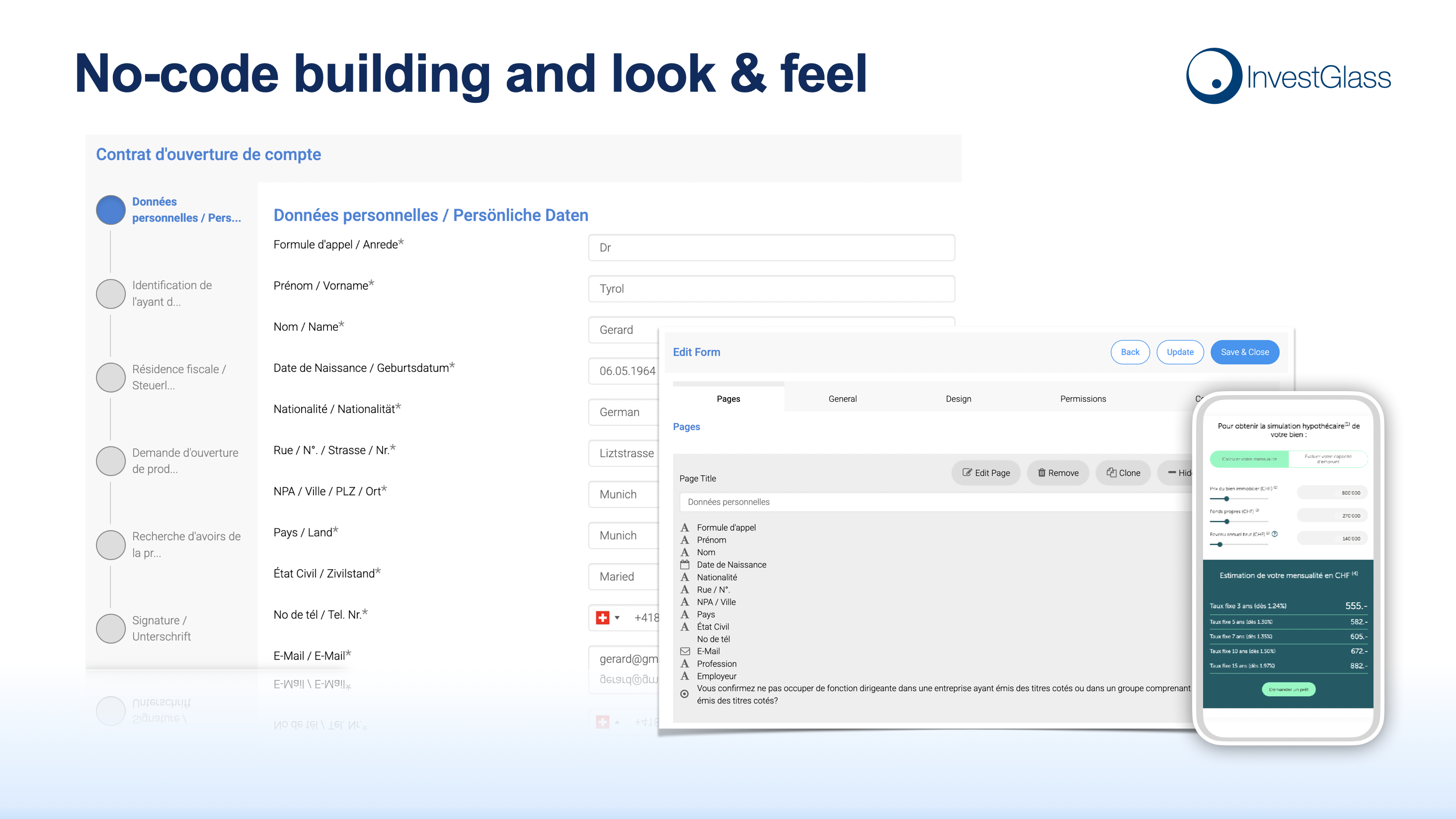

Anschließend konfigurieren wir Ihr Branding (Farben, Layout, Stile) und definieren den Onboarding-Workflow. Die Einrichtung dauert in der Regel 1-4 Wochen. Danach testen wir, gehen live und verbessern kontinuierlich die Berichterstattung.

Automatisierung, KI und digitale Formulare

Eine wichtige Frage ist, welche Teile des Onboarding automatisiert werden sollten. Die regelbasierte Automatisierung ermöglicht Aufgaben wie das Filtern von Formularen, die Überprüfung des PEP-Status oder die Kennzeichnung des Herkunftslandes, die dann Warnungen oder Aufgaben auslösen. Auch Genehmigungsprozesse können automatisiert werden, so dass Kollegen über Kontoeröffnungen, Risikobedingungen oder Tarifgenehmigungen abstimmen müssen.

KI verbessert das Onboarding weiter, indem bestehende Formulare in strukturierte CRM-Felder und JSON-Nutzdaten umgewandelt werden. Dies spart Stunden an Arbeit, insbesondere bei der Zusammenführung mehrsprachiger Formulare (z. B. Englisch, Französisch, Deutsch, Chinesisch) in ein einheitliches digitales Format.

Unser No-Code Formularersteller können Sie professionelle Onboarding-Formulare ohne Codierung entwerfen. Informationen können formularübergreifend wiederverwendet werden mit Pakete, um doppelte Einträge zu vermeiden.

Sicherheit, Compliance und Workflows mit mehreren Beteiligten

InvestGlass gewährleistet Sicherheit durch Prüfprotokolle, Dokumentenmanagement, mobile Apps, Zwei-Faktor-Authentifizierung (2FA) und sicheren QR-Code-Zugang. Formulare können mit Daten vorausgefüllt werden, um sicherzustellen, dass nur der richtige Kunde auf sie zugreift.

KYC/KYB/KYT-Prüfungen sind über API mit Drittanbietern integriert. Unser System unterstützt komplexe Beziehungen (Unternehmen, Trusts, Familien) mit mehreren UBOs und LPOAs, indem es Berechtigungen für den Portalzugang, Unterschriften und die Kontoeinsicht definiert.

Workflows für digitale Signaturen ermöglichen es mehreren Parteien, Dokumente sicher zu unterzeichnen, wobei Prüfprotokolle IP-Adressen, Zeitstempel und 2FA-Validierungen aufzeichnen. Das Onboarding mit mehreren Parteien kann sensible Felder vor unbefugten Betrachtern verbergen und so den Datenschutz gewährleisten.

Genehmigungen, KYC-Sanierung und Berichterstattung

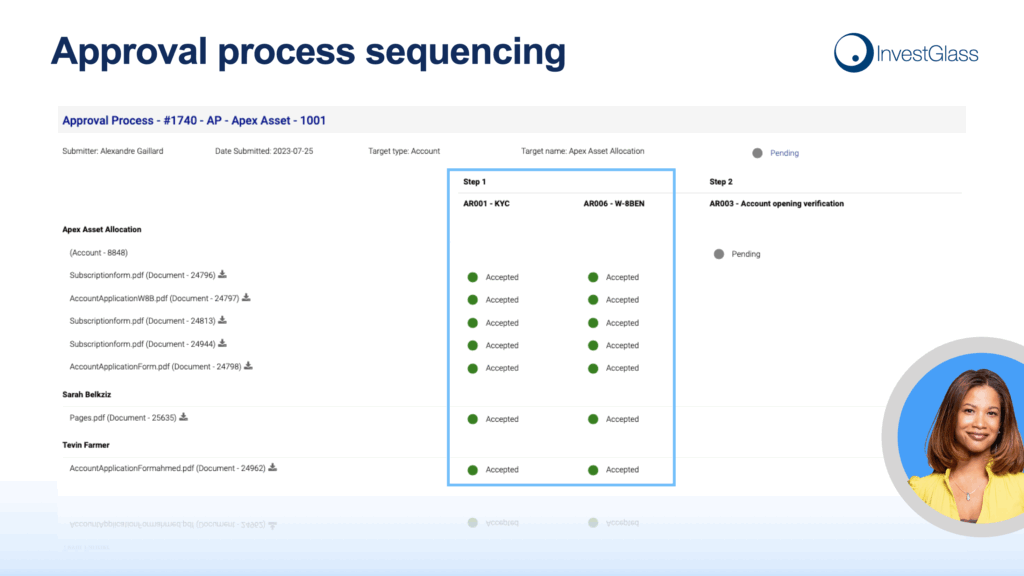

Unser Genehmigungsprozess ist mit mehrstufigen Sequenzen und Gruppen von Genehmigern anpassbar und deckt Kontoeröffnungen, W8/W9-Überprüfungen, KYC-Berichtigungen und Offboarding ab.

KYC-Abhilfemaßnahmen können ausgelöst werden durch:

- Abonnement für einen neuen Dienst

- Regelmäßige Überprüfungen (z. B. alle 5-10 Jahre)

- Vorfälle wie abgelaufene IDs oder neue PEP-Bezeichnungen

Alle Aktionen werden in Live-Reporting-Dashboards nachverfolgt, die die Prozesseffizienz, Engpässe und Möglichkeiten zur Automatisierung aufzeigen. Kunden können zwischen vollständiger Automatisierung, vollständiger manueller Überwachung oder hybriden Ansätzen wählen, die KI, Regeln und menschliche Überprüfung kombinieren.

InvestGlass digitales Onboarding rationalisiert den Kundenkontakt, automatisiert die Einhaltung von Vorschriften und verbessert die Sicherheit, während Sie die volle Kontrolle über Branding und Arbeitsabläufe haben.

Das digitale Onboarding von InvestGlass optimiert den Kundenkontakt, automatisiert die Einhaltung von Vorschriften und verbessert die Sicherheit, während Sie gleichzeitig die volle Kontrolle über Branding und Arbeitsabläufe haben.

Häufig gestellte Fragen zur Erstellung Ihres Antrags auf Angebotsabgabe

Vermissen wir irgendwelche Fragen? Lassen Sie es uns wissen!

- Sprachen

Wie viele Dateien haben Sie derzeit? Wird der Prozess der Kontoeröffnung mehrsprachig sein, oder werden Sie für jede Sprache einen separaten Prozess der Kontoeröffnung haben?

- Pro-forma-Dokumente

Wie viele PDFs müssen im Pro-Forma-Format bleiben, z.B. W8NW9IMIBen, Freizügigkeit oder Lebensversicherung?

- Kontakt- vs. kontobasiert

Sollten Ihre Dokumente kontakt- oder kontobasiert sein?

Digitales On-Boarding mit InvestGlass

- Formel-Dokumente (A, K, T)

Enthalten Ihre Dokumente Formulare wie A, K oder T, die in Proforma bleiben müssen?

- Pakete zur Kontoeröffnung

Haben Sie Pakete für die Kontoeröffnung definiert? Können diese nach Produktfamilien gruppiert werden?

- Gewohnheitsrecht vs. Zivilrecht

Haben Sie unterschiedliche Pakete je nach Gewohnheitsrecht oder Zivilrecht erstellt?

- Digitaler Signaturprozess mit InvestGlass

Verfügen Sie über ein digitales Unterschriftsverfahren? Würden Sie erwarten, das InvestGlass-System mit 2FA, IP/ID/Zeitstempel-Aufzeichnung zu nutzen? Akzeptieren Sie Unterschriften mit Unterschriftenpads? Sollte das Unterschriften-Pad für jeden UBO/LPOA ausgeblendet werden? Sollten bestimmte Felder von einem UBO zum anderen ausgeblendet werden?

- Identitätsprüfung

Akzeptieren Sie bei der Eröffnung eines Kontos Fälle ohne ein erstes Gespräch mit einem Bankangestellten, oder muss ein Angestellter zuerst das Ausweisdokument überprüfen?

- Beteiligung von Interessenten

Wie erwarten Sie, dass der potenzielle Kunde den Prozess der Kontoeröffnung durchführt?

- Unterstützende Dokumente

Wie viele Dokumente (Ausweis, Vermögensnachweis, Steuerbescheinigungen usw.) werden Sie voraussichtlich für Einzel- und Unternehmenskonten sammeln müssen? Haben Sie die erforderlichen Elemente standardisiert?

- Eingeschränkte Länder

Werden Sie die Eröffnung von Fernkonten für bestimmte Länder blockieren?

- Dokumentenpakete

Wenn mehrere Formulare gleichzeitig ausgefüllt werden, möchten Sie diese aus Gründen der Effizienz zu Paketen zusammenfassen?

- Geräte und Kanäle

Erwarten Sie, dass die Kontoeröffnung über ein Mobiltelefon, ein Tablet, einen Desktop oder ein hybrides papierbasiertes Verfahren erfolgt?

- Dauer

Wie lange sollte eine Kontoeröffnung dauern?

- Initiierung durch Dritte

Werden Kontoeröffnungen von Dritten wie externen Vermögensverwaltern oder Geschäftsvermittlern durchgeführt?

- Obligatorische Fragen

Haben Sie für jedes Formular Mindestanforderungen an die Antworten festgelegt? Sind alle Fragen obligatorisch?

- Simulatoren

Enthalten Ihre Formulare Simulatoren? Wenn ja, welche?

- Speichern und später fortfahren

Können Sie Formulare speichern und später ausfüllen? Wenn ja, haben Sie eine Formularversionierung, um die Gültigkeit sicherzustellen?

- Mehrere UBOs

Erlauben Sie bei mehreren UBOs eine sequentielle Vervollständigung oder muss ein UBO alles vervollständigen?

- Integration mit InvestGlass CRM und anderen CRM

Werden die Aktualisierungen nach Fertigstellung der Dokumente in ein CRM-System eines Drittanbieters eingespeist? Wenn ja, haben Sie ein Schema oder JSON-Beispiele (Kundeninformationen, Wissen, Erfahrung, Bedürfnisse)?

- PDF-Formatierung

Sollen die generierten PDFs exakt Ihrem bestehenden Format entsprechen, oder können kleinere Änderungen vorgenommen werden?

- Genehmigungs-Workflow

Prüfen die Prüfer bei der Genehmigung von Kontoeröffnungen einzelne Felder oder das gesamte PDF/Paket? Könnten Sie uns Ihren derzeitigen Arbeitsablauf mitteilen?

- KYC-Sanierung

Führen Sie eine KYC-Bereinigung durch? Wenn ja, welches Verfahren ist vorhanden?

- Mitteilungen zum Ablauf der Geltungsdauer

Erwarten Sie von InvestGlass eine Benachrichtigung, wenn Daten oder Dokumente ablaufen? Wenn ja, welcher Prozess sollte befolgt werden?

- Reputation und Namensüberprüfung

Verwenden Sie Tools wie World-Check, North Data oder Krypto-Wallet-Reputationschecks für AML-, CFTC- und PEP-Listen? Sollten diese in den Kontoeröffnungsprozess integriert werden, und wo sollten die Flaggen angezeigt werden?

- Berichterstattung

Erwarten Sie Berichte über die Effizienz der Kontoeröffnung, Abbruchquoten, Ausfüllzeiten, Formulararten, Teams, Mitarbeiter, Verträge, Genehmiger und Genehmigungsprozesse?

- KYC-Werkzeuge

Welche KYC-Tools verwenden Sie derzeit oder planen Sie zu verwenden (z. B. Dokumentenprüfung, biometrische Prüfungen, Videoidentifikation)? Sollten diese Instrumente in den Kontoeröffnungsprozess integriert werden, und wie sollten die Ergebnisse angezeigt werden?

- Aufnahme, Souveränität und Wohnsitzbedarf

Haben Sie besondere Anforderungen an das Hosting in Bezug auf die Datenhoheit und den Wohnsitz (z. B. Hosting in der Schweiz, der EU oder anderen Ländern)? Gibt es regulatorische Beschränkungen, die wir bei der Speicherung und Verarbeitung von Kundendaten beachten sollten?

- Verbindung zu Active Directory

Benötigen Sie eine Verbindung zum Active Directory Ihrer Mitglieder zur Authentifizierung und Benutzerverwaltung? Sollen die Zugriffsrechte für Banker oder Mitarbeiter über diese Integration verwaltet werden?

- Methoden der Benutzerauthentifizierung

Welche Authentifizierungsmethoden benötigen Sie für Kunden und Banker (z. B. SSO, MFA, Biometrie)?

- Verwaltung der Sitzungen

Sollte das System Sitzungszeitüberschreitungen, eine erneute Authentifizierung oder Gerätebeschränkungen erzwingen?

- Anschubfinanzierung

Sollte das Kontoeröffnungsverfahren erste Einzahlungs- oder Überweisungsanweisungen zulassen oder erfordern?

- Integration von Zahlungen

Benötigen Sie eine Integration mit Zahlungssystemen (z. B. SWIFT, SEPA, interne Schienen) als Teil des Onboarding?

- Einhaltung der Zugänglichkeit

Muss der Onboarding-Prozess den Zugänglichkeitsstandards entsprechen (z. B. WCAG, ADA)?

- Fallback-Sprache

Wenn ein Dokument nicht in der vom Kunden gewählten Sprache verfügbar ist, sollte das System dann standardmäßig Englisch verwenden oder das Onboarding blockieren?

- Geführte Erfahrung

Erwarten Sie, dass der Onboarding-Prozess geführte Abläufe, Tooltipps, Assistenten oder Live-Chat-Unterstützung umfasst?

- Vorratsspeicherung von Daten

Wie lange sollten Onboarding-Daten gespeichert werden, und unter welchen Aufbewahrungs- und Archivierungsrichtlinien?

- Prüfpfad

Benötigen Sie einen unveränderlichen Prüfpfad, um zu protokollieren, wer wann welche Änderungen vorgenommen hat, um die Einhaltung von Vorschriften zu gewährleisten?

Aufzeichnungsgenehmigung und Audit

- Benutzerdefinierte Berichte

Benötigen Sie Dashboards oder Berichte über Abbruchraten, Dokumentfehler, Genehmigungszeiten oder Engpässe?

- Integration von Kernbanken

Soll das System die abgeschlossenen Onboarding-Daten an Ihre Kernbankplattform weiterleiten oder nur an InvestGlass CRM?

- Drittanbieter APIs mit InvestGlass API

Benötigen Sie Integrationen mit Drittparteien wie Steuerbehörden, Kreditbüros oder Aufsichtsbehörden?

- API-Verfügbarkeit

Benötigen Sie APIs für Partner oder nur für den internen Gebrauch?

InvestGlass API

- Gerichtsbarkeitsspezifische Arbeitsabläufe

Sollte das Onboarding je nach Domizil oder Gerichtsbarkeit des Kunden unterschiedlich sein (z. B. FATCA, CRS, MiFID II, FINMA)?

- Häufigkeit der Überprüfung von Sanktionen

Sollten Sanktions- und PEP-Screenings nur bei der Aufnahme der Tätigkeit oder kontinuierlich danach durchgeführt werden?

- Verwaltung der Einverständniserklärung

Benötigen Sie eine elektronische Speicherung von Einwilligungen (z. B. für GDPR, Datenschutzhinweise, Geschäftsbedingungen)?

- Rollenbasierter Zugang

Sollten die Mitarbeiter rollenbasierte Berechtigungen haben, um nur auf ihre eigenen Kunden zuzugreifen, oder sollten sie einen breiteren Überblick über das Team haben?

- Delegation

Sollte ein Bankangestellter die Möglichkeit haben, einen Onboarding-Fall während des Prozesses an einen anderen Bankangestellten zu übertragen?

- Ausbildungsumfeld

Benötigen Sie einen Sandbox-Modus für Mitarbeiter, um den Onboarding-Prozess zu üben, ohne Live-Daten zu erstellen?

- Onboarding für mehrere Entitäten

Benötigen Sie die Möglichkeit, mehrere miteinander verbundene Unternehmen gleichzeitig einzubinden (z. B. Unternehmenskonten mit Tochtergesellschaften oder Familiengruppen)?

- Versionskontrolle von Dokumenten

Sollte das System die Versionierung von Dokumenten beinhalten, um Aktualisierungen zu verfolgen, zu verhindern, dass veraltete Formulare verwendet werden, und um die Einhaltung von Vorschriften zu gewährleisten?

Vermissen wir irgendwelche Fragen? Lassen Sie es uns wissen!