決済代行会社の始め方決済代行ビジネス構築のための総合ガイド

はじめに

私たちがお金を動かす方法は、かつてないほど急速に変化しています。消費者が即時性、安全性、摩擦のない取引を期待する中、決済処理業界は世界の金融業界で最もダイナミックで競争の激しい分野の1つとなっています。起業家であれ、フィンテックイノベーターであれ、既存の金融機関であれ、ペイメントカンパニーの立ち上げ方を理解することは、デジタル経済におけるビジネスチャンスをつかむために不可欠です。.

このガイドでは、InvestGlassの読者のために、決済処理ビジネスを一から構築する方法を探ります。決済ネットワークの基礎、その背後にある技術インフラ、欧州の規制コンプライアンスへの対応方法について学びます。また、支払いを受け入れ、取引手数料を管理し、あなたとあなたの顧客の両方を保護する不正検出とチャージバック管理システムを維持するための運用手順についても説明します。.

クレジットカード処理会社の立ち上げ、ペイメントサービスプロバイダー(PSP)としての運営、ホワイトラベルのペイメントゲートウェイの活用など、どのような計画であれ、この包括的なビジネスプランのフレームワークは、あなたが自信を持って決済処理市場に参入するのに役立ちます。.

主要概念と定義

決済処理業界を制するには、決済処理会社がどのように成果を出すかを定義する、ゲームチェンジャー的な概念と用語をマスターする必要があります。ペイメントプロセッシング会社は、しばしばペイメントプロセッサーと呼ばれ、加盟店がクレジットカード決済、デビットカード決済、オンライン決済など、顧客からの支払いをシームレスに受け入れ、収益拡大を促進するための強力な仲介役を果たします。.

ペイメントプロセッシングは、顧客の口座からマーチャントの口座へ、安全かつ迅速に資金を移動させます。ペイメントプロセッサーは、カード決済やデジタルトランザクションが最大の効率で承認、処理、決済されることを保証する縁の下の力持ちです。トランザクション処理はオンライン決済を処理する中核機能であり、安全でスケーラブルなプラットフォーム内で承認、決済、照合などの作業を行います。ペイメントゲートウェイは、加盟店とペイメントプロセッサー間で決済情報を滞りなく伝送する超高セキュアなインターフェースを提供する、もうひとつのミッションクリティカルなコンポーネントです。.

急速に進化する今日の決済処理業界では、処理会社はクレジットカード、デビットカード、デジタルウォレットを含む包括的な決済手段をサポートし、シームレスな体験を求める加盟店と消費者の両方の期待を上回る必要があります。これらの基本的な概念を習得することで、最先端の決済処理ソリューションを評価し、決済処理帝国を立ち上げる際や規模を拡大する際に勝利の決断を下すことができるようになります。.

決済ネットワークとは何か?

決済ネットワークは、カードでコーヒーを買うことからアプリで送金することまで、あらゆるオンライン取引を動かす目に見えないエンジンである。顧客、加盟店、銀行、金融機関をつなぎ、資金が安全かつ効率的に移動することを保証します。.

簡単に言えば、決済ネットワークは、企業がカード決済やオンライン決済を安全に受け入れることを可能にする。決済ネットワークは、顧客の口座(資金源)と加盟店の口座の間で、承認要求、決済、資金移動がスムーズに行われるようにします。.

決済処理システムの主な構成要素

ペイメントプロセッサーがどのように機能するかを理解するために、エコシステムを分解してみよう:

- ペイメントゲートウェイ - ウェブサイトまたはPOSとプロセッサー間のデジタルブリッジ。クレジットカード情報を暗号化し、認証のために安全に送信します。.

- ペイメント・プロセッサー - 加盟店、銀行、カードネットワーク(VisaやMastercardなど)間のデータを仲介する会社。トランザクションの確認、承認、決済を確実に行う。.

- Acquiring Bank(アクイジティングバンク) - トランザクションの依頼を受け、決済後に資金を入金する加盟店の金融機関。.

- 発行銀行 - クレジットカードやデビットカードを発行し、取引を承認する顧客の銀行。.

- カードネットワーク - Visa、Mastercard、American Expressのような、グローバルな電子決済のルールとインフラを管理するシステム。.

- Merchant Account(マーチャント・アカウント) - オンライン決済を受け入れ、カード決済から資金を受け取るための専用アカウント。.

これらの要素が連携して、すべての承認要求の処理、インターチェンジフィーの処理、および物理的およびオンライン決済処理ビジネスの安全な支払受付を保証します。.

決済処理のビジネスモデルを理解する

ペイメントプロセッシング業界ではさまざまなタイプの事業体が活動しており、それぞれが独自の役割と規制上の責任を負っている:

|

アスペクト |

ペイメント・プロセッサー |

ペイメント・サービス・プロバイダー(PSP) |

ペイメント・ファシリテーター(PayFac) |

|---|---|---|---|

|

定義 |

取引承認および決済のための中核技術インフラを提供。. |

マルチメソッドペイメントサービスとダッシュボードを提供。. |

サブマーチャントを1つのマスターマーチャントアカウントに集約。. |

|

マーチャントアカウント |

加盟店ごとに個別のアカウントが必要です。. |

PSPは加盟店とアクワイアラーを結びつける。. |

サブ・マーチャントはPayFacのアカウントを使用する。. |

|

役割 |

システムの「エンジン」。. |

加盟店のための「インターフェース」。. |

小規模加盟店のための「アグリゲーター」。. |

|

例 |

FIS、ワールドペイ、グローバル・ペイメント。. |

ストライプ、アディエン, チェックアウト・ドット・コム. |

Square、PayPal Here、Stripe Connect。. |

この分野では、独立系販売組織(ISO)も重要な役割を担っている。ISOはカードネットワークに登録されたサードパーティ組織で、加盟店のオンライン決済を促進する。PSPやPayFacsとは異なり、ISOは通常、加盟店に独自の加盟店アカウントを提供し、決済プロセス、トランザクション管理、資金の流れをより直接的に管理します。多くの場合、これらのサービスをサポートするために独自のインフラを構築し、維持しており、他のモデルとは一線を画している。.

これらのモデルのどちらを選択するかは、ターゲットとする市場、規模、規制要件によって異なります。PayFac、PSP、ISOのいずれを利用するかによって、決済プロセスが合理化されたり、複雑化したりする可能性があります。.

例えば、大企業にサービスを提供するクレジットカードプロセッ サは、厳格なコンプライアンス基準を満たし、技術インフラに多額の投資を行う必要がありま す。一方、ペイメントファシリテータは、迅速な加盟店登録と低額の月額料金を求める小 規模の加盟店に注力することができます。ペイメントプロセッサーは、トランザクションの承認、検証、決済など、ペイメントプロセッサーのワークサイクル全体を管理し、安全かつ効率的な資金の移動を実現する役割を担います。.

欧州の規制状況

規制コンプライアンスを理解することは、決済代行会社を立ち上げる上で最も重要なステップの1つです。欧州の主要な管轄区域を探ってみよう:

1.英国 - 金融行動監視機構(FCA)

英国では、FCAが決済サービス規則2017(PSRs)と電子マネー規則2011(EMRs)に基づき、電子マネー機関(EMI)、決済機関(PI)、口座情報サービスプロバイダー(AISP)を規制している。.

決済処理サービスを提供する事業者は、透明性、顧客データ保護、マネーロンダリング防止コンプライアンスを確保するため、FCAに登録または認可を得なければならない。.

2.ドイツ - BaFin

ドイツのBaFinは、決済サービス監督法(ZAG)に基づき、決済業務を提供する企業を監督している。事業者は、強固なセキュリティシステム、透明性のある価格設定、適切な取引管理体制を維持することを保証し、オンライン取引を取り扱う認可を申請しなければならない。.

3.フランス - AMFとACPR

フランスのAMFとACPRは、通貨金融法典に基づき電子決済を監督している。規制の枠組みは、自己資金要件、アウトソーシングルール、サイバーセキュリティ対策に重点を置いており、特に代替決済手段による決済を受け入れる企業や、デジタルウォレットやロイヤルティシステムなどの付加価値サービスを提供する企業にとって重要である。.

4.スイス - FINMA

スイスのFINMAは、金融市場の安定とテクノロジーの導入に重点を置いている。その規制はEUとは異なりますが、決済プロバイダーには強力なマネーロンダリング防止、詐欺検出、データ保護管理が要求されます。.

5.ルクセンブルク - CSSF

CSSFは、決済サービス法(PSL)に基づき、決済機関(PI)、電子マネー機関(EMI)、AISPを規制しています。CSSFは、認可からAML/CFT義務、ICTリスク管理まで、あらゆる分野をカバーし、EU全域で安全な決済業務を保証している。.

決済会社に対する業界要件

決済処理業界で事業を展開するということは、厳しい規制や運営基準が単なるガイドラインではなく、成功への道筋となるような環境に足を踏み入れるということです。決済処理会社は、合法的に決済処理サービスを提供する前に、適切なライセンスを取得し、関連当局に登録する必要があります。これは、PCI DSSなどの業界標準に準拠していることを証明する必要があります。PCI DSSは、決済プロセス全体を通じてペイメントカードのデータを保護し、顧客に相応の信頼を与えるために絶対不可欠です。.

ライセンシングにとどまらず、プロセシング会社は、単に保護するだけでなく、機密性の高い顧客情報の保護を強化し、不正アクセスや不正行為を防止する強固なセキュリティ対策を実施することができます。これには、高度な暗号化、安全なデータ保管、および定期的なセキュリティ監査が含まれます。マネーロンダリング防止(AML)および顧客情報保護(KYC)規制の遵守は、単に義務であるだけでなく、決済処理会社が顧客を特定・確認し、疑わしい取引がないか監視し、潜在的なリスクを自信をもって正確に当局に報告できるようにすることで、競争上の優位性を確保します。.

これらの業界要件を満たすことで、決済代行会社は自社と顧客を守るだけでなく、競争の激しい市場で一線を画す信頼性と信用性の評判を築くことができます。規制の変化を先取りし、クラス最高のセキュリティ慣行を維持することは、単に不可欠というだけでなく、決済処理業界における長期的な成功への切符となります。.

ペイメントカンパニーの始め方:ステップバイステップガイド

決済処理ビジネスの構築は、技術面でも規制面でも重要である。ここでは、体系的なアプローチをご紹介します:適切な決済処理ソリューションを選択することは、貴社のビジネスモデルに合致し、安全でスケーラブルなオペレーションを確保する上で極めて重要です。.

- 市場を調査し、ニッチを特定する。.

- 規制要件を理解し、必要なライセンスを取得する。.

- アクワイアリングバンクやカードネットワークとの関係構築。.

- 強固なリスク管理と不正防止戦略を策定する。.

- 市場参入を加速し、開発期間を短縮するために、ホワイトラベル・ソリューションを含む決済ソリューションを評価する。.

- テクノロジー・スタックを構築または統合する。5.2.テクノロジーを検討する際、ホワイトラベルソリューションは、決済処理インフラをゼロから構築する代わりに、カスタマイズ可能でコスト効率の高い選択肢を提供することができます。.

- カスタマーサポートとオンボーディングプロセスを設定する。.

- オペレーションの立ち上げと最適化5.6.決済プロセスを継続的に最適化し、業務効率の改善、コスト削減、ROI の向上を図る。.

1.包括的な事業計画の策定

強力な事業計画は、ターゲット市場、競合のポジショニング、収益モデル、コンプライアンス・ロードマップを定義します。以下のセクションを含む:

- 決済処理業界の市場分析

- 取引手数料体系とインターチェンジ手数料戦略

- 銀行や金融機関との提携戦略

- 不正検知とチャージバック管理の計画

- 長期的なメンテナンスと拡張戦略

事業計画は、規制当局の許認可を申請する際や、インフラやコンプライアンスへの多額の投資のために投資家を誘致する際にも不可欠となる。.

2.技術構築かライセンス供与かの選択

支払処理サービスを設定する際、以下のいずれかを選択できます:

- ゼロから構築 - 完全なコントロールが可能だが、時間と専門知識、多額の資本が必要。.

- ホワイトラベルの決済ゲートウェイを使用する - 迅速な市場投入、低い初期費用、カスタマイズ可能なブランディング。.

テクノロジー・インフラはそれをサポートしなければならない:

- 複数の支払い方法(クレジットカード、ウォレット、銀行振込など)

- 強固なセキュリティ対策(PCI DSS準拠、暗号化、トークン化)

- 取引管理および照合ツール

- 加盟店システムとの統合を容易にするAPI

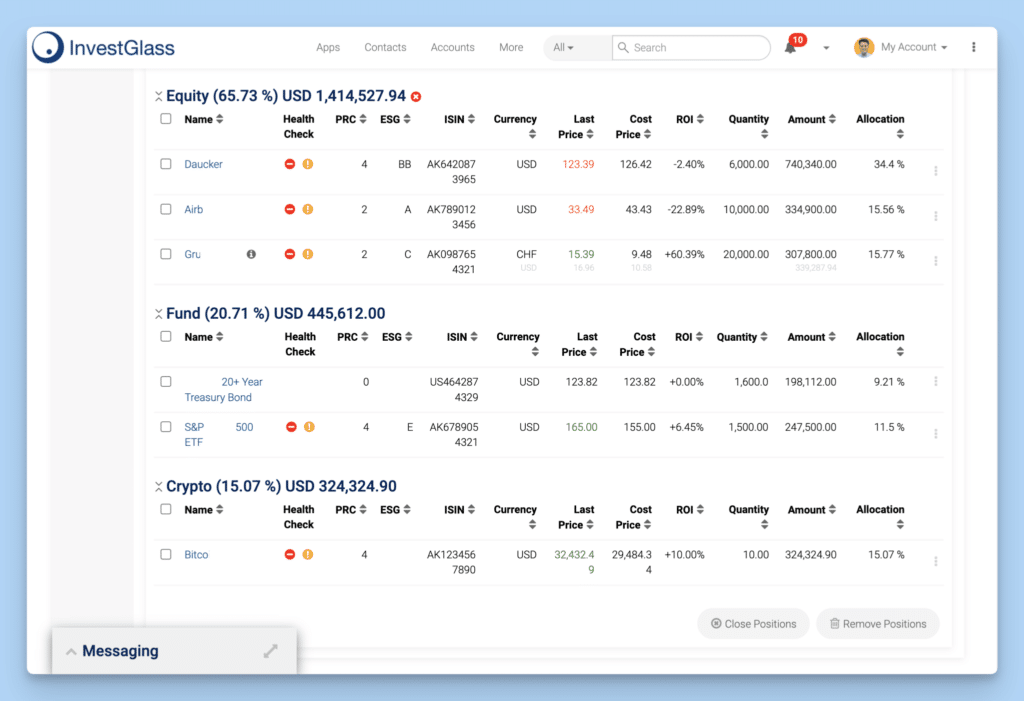

- 分析およびコンプライアンスのためのダッシュボードレポート

3.インフラとオペレーションのセットアップ

ペイメント・プロセッサーは、3つのコア環境を必要とする:

- 開発 - 機能のビルドとテスト。.

- プリプロダクション(サンドボックス) - 外部統合やマーチャントとのテスト。.

- プロダクション - 顧客と加盟店のためのライブ環境。.

並行して、セットアップを行う:

- 加盟店およびパートナー向け契約管理システム

- 通貨と為替レートの管理

- 取引および決済追跡のための自動化されたレポート

4.マーチャント・オンボーディングとKYCの確立

加盟店はあなたの顧客です。シームレスなオンボーディングプロセスは信頼を築きます。.

システムを導入する:

- Know Your Customer (KYC) 文書のアップロードと確認

- 自動化された経歴および制裁チェック

- ユーザープロファイル管理 - 登録、更新、無効化

- 取引量とリスクに応じて段階的に加盟店を分類

5.支払い受付とトランザクションフローを有効にする

ネットワークは、以下を含むエンドツーエンドの決済業務を処理する必要があります:

- 支払い開始 - POSまたはオンラインチェックアウトから

- 承認リクエスト - ペイメントプロセッサーを経由して発行会社に送られます。

- 決済 - アクワイアリングバンクを介した資金の移動で、最終的に資金はマーチャントの口座に入金される。マーチャントの口座は、トランザクション後に資金を受け取る際に重要な役割を果たし、財務照合に不可欠です。.

- チャージバック管理 - 紛争や不正請求を効率的に処理します。

また、別の支払い方法、定期的な請求、多通貨取引のサポートも含まれています。.

6.不正防止とセキュリティの実施

セキュリティはオプションではありません。ユーザーデータとカード会員情報を保護する必要があります:

- PCI DSSレベル1認定

- 二要素認証と暗号化

- AIを活用した不正検知システム

- チャージバック管理ツールとアラート

- リアルタイムのモニタリングと異常検知

コンプライアンスとテクノロジーを組み合わせることで、クレジットカード決済ビジネスは信用と信頼を築きます。.

7.会計、報告、コンプライアンスの管理

以下を含む社内会計ダッシュボードを作成する:

- 入金と決済の照合ツール

- 取引分析と収益追跡のためのレポート機能

- 月謝、返金、手数料の会計システムとの統合

AML、PSD2、およびデータ保護法への準拠を、すべての事業管轄地域で維持します。.

8.金融パートナーシップの構築

パートナーシップは非常に重要である。提携を結ぶ:

- マーチャント口座を扱う銀行の買収

- 加盟店獲得のための独立販売組織(ISO

- クラウド・ホスティング、サイバーセキュリティ、アナリティクスのテクノロジー・パートナー

これらの関係は、冗長性と信頼性を確保しながら、決済業務の拡張をサポートします。.

9.決済代行ビジネスのマーケティング

決済処理市場で成功するには、貴社を安全で透明性が高く、加盟店に優しい企業と位置づけましょう。ハイライト

- 競争力のある取引手数料

- リアルタイム分析、チャージバックアラート、API統合などの付加価値機能

- 簡単なオンボーディングと24時間365日のサポート

- 最新の規制要件への準拠

内容 マーケティング, また、SEOや業界との提携により、信頼できる決済プロバイダーとしてのブランドを確立することができます。.

支払処理ソリューション

決済処理ソリューションは、止められない商取引の成長へのゲートウェイであり、電光石火のスピード、弾丸のようなセキュリティ、シームレスな効率性でオンライン決済を受け入れ、顧客の再来店を可能にします。このようなゲームチェンジャー的ソリューションの中核に位置するのが決済ゲートウェイであり、安全なデジタル要塞として、顧客は自信を持って支払詳細を入力し、躊躇することなく取引を完了することができます。スマートな決済処理会社は、決済プロセスから摩擦をなくすためにこれらのソリューションを構築し、すべてのトランザクションが正確かつ堅固なセキュリティで流れるようにし、ビジネスの評判を守ります。.

しかし、圧倒的に優位に立てるのに、なぜベーシックで妥協するのでしょうか?高度な決済処理ソリューションは、貴社のような野心的なビジネスのために特別に設計された強力な機能スイートを提供します。脅威を未然に防ぐリアルタイムの不正検知、膨大な時間を節約する自動チャージバック管理、1度きりの購入者を忠実な定期購入者に変える定期支払いサポートなどです。また、多くの先進的な決済代行会社は、ホワイトラベル・ソリューションも提供しており、顧客から信頼される要塞レベルのセキュリティ技術を活用しながら、あらゆるタッチポイントを貴社のブランドでカスタマイズすることができます。.

包括的な決済処理ソリューションを採用することで、グローバルな市場拡大が可能になり、世界中の顧客からオンライン決済を獲得し、収益が新たな高みへと急上昇します。複数の決済手段を統合できる柔軟性と揺るぎないセキュリティ対策により、これらのソリューションは、デジタル経済での躍進を真剣に目指す企業にとって絶対に欠かせないものとなっています。デジタルトランスフォーメーションを生き残るだけでなく、その中で成功を収めましょう。.

オンライン決済代行事業

オンライン決済処理ビジネスの立ち上げは、今日の活況を呈しているデジタル決済環境における爆発的成長への入り口です。決済処理会社として、単に取引を処理するだけでなく、商取引の原動力となる信頼できる架け橋となり、加盟店と金融機関をつなぐと同時に、強固なエコシステムを通じてすべての資金が安全かつ効率的に流れるようにします。決済処理では、顧客の口座から加盟店の口座に資金が移動し、承認と検証のステップが取引の正当性と安全性を確保する上で重要な役割を果たします。.

ペイメントプロセッシング帝国を立ち上げるには、ターゲット市場を特定し、競争力を示し、支配への道筋を描く、ゲームチェンジャー的なビジネスプランが必要です。必要不可欠なライセンスや許認可の確保は、単なるコンプライアンスにとどまらず、信用と信頼への切符となります。金融機関との強固なパートナーシップの構築は、あなたを新興企業から、加盟店が無視できない強豪企業へと変貌させます。.

テクノロジー・インフラは単に重要なだけではありません。防弾仕様の決済ゲートウェイと鉄壁のセキュリティ対策を導入し、機密データを保護するだけでなく、揺るぎない顧客の信頼を築きます。貴社の決済処理システムは、大量のトランザクションを処理し、複数の決済手段を受け入れ、シームレスな統合を実現するために設計されたオールインワンの強豪企業となります。.

戦略的プランニング、防弾コンプライアンス、最先端テクノロジー、そして要塞レベルのセキュリティといったこれらの中核となる柱をマスターすることで、単にビジネスを始めるだけでなく、デジタルファースト経済における加盟店と消費者の進化する需要を予測し、それを上回る決済処理帝国を築き上げることができるのです。.

セキュリティとリスク管理

決済処理業務において、セキュリティとリスク管理は単なる優先事項ではなく、競争力そのものです。貴社の決済処理ソリューションは、機密性の高い決済データを保護し、すべてのトランザクションの完全性を保証する防弾セキュリティ対策を提供する必要があります。これは、輸送中および保管中の決済情報を暗号化し、決済プロセス全体を通じて顧客データの機密性と安全性を確保することを意味します。.

PCI DSS コンプライアンスはオプションではありません。貴社のプロセシング・プラットフォームは、厳格なセキュリティ管理を実装し、定期的な脆弱性評価を実施し、安全なネットワーク環境を維持する必要があります。高度な不正検知システムは、機械学習とリアルタイム分析を使用して、疑わしい行為が顧客や加盟店に接触する前に特定し、ブロックする秘密兵器です。.

効果的なリスク管理は、テクノロジーだけにとどまりません。これには、継続的なスタッフトレーニング、明確なインシデント対応プロトコル、決済処理環境の継続的なモニタリングが含まれます。セキュリティとリスク管理を優先することで、データ漏洩や金銭的損失のリスクを最小限に抑えるだけでなく、顧客やパートナーとの永続的な信頼関係を構築し、真のビジネスの成長につなげることができます。.

コストと収益

決済代行会社を立ち上げる際には、コスト構造と収益の可能性を理解することが非常に重要です。初期投資額は大きく異なりますが、そこにこそチャンスがあります。事業規模、技術インフラの複雑さ、対象市場の規制に応じて、他社との差別化を図るための戦略的投資を検討することになります。スタートアップのコストには、最先端のソフトウェア開発、強力な銀行パートナーシップの確立、規制コンプライアンス基準の遵守、成功に向けた画期的なマーケティング施策などが含まれます。.

ペイメントプロセッサーとしての継続的な経費は、戦略的に管理することで、収益を生み出す投資となります。カードネットワークへの取引手数料、毎月の技術維持費、チャージバック管理や不正防止にかかる費用などを処理することになりますが、これらは単なるコストではなく、貴社の競争優位性を高めるものです。長期的な収益性と市場での優位性を確保するためには、取引手数料、マークアップ手数料、月額サービス料、そして分析や高度なセキュリティ機能のような顧客が抵抗できない価値の高いサービスなど、あらゆる収入源を最大化する包括的な収益モデルが必要です。.

コストと収益の流れをスマートに管理することで、このダイナミックな業界において、貴社のプロセシング会社は常に競争に勝ち残ることができます。業界のトレンドや規制要件を常に把握することで、持続可能な成長を促進する戦略的決定を下し、オンライン決済処理市場で卓越した成功を収めることができます。単にビジネスを運営するだけでなく、決済処理大国を築き上げるのです。.

継続的なメンテナンスと成長

決済処理サービスが稼動した後は、継続的な改善が鍵となります:

- 不正検知システムを監視し、セキュリティ・プロトコルを定期的に更新する。.

- ルーティングと再試行ロジックを改善することにより、認証率を最適化する。.

- 業務効率の改善とコスト削減のため、支払プロセスを定期的に見直し、最適化する。.

- 取引データを分析し、パターンや新たな機会を特定する。.

- 規制パスポート(該当する場合)を取得することにより、新しい地域に進出する。.

日進月歩の決済処理業界で機敏に対応することは、長寿と競争力を保証します。.

結論

決済処理会社を立ち上げるのは簡単なことではない。技術、規制、信頼が複雑に絡み合うからだ。しかし、時間と資本を投資する意思のある人々にとって、潜在的な報酬は相当なものです。.

支払い受け入れの要点をマスターし、安全な技術インフラを構築し、規制コンプライアンスを維持することで、迅速かつ安全で信頼性の高いオンライン決済に対する現代の消費者の期待に応える、堅牢で拡張性の高い決済処理ビジネスを構築することができます。.

独自のシステムを開発するにしても、ホワイトラベルのペイメントゲートウェイを活用するにしても、成功するかどうかは、セキュリティ、イノベーション、カスタマーエクスペリエンスへのコミットメントにかかっています。.

その他のリソース

決済代行会社の立ち上げは、高成長を遂げるフィンテック革命への入り口であり、成功を加速させるために、ゲームチェンジをもたらすリソースを自由に活用することができます。業界レポートと最先端の市場調査は、決済処理業界を支配する最新のトレンド、破壊的な課題、有利なビジネスチャンスに関するミッションクリティカルな洞察を提供します。これらの強力なリソースは貴社の競争力となり、ビジネス戦略を微調整し、ベンチャー企業の成否を左右する新たな市場変化を先取りするのに役立ちます。.

決済処理の専門家や経験豊富な業界のベテランとつながることで、堅牢な決済処理ソリューションの展開、複雑な規制環境の習得、爆発的な成長に向けた事業の拡大など、実戦で培われた知恵に直接アクセスできます。オンラインフォーラムやダイナミックな専門家コミュニティは、決済処理のエリートプロフェッショナルとのネットワークを構築し、実証済みの戦略を交換し、ビジネスの軌道を変えることができる実際の成功事例から学ぶための秘密兵器となります。.

これらの追加リソースを活用することで、より深い市場情報を引き出し、コストのかかる落とし穴を回避し、急速に進化するこの分野で長期的な優位性を確保することができます。ペイメント・プロセッシングの帝国を立ち上げるにせよ、既存のプロセッシング大企業を拡大するにせよ、情報を入手し、戦略的に連携することが、このダイナミックでチャンスに満ちた市場で成功するための鍵です。.

よくある質問(FAQ)

1.決済代行会社を設立できますか?

しかし、それには強力なビジネスプラン、多額の資本、金融規制の遵守が必要です。必要なライセンス(欧州における決済機関または電子マネー機関の認可など)を取得し、決済処理ソフトウェアを構築または統合し、買収銀行と提携する必要があります。ほとんどの新興企業は、開発時間とコストを削減するためにホワイトラベルのソリューションから始めます。.

2.クレジットカード会社を設立するにはいくら必要ですか?

クレジットカード処理会社を設立するための費用は、ビジネスモデルやインフラによって大きく異なり、$25万ドルから100万ドル以上となる。費用には、ソフトウェア開発、規制コンプライアンス、セキュリティ監査(PCI DSSなど)、技術インフラ、人員配置などが含まれる。ホワイトラベルのペイメントゲートウェイを使用することで、先行投資を大幅に削減し、市場への参入を早めることができます。.

3.決済システムの開発にはどれくらいの費用がかかりますか?

決済システムをゼロから開発するには、範囲、機能、統合によって1TP430,000から1TP420,000の費用がかかります。独自の決済処理ソリューションを構築すれば、完全なコントロールが可能ですが、ホワイトレーベルのソリューションを利用すれば、より迅速かつリーズナブルです。主なコストには、バックエンド開発、不正検知、KYC/AMLモジュール、金融取引を処理するための決済ネットワークとの統合などが含まれる。.

4.独自の決済ゲートウェイを構築できますか?

確かに、独自の決済ゲートウェイを構築することはできますが、サイバーセキュリティ、データ暗号化、PCI DSS準拠の専門知識が必要な複雑なプロジェクトです。ペイメントゲートウェイは、顧客、マーチャント、ペイメントプロセッサー間の決済情報を安全に送信します。ほとんどの新興企業は、ホワイトラベルの決済ソリューションの利用を好んでいますが、その理由は、カスタマイズやメンテナンスが容易で、多額の先行投資をせずに拡張できるからです。.

5.クレジットカード決済の仕組み

クレジットカードによる支払いには、いくつかの重要なステップがある:

- 顧客は購入を開始する。.

- 支払ゲートウェイは支払情報を暗号化して送信する。.

- ペイメントプロセッサーは発行銀行にオーソリゼーションリクエストを送信する。.

- 発行銀行が十分な資金または信用をチェックする。.

- 承認されると、取引が完了し、加盟店の口座に決済される。.

最新の決済処理ソフトウェアのおかげで、この取引プロセス全体はわずか数秒で完了する。.

6.デジタル決済とは何か、従来の方法とどう違うのか。

デジタル決済とは、現金や小切手ではなく、オンラインプラットフォームやモバイルウォレット、アプリを通じて行われる電子取引のこと。クレジットカードやデビットカード、デジタルウォレット(アップルペイやグーグルペイなど)、銀行振込などがある。従来の方法に比べ、デジタル決済はより速く、より安全で、追跡が容易なため、企業は金融取引の可視化と自動化を実現できる。.

7.決済処理ソフトウェアとは何ですか?

決済処理ソフトウェアは、加盟店がカード決済を受け入れ、取引を確認し、決済を管理するための中核技術です。決済ゲートウェイ、銀行、カードネットワークと接続し、スムーズで安全な決済取引を実現します。堅牢なソリューションでは、あらゆる規模の企業向けに、定期的な決済、不正防止、詳細な分析、シームレスなAPI統合を提供する必要があります。.

8.決済処理ソリューションとは何ですか?

決済処理ソリューションとは、オンライントランザクションの管理(承認、決済、チャージバック管理など)を支援するツールやサービス一式を指す。これらのソリューションは、自社で構築することも、Stripe、Adyen、Worldpayなどの決済プロバイダーが提供することもできます。よく設計された決済ソリューションは、複数の支払い方法、継続課金、グローバル通貨をサポートする必要があります。.

9.ペイメントプロセッサーはトランザクション中に何を送信しますか?

トランザクション中、ペイメントプロセッサはカード所有者の支払情報を含む承認リクエストを発行銀行に送信する。その後、銀行はカードの有効性と十分な資金を確認し、承認または拒否のメッセージを返送します。その後、プロセッサーが決済と報告を処理し、口座間で資金が正しく移動することを確認します。.

この安全な通信は、すべてのクレジットカードおよびデビットカード取引の核心である。.

10.定期的な支払いとは何ですか?

定期的な支払いは、設定されたスケジュールで発生する自動課金であり、定期購読や会員制で一般的です。企業にとっても顧客にとっても金融取引が簡素化され、予測可能な収益と利便性が保証されます。最新の決済処理ソフトウェアは、継続課金を自動化し、請求書を管理し、課金漏れを防ぎます。.