コーポレート・バンキングにおけるデジタル・オンボーディングの最適化:ベストプラクティスと主要戦略

法人向けバンキングにおけるデジタル・オンボーディングは、顧客のオンボーディングを自動化し、ミスを減らして効率を向上させます。デジタル・オンボーディングを導入している銀行は、オンボーディングにかかる時間を以下のように短縮しています。 100日~大幅に短縮, 顧客満足度を高めるマッキンゼー).さらに、コンバージョン率は次のように向上する。 40%, 顧客獲得を強化する(FinTech Futures)。

この記事では、デジタル・オンボーディングが法人向けバンキングにとって極めて重要である理由を探り、顧客オンボーディング・プラットフォームを使って導入を成功させるためのベストプラクティスと戦略を検討する。.

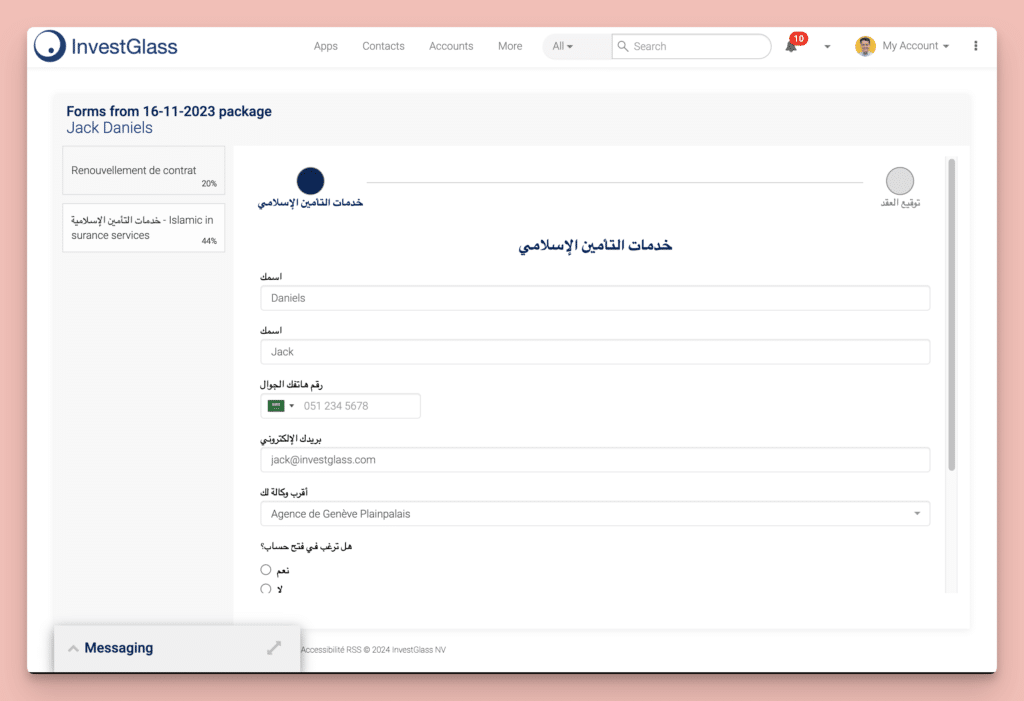

InvestGlassデジタル・オンボーディング・ソリューション

InvestGlassによるデジタル・オンボーディング

InvestGlassはどのようなコンプライアンスにも適合するノーコードのデジタルオンボーディングを提供します。  デジタル・オンボーディングのベストプラクティスを採用することで、顧客体験と業務効率を大幅に向上させることができる。オンボーディング中の顧客離脱を減らすには、明確な情報と合理化されたプロセスが不可欠です。

銀行は、スムーズな顧客オンボーディングを実現しながら、顧客基盤の早期拡大を目指すべきである。自動化とAIを活用することで、オンボーディング・プロセスの効率を大幅に改善できる一方、強固な本人確認がセキュリティとコンプライアンスを確保する。.

デジタル・オンボーディングのベストプラクティスを採用することで、顧客体験と業務効率を大幅に向上させることができる。オンボーディング中の顧客離脱を減らすには、明確な情報と合理化されたプロセスが不可欠です。

銀行は、スムーズな顧客オンボーディングを実現しながら、顧客基盤の早期拡大を目指すべきである。自動化とAIを活用することで、オンボーディング・プロセスの効率を大幅に改善できる一方、強固な本人確認がセキュリティとコンプライアンスを確保する。.

ジョー・ザ・デジタル・オンボーディング

要点

- デジタル・オンボーディング 法人向けバンキングでは、シームレスで自動化された安全な口座開設プロセスを提供することで顧客体験を向上させ、運用コストと所要時間を大幅に削減します。.

- 効果的なデジタル・オンボーディングの主要要素には、ユーザー中心の設計が含まれる、, KYCの自動化, また、強固な本人確認技術、不正防止技術など、ワークフローを合理化し、規制へのコンプライアンスを確保するすべての技術を駆使している。.

- へ を成功させる。 デジタル・オンボーディング・プロセスでは、銀行は自動化とAIを活用し、明確な指示でユーザー・エクスペリエンスを向上させ、顧客オンボーディング・ソリューションを活用し、顧客満足度スコアやオンボーディング完了率などの主要業績指標を通じて継続的に成功を測定する必要がある。.

コーポレート・バンキングにおけるデジタル・オンボーディングの理解

企業のデジタル・オンボーディングの主な要素

効果的なデジタル・オンボーディング・プロセスの基盤には、合理化されたワークフロー、KYCの自動化、ユーザー中心のアプローチが含まれます。フォームの入力、情報の検証、口座の開設などの重要なタスクは、デジタルツールによって簡素化され、顧客にとってオンボーディングの旅がよりスムーズになります。効果的 デジタル・オンボーディング・ソフトウェアは、簡単に設定可能なプロセスも備えています。, オムニチャネルコミュニケーション、サードパーティツールとの統合により、シームレスなオンボーディングステージを実現します。 OTPやバイオメトリクスのような強力な本人確認技術は、検証を迅速化し、セキュリティを強化し、詐欺的な企業のオンボーディングのリスクを低減します。e-KYCチェックを組み込むことで、データ品質が向上し、顧客確認が合理化され、オンボーディング・エクスペリエンスがより効率的で安全なものになります。.金融機関にとってのメリット

金融機関にとって、デジタル・オンボーディングは、紙の書類の必要性を最小限に抑えることによる運用コストの削減など、大きなメリットをもたらす。E-KYCだけで、文書の印刷や郵送にかかる経費がなくなり、運用コストを約90%削減できる。管理業務を合理化することで、銀行はサービス提供を改善し、次のようなメリットを得ることができる。 顧客強化 満足だ。 さらに、デジタル・オンボーディングは、アカウント設定プロセスを簡素化し、摩擦を減らすことで、顧客維持を向上させる。 サービスへの迅速なアクセス. .この合理化されたアプローチは、顧客のオンボーディング・エクスペリエンス全体を向上させるだけでなく、銀行が不正行為を防止し、規制要件へのコンプライアンスを確保するのにも役立つ。.従来のオンボーディングとデジタルのオンボーディング:比較分析

アクセシビリティと利便性

デジタル・オンボーディングは、以下を可能にすることで、比類のないアクセシビリティと利便性を提供します。 銀行サービスへのアクセス いつでも、どこでも。これによって、煩雑な書類作成や実際に訪問する必要がなくなり、以下のことが簡素化される。 カスタマージャーニー そして総合的な満足度を高める。スウィフト・アイデンティティー 検証プロセスが顧客体験をさらに向上させる 待ち時間を短縮し、サービスへの迅速なアクセスを確保する。 オンボーディング・エクスペリエンスを顧客の期待に合わせて調整することで、満足度を大幅に向上させることができる。強固なカスタマー オンボーディング・ソリューションは、次のことを合理化することができる。 サービスを顧客のニーズに合わせる。このユーザー中心のアプローチは、最終的に以下を改善する。 顧客からのフィードバックとロイヤルティ.ドキュメンテーションと検証

ドキュメンテーションと検証に対するデジタル・アプローチは、従来の方法に比べて多くの利点をもたらします。デジタル・オンボーディングでは、ペーパーレスの書類を活用し、顧客情報を一元的かつ安全に管理することができる。これは効率を高めるだけでなく、データの質を向上させ、顧客の信頼と忠誠心を育む。 従来のオンボーディング・プロセスは、時間がかかり、整理されておらず、断片的なデータに悩まされることが多く、カスタマージャーニーの妨げになることがありました。対照的に、デジタル・カスタマー・オンボーディング・プロセスは、リアルタイムの情報検証を提供し、意思決定とアカウント承認を迅速化することで、全体的なカスタマー・エクスペリエンスを向上させる。.サービス納期

デジタル・オンボーディングの最も大きなメリットのひとつは、サービスのターンアラウンド・タイムの短縮である。デジタル・オンボーディングを活用する銀行は、顧客の口座設定に必要な時間を短縮でき、次のようなメリットがあります。 顧客強化 満足だ。. オンボーディング・プロセスの最適化 Time-to-Value (TTV)が短縮され、顧客満足度と顧客維持率が向上する。 ターンアラウンドタイムの短縮は、全体的な顧客満足度を向上させるだけでなく、顧客満足度の向上にもつながります。 オンボーディング・エクスペリエンスを向上させるだけでなく、運用面でも コストを削減し、オンボーディング・プロセスをより効率的でコスト効果の高いものにします。この効率性は、顧客の期待が絶えず進化している銀行部門において、競争上の差別化要因となる。.効果的なデジタル・オンボーディング・プロセスを導入するためのステップ

効果的なデジタル・オンボーディング・プロセスを実施するには、戦略的なアプローチが必要です。そのプロセスは、適切な 自動化ソフトウェア, オンボーディング業務を合理化するための分析、コンプライアンス。 デジタル・オンボーディングは、顧客獲得を迅速化し、オンライン申請を可能にし、物理的な訪問の必要性を排除することで、従来の方法と比較してより便利で効率的なソリューションを提供します。デジタル・カスタマー・オンボーディング・プロセスは、カスタマー・オンボーディング・ジャーニー全体に焦点を当て、最初から最後までシームレスで魅力的な体験を保証することで、これをさらに強化します。.リードの獲得と事前資格審査

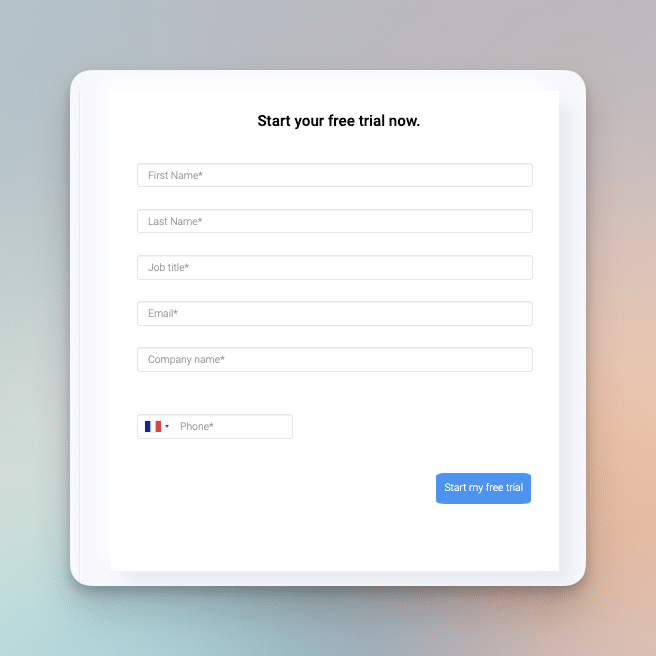

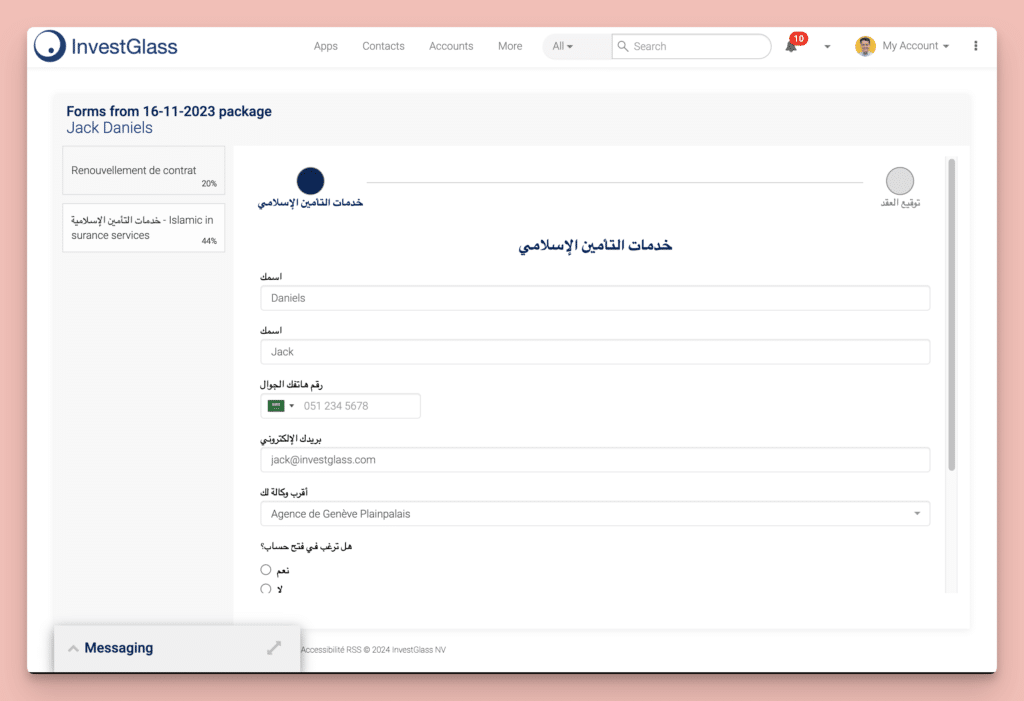

デジタル・オンボーディングの第一歩 リード・キャプチャー と事前資格審査がある。見込み客がオンボーディングのために銀行に連絡すると、その詳細がフォームを通じて収集され、その後、事前資格審査ステータスを評価するために使用される。これには、財務諸表、信用履歴、その他の基準をチェックし、信用性を評価することが含まれる。 LeadSquaredや顧客オンボーディング・ソフトウェアのようなツールは、特に法人銀行のニーズに応えるように設計されており、事前資格審査プロセスをスムーズかつ効率的に行うことができる。.申請とe-KYC

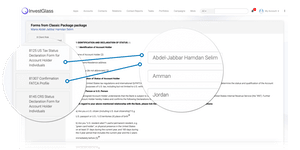

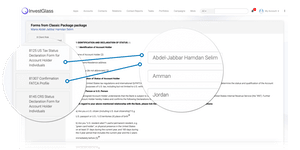

事前審査後、顧客は申し込み段階に進み、氏名、住所、連絡先などの必要情報をオンライン・フォームに入力する。デジタル・オンボーディング・プロセスにより、ユーザーは自宅にいながらにしてこの申込を完了することができ、顧客のオンボーディング・プロセスが大幅に強化される。 申請書の提出に続いて、次のステップはe-KYC(電子的顧客情報)手続きである。 生体認証やデジタル認証などの本人確認技術 本人確認。これらのテクノロジーは、本人確認プロセスが安全かつ効率的であることを保証し、迅速な口座開設プロセスへの道を開く。堅牢な顧客オンボーディング・ソリューションを導入することで、これらのステップをさらに合理化し、プロセス全体をよりシームレスで使いやすいものにすることができる。.ニーズ調査とリスク評価

デジタル・オンボーディング・プロセスの最後のステップは、ニーズである。 アセスメントとリスク評価. .ニーズ調査において、銀行は次のことを分析する。 理解するための顧客データ 企業の財務要件を評価し、適切な商品を提案する。これには、企業の財務ニーズ、規模、事業価値などの要素を評価することが含まれる。顧客オンボーディング・プラットフォームを活用すれば、データ分析や商品提案のための包括的なツールを提供することで、このプロセスを合理化できる。 リスク評価はSEONのようなプラットフォームを使って行われ、企業の財務諸表、ローン残高、その他の資産に基づいて、簡単に評価できるリスク・スコアが提供される。.顧客教育とオンボーディングの見直し

顧客教育は、効果的なオンボーディング・プロセスの要である。顧客に銀行の商品やサービスをナビゲートするための知識やスキルを身につけてもらうことで、金融機関は顧客満足度とロイヤルティを大幅に向上させることができる。これは、オンライン・チュートリアル、ウェビナー、インタラクティブ・ガイドなど、さまざまな教育ツールによって実現できる。これらのリソースを活用することで、顧客は十分な情報を得た上で意思決定を行い、金融商品やサービスのメリットを最大限に享受できるようになる。 銀行はオンボーディング・プロセスの有効性を評価し、改善点を特定することができるため、オンボーディング・レビューも同様に極めて重要である。これは、顧客からのフィードバック、調査、分析を通じて行うことができる。オンボーディング・プロセスを継続的にモニタリング・評価することで、銀行は顧客のニーズをより的確に満たすためにアプローチを改善することができます。この継続的な評価は、顧客満足度を向上させるだけでなく、オンボーディング・プロセスが効率的でユーザーフレンドリーであることを保証することで、顧客維持率を高めることにもつながります。.法人銀行のデジタル・オンボーディングにおける課題の克服

データのサイロ化と統合の問題

デジタル・オンボーディング・プロセスでは、データのサイロ化が大きな課題となる。このようなサイロ化は、どの段階においても顧客データの編集に困難とリスクをもたらし、不整合や潜在的なデータ損失につながる。 これらの問題を克服するため、銀行は顧客データの単一リポジトリを導入し、不整合を減らし、オンボーディング・エクスペリエンスを向上させる必要がある。顧客オンボーディングの統合 ソフトウェアと自動化されたフレームワークは、データ管理をさらに合理化することができる。 また、既存のワークフローとのシームレスな統合を実現します。.規制要件へのコンプライアンスの確保

デジタル・オンボーディングでは、KYC(Know Your Customer:顧客情報保護)や以下のような法律を遵守するために、規制遵守の確保が不可欠である。 反マネーロンダリング (アンチ・マネー・ロンダリング)。. 銀行はデジタル化の過程でコンプライアンス・リスクに直面する オンボーディングは、悪質な顧客のオンボーディングを防ぐことができず、不正行為の増加と潜在的な罰金につながる可能性があります。AI、機械学習、自動リスクスコアリングシステムなどのテクノロジーは、不正行為を最小限に抑え、コンプライアンスを確保するのに役立つ。 頻繁な規制変更はデジタル・オンボーディング・プロセスを複雑にする可能性があるが、以下のような方法で監査と報告を簡素化することができる。 デジタル記録は解決策を提供できる. ..アン 効果的な顧客オンボーディング・ソリューション は、ビジネスに悪影響を及ぼす前にリスクの高い顧客を特定することで、リスク管理を支援する。.ユーザー・エクスペリエンスの向上

デジタルオンボーディングを成功させるには、ユーザーエクスペリエンスの向上が不可欠です。顧客からのフィードバックは、オンボーディングプロセスの潜在的な改善点を特定する上で非常に貴重です。自動化された電子メールやアンケートを通じてフィードバックを収集することは、効率性と全体的な顧客体験の評価に役立ちます。デジタル先進の金融機関は、オムニチャネル・アプローチを活用して、顧客からのフィードバックを効果的に収集しています。 銀行は、オンボーディング・プロセスの明確性を高めるために、明確で簡潔な指示と透明性のある説明を提供すべきである。顧客オンボーディング・プラットフォームを活用することで、プロセスをさらに合理化し、顧客にシームレスな体験を提供することができる。この透明性により、顧客の混乱やミスを最小限に抑え、オンボーディング・エクスペリエンス全体を向上させることができる。. オンボーディングを強化するための主なデジタル・ソリューションには、以下のようなものがある。 電子署名の収集とID確認の合理化。.デジタル・オンボーディングを成功させるベストプラクティス

デジタル・オンボーディングのベストプラクティスを採用することで、顧客体験と業務効率を大幅に向上させることができる。オンボーディング中の顧客離脱を減らすには、明確な情報と合理化されたプロセスが不可欠です。

銀行は、スムーズな顧客オンボーディングを実現しながら、顧客基盤の早期拡大を目指すべきである。自動化とAIを活用することで、オンボーディング・プロセスの効率を大幅に改善できる一方、強固な本人確認がセキュリティとコンプライアンスを確保する。.

デジタル・オンボーディングのベストプラクティスを採用することで、顧客体験と業務効率を大幅に向上させることができる。オンボーディング中の顧客離脱を減らすには、明確な情報と合理化されたプロセスが不可欠です。

銀行は、スムーズな顧客オンボーディングを実現しながら、顧客基盤の早期拡大を目指すべきである。自動化とAIを活用することで、オンボーディング・プロセスの効率を大幅に改善できる一方、強固な本人確認がセキュリティとコンプライアンスを確保する。.

オンボーディング・ジャーニーをパーソナライズする

オンボーディング・ジャーニーをパーソナライズすることは、顧客満足度を高めるために極めて重要である。オンボーディング・プロセスは、顧客の行動パターンや業界のトレンドを考慮しなければならない。また、顧客の期待に沿ったものでなければならない。オンボーディング中に収集されたデータ、例えば金銭的なニーズや目標は、レコメンデーションを調整し、パーソナライズされたクロスセルのオファーを作成するのに役立つ。高度なアルゴリズムと 予測分析 は、パーソナライゼーションをさらに強化し、オンボーディング・エクスペリエンスが顧客のニーズに合致するようにすることができる。 広範なガイド、セルフヘルプポータル、FAQページなどのリソースを提供することで、効果的なオンボーディング体験のための十分な知識とガイダンスを確保することができます。顧客オンボーディング・ソフトウェアを活用することで、顧客プロフィールを包括的に把握することができるため、銀行は企業のニーズに合ったサービスを提供することができ、カスタマージャーニー全体を向上させることができる。.自動化とAIの活用

デジタル・オンボーディングに自動化とAIを活用することで、人的ミスを大幅に減らし、ターンアラウンドタイムを短縮することができる。自動化はリソースの利用を最適化し、オンボーディング・プロセスを迅速化し、エラーのマージンを最小限に抑えます。顧客オンボーディング・ソリューションを導入すれば、プロセス全体を合理化することで、これらのメリットをさらに高めることができる。 定型業務を自動化することで、銀行のスタッフは複雑な業務に集中することができます。 顧客対応, 顧客サービスの質の向上自動化により反復作業が処理されるため、オンボーディング・プロセスにおける検証をより効率的に行うことができます。.強固な本人確認の維持

強固な本人確認を維持することは、安全なデジタル・オンボーディングに不可欠である。バイオメトリック・チェックのような高度な技術は、顧客の身元確認時のセキュリティを強化します。顔認証やバイオメトリクス認証システムは、正確な本人確認を保証し、ID詐欺の可能性を大幅に低減します。 多層的な本人確認サービスを備えた顧客オンボーディング・プラットフォームを活用することで、セキュリティ対策はさらに強化され、オンボーディング・プロセスはより強固で信頼性の高いものになります。.顧客志向のプロセスを構築し、その過程でインセンティブを与える

シームレスでパーソナライズされたオンボーディング・エクスペリエンスを提供するためには、顧客志向のプロセスを構築することが不可欠である。これには、画一的なアプローチを採用するのではなく、各顧客の特定のニーズや嗜好に対応するプロセスを設計することが含まれる。そうすることで、銀行は顧客満足へのコミットメントを示し、顧客との信頼を築くことができる。 オンボーディングを通じて顧客にインセンティブを与える プロセスも効果的な戦略である。 を高めることができる。顧客の特定のニーズや嗜好に合わせた特典、割引、または限定オファーを提供することで、オンボーディングを完了する動機付けを与えることができる。 当行の金融商品やサービスを利用するための手続きと関与. .こうしたインセンティブは、顧客の継続的な利用を促すだけでなく、銀行に対する感謝や忠誠心も育む。顧客オンボーディング・プラットフォームを活用することで、こうした取り組みをさらに合理化し、より効率的で効果的なオンボーディング・エクスペリエンスを確保することができる。.データ主導でオムニチャネルコミュニケーションを可能にする

へ シームレスなデジタルオンボーディングを実現 銀行はデータ主導でオムニチャネル・コミュニケーションを実現しなければならない。データ分析を活用することで、金融機関は以下について深い洞察を得ることができる。 顧客行動, 嗜好、ニーズなど。これらの要因を理解することで、銀行は個々の顧客に対応したパーソナライズされたオンボーディング・プロセスを設計することができ、オンボーディングの成功と長期的な顧客満足の可能性を大幅に高めることができる。 さらに、オムニチャネル・コミュニケーションを可能にすることで、オンライン、モバイル、対面など、顧客が希望するチャネルを通じて銀行とやり取りできるようになる。このアプローチにより、すべてのタッチポイントで一貫した一貫性のあるエクスペリエンスが提供され、摩擦が減り、オンボーディング・プロセス全体が強化されます。 データ主導でオムニチャネル・コミュニケーションを実現することで、銀行は以下のことが可能になります:- 顧客満足度とロイヤルティの向上:パーソナライズされたシームレスなインタラクションは、ポジティブな顧客体験を育み、満足度とロイヤルティの向上につながる。.

- 業務効率の向上とコスト削減:合理化されたプロセスと 手作業の削減による運用コストの削減 そして効率を向上させる。.

- 規制強化 コンプライアンスとリスク管理:データ分析とオムニチャネル・コミュニケーションは、より良いモニタリングと規制要件の遵守に役立つ。.

- 顧客の行動と嗜好に関する貴重な洞察を得る:継続的なデータ収集と分析により、オンボーディング・プロセスを改善・改良するための実用的な洞察が得られる。.

デジタル・オンボーディング強化におけるテクノロジーの役割

CRMとローン組成システム

CRMとローンオリジネーションシステムは、オンボーディングプロセスの最適化に役立ちます。リマインダーの自動化、重複リードの削除、申し込みのフィルタリング、手作業の自動化などは、以下のような方法です。 バンキングCRMソリューション オンボーディング・プロセスの改善. CRMソリューションの導入 は、アプリケーションの効果的なフィルタリングを可能にし、オンボーディング・プロセスの効率を高めます。 ノーコード・ソリューションを提供するCreatioのようなプラットフォームにより、銀行は以下を実現できる。 ワークフローとCRMの自動化, リードの獲得からアカウントの設定まで、よりスムーズなカスタマージャーニーを実現します。さらに, 顧客オンボーディング・ソフトウェアを統合することで、プロセスをさらに合理化できる, より効率的でユーザーフレンドリーなものとなる。.セルフサービス・ポータルとオムニチャネル・コミュニケーション

セルフサービスポータルとオムニチャネルコミュニケーションは、デジタルオンボーディングを成功させるために不可欠です。セルフサービス・ポータルは、顧客がオンボーディング・ジャーニーを管理し、申し込み状況を追跡できるようにします。24時間365日のセルフサービス サポートにより、顧客は解決策を見つけることができる 支援を待つことなく自立的に利用できるため、ユーザー教育が大幅に強化される。セルフサービスのヘルプセンターは、貴重なリソースを提供し、全体的な満足度を向上させ、人が直接介入する必要性を減らすことができます。 オムニチャネルコミュニケーションは、顧客が使用するプラットフォームに関係なく、完全でシームレスなオンボーディングジャーニーを保証します。オンボーディング中の顧客の嗜好には、WhatsApp、Eメール、チャット、通話などのチャネルを通じたコミュニケーションが含まれます。オムニチャネルコミュニケーションを可能にすることで、透明性が高まり、オンボーディング体験が向上し、顧客離れが減少します。顧客オンボーディング・ソリューションを統合することで、これらのプロセスをさらに合理化し、まとまりのある効率的なオンボーディング・エクスペリエンスを実現できます。.継続的モニタリングと不正検知

継続的なモニタリングと不正検知は、安全なデジタル・オンボーディングに不可欠な要素です。多くの場合、顧客オンボーディング・プラットフォームに統合されている高度な不正検知システムは、高度なアルゴリズムとリアルタイムのデータ分析を利用して、オンボーディング中に疑わしい行為を特定します。継続的な モニタリングにより、銀行はオンボーディング・プロセスを確実に保護できる。 潜在的な詐欺行為から顧客情報を保護し、詐欺に対する脆弱性を軽減する。 強固なセキュリティ対策を優先することで、不正行為を防止し、マネーロンダリング防止に関する規制(aml規制)を確実に遵守することができます。.オンボーディング・プロセスを成功させるための主要戦略

オンボーディング・プロセスを成功させることは、以下にとって極めて重要である。 シームレスでパーソナライズされた顧客サービスを提供 を経験することができます。そのために銀行が採用できる主な戦略をいくつか紹介しよう:顧客中心のオンボーディング・プロセスの開発

顧客中心のオンボーディング・プロセスは、ポジティブで魅力的なデジタル・オンボーディング・エクスペリエンスを生み出すために不可欠です。これには、顧客のニーズ、好み、期待を中心にオンボーディング・プロセスを設計することが含まれる。 顧客中心のオンボーディング・プロセスを開発するために、銀行は以下を行う必要があります:- 顧客調査とフィードバックの収集:効果的なオンボーディング・ジャーニーを設計するためには、リサーチやフィードバックを通じて顧客のニーズやペインポイントを理解することが重要です。.

- パーソナライズされたオンボーディング・ジャーニーの設計:個々の顧客プロファイルに合わせてオンボーディングプロセスを調整し、より適切で魅力的なエクスペリエンスを実現します。.

- 明確で簡潔な情報の提供:オンボーディング・プロセスにおけるすべてのコミュニケーションが、わかりやすく、理解しやすいものであるようにし、混乱やミスを減らす。.

- 多言語サポートとアクセシビリティ機能の提供:多様性への対応 サポートを提供することによる顧客のニーズ を多言語で提供し、すべてのユーザーのアクセシビリティを確保する。.

- 既存システムとのシームレスな統合を実現:オンボーディング・プロセスは、次のプロセスとスムーズに統合されなければならない。 銀行の既存のシステムとサービス, まとまりのある経験を提供する。.

- 顧客満足度とロイヤルティの向上:顧客のニーズと期待に応えるプロセスは、満足とロイヤルティを育む。.

- 顧客維持率の向上と解約率の低減:ポジティブなオンボーディング・エクスペリエンスは、顧客が銀行に留まることを促し、解約率を低下させる。.

- 規制遵守とリスク管理の強化:綿密に設計されたプロセスにより 規制要件の遵守と効果的なリスク管理.

- 競争上の優位性を得る:優れたオンボーディング・エクスペリエンスは、銀行を競合他社から引き離し、より多くの顧客を引き付けることができる。.