Screening af PEP-sanktioner: Den komplette compliance-guide for finansielle institutioner i 2025

I den globale kamp mod økonomisk kriminalitet er der få områder, der er så kritiske - eller så komplekse - som screeningen af politisk udsatte personer (PEP'er) og sanktionerede personer. For finansielle institutioner, lige fra globale banker til små formueforvaltningsfirmaer, er det ikke kun en overtrædelse af reglerne, hvis man ikke identificerer og håndterer forholdet til disse højrisikopersoner korrekt. Det er en direkte vej til alvorlige bøder, ødelæggelse af omdømme og potentiel medvirken til netop de ulovlige aktiviteter og økonomiske forbrydelser, som det globale finansielle system er designet til at forhindre.

Overvej, hvad der står på spil: Alene i 2023 betalte globale finansielle institutioner over 4,2 milliarder pund i AML-relaterede bøder, hvoraf en betydelig del skyldtes fejl i PEP- og sanktionsscreening. En stor europæisk bank fik en bøde på 1,1 mia. pund for at have behandlet transaktioner, der involverede sanktionerede enheder - transaktioner, som korrekt screening ville have forhindret. Manglende overholdelse kan også resultere i økonomiske sanktioner og betydelig omdømmerisiko, hvilket yderligere understreger vigtigheden af robuste overholdelsesforanstaltninger.

PEP- og sanktionsscreening udgør hjørnestenen i ethvert effektivt program til bekæmpelse af hvidvaskning af penge (AML) og finansiering af terrorisme (CFT). Det er den systematiske proces, hvor finansielle institutioner tjekker deres kunder op mod forskellige officielle lister over personer og enheder, som enten er underlagt økonomiske sanktioner, herunder sanktionsscreening og finansielle sanktioner, eller som har fremtrædende offentlige stillinger, der gør dem sårbare over for korruption.

Ud fra vores erfaring: I vores arbejde med over 500 finansielle institutioner i Europa og Schweiz har vi set, hvordan compliance-landskabet har ændret sig dramatisk. Det, der engang var en kvartalsvis manuel gennemgangsproces, har udviklet sig til AI-drevet screening i realtid, der sker problemfrit under kundens onboarding. Den stigende kompleksitet i sanktionsreglerne og indførelsen af nye restriktive foranstaltninger har været vigtige drivkræfter for denne teknologiske forandring. Institutioner, der tager denne udvikling til sig, reducerer deres compliance-omkostninger med op til 60%, samtidig med at de forbedrer deres opdagelsesrate.

Denne omfattende guide giver et dybt dyk ned i PEP- og sanktionsscreening i 2025. Vi definerer, hvad der udgør en PEP, udforsker de utallige sanktionslister og sanktionslister, som institutioner skal navigere i, og skitserer bedste praksis for at opbygge et robust, risikobaseret screeningsprogram. Vi undersøger også teknologiens kritiske rolle - fra automatiseret screeningssoftware til AI-drevet risikovurdering - i håndteringen af denne komplekse compliance-udfordring.

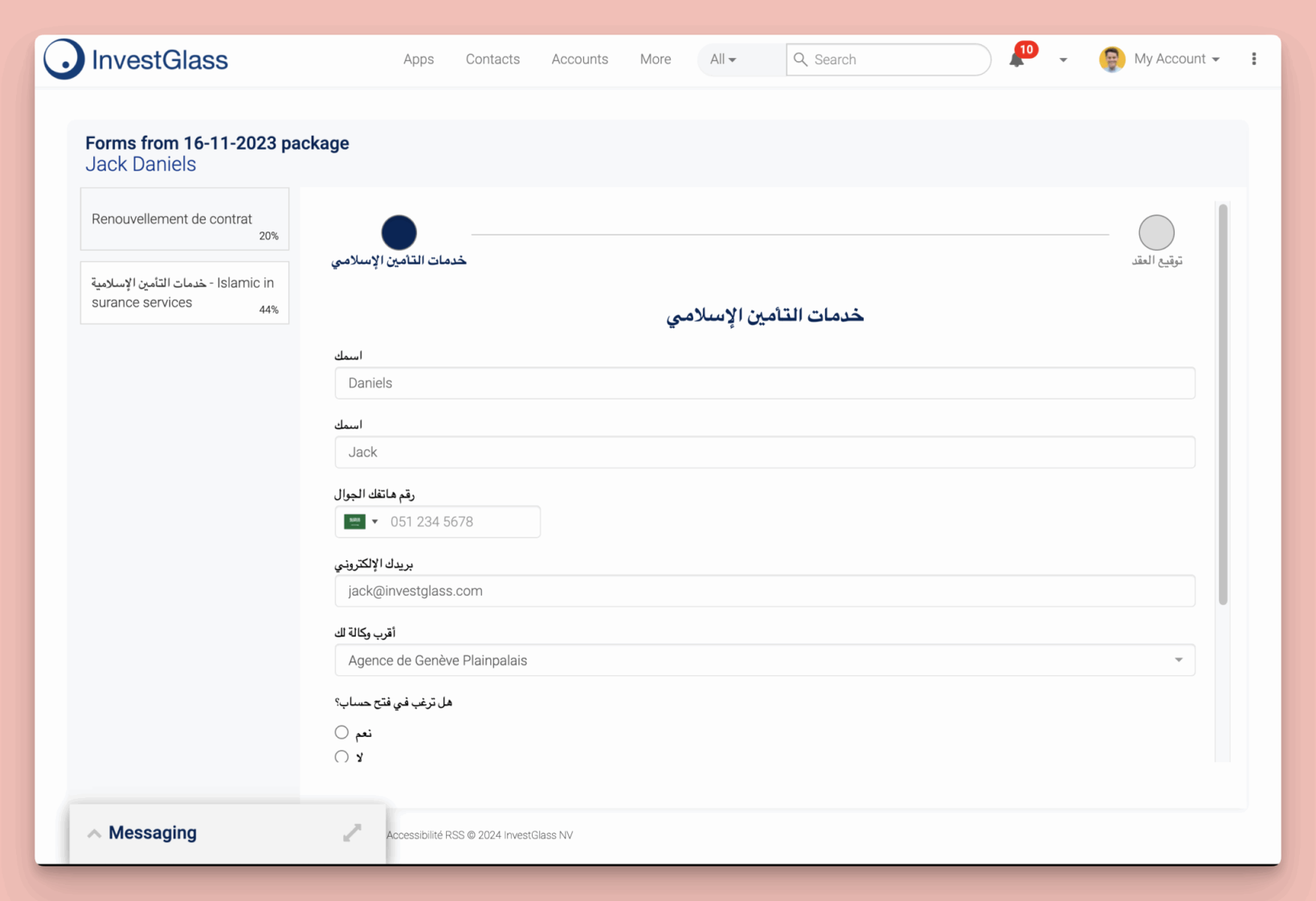

Endelig vil vi udforske, hvordan integrerede platforme som InvestGlass revolutionerer compliance ved at integrere problemfri PEP- og sanktionsscreening direkte i systemet. digital onboarding og styring af klientens livscyklus.

Forstå screeningens verden med de høje krav

For at forstå vigtigheden af PEP- og sanktionsscreening (screening for både PEP'er og sanktioner) skal du forstå de to forskellige, men relaterede risikokategorier, som den er designet til at mindske. Effektiv screening hjælper ikke kun med at forhindre økonomisk kriminalitet og lovmæssige sanktioner, men beskytter også din virksomheds omdømme ved at sikre, at din institution forbliver troværdig og kompatibel på markedet.

Screening af sanktioner: Overholdelse af økonomiske embargoer

Sanktioner er politiske og økonomiske foranstaltninger, som lande og internationale organisationer træffer for at nå specifikke udenrigspolitiske mål. De kan være rettet mod hele lande (f.eks. Nordkorea eller Iran), kendt som sanktionslande, eller specifikke personer, enheder og grupper, der er involveret i aktiviteter som terrorisme, spredning af atomvåben eller krænkelser af menneskerettighederne. At identificere sanktionerede lande er afgørende for compliance og risikostyring.

Når en person eller enhed optræder på en sanktionsliste, er det generelt forbudt for finansielle institutioner at handle med dem. Dette er ikke et forslag - det er en juridisk forpligtelse med alvorlige konsekvenser for manglende overholdelse. For at opfylde disse forpligtelser skal institutioner udføre sanktionstjek og sanktionstjek under kundeoptagelse og løbende overvågning for at sikre, at de ikke handler med personer, enheder eller lande, der er omfattet af sanktioner.

Nøglesanktionslister, som finansielle institutioner skal screene imod:

Liste over sanktioner | Udstedende myndighed | Geografisk rækkevidde | Opdateringsfrekvens | Sanktioner for overtrædelser |

|---|---|---|---|---|

OFAC's SDN-liste | Det amerikanske finansministerium (Office of Foreign Assets Control) | Global (amerikanske personer og enheder) | Dagligt | Op til $20M pr. overtrædelse eller 2x transaktionsværdi |

FN's Sikkerhedsråd | De Forenede Nationer | Global (alle medlemslande) | Efter behov | Varierer efter jurisdiktion |

EU's konsoliderede liste | Den Europæiske Union | EU's medlemslande | Dagligt | Op til 5 mio. euro eller 10% i årlig omsætning |

Britisk HMT-liste | Hans Majestæts finansministerium | Det Forenede Kongerige | Dagligt | Ubegrænsede bøder, op til 7 års fængsel |

SECO-listen | Det schweiziske statssekretariat for økonomiske anliggender | Schweiz | Efter behov | CHF 500.000 eller fængselsstraf |

Handelsrestriktioner er en almindelig form for sanktion og skal tages i betragtning som en del af overholdelsen af disse lister.

Kritisk punkt for overholdelse: Sanktionsscreening er en forpligtelse med strengt ansvar. Der er ikke plads til fejl. En enkelt transaktion med en sanktioneret person - selv hvis den er utilsigtet - kan resultere i alvorlige straffe og retsforfølgelse. Sanktionsscreening er også afgørende for at styre risikoen i ethvert forretningsforhold med kunder eller partnere.

PEP-screening: Håndtering af korruptionsrisiko

Ifølge Financial Action Task Force (FATF), den globale standardsætter for AML/CFT, omfatter PEP'er:

Stats- eller regeringschefer

-Premierministre

-Højtstående regeringsrepræsentanter

-Toppolitikere og regeringsembedsmænd

-Højere juridiske eller militære embedsmænd

-Topchefer i statsejede virksomheder

-Vigtige politiske partirepræsentanter

Definitionen omfatter også deres familiemedlemmer (ægtefæller, partnere, børn, forældre) og nære medarbejdere (personer, der vides at have fælles gavnligt ejerskab eller tætte forretningsforbindelser). Risikoen er ikke kun begrænset til PEP'en; den omfatter også forretningsforbindelser og forretningspartnere, som kan udgøre betydelige risici for overholdelse af hvidvaskningsreglerne.

Vigtig skelnen: PEP'er er ikke kriminelle, og det er ikke ulovligt at have en PEP som kunde. Men deres position og indflydelse gør dem mere tilbøjelige til at blive involveret i bestikkelse og korruption. Derfor anbefaler FATF, at finansielle institutioner anvender Enhanced Due Diligence (EDD) på relationer med PEP'er. At identificere PEP'er er en kritisk del af compliance- og due diligence-processer.

Der er øgede risici ved at drive forretning med PEP'er og deres medarbejdere, da disse relationer kan udsætte organisationer for potentiel korruption, hvidvaskning af penge og andre økonomiske forbrydelser.

PEP-kategorier og risikoniveauer

PEP-kategori | Definition | Risikoniveau | EDD-krav |

|---|---|---|---|

Udenlandsk PEP | Person i fremtrædende offentlig funktion i et fremmed land | Høj | Obligatorisk EDD, godkendelse af topledelsen, verifikation af formuekilde |

Indenlandsk PEP | Person i fremtrædende offentlig funktion i hjemlandet | Mellemhøj | Risikobaseret EDD, forbedret overvågning |

International organisation PEP | Højtstående embedsmand i en international organisation (FN, IMF osv.) | Mellemhøj | Risikobaseret EDD |

Tidligere PEP | Person, der havde PEP-status (mindst 12 måneder efter at have forladt embedet) | Medium | Risikobaseret tilgang, overvej indflydelse og forbindelser |

Familiemedlem | PEP's nærmeste familie | Høj (samme som PEP) | Samme EDD som tilknyttet PEP |

Tæt medarbejder (RCA) | Kendt tæt forretningsmæssig eller personlig relation til PEP | Mellemhøj | Forbedret overvågning, verifikation af finansieringskilde |

Regulatorisk indsigt:

“Reglen om 12 måneder for tidligere PEP'er er et minimum, ikke et maksimum. I vores regulatoriske undersøgelser forventer vi, at institutionerne anvender en risikobaseret tilgang. Et tidligere statsoverhoved kan udgøre en forhøjet risiko i mange år efter at have forladt sit embede, især hvis de opretholder politisk indflydelse eller forbindelser.”

- Tidligere FCA Senior Examiner, nu Compliance Advisor hos InvestGlass

Det er vigtigt at overvåge statusændringer i PEP'er som en del af den løbende kundescreening. Det sikrer, at nye risici eller ændringer i risikostatus identificeres med det samme, og at risikoen revurderes på passende vis gennem hele kundens livscyklus.

Udfordringerne ved moderne screening

I teorien virker det ligetil at screene kunder mod PEP- og sanktionslister. I praksis er det fyldt med udfordringer, som kan overvælde selv ressourcestærke compliance-teams. Disse screeninger - der omfatter PEP-, sanktions- og KYB/KYC-tjek - er vigtige trin i compliance-processen.

For at imødegå disse udfordringer effektivt skal organisationer implementere robuste kontrolforanstaltninger og procedurer for kundediligence. Disse foranstaltninger er afgørende for at verificere identiteter, identificere risici som korruption eller økonomisk kriminalitet og sikre løbende overholdelse af lovgivningen.

Udfordring 1: Den store mængde data

Der findes hundredvis af sanktions- og PEP-lister på verdensplan, som indeholder millioner af navne. Som en del af screeningsprocessen er det også nødvendigt at identificere og verificere reelle ejere for at overholde lovkrav som AML og KYC, herunder dem, der er fastsat af FinCEN og Corporate Transparency Act. Disse lister ændrer sig konstant, og nye navne tilføjes og fjernes dagligt. Alene OFAC's SDN-liste indeholder over 10.000 poster og opdateres flere gange om ugen. Effektiv screening af nye kunder under onboarding er en betydelig udfordring for finansielle institutioner, der ønsker at opfylde compliance-standarder.

Udfordring 2: Data af dårlig kvalitet

Data om sanktioner og PEP-lister kan være ufuldstændige eller unøjagtige:

-Variationer i stavning og translitteration fra forskellige sprog

-Brug af aliaser og flere navne

-Ufuldstændig fødselsdato eller identifikationsoplysninger

-Forældede adresser eller oplysninger om nationalitet

Disse problemer med datakvaliteten kan resultere i falske negativer under screeningen, hvor personer eller forbindelser, der burde være markeret, overses, hvilket øger risikoen for overtrædelse.

Udfordring 3: Problemet med falske positive

En af de største operationelle udfordringer ved screening er det høje antal falske positiver - legitime kunder, der fejlagtigt matches med et navn på en overvågningsliste. At reducere antallet af falske positiver er afgørende for at forbedre compliance-effektiviteten, da det giver teams mulighed for at fokusere ressourcer på reelle risici i stedet for unødvendige undersøgelser.

Virkning i den virkelige verden: Et mellemstort britisk formueforvaltningsfirma, som vi arbejdede med, genererede over 1.200 screeningsadvarsler om måneden, hvoraf 98,5% var falske positiver. Deres compliance-team brugte 80% af deres tid på at undersøge advarsler, der ikke udgjorde nogen reel risiko. Efter implementeringen af InvestGlass' AI-drevne screening faldt antallet af falske positiver til 2,3%, hvilket frigjorde teamet til at fokusere på reelle risici.

Almindelige årsager til falske positiver:

-Almindelige navne (f.eks. “Mohammed Ali”, “John Smith”)

-Delvise navnematches

-Afvigelser i stavning eller translitteration

-Ufuldstændige data i kundeoptegnelser

Udfordring 4: Implementering af risikobaseret tilgang

Ikke alle PEP'er udgør samme risikoniveau. Et lokalt byrådsmedlem i et land med lav korruption er fundamentalt anderledes end en minister i en jurisdiktion med høj korruptionsrisiko. Visse PEP'er eller jurisdiktioner udgør en øget risiko for økonomisk kriminalitet, såsom hvidvaskning af penge og korruption, og kræver derfor strengere kontrol. Men det kan være svært at implementere en virkelig risikobaseret tilgang - en tilgang, der differentierer på passende vis og samtidig overholder reglerne - uden den rette teknologi og de rette rammer.

Udfordring 5: Screening i realtid og løbende

Screening er ikke en engangsforeteelse ved onboarding. Det skal være en løbende proces med:

-Periodisk rescreening af eksisterende kunder (typisk kvartalsvis eller månedligt)

-Transaktionsscreening i realtid for at fange sanktionerede parter, der forsøger at bruge mellemmænd

-Hændelsesdrevet screening, når lister opdateres eller kundeoplysninger ændres

Løbende due diligence er afgørende for at sikre compliance, især ved overvågning af PEP'er. Finansielle institutioner bør implementere procedurer til at overvåge PEP'er og deres medarbejdere for eventuelle ændringer i risikoen som en del af en robust compliance-ramme.

Bedste praksis for PEP- og sanktionsscreening

For at overvinde disse udfordringer og opbygge et robust, effektivt screeningsprogram bør finansielle institutioner implementere følgende bedste praksis. Customer due diligence og grundig kontrol er vigtige komponenter, der hjælper med at identificere politisk udsatte personer (PEP'er) og mindske risici som korruption og økonomisk kriminalitet.

1. Implementer en centraliseret, automatiseret screeningsløsning

Manuel screening er ikke længere holdbar. En centraliseret, automatiseret screeningsløsning er afgørende for at kunne håndtere mængden og kompleksiteten af moderne screeningskrav.

Din løsning bør:

Giv omfattende listedækning på tværs af globale og lokale sanktions- og PEP-lister

Automatiser screeningsprocessen og integrer med onboarding- og transaktionsovervågningsworkflows

Gør det muligt at screene politisk udsatte personer (PEP'er) og udføre PEP-kontrol som en del af overholdelsen af AML- og KYC-reglerne.

-Brug sofistikerede matchningsalgoritmer, herunder fuzzy logic, fonetisk matching og AI-drevet disambiguering for at reducere falske positiver.

-Opdater listerne automatisk i realtid, når sanktionsmyndighederne offentliggør ændringer

-Oprethold et komplet revisionsspor af alle screeningsaktiviteter til lovpligtige undersøgelser

2. Vedtag en risikobaseret tilgang

En risikobaseret tilgang giver dig mulighed for at fokusere compliance-ressourcer på områder med størst risiko, samtidig med at du overholder lovgivningen.

Ramme for implementering:

Trin 1: Udvikl en klar PEP-politik Din politik bør definere:

-Hvad udgør en PEP i din virksomhedskontekst?

Risikoniveauer for forskellige PEP-kategorier

-EDD-krav for hvert risikoniveau

Godkendelsesmyndigheder for etablering af PEP-forhold

Trin 2: Gennemfør grundige risikovurderinger Vurder PEP- og sanktionsrisiko baseret på:

-Kundernes risikofaktorer: PEP-status, nationalitet, formuekilde, beskæftigelse

-Produktets risikofaktorer: Kontantintensive produkter, internationale overførsler, komplekse strukturer

-Geografiske risikofaktorer: Corruption Perception Index-score, sanktionsregimer, politisk stabilitet

Når man foretager risikovurderinger, er det vigtigt at evaluere potentialet for økonomisk kriminalitet og kriminelle aktiviteter, såsom hvidvaskning af penge, svindel og korruption, for at sikre robust compliance og beskytte din institution.

Trin 3: Anvend udvidet due diligence (EDD) på højrisikokunder

EDD-foranstaltning | Formål | Frekvens |

|---|---|---|

Godkendelse af den øverste ledelse | Sikre bevidsthed og ansvarlighed | Ved onboarding og hvert år |

Verifikation af formuekilde | Forstå oprindelsen af kundens samlede aktiver | Ved onboarding |

Bekræftelse af finansieringskilde | Forstå oprindelsen af midler til specifikke transaktioner | Per transaktion eller relation |

Forbedret løbende overvågning | Opdag usædvanlige aktivitetsmønstre | Kontinuerlig (automatiseret) |

Periodisk gennemgang | Revurder risikoprofilen | Årligt eller hyppigere |

3. Integrer screening med din CRM- og onboarding-platform

Screening bør ikke være en selvstændig proces. Den bør integreres problemfrit med din Customer Relationship Management (CRM) og digital onboarding platforme. Integrering af screening i onboarding-processen sikrer compliance og due diligence af kunderne fra starten.

Fordele ved integration:

-Én kilde til sandhed: Alle kundedata, herunder risikoprofil og screeningsresultater, opbevares centralt.

-Problemfri kundeoplevelse: Screening udføres i baggrunden under onboarding uden at skabe friktion

-Forbedret effektivitet: Compliance-teams har adgang til alle efterforskningsoplysninger på ét sted

-Automatiserede arbejdsgange: Advarsler sendes automatisk til de relevante compliance-medarbejdere

-Risikoscoring i realtid: Kundernes risikoscore opdateres automatisk baseret på screeningsresultater

Indsigt i teknologi:

“Fremtidens compliance er usynlig compliance. Kunderne bør ikke opleve forsinkelser eller gnidninger på grund af nødvendige screeningsprocesser. Med den rette integration sker screeningen på millisekunder under onboarding, og kunderne oplever kun en smidig, professionel onboarding-rejse.”

- Dr. Elena Rodriguez, Chief Technology Officer hos InvestGlass

4. Etabler klare arbejdsgange for undersøgelse og håndtering af alarmer

Når et potentielt match er identificeret, er en klar og effektiv arbejdsgang afgørende for at undersøge og løse alarmen.

Effektivt alarmworkflow bør:

- Automatisk varslingsgenerering med risikoscoring og prioritetstildeling

- Intelligent Alert Routing til den rette compliance officer baseret på ekspertise og arbejdsbyrde

- Investigation Dashboard giver alle nødvendige oplysninger:

- Kundeprofil og dokumentation

- Detaljer om potentielt match

- Historiske screeningsresultater

- Relaterede indberetninger eller undersøgelser

- Eskaleringsprotokoller for højrisikoalarmer, der kræver gennemgang af den øverste ledelse

- Dispositionsmuligheder med klart revisionsspor, som krævet af tilsynsmyndigheder til dokumentation og tilsyn:

- Ægte positiv (bekræftet match)

- Falsk positiv (intet match)

- Muligt match (kræver yderligere undersøgelse)

- Integration af regulatorisk rapportering for bekræftede sanktionsmatches

7. sagsstyring, der sporer undersøgelsesstatus og trufne foranstaltninger

5. Udnyt AI og maskinlæring til at reducere falske positiver

Moderne screeningsløsninger bruger AI og maskinlæring til at reducere antallet af falske positiver dramatisk og samtidig opretholde en høj detektionsrate.

AI-drevne kapaciteter:

-Kontekstuel analyse: Evaluering af yderligere datapunkter (nationalitet, fødselsdato, adresse) for at afklare match.

-Lærende algoritmer: Lærer af tidligere beslutninger om disponering for at forbedre fremtidig matchningsnøjagtighed

-Netværksanalyse: Identificering af skjulte relationer mellem kunder og sanktionerede parter

-Screening af negative medier: Automatisk scanning af nyhedskilder for negativ information om kunder

-Prædiktiv risikoscoring: Tildeling af risikoscore baseret på flere faktorer end blot navnematchning

InvestGlass anvender avancerede AI-algoritmer, der lærer af dit compliance-teams beslutninger, løbende forbedrer matchningsnøjagtigheden og reducerer antallet af falske positive med op til 95%.

6. Overvåg og gennemgå løbende dit screeningsprogram

Det lovgivningsmæssige landskab og risikomiljøet udvikler sig konstant. Dit screeningsprogram skal løbende overvåges og gennemgås for at sikre effektiviteten.

Løbende programledelse:

-Hold dig ajour med ændringer i lovgivningen: Overvåg FATF's vejledning, lokale regler og branchens bedste praksis.

-Regelmæssige opdateringer af risikovurderingen: Kvartalsvis eller når der sker væsentlige ændringer

-Løbende due diligence og overvågning af statusændringer: Udfør løbende due diligence og overvåg statusændringer i kundeprofiler for at identificere nye risici eller ændringer i risikostatus.

-Test af effektivitet: Årlig uafhængig test af screeningskontroller

-Kvalitetssikring: Stikprøvebaseret gennemgang af varslingsdispositioner

-Uddannelse af personale: Løbende træning i nye risici, regler og systemfunktioner

-Teknologiske opdateringer: Sørg for, at screeningssoftware og listekilder forbliver aktuelle

Regionale krav til overholdelse: Et globalt perspektiv

Kravene til PEP- og sanktionsscreening varierer fra jurisdiktion til jurisdiktion, selvom de i stigende grad harmoniseres gennem internationale standarder. Implementering af finansielle sanktioner styres typisk af regeringsorganer i hver region, som f.eks. Storbritanniens Office for Financial Sanctions Implementation (OFSI), der udarbejder og offentliggør sanktionslister i henhold til forskellige juridiske rammer.

Overensstemmelseskrav efter region

Region | Primære regler | PEP Definition Anvendelsesområde | Sanktionslister | Vigtige krav |

Den Europæiske Union | 5AMLD, 6AMLD | Udenlandske, nationale, internationale org PEPs | EU's konsoliderede liste, FN, nationale lister | EDD for alle PEP'er, gennemsigtighed i fordelagtigt ejerskab |

Det Forenede Kongerige | Forordninger om hvidvaskning af penge 2017 (som ændret) | Udenlandske PEP'er (obligatorisk EDD), indenlandske PEP'er (risikobaseret) | UK HMT, OFAC, FN, EU (tilbageholdt) | Minimum 12 måneder for tidligere PEP'er, risikobaseret for indenlandske |

De Forenede Stater | Bank Secrecy Act, PATRIOT Act, OFAC-regler | Udenlandske PEP'er primært | OFAC SDN, sektorspecifikke sanktioner | Strengt ansvar for sanktioner, risikobaseret for PEP'er |

Schweiz | Lov om bekæmpelse af hvidvaskning af penge (AMLA), FINMA-regler | Udenlandske og indenlandske PEP'er | SECO-sanktioner, FN, EU (vedtaget) | Forbedret due diligence, godkendelse af topledelsen |

Singapore | MAS-meddelelse 626 | Udenlandske PEP'er (obligatorisk EDD), indenlandske PEP'er (risikobaseret) | MAS-sanktioner, FN | Verifikation af kilde til formue og midler |

Hong Kong | Forordning om bekæmpelse af hvidvaskning af penge og finansiering af terrorisme | Udenlandske og indenlandske PEP'er | HKMA-sanktioner, FN, OFAC | Forbedret løbende overvågning |

InvestGlass-løsningen: Sømløs, integreret og intelligent screening

For finansielle institutioner, der ønsker at opbygge et moderne, effektivt PEP- og sanktionsscreeningsprogram, er en integreret og intelligent platform afgørende. InvestGlass leverer en omfattende løsning, der er specielt designet til finansielle tjenester, og som integrerer problemfri screening direkte i compliance- og client lifecycle management-processer. Platformen muliggør omfattende screeninger, herunder screening af politisk udsatte personer, for at hjælpe med at sikre overholdelse af lovgivningen og mindske risikoen.

En samlet platform til holistisk risikostyring

InvestGlass leverer en samlet platform, der samler dit CRM, KYC-proces, og compliance-workflows i en enkelt, integreret løsning. Denne holistiske tilgang til risikostyring giver et 360-graders billede af hver kunde, hvilket muliggør en mere præcis og nuanceret risikovurdering. Ved at opretholde en omfattende forståelse af forretningsforholdet i hele dets livscyklus kan du bedre styre risikoen, udføre løbende kunde-due diligence og overvåge problemer som f.eks. politisk udsatte personer (PEP'er) og relaterede parter.

Nøglefunktioner i InvestGlass Screening:

- Omfattende global dækning

400+ sanktions- og PEP-lister fra over 200 jurisdiktioner

-Opdatering af listen i realtid (flere gange dagligt)

-Screening af uønskede medier på tværs af 100.000+ nyhedskilder

Omfattende screeninger, herunder PEP-, sanktions- og KYB/KYC-tjek

-Brugerdefineret listevalg baseret på din risikovillighed

- AI-drevet matchning og disambiguering

Avanceret fuzzy-logik og fonetiske matchningsalgoritmer

-Maskinlæring, der forbedrer nøjagtigheden over tid

-Kontekstuel analyse ved hjælp af flere datapunkter

-Falsk positiv reduktion på op til 95%

- Sømløs integration

-Indlejret i digital onboarding Arbejdsgang

-Integreret med CRM for et komplet kundebillede

-Automatiseret periodisk rescreening

-Screening af transaktioner i realtid

- Intelligent styring af alarmer

-Risikobaseret alarmprioritering

-Automatiseret routing til relevante compliance officers

-Komplet undersøgelsesarbejdsområde med alle relevante data

-Revisionsspor til lovpligtige undersøgelser

- Schweizisk datasuverænitet

-Placeret i schweiziske datacentre med sikkerhed på bankniveau

-Fuld overholdelse af GDPR og schweizisk databeskyttelse

-Ingen dataoverførsel til tredjelande

Fuld kontrol over dine følsomme compliance-data

- Lovpligtig rapportering

Automatiseret SAR/STR-generering for bekræftede matches

-Skabeloner til lovpligtig rapportering for flere jurisdiktioner

-Komplet revisionsspor og dokumentation

-Integration med lovpligtige rapporteringssystemer

Kundens succeshistorie:

“Før InvestGlass var vores PEP-screening en manuel kvartalsvis proces, som tog vores team to uger at gennemføre. Vi arbejdede altid med forældede oplysninger. Nu sker screeningen automatisk under onboarding og løbende i baggrunden. Vi har reduceret vores compliance-omkostninger med 65%, samtidig med at vi har forbedret vores detektionsmuligheder. ROI'en var tydelig inden for det første kvartal.”

- Chief Compliance Officer, schweizisk privatbank

Find ud af, hvordan InvestGlass kan ændre dit compliance-program ved at besøge vores Risikostyring Schweizisk suverænitet side eller Kontakt vores compliance-specialister.

Køreplan for implementering: Opbygning af dit screeningsprogram

Implementering af et effektivt PEP- og sanktionsscreeningsprogram kræver omhyggelig planlægning og trinvis udførelse.

Fase 1: Vurdering og planlægning (uge 1-4)

Aktiviteter:

-Udfør en analyse af huller i den nuværende screeningskapacitet

Definér risikovillighed og PEP-politik

-Select screening-teknologiplatform

-Etablér ledelsesstruktur og godkendelsesmyndigheder

-Design af arbejdsgange og eskaleringsprocedurer

Leverancer:

-Politik for screening af PEP og sanktioner

-Rammer for risikovurdering

-Specifikation af teknologikrav

-Projektplan for implementering

Fase 2: Implementering af teknologi (uge 5-12)

Aktiviteter:

-Konfigurer screeningsplatform og list kilder

Integrer med CRM- og onboarding-systemer

-Opsæt matchende regler og tærskler

-Konfigurer arbejdsgange og routing af alarmer

-Udvikle rapporteringsdashboards

Leverancer:

-Fuldt konfigureret screeningssystem

-Integration med eksisterende systemer

-Brugeradgang og tilladelser

Test- og valideringsresultater

Fase 3: Datamigrering og afhjælpning (uge 13-16)

Aktiviteter:

-Screen eksisterende kundebase

-Undersøg og løs alarmer

-Opdatér kundernes risikovurderinger

-Implementer EDD for identificerede PEP'er

-Dokumentér afhjælpningsaktiviteter

Leverancer:

-Screenet kundedatabase

-Opdaterede risikoprofiler

-EDD-dokumentation

-Afhjælpningsrapport til ledelse og tilsynsmyndigheder

Fase 4: Træning og Go-Live (uge 17-20)

Aktiviteter:

Undervis compliance-teamet i det nye system

-Uddannelse af frontpersonale i PEP-identifikation

-Udfør test af brugeraccept

-Gå i luften med ny screeningsproces

-Overvåge og støtte de første operationer

Leverancer:

-Trænet personale

-Brugervejledninger og procedurer

-Go-live tjekliste udfyldt

-Indledende præstationsmålinger

Fase 5: Optimering og løbende forbedringer (løbende)

Aktiviteter:

-Overvåg antallet af falske positive og juster matchningsreglerne

-Gennemgå varslingsundersøgelsestider og strømlin arbejdsgange

-Gennemfør kvalitetssikringsvurderinger

-Opdater risikovurderinger og politikker

Implementer AI-læring fra dispositionsbeslutninger

Leverancer:

-Månedlige resultatrapporter

-Kvartalsvise effektivitetsvurderinger

-Årlig uafhængig testning

-Kontinuerlige forbedringsinitiativer

Almindelige faldgruber og hvordan man undgår dem

Selv velmenende screeningsprogrammer kan komme til kort. Her er almindelige faldgruber, og hvordan du undgår dem.

Faldgrube 1: Overdreven afhængighed af teknologi uden menneskeligt tilsyn

Problemet: Automatiseret screening er vigtig, men teknologi alene er ikke nok. Algoritmer kan gå glip af nuancerede risici eller generere advarsler, der kræver ekspertvurdering.

Løsningen: Oprethold dygtige compliance-medarbejdere, som forstår konteksten bag advarsler og kan træffe informerede risikobeslutninger. Brug teknologi til at forbedre, ikke erstatte, den menneskelige ekspertise.

Faldgrube 2: Utilstrækkelig dokumentation

Problemet: Hvis man ikke dokumenterer screeningsbeslutninger, risikovurderinger og EDD-foranstaltninger, er man sårbar over for myndighedernes undersøgelser.

Løsningen: Implementer omfattende dokumentationskrav for alle screeningsaktiviteter. InvestGlass opretholder automatisk komplette revisionsspor af alle screenings- og undersøgelsesaktiviteter.

Faldgrube 3: Statiske risikovurderinger

Problemet: At foretage risikovurderinger ved onboarding, men undlade at opdatere dem, når omstændighederne ændrer sig (nye sanktioner, ændret kundeadfærd, geopolitiske begivenheder).

Løsningen: Implementer løbende overvågning og periodisk rescreening. Indstil triggere til revurdering af risici baseret på specifikke begivenheder eller tidsperioder.

Faldgrube 4: Utilstrækkelig træning

Problemet: Frontmedarbejdere, der ikke forstår PEP-definitioner eller screeningskrav, kan tage højrisikokunder ind uden passende due diligence.

Løsningen: Giv omfattende, rollespecifik træning i PEP- og sanktionsscreening. Inkluder scenarier fra den virkelige verden og casestudier. Gennemfør årlig genopfriskningstræning.

Faldgrube 5: Siloopdelte compliance-funktioner

Problemet: PEP-screening udført separat fra transaktionsovervågning, KYC og andre compliance-funktioner fører til ufuldstændig risikovurdering.

Løsningen: Implementer en integreret compliance-platform som InvestGlass, der giver et holistisk overblik over kundernes risiko på tværs af alle compliance-funktioner.

Fremtiden for PEP- og sanktionsscreening

Når vi ser fremad, er der flere tendenser, der former fremtidens screening. Forbedrede screeningsteknologier vil ikke kun forbedre compliance, men også spille en afgørende rolle i opretholdelsen af international sikkerhed ved at muliggøre en mere effektiv håndhævelse af finansielle sanktioner.

1. Øget brug af AI og maskinlæring

AI vil fortsætte med at forbedre matchningsnøjagtigheden, reducere falske positiver og identificere skjulte relationer mellem kunder og højrisikopersoner. Naturlig sprogbehandling vil forbedre screeningen af uønskede medier ved automatisk at kategorisere og prioritere nyhedsartikler.

2. Global datadeling i realtid

Det internationale samarbejde om sanktioner og PEP-oplysninger vil blive forbedret med mere standardiserede dataformater og deling i realtid mellem jurisdiktioner. Det vil reducere byrden for de enkelte institutioner og samtidig forbedre den globale effektivitet.

3. Blockchain til overholdelse af sanktioner

Distribueret hovedbogsteknologi kan muliggøre gennemsigtig sanktionsscreening i realtid for transaktioner med kryptovaluta og digitale aktiver og dermed afhjælpe et aktuelt hul i mange screeningsprogrammer.

4. Forudsigende risikoanalyse

Ud over at identificere nuværende PEP'er og sanktionerede personer vil fremtidige systemer forudsige, hvilke personer eller enheder der sandsynligvis vil blive højrisiko baseret på adfærdsmønstre, netværksanalyser og geopolitiske udviklinger.

5. Standardisering af regulatorisk teknologi (RegTech)

Der vil blive udviklet branchestandarder for screeningdataformater, risikoscoringsmetoder og rapportering, hvilket vil gøre det lettere for institutionerne at påvise overholdelse og for tilsynsmyndighederne at foretage undersøgelser.

De vigtigste pointer

PEP- og sanktionsscreening er en kritisk komponent i enhver finansiel institutions compliance-program. Der står meget på spil, men med den rigtige tilgang og teknologi kan du opbygge et effektivt program, der beskytter din institution og samtidig giver en problemfri kundeoplevelse.

Husk på det:

-Forstå forskellen mellem sanktionsscreening (objektivt ansvar) og PEP-screening (risikobaseret EDD)

-Implementer omfattende, automatiseret screening på tværs af alle kundekontaktpunkter

-Vedtag en risikobaseret tilgang, der fokuserer ressourcer på relationer med høj risiko.

Integrer screening med dine CRM- og onboarding-platforme for at opnå effektivitet.

-Udnyt AI og maskinlæring til at reducere falske positiver og forbedre opsporingen

-Opretholdelse af robust dokumentation og revisionsspor til lovpligtige undersøgelser

-Overvåg og forbedr løbende dit screeningsprogram, efterhånden som risikoen udvikler sig.

Ved at implementere disse bedste praksisser og udnytte moderne teknologiplatforme som InvestGlass kan du forvandle screening fra en compliance-byrde til en strategisk fordel - og beskytte din institution, samtidig med at du muliggør effektiv vækst.

Er du klar til at modernisere dit PEP- og sanktionsscreeningsprogram? Kontakt vores compliance-team for at lære, hvordan InvestGlass kan hjælpe dig med at opbygge en screeningkapacitet i verdensklasse, der er skræddersyet til din institutions behov.

Ofte stillede spørgsmål (FAQ)

1. Hvad er forskellen mellem en PEP og en sanktioneret person?

En PEP er en person, der har eller har haft en fremtrædende offentlig funktion, hvilket gør dem mere sårbare over for korruption. Det er lovligt at have en PEP som kunde, men det kræver skærpet due diligence (EDD). En sanktioneret person er en person, der specifikt er udpeget af en regering eller et internationalt organ som værende underlagt økonomiske restriktioner. Det er generelt forbudt ved lov at handle med sanktionerede personer, og overtrædelser kan resultere i strenge straffe.

2. Hvor længe forbliver en person klassificeret som PEP efter at have forladt sit embede?

Ifølge FATF's vejledning og de fleste regler skal en person behandles som en PEP i mindst 12 måneder efter, at vedkommende har forladt sin fremtrædende offentlige stilling. Dette er dog et minimumskrav. Mange institutioner anvender en risikobaseret tilgang og fortsætter med at behandle tidligere højtstående embedsmænd (som f.eks. tidligere statsoverhoveder) som PEP'er i meget længere perioder, nogle gange på ubestemt tid, afhængigt af deres fortsatte indflydelse og forbindelser.

3. Bliver familiemedlemmer og nære medarbejdere til PEP'er også betragtet som PEP'er?

Ja, FATF's definition af PEP'er omfatter familiemedlemmer (ægtefæller, partnere, børn, forældre) og nære medarbejdere (personer, der vides at have fælles gavnligt ejerskab eller tætte forretningsforbindelser med PEP'en). Disse personer bør være underlagt de samme EDD-foranstaltninger som PEP'en selv, da de kan blive brugt som kanaler for korruption eller bestikkelse.

4. Hvor ofte skal vi screene eksisterende kunder igen?

Bedste praksis er at foretage periodisk rescreening mindst en gang i kvartalet med hyppigere screening (månedligt eller endda dagligt) for kunder med højere risiko. Derudover bør du implementere hændelsesdrevet screening, der automatisk genscreener kunder, når sanktionslister opdateres, eller når kundeoplysninger ændres. InvestGlass automatiserer denne proces og gennemfører løbende baggrundsscreening uden manuel indgriben.

5. Hvad skal vi gøre, hvis vi identificerer en kunde som en PEP efter onboarding?

Hvis du identificerer en kunde som en PEP, efter at forholdet er blevet etableret, skal du straks anvende skærpede due diligence-foranstaltninger. Dette omfatter indhentning af topledelsens godkendelse til at fortsætte relationen, etablering af formuekilde og finansieringskilde og implementering af forbedret løbende overvågning. Dokumenter omstændighederne ved den sene identifikation og de afhjælpende foranstaltninger, der er truffet. InvestGlass' kontinuerlige screeningsfunktioner hjælper med at forhindre sen identifikation ved automatisk at rescreene kunder, når nye PEP-data bliver tilgængelige.

6. Hvordan reducerer vi falsk positive resultater i vores screeningsprogram?

Falske positiver kan reduceres gennem flere strategier: (1) Brug avancerede matchningsalgoritmer, der indeholder fuzzy logic, fonetisk matching og kontekstuel analyse; (2) Indsaml komplette kundedata ved onboarding, herunder fuldt navn, fødselsdato, nationalitet og adresse; (3) Implementer AI og maskinlæring, der lærer af dine dispositionsbeslutninger; (4) Brug risikobaserede tærskler, der justerer matchningsfølsomheden baseret på kundens risikoprofil; (5) Udnyt platforme som InvestGlass, der anvender sofistikeret AI til at opnå falske positive reduktionsrater på op til 95%.

7. Hvad er straffen for at overtræde sanktionerne?

Overtrædelser af sanktioner kan resultere i alvorlige sanktioner, herunder: (1) Civile bøder på mellem tusindvis og millioner af pund pr. overtrædelse; (2) Strafferetlige sanktioner, herunder fængselsstraf for involverede personer; (3) Tab af banklicenser eller lovgivningsmæssige tilladelser; (4) Skade på omdømme og tab af korrespondentbankforbindelser. I USA kan OFAC pålægge bøder på op til $20 millioner eller det dobbelte af transaktionsværdien pr. overtrædelse. I EU kan bøderne nå op på 5 millioner euro eller 10% af den årlige omsætning.

8. Skal vi screene for indenlandske PEP'er eller kun udenlandske PEP'er?

Kravene varierer fra jurisdiktion til jurisdiktion. FATF anbefaler obligatorisk EDD for udenlandske PEP'er og risikobaseret EDD for indenlandske PEP'er. Men mange jurisdiktioner (herunder EU under 5AMLD) kræver nu EDD for både udenlandske og indenlandske PEP'er. Selv hvor det ikke er strengt påkrævet, er bedste praksis at identificere indenlandske PEP'er og anvende en risikobaseret tilgang til at bestemme det passende niveau af due diligence. InvestGlass screener mod både udenlandske og indenlandske PEP-lister, så du kan implementere jurisdiktionsspecifikke politikker.

9. Hvordan påvirker GDPR PEP- og sanktionsscreening i Europa?

GDPR kræver, at du har et lovligt grundlag for at behandle personoplysninger, herunder til screeningsformål. For sanktionsscreening er dit retsgrundlag typisk “juridisk forpligtelse” (overholdelse af sanktionslove). For PEP-screening kan dit retsgrundlag være “juridisk forpligtelse” (overholdelse af AML-regler) eller “legitime interesser” (forebyggelse af økonomisk kriminalitet). Du skal være åben om dine screeningsaktiviteter i meddelelser om beskyttelse af personlige oplysninger, give enkeltpersoner adgang til deres data og opretholde passende sikkerhedsforanstaltninger. InvestGlass er bygget med GDPR-overholdelse i centrum, herunder dataminimering, formålsbegrænsning og schweizisk datasuverænitet.

10. Kan vi outsource PEP- og sanktionsscreening til en tredjepart?

Ja, du kan outsource de teknologiske og datamæssige aspekter af screeningen til en tredjepartsleverandør. Men du kan ikke outsource det endelige ansvar for compliance. Du er fortsat ansvarlig for at sikre, at screeningen udføres effektivt, og at der træffes passende foranstaltninger i forbindelse med advarsler. Når du outsourcer, skal du sikre dig, at (1) Udbyderen har en omfattende listedækning; (2) Teknologien opfylder dine krav til nøjagtighed og ydeevne; (3) Du har adgang til revisionsspor og dokumentation; (4) Du har klare SLA'er for listeopdateringer og systemtilgængelighed; (5) Udbyderen overholder databeskyttelsesreglerne. InvestGlass leverer en fuldt administreret screeningsløsning og sikrer samtidig, at du bevarer fuld kontrol og synlighed over dit compliance-program.

Relaterede ressourcer:

•Sådan automatiserer du KYC-processen

•InvestGlass KYC-software til onboarding af kunder: En dybdegående gennemgang

•Vigtigheden af KYC-sanering, og hvorfor du bør gøre det

•Hvad er de 5 trin, der er involveret i KYC?

•Kunstig intelligens: Game Changer i kampen mod hvidvaskning af penge