كيف تبدأ مزود سيولة: دليل المؤسسين لكي تصبح صانع سوق

مقدمة: المحرك غير المرئي للعالم المالي

في المسرح الكبير لأي سوق مالي، بدءًا من سوق الصرف الأجنبي الضخم الممتد على مستوى العالم وحتى عالم الأصول الرقمية الناشئ والمزدهر، تعمل قوة خفية ولكنها أساسية تمامًا: السيولة. السيولة هي شريان الحياة في السوق، وهي التيار الصامت الذي يسمح بشراء الأصول وبيعها بكفاءة سلسة. في الأسواق المالية، تشير السيولة في الأسواق المالية إلى السهولة التي يمكن بها تحويل الأصول بسرعة إلى نقد دون التأثير بشكل كبير على سعرها. تُعد سيولة السوق أمرًا بالغ الأهمية للتداول الفعال، حيث إنها تضمن إمكانية إجراء المعاملات بسلاسة وبأسعار مستقرة. فبدونها، تتعطل الأسواق، وتصبح راكدة وغادرة ومكلفة للغاية. وبدون موفري السيولة، ستشهد الأسواق المالية تحركات أبطأ وتقلبات أعلى، مما يؤكد دورهم الذي لا غنى عنه. ويضطلع بالدور العميق والصعب المتمثل في توفير هذه القوة الحيوية فئة من المشاركين على درجة عالية من التخصص والتطور: مزود السيولة. يقدم هذا الدليل رحلة استكشافية شاملة في عالم صانع السوق، مستكشفًا الآليات المعقدة لتوفير السيولة، والمتطلبات التكنولوجية والرأسمالية الهائلة، والدور الذي لا غنى عنه للأدوات القوية مثل InvestGlass في إدارة مشروع B2B المعقد الذي يدعم هذه الوظيفة السوقية المهمة.

ما هو مزود السيولة؟ مهندس دفتر الطلبات

مزود السيولة (LP) هو فرد أو، بشكل أكثر شيوعًا، شركة متقدمة للغاية تقف على استعداد دائم للتداول. وهو صانع سوق، وهو كيان يقوم في نفس الوقت بتسعير سعر الشراء (العرض) وسعر البيع (الطلب) لأداة مالية من خلال وضع أوامر البيع والشراء باستمرار. ومن خلال الوقوف بشجاعة في السوق وعرض التداول على كلا الجانبين، يؤدي صانع السوق وظيفة حيوية: فهو يضغط فرق السعر بين العرض والطلب - الفجوة بين أعلى سعر سيدفعه المشتري وأدنى سعر سيقبله البائع - ويستفيد من فروق الأسعار الصغيرة، والتي غالبًا ما يتم استغلالها من خلال استراتيجيات التداول عالي التردد. وتستخدم شركات التداول عالي التردد خوارزميات متقدمة لتنفيذ الصفقات بسرعات عالية، مما يوفر السيولة ويسهل اكتشاف الأسعار خاصة أثناء التقلبات. يضمن مزودو السيولة كفاءة السوق واستقراره من خلال تقديم أصول كافية والحفاظ على أسعار البيع والشراء المستمرة، مما يساعد على خلق عمق السوق وتسهيل التداول السلس حتى خلال فترات انخفاض النشاط. هذا له تأثير تحويلي، مما يجعل السوق أرخص وأعمق وأكثر أمانًا لجميع المشاركين. إن LP هو المحرك غير المرئي الذي يجعل السوق الحديثة ممكنة.

هناك أنواع مختلفة من مزودي السيولة، مثل البنوك, وصُنّاع السوق، وشركات التداول عالية التردد، والمستثمرون المؤسسيون، حيث يلعب كل منهم دورًا متميزًا في النظام المالي. يركز مزودو السيولة المتخصصون على فئات أصول محددة، مثل العملات الرقمية أو أسواق الدخل الثابت، لاستهداف أسواق متخصصة. سوف تستكشف هذه المقالة الفروق بين هذه الأنواع.

طيف من صناعة السوق

- في سوق الصرف الأجنبي (FX): في مجال العملات الأجنبية المؤسسية في سوق الفوركس المؤسسي، فإن الشركاء المحدودين هم جبابرة العالم المالي: البنوك الضخمة وشركات التداول النخبوية التي تعتمد على التكنولوجيا. إنهم تجار الجملة للعملات، حيث يستخدمون تكنولوجيا سريعة للغاية لبث نهر مستمر من عروض الأسعار إلى شبكة عالمية من الوسطاء والصناديق. يعتمد التداول الفعال في هذا المجال في كثير من الأحيان على الوصول المباشر إلى السوق، مما يسمح لمزودي السيولة بالاتصال مباشرة بأماكن التداول لتحقيق التنفيذ الأمثل.

- في سوق العملات الرقمية يتمتع عالم العملات الرقمية بمنظومته الخاصة سريعة التطور من مزودي السيولة. ويشمل ذلك شركات التداول المتخصصة في العملات الرقمية المشفرة الأصلية، ومكاتب التداول خارج البورصة (OTC) القوية في البورصات الكبرى، وقوة جديدة مزعزعة في شكل بروتوكولات لامركزية. يؤدي مزودو السيولة في العملات الرقمية دورًا حاسمًا في توفير السيولة لبورصات العملات الرقمية، مما يعزز من عمق السوق وجودة التنفيذ. كما يبرز وسطاء التجزئة أيضًا كمشاركين مهمين في توفير السيولة للعملات الرقمية، مستفيدين من البنية التحتية التي يمكن الوصول إليها للمساهمة في السوق.

- التمويل اللامركزي (DeFi) وثورة صانع السوق الآلي (AMM): أدى ظهور التمويل اللامركزي (DeFi) إلى ظهور نموذج ثوري جديد لتوفير السيولة: صانع السوق الآلي (AMM). على منصات مثل Uniswap، لا يتم توفير السيولة من خلال شركة واحدة، ولكن من خلال مجموعة عالمية لامركزية من رأس المال. يمكن لأي شخص أن يصبح مزود سيولة عن طريق إيداع الأصول في مجمع السيولة، وكسب الرسوم من الصفقات التي تتدفق من خلاله. وقد أدى ذلك إلى إضفاء الطابع الديمقراطي على صناعة السوق، ولكنه أدخل أيضًا مجموعة جديدة ومعقدة من المخاطر، وأبرزها ظاهرة ‘الخسارة غير الدائمة’. على النقيض من هذه المجمعات اللامركزية، لا يزال مقدمو السيولة الآخرون - مثل شركات التداول المركزية والجهات الفاعلة المؤسسية - يلعبون دورًا حيويًا في النظام البيئي الأوسع من خلال توفير مصادر بديلة للسيولة ودعم كفاءة السوق.

يركز مزودو السيولة الحديثون بشكل متزايد على تغطية الأصول المتعددة وسيولة الأصول المتعددة، مما يتيح الوصول إلى مجموعة واسعة من فئات الأصول مثل الفوركس والعملات الرقمية والسلع والمؤشرات من خلال بنية تحتية موحدة. وهم يستخدمون التكنولوجيا التي تتيح تغطية عميقة متعددة الأصول مع تقديم تسعير سريع ومستقر، مما يضمن عمليات سلسة عبر الأسواق المتنوعة.

أنواع المؤسسات المالية: رسم خريطة النظام البيئي

نظامك المالي عبارة عن شبكة قوية حيث يعمل المشاركون في السوق المترابطون معًا لخلق صحة وكفاءة استثنائية للسوق. في قلب نجاح تداولك يوجد مزودو السيولة وصناع السوق - الأبطال المجهولون الذين يضمنون لك شراء الأصول المالية وبيعها بسلاسة عبر كل فئة من فئات الأصول التي تحتاجها. هذه الكيانات التي تغير قواعد اللعبة، بما في ذلك مزودي السيولة من الفئة الأولى ومزودي السيولة غير المصرفية وشركات التداول عالية التردد، توفر السيولة المؤسسية التي تحافظ على عمق أسواقك وسلاسة تداولاتك.

إن مؤسساتك المالية - من البنوك الاستثمارية إلى المتداولين الوسطاء وشركات التداول المملوكة - هي القوة الدافعة وراء توفير السيولة على مستوى عالمي. فهي تربطك بتنوع مذهل من المشاركين في السوق: صناديق التحوط والمستثمرين المؤسسيين ومستثمري التجزئة، وكل منهم يجلب أهدافه الفريدة في التداول وملامح المخاطر الذكية الخاصة به. عندما تدير صناديق التحوط أو المحافظ المؤسسية، يمكنك الوصول إلى السيولة المجمعة من مصادر متميزة متعددة تجعل الصفقات الكبيرة سهلة المنال، بينما يستفيد المستثمرون الأفراد مثلك من الأسعار التنافسية واستقرار السوق القوي الذي يوفره توفير السيولة القوي.

لقد أحدث مقدمو السيولة من غير البنوك ثورة في مشهد التداول الخاص بك، حيث يقدمون لك مصادر سيولة بديلة تزيد من كفاءة السوق، خاصةً عندما تواجه ضغوط السوق أو ظروف التقلبات. يقوم هؤلاء المزودون بتجميع الأسعار من مصادر مختلفة، بما في ذلك بنوك الفئة الأولى وشبكات التداول الإلكترونية، وإعادة توزيعها من خلال واجهات برمجة التطبيقات ومنصات التداول. إن الإدارة الفعالة للمخاطر ليست ضرورية فحسب، بل هي ميزتك التنافسية التي تساعدك على التخفيف من الخسائر المحتملة مع دعم استقرار السوق الذي لا يتزعزع. من خلال عرض أسعار البيع والشراء بشكل مستمر، وإدارة المخزون بخبرة عالية، والاستفادة من منصات التداول المتقدمة، يضمن هؤلاء المشاركون في السوق أن يظل نظامك المالي مرنًا وفعالاً ومتاحًا لكل من يهمه الأمر.

أعمال مزودي سيولة العملات المشفرة

أن تصبح مزودًا للسيولة يعني الشروع في واحدة من أكثر المشاريع تحديًا في مجال التمويل، ولكن مكافآت النجاح تتناسب مع صعوبة الأمر.

- فن الاستحواذ على فروق الأسعار: إن مصدر الدخل الأساسي للشريك المحدود هو فروق الأسعار بين العرض والطلب. فمن خلال الشراء بسعر العرض والبيع بسعر الطلب، آلاف المرات في الثانية، يحصل مزود العرض والطلب على جزء صغير من الأرباح في كل صفقة. وبالحجم الهائل من الأرباح، تتراكم هذه الشظايا في تدفق هائل من الأرباح. كما تساعد الشركات المحدودة أيضًا في تقليل تكاليف التداول بالنسبة للمشاركين في السوق من خلال تضييق فروق الأسعار بين العرض والطلب وتحسين جودة التنفيذ.

- دور أساسي ودائم: الشركاء المحدودون ليسوا مضاربين. فهم لا يراهنون على اتجاه السوق؛ بل يقدمون خدمة أساسية ويستفيدون من نشاط السوق. يدعم الشركاء المحدودون معاملات تمويل الأسهم والديون، بالإضافة إلى الأسواق الأخرى، من خلال تسهيل القدرة على شراء وبيع الأصول، مما يضمن استمرار السيولة. وما دامت الأسواق موجودة، فستكون هناك حاجة مطلقة للسيولة، مما يجعل هذا نموذج عمل قوي ومحايد بشكل ملحوظ في السوق.

- خندق تنافسي هائل: حواجز الدخول هائلة. فالنجاح يتطلب مزيجًا نادرًا وقويًا من رأس المال الهائل والتكنولوجيا ذات المستوى العالمي والخبرة الكمية العميقة عبر مجموعة من المنتجات المالية. وهذا ما يخلق خندقاً تنافسياً عميقاً وواسعاً يحمي الشركات الناجحة من طوفان من المنافسين الأقل شأناً.

تُعد الإدارة القوية للمخاطر أمرًا بالغ الأهمية بالنسبة للشركاء المحدودين بشكل خاص للحفاظ على الاستقرار ومنع الخسائر في الأسواق المتقلبة.

بناء الحد الأدنى الحديث: الحتمية الاستراتيجية لزجاج الاستثمار

في حين أن روح مزوّد السيولة هي خوارزمية التداول، فإن جسمه عبارة عن شركة خدمات مالية معقدة بين الشركات. فأنت لا تقوم فقط بتشغيل التعليمات البرمجية؛ فأنت تدير علاقات عالية المخاطر مع عملاء مؤسسيين مثل الوسطاء الرئيسيين والمؤسسات المالية الكبرى والبنوك الكبرى والمتداولين المؤسسيين وأنواع أخرى من المؤسسات المالية. إن التعامل مع متطلبات الامتثال المعقدة أمر ضروري، كما أن الامتثال التنظيمي عنصر حاسم بالنسبة للشركاء المحدودين لضمان عمليات تداول آمنة ومتوافقة مع القانون. أنت تدير أيضًا عملية مبيعات معقدة. وهذا هو المكان الذي تصبح فيه منصة إدارة الأعمال من الدرجة المؤسسية مثل InvestGlass جزءًا لا غنى عنه من درعك التشغيلي.

إنفست جلاس هو جهاز مصمم في سويسرا، الكل في واحد إدارة علاقات العملاء, ، وإعداد العملاء، ومنصة أتمتة العمليات، المصممة خصيصاً لعالم التمويل بين الشركات المتطلب. بالنسبة لمزود السيولة، فهي توفر الأدوات اللازمة لإدارة الجانب المواجه للأعمال التجارية بالكامل في مؤسستك باحترافية لا تشوبها شائبة.

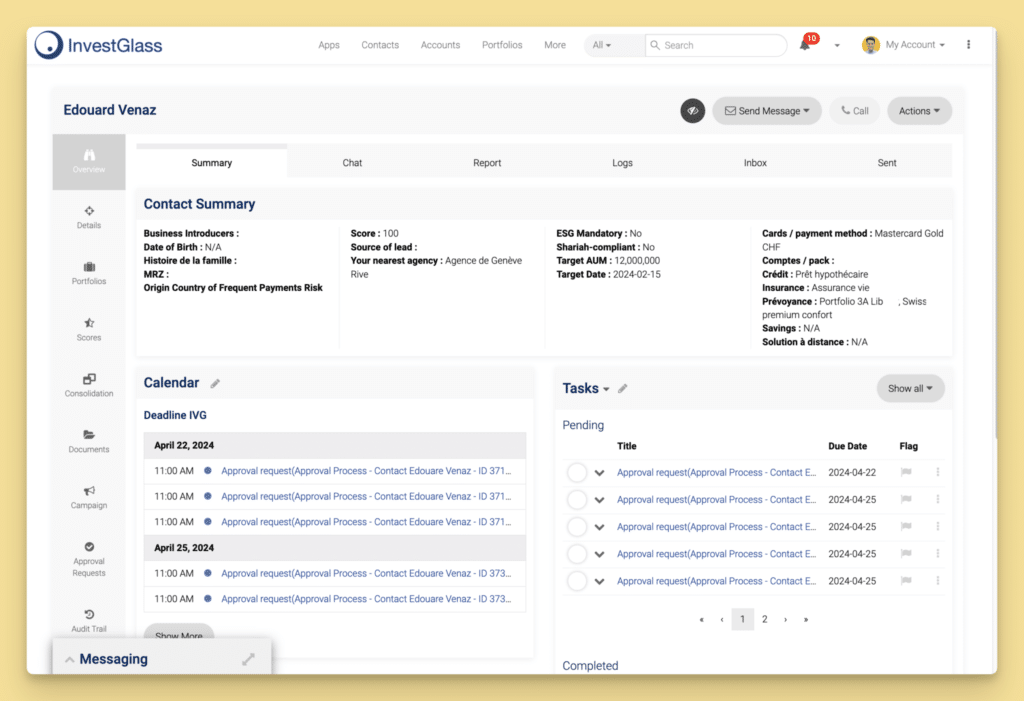

إدارة علاقات العملاء المتطورة للمستثمرين المؤسسيين

عملاؤك هم المؤسسات المالية الأخرى. وقد صُمِّم نظام إدارة علاقات العملاء (InvestGlass CRM) لإدارة هذه العلاقات المعقّدة والعالية القيمة بدقة متناهية. فهو يسمح لك ببناء ملف تعريف شامل وعميق لكل عميل، وتتبع أحجام تداوله، ومتطلباته الفنية، وكل تفاعل مع فرق المبيعات والدعم لديك. إنها الأداة التي تسمح لك بتقديم الخدمة الاستشارية الاستباقية الاستباقية التي هي السمة المميزة للعلاقات المؤسسية من الدرجة الأولى.

التأهيل الآلي للحصول على انطباع أول لا تشوبه شائبة

قبل أن تتمكن من بث عرض أسعار واحد إلى عميل جديد، يجب أن تقوم بإشراكه في عملية البيع. هذه عملية صارمة للعناية الواجبة. إنفست جلاس التهيئة الرقمية تُحوِّل الأدوات هذا الأمر من عمل يدوي روتيني إلى رحلة رقمية أنيقة وآلية واحترافية. فهي تضمن لك الوفاء بالتزاماتك الصارمة فيما يتعلق بـ "اعرف عميلك" / "مكافحة غسل الأموال" مع ترك انطباع أول قوي وإيجابي.

الأتمتة الذكية للمبيعات ونموذج الأعمال الحديث

دورة المبيعات للفوز بعميل وساطة جديد طويلة ومعقّدة. ويمكن لمحرّك الأتمتة الخاص بشركة InvestGlass إدارة هذه الدورة بأكملها، بدءًا من الاتصال الأولي وحتى العقد النهائي. ويمكنه أيضًا أتمتة مجموعة كبيرة من المهام التشغيلية، بدءًا من إنشاء تقارير حجم العملاء إلى إدارة الفواتير، مما يتيح لفريقك التركيز على النمو والاستراتيجية.

مخطط المؤسس: الخطوات السبع لكي تصبح صانع سوق

- الأساس الكمي والتكنولوجي: هذا عمل قائم على التحليل الكمي على مستوى الدكتوراه وهندسة البرمجيات منخفضة الكمون. يجب أن يمتلك فريقك التأسيسي خبرة عميقة وواضحة في هذه المجالات.

- المخطط المعماري الرئيسي: يجب أن تكون خطة العمل الخاصة بك عبارة عن عمل فني ومالي رئيسي، يحدد فئة الأصول الخاصة بك، واستراتيجياتك في صناعة السوق، وبنيتك التكنولوجية، وإطارك المتطور لإدارة المخاطر. يعمل العديد من مزودي السيولة في سوق العقود الآجلة السائلة، بما في ذلك أسواق السلع الزراعية، حيث يدعمون أنشطة التداول والتحوط في منتجات مثل المحاصيل والمنتجات الغذائية.

- قم بتجميع صندوق حرب هائل: هذه واحدة من أكثر الأعمال كثيفة رأس المال في مجال التمويل. ستحتاج إلى تمويل هائل لكل من التكنولوجيا المتطورة ورأس المال التجاري الكبير المطلوب للعمل كصانع سوق موثوق به. عادةً ما تكون الشركات التي تنجح كصانع سوق هي البنوك أو الوسطاء المتعاملين أو المؤسسات المالية الكبيرة الأخرى. وبالإضافة إلى صناعة السوق، تشارك هذه المؤسسات أيضًا في الاكتتاب في الطروحات العامة الأولية، وشراء الأسهم من الشركات التي يتم طرحها للاكتتاب العام وإعادة بيعها للمستثمرين.

- بناء محرك عالي السرعة: التكنولوجيا الخاصة بك هي سلاحك. وهذا يعني أن تشترك في وضع خوادمك في نفس مواقع مراكز البيانات التي تتواجد فيها البورصات، وبناء نظام تداول خاص بك، منخفض الكمون وتطوير خوارزميات متطورة خاصة بك للتسعير وإدارة المخاطر.

- بناء خطوط الأنابيب إلى السوق: يجب عليك إنشاء اتصالات عالية السرعة ومرنة بقلب السوق، سواء كانت شبكات ECN الرئيسية في عالم الفوركس أو واجهات برمجة التطبيقات الخاصة بالبورصات الرائدة في مجال العملات الرقمية.

- إنشاء حصن آلي لإدارة المخاطر: لا يمكن أن تكون إدارة المخاطر لديك يدوية؛ بل يجب أن تكون آلية. يجب أن تقوم أنظمتك بمراقبة مخزونك باستمرار والتحوط تلقائيًا من التعرض للمخاطر في الوقت الفعلي لحمايتك من تحركات السوق المعاكسة.

- التوجه إلى سوق B2B: عملية المبيعات الخاصة بك هي حملة مؤسسية مستهدفة. يتعلق الأمر ببناء سمعة موثوقة وتسعير محكم وتنفيذ لا تشوبه شائبة من خلال العلاقات المباشرة القائمة على العلاقات تطوير الأعمال.

الطروحات العامة الأولية: دور صانع السوق في الاكتتاب العام

عندما تقرر شركتك طرح أسهمها للاكتتاب العام من خلال طرح عام أولي، فأنت بحاجة إلى صانعي السوق ومزودي السيولة كشركاء أساسيين لك في هذه العملية التي تغير قواعد اللعبة. تقدم هذه الشركات المالية القوية ما تحتاجه بالضبط: سيولة قوية للغاية لأوراقك المالية المدرجة حديثًا والتي تمنح المستثمرين من المؤسسات والمستثمرين الأفراد الثقة في شراء أسهمك وبيعها منذ اليوم الأول. ومن خلال تقديم أسعار بيع وشراء تنافسية والحفاظ على فروق أسعار تنافسية بين العرض والطلب، فإن صانعي السوق يخلقون السوق المستقرة والمنظمة التي تحتاجها لتحقيق النجاح، حتى عندما تواجه تقلبات الأسعار الشديدة التي عادة ما تضرب الاكتتابات العامة الأولية بشدة.

لا تكتفي بنوك الاستثمار والمؤسسات المالية بضمان طرحك العام الأولي فحسب، بل تتعاون مع صانعي السوق لضمان السيولة العميقة وعمق السوق الذي يجذب العملاء المؤسسيين الجادين ويحفز التداول النشط عبر المنصات الرئيسية، بما في ذلك أسواق الفوركس والأصول المتعددة. هذا التعاون القوي يحقق لك ما تسعى إليه حقًا: استقرار الأسعار وتقليل تكاليف المعاملات التي تجعل زيادة رأس المال فعالة مع تعزيز كفاءة السوق وثقة المستثمرين. تحصل على نتائج ذات أهمية.

عندما تستعين بمزودي سيولة ذوي خبرة في طرحك للاكتتاب العام، فإنك تحصل على شركاء يقللون من الاضطرابات، ويدعمون أسعاراً يمكن التنبؤ بها، ويضمنون أن انتقالك من الملكية الخاصة إلى الملكية العامة يسير على مدار الساعة. إن خبرتهم في إدارة المخاطر وقدرتهم على تجميع السيولة من مصادر متعددة تجعلهم الشركاء الأساسيين الذين يتطلبهم طرحك العام الناجح. أنت تستفيد، ومستثمروك يستفيدون، والأسواق المالية الأوسع نطاقاً تستفيد - وهذه هي قوة العمل مع مزودي السيولة المناسبين.

الخاتمة أسياد الآلة

أن تصبح مزودًا للسيولة يعني أن تدخل إلى أعلى مستويات الصناعة المالية. إنه مشروع يعمل عند التقاطع المثير بين التمويل العالي والتكنولوجيا المتطورة والعلوم الكمية. إن الحواجز التي تحول دون الدخول في هذا المجال تكاد تكون عمودية، ولكن بالنسبة للنخبة القليلة التي تمتلك رأس المال والتكنولوجيا والقوة الفكرية المطلوبة، فهي فرصة لبناء مشروع هائل ومربح للغاية يؤدي وظيفة أساسية في قلب السوق. وبينما قد تكون الخوارزمية هي روح الآلة، فإن نجاح المؤسسة يعتمد على احترافية عملياتها التجارية. من خلال الاستفادة من منصة قوية مثل InvestGlass لإدارة الجوانب التي تواجه العميل وجوانب الامتثال في شركتك، فإنك تضمن أن مؤسستك بأكملها تعمل على نفس المستوى العالمي الذي تعمل به تكنولوجيا التداول الخاصة بك.

الأسئلة الشائعة (FAQ)

ما الفرق بين مزود السيولة والوسيط الرئيسي؟

يقوم مزود السيولة (LP) بإنشاء السوق من خلال عرض الأسعار من جانبين. يوفر الوسيط الرئيسي للمؤسسات الأخرى إمكانية الوصول إلى تلك السيولة، إلى جانب خدمات أخرى مثل الرافعة المالية والحفظ. مزود السيولة هو تاجر الجملة؛ والوسيط الرئيسي هو الموزع الرئيسي.

ما هي ‘الخسارة غير الدائمة’ في DeFi؟

تعد الخسارة غير الدائمة مخاطرة فريدة ومعقدة بالنسبة للشركاء المحدودين في مجمعات صانع السوق الآلي (AMM) التابعة لشركة DeFi. إنها تكلفة الفرصة البديلة المحتملة لتوفير السيولة مقابل مجرد الاحتفاظ بالأصول. إذا تباينت الأسعار النسبية للأصول في المجمع بشكل كبير، فإن قيمة حصتك في المجمع يمكن أن تكون أقل من أداء استراتيجية الشراء والاحتفاظ البسيطة.

كيف يمكن للزميل المحدود إدارة المخاطر؟

إن LP's LP الأساسي أداة إدارة المخاطر مؤتمتة التحوط. الهدف هو أن تظل ‘محايدة الدلتا’ أو ‘محايدة السوق’. إذا اشترى الوسيط المحدود أصلًا من أحد العملاء، فستقوم أنظمته على الفور تقريبًا ببيع نفس الأصل في السوق الأوسع نطاقًا للتخلص من المخاطر، بهدف تحقيق الربح من فروق الأسعار فقط، وليس من اتجاه السعر.

هل يمكن للفرد أن يكون مزوداً للسيولة؟

أما في عالم المؤسسات، فإن ذلك مستحيل عملياً. فمتطلبات رأس المال والتكنولوجيا ببساطة هائلة للغاية. ومع ذلك، فقد سمحت ثورة ال DeFi، لأول مرة، للأفراد بالمشاركة في صناعة السوق من خلال المساهمة بأصولهم في مجمعات السيولة في أسواق AMM على منصات مثل Uniswap أو Curve.

كيف تساعد شركة InvestGlass شركة LP في الامتثال؟

حتى شركة B2B عالية الكمية مثل LP لديها التزامات صارمة لمكافحة غسيل الأموال/ اعرف عميلك عندما تأهيل عملائها من المؤسسات. تعمل شركة InvestGlass على أتمتة عملية العناية الواجبة للطرف الآخر بالكامل، مما يؤدي إلى إنشاء سجل مثالي وقابل للتدقيق يثبت للجهات التنظيمية أن الشركة لديها إطار عمل قوي ومهني للامتثال يحكم علاقاتها مع العملاء.

كيف أصبح مزوداً للسيولة؟

أن تصبح مزوِّد سيولة (LP) يعني أنك تقوم بتوريد الأصول - مثل العملات الرقمية أو الأسهم أو الرموز المميزة - إلى منصة تداول أو بورصة لامركزية (DEX). وهذا يساعد على ضمان أن المتداولين الآخرين يمكنهم الشراء والبيع بسلاسة دون تقلبات كبيرة في الأسعار.

باستخدام InvestGlass، يمكنك تبسيط العملية:

- التشغيل الآلي التأهيل: إدارة علاقات العملاء لدينا يعمل على أتمتة عمليات التحقق من اعرف عميلك/غسيل الأموال للمستثمرين، وتحديد المخاطر.

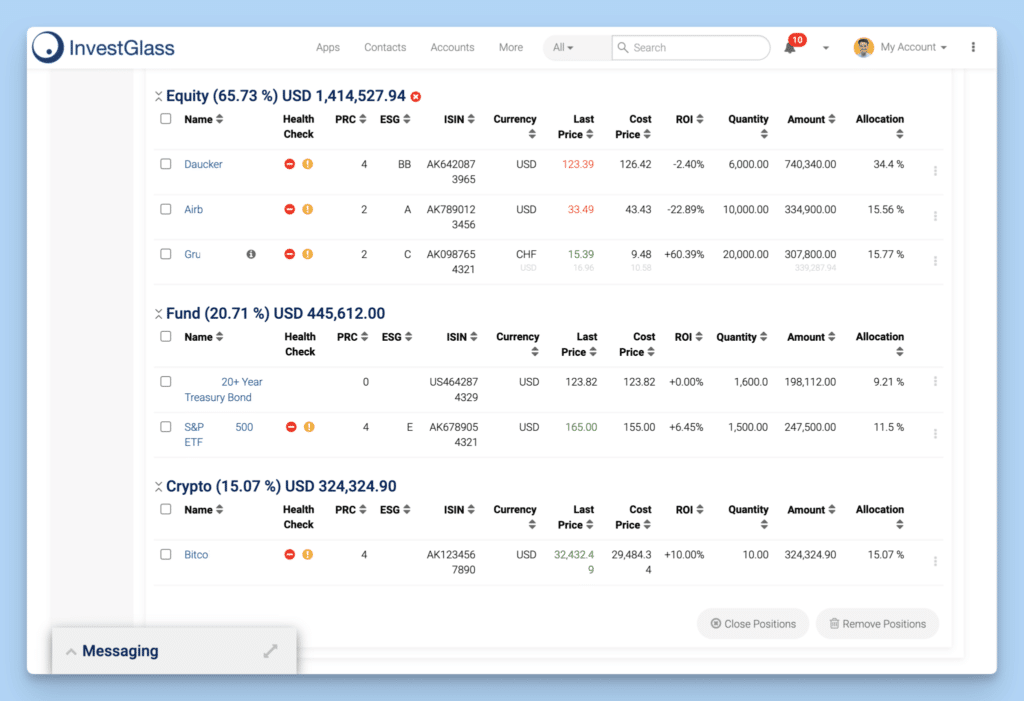

- إدارة الأصول الرقمية والتقليدية: ادمج عمليات السيولة الخاصة بك مباشرةً مع أمناء الحفظ أو البورصات أو المنصات الرمزية.

- تتبع الأداء والعائد: توفر لوحات معلومات المحفظة لدينا رؤى في الوقت الفعلي عن مراكز السيولة والعائدات الخاصة بك.

كيف يربح مزودو السيولة النقدية؟

يكسب مزودو السيولة الأموال في المقام الأول من خلال رسوم التداول وحوافز العائد. عندما يقوم المتداولون بمبادلة الأصول في المجمع، يتم توزيع نسبة مئوية صغيرة من كل معاملة على مزودي السيولة بناءً على حصتهم في المجمع.

مع InvestGlass، يمكنك

- مراقبة دخل الرسوم تلقائيًا عبر العديد من البورصات أو بروتوكولات DeFi.

- قم بتحليل الأداء باستخدام الرؤى القائمة على الذكاء الاصطناعي لتحديد المجموعات الأكثر ربحية.

- قم بإعادة الاستثمار بكفاءة باستخدام قواعد الأتمتة الذكية داخل نظام إدارة المحفظة.

هل تجني مجمعات السيولة الأموال؟

نعم، تحقق مجمعات السيولة عوائد عندما يكون حجم التداول مرتفعًا وتتراكم رسوم المعاملات. وكلما زاد نشاط السوق، زادت العوائد التي يتم تقاسمها بين مزودي السيولة.

تساعد شركة InvestGlass الشركاء المحدودين ومديري الصناديق:

- محاكاة العائد المتوقع في ظل ظروف السوق المختلفة.

- تحسين تخصيص رأس المال من خلال الاختبار الرجعي والمحفظة أدوات التحسين.

- حافظ على الامتثال والشفافية من خلال التقارير المتكاملة ولوحات المعلومات الجاهزة للتدقيق.

ماذا يفعل مزود السيولة؟

يضمن مزود السيولة وجود حجم أصول كافٍ دائمًا للتداول السلس. من الناحية العملية، فإن مزودي السيولة

- إيداع أزواج الأصول (مثل ETH/USDT) في مجمعات السيولة.

- كسب رسوم المعاملات أو حوافز لتوفير تلك السيولة.

- مراقبة مراكزهم وإعادة توازنها لإدارة المخاطر و تعظيم العوائد.

مع InvestGlass، يمكن للشركاء المحدودين تجاوز الإدارة اليدوية. تمكّنك المنصة من:

- قم بأتمتة استراتيجيات إعادة التوازن باستخدام تدفقات العمل الذكية.

- تصوَّر أداء المجمع باستخدام المخططات التفاعلية ولوحات معلومات شبكة AG.

- تمتع بالاتصال بأمناء الحفظ والبورصات من خلال واجهات برمجة التطبيقات الآمنة لعمليات سيولة سلسة.