كيف تبدأ بنكك الخاص؟

قد يبدو إنشاء بنكك الخاص أمراً شاقاً، ولكن مع التخطيط والتنفيذ المناسبين، يمكن أن تكون عملية يمكن التحكم فيها. وفقًا ل قاعدة بيانات التنمية المالية العالمية للبنك الدولي, ، اعتبارًا من عام 2021، كان هناك 12.3 فرعًا مصرفيًا تجاريًا لكل 100,000 شخص بالغ في جميع أنحاء العالم، مما يعكس الانتشار الواسع للمؤسسات المالية على مستوى العالم.

يوفر لك إنشاء بنك خاص العديد من المزايا، بما في ذلك تعزيز الخصوصية وزيادة التحكم في أموالك. A تقرير من برايس ووترهاوس كوبرز المشاريع أن الأصول العالمية المُدارة (AUM) من المتوقع أن تصل إلى 1 تريليون تيرابايت و171 تريليون بحلول عام 2028، مما يعكس معدل نمو سنوي مركب قدره 5.91 تريليون تيرابايت.

في هذه المدونة، سنرشدك في هذا المنشور على المدونة إلى الخطوات اللازمة لبدء بنكك الخاص. اتبع هذه النصائح البسيطة، وستكون في طريقك إلى الاستقلال المالي في أسرع وقت!

ابحث في القطاع المصرفي.

قبل أن تبدأ بنفسك بنك خاص, ، فمن الضروري إجراء بحث شامل في المجال المصرفي واللوائح التي يجب عليك الالتزام بها من أجل ضمان سلامة وأمن أموال عملائك. يمكن أن يشمل هذا البحث قراءة الإرشادات القانونية المعمول بها، والتشاور مع الخبراء في الشؤون المالية والاقتصادية، والتعرف على اللوائح المصرفية المحلية. وللتأكد من أن كل شيء يقع ضمن معايير الامتثال، يجب أن تتعرف جيداً على القواعد الحكومية والفيدرالية التي تحكم البنوك. على الرغم من أن هذه العملية قد تكون طويلة وشاقة، إلا أن البحث في وقت مبكر يجعل الامتثال أسهل بكثير بمجرد بدء عمل البنك الخاص بك وتشغيله - مما يضمن أن يكون لعملك أساساً آمناً ينمو عليه.

بناء البنك يمثل تحديًا من تلقاء نفسه، ودائماً ما نخبر المبتدئين الجدد أن يبقوا خفيفي الظل قدر الإمكان في مساعي البرمجة. بناء الكود أمر صعب لأن هناك العديد من المزالق ومنحنى التعلم حاد. استعن بفريق من المحترفين لمساعدتك في إنشاء بنكك وضمان سير كل شيء بسلاسة.

قم بتأمين موقع مناسب للبنك الخاص بك، واحصل على ترخيص كشركة تجارية، وتقدم بطلب للحصول على ميثاق مصرفي من الدولة.

بمجرد الانتهاء من البحث، حان الوقت للعثور على موقع مناسب للبنك الذي تتعامل معه. سوف بحاجة إلى الحصول على ترخيص كعمل تجاري والتقدم بطلب للحصول على ميثاق مصرفي من الدولة من أجل فتح البنك الخاص بك. من المهم أن تتأكد من أنك مسجل بشكل صحيح لدى جميع الوكالات الحكومية اللازمة قبل أن تبدأ عملياتك. تواجه البنوك ما يكفي من المشاكل، ولدى InvestGlass ما يكفي من القوانين اللازمة لتشغيل مصرفك الخاص. إن نظام مرن لبدء البنك. ومع ذلك، قمنا في السنوات القليلة الماضية ببناء أفضل حلول SAAS للبنوك.

طوّر البنية التحتية التكنولوجية للبنك ووضع السياسات لحماية بيانات العملاء وأموالهم.

بمجرد حصولك على الترخيص اللازم وتأمين الموقع المناسب، يمكنك البدء في بناء البنية التحتية التكنولوجية لبنكك. تأكد من أن بروتوكولات الأمان الخاصة بك من الدرجة الأولى من أجل حماية بيانات العملاء وأموالهم.

إنشاء خطة عمل.

ابدأ بنفسك بنك خاص يمكن أن يكون مسعى رياديًا مثيرًا ومثيرًا، ولكنه يتطلب تخطيطًا دؤوبًا واتخاذ قرارات جيدة. عند التفكير في كيفية إنشاء بنك خاص ناجح, أولاً وقبل كل شيء يجب أن تكون لديك خطة عمل شاملة. يجب أن تتضمن هذه الخطة كيف ستجمع رأس المال - من خلال الاستثمارات أو التمويل مثلاً - وما هي الخدمات التي ستقدمها لكل من المستهلكين والشركات. إن اتخاذ كل خطوة في كل مرة هو أفضل نهج؛ فالتركيز على التفاصيل التي يمكنك أن تجد فيها وفورات الحجم، والسعي للحصول على التراخيص اللازمة، والتفكير في المواقع المثالية لمن يحتاجون إلى الوصول السريع، والعمل مع فريق ممتاز من المستشارين سيساعد كل ذلك على ضمان النجاح. ستجعل هذه العوامل مجتمعةً من الممكن أن تبدأ بنكك الخاص وقصرك المصرفي الخاص المرغوب فيه في وقت قصير!

ما هي تكلفة إنشاء بنك في أوروبا أو الولايات المتحدة؟

يعد إنشاء بنك مسعى مالي كبير. وتتراوح تكاليف التأسيس الأولية عادةً بين $4T500,000 إلى $1 مليون. تغطي هذه النفقات متطلبات مختلفة، بما في ذلك الرسوم القانونية والتنظيمية.

بالإضافة إلى تكاليف الإعداد، ستحتاج إلى تأمين رأس مال كبير، عادةً ما بين $ 10 مليون و $ 30 مليون. يعد رأس المال هذا ضروريًا لتلبية المتطلبات التنظيمية وضمان الاستقرار المالي لمصرفك.

ما هي تكلفة إنشاء بنك في الخارج؟

ينطوي إنشاء بنك خارجي على التزامات مالية كبيرة، والتي يمكن أن تختلف بناءً على الموقع والمتطلبات. فيما يلي تفصيل للتكاليف التي قد تتوقعها:

- تكاليف الإعداد الأولي: عادةً ما يتطلب إنشاء بنك خارجي استثماراً يتراوح بين $150,000 إلى $250,000. تغطي هذه التكاليف الخطوات الأساسية مثل الرسوم القانونية والتسجيل والنفقات الإدارية.

- متطلبات رأس المال: بالإضافة إلى الإعداد الأولي، يجب أن يكون لديك أيضًا $1 مليون دولار في رأس المال. ويُعد رأس المال هذا أمرًا بالغ الأهمية لأنه بمثابة حاجز وقائي يضمن أمن أموال المودعين وموثوقيتها.

يمكن أن تتفاوت التكاليف الفعلية تبعاً للولاية القضائية المختارة. فلكل موقع لوائحه والتزاماته المالية الخاصة به، والتي يمكن أن تؤثر على إجمالي الاستثمار المطلوب. من المهم إجراء بحث تفصيلي أو التشاور مع الخبراء الماليين لفهم النطاق الكامل لبدء بنك خارجي وضمان الامتثال للقوانين المحلية.

الحصول على التراخيص والتصاريح اللازمة.

عند تأسيس بنكك الخاص، قد يتطلب الأمر العديد من الخطوات والإجراءات، بما في ذلك الحصول على التراخيص والتصاريح اللازمة من الحكومة. واعتماداً على نوع الحكومة التي تعمل معها، بالإضافة إلى هيكل البنك الذي تتعامل معه، قد يكون هناك العديد من اللوائح التنظيمية التي يجب استيفاؤها قبل أن تتمكن من الحصول على الموافقة. بالإضافة إلى ذلك، يأتي كل ترخيص وتصريح مصحوباً بمجموعة من المتطلبات الخاصة به والتي يجب استيفاؤها حرفياً لضمان سلاسة عمل البنك بعد تأسيسه. قد تستغرق هذه العمليات وقتاً طويلاً، ولكنها ضرورية في نهاية المطاف لضمان بيئة عمل متوافقة وممتثلة في آنٍ واحد؛ مما يهيئ لك النجاح في إدارة مشروع مصرفي ناجح ومربح.

ابحث عن موقع مناسب للبنك الذي تتعامل معه.

عند إنشاء بنك خاص بك، فإن العثور على الموقع المناسب أمر مهم لكل من السلامة والرؤية. فكر في إمكانية الوصول إلى وسائل النقل العام، وفكر في حركة المرور في المنطقة. قد تزيد المناطق ذات الكثافة العالية مثل وسط المدينة أو مراكز التسوق من احتمالية عثور العملاء عليك. إذا كان الموقع المحتمل بعيدًا قليلاً عن الطريق، فاحرص على جذب العملاء من خلال تسليط الضوء على الميزات التي سيقدرونها مثل مواقف السيارات المجانية أو الخدمات المتخصصة. ضع في اعتبارك أن البنوك تحتاج إلى تدابير أمنية جيدة، لذا تحقق مما إذا كان المبنى مزوداً بمراقبة كافية وأنظمة مناسبة للتحكم في الدخول مثل بطاقات الدخول والقارئات البيومترية. يمكن أن يساعدك أخذ كل هذه العوامل في الاعتبار في تحديد الموقع المناسب لمصرفك الخاص.

تستخدم المؤسسات المالية نفس قواعد "اعرف عميلك" لفتح حساب مصرفي. يجب على المرء أن يكون حذرًا في السوق المتخصصة حيث يمكن أن يكون "اعرف عميلك" صعبًا ومكلفًا. يمكن للأفراد الأثرياء أن يكونوا من PEP. يعتبر PEP من الأفراد ذوي المخاطر العالية. يجب أن تكون على دراية بالقوانين واللوائح الحالية المتعلقة بالأشخاص ذوي الشخصيات البارزة PEP، بالإضافة إلى تفسيراتهم المختلفة حول العالم. أود أن أقول هنا الحد الأدنى من الرصيد - ربما لا... ولكن نوعية الاحتمالات نعم. أنت لا تريد أن تبدأ عملًا جديدًا وتوفر إمكانية الوصول إلى المحتالين. انخفاض الرسوم والمخاطرة بسمعة البنك الذي تتعامل معه...

تستخدم المؤسسات المالية بشكل متزايد مجموعة راسخة من قواعد ولوائح "اعرف عميلك" (KYC) عند فتح حسابات جديدة. ومع ذلك، فإن البنوك التي تعمل في الأسواق المتخصصة قد تجد متطلبات ’اعرف عميلك" هذه أكثر صعوبة، حيث يمكن أن تكون الملفات المالية لعملائها خارج المعايير التقليدية. على هذا النحو، من المهم النظر بعناية في أي عميل محتمل قبل فتح حساب والتأكد من أن الملف المالي للعميل ونظام إدارة المخاطر في البنك يتماشى مع لوائح "اعرف عميلك" المعمول بها. من خلال القيام بذلك، يمكن للمصارف الخاصة ضمان بيئة آمنة ومتوافقة مع عملائها وأنفسهم.

قم بتعيين موظفين مؤهلين للمساعدة في إدارة البنك الخاص بك.

إن إنشاء بنك خاص بك هو مسعى مثير، ولكن من المهم أن تتأكد من وجود الأشخاص المناسبين لضمان سير العمل بسلاسة. بالنسبة لمعظم البنوك، هذا يعني تعيين موظفين مؤهلين مثل الصرافين للتعامل مع عمليات الإيداع والسحب النقدي, موظفو القروض للمساعدة في إدارة طلبات القروض والحسابات، وممثلين لخدمة العملاء للتعامل مع أي استفسارات أو مشكلات خاصة بالعملاء. يجب شغل كل من هذه الأدوار بمهنيين ذوي معرفة وخبرة يمكنهم تقديم مساعدة عالية الجودة في مختلف جوانب تشغيل وإدارة مؤسسة مالية ناجحة. مع وجود الموظفين المناسبين والالتزام المتفاني في خدمة العملاء من الدرجة الأولى، يمكن لمصرفك أن يبدأ على المسار الصحيح نحو النجاح.

إدارة محفظة InvestGlass تم تصميم البرنامج للتشغيل الآلي إدارة الثروات. نحن نعتقد أن الذكاء الاصطناعي هو المفتاح الوحيد لربحية البنوك الجديدة. لدينا اتصالات مبنية مسبقًا بـ مكافحة غسيل الأموال البرمجيات والعمل مع البنوك القائمة في سويسرا ودول مجلس التعاون الخليجي.

إنفست جلاس هو برنامج شامل ومؤتمت بالكامل لإدارة المحافظ الاستثمارية يجمع بين ميزات متعددة لتمكين المستشارين من تقديم تجربة شاملة لإدارة الثروات لعملائهم. تتيح تقنية الذكاء الاصطناعي المتطورة التي نقدمها للمستشارين إدارة محافظ العملاء بسرعة، وتتبع أداء السوق، وإنشاء تقارير مقارنة، وتطوير استراتيجيات لتعظيم العائدات.

يمكن استخدام الذكاء الاصطناعي لإعطاء انطباع بأن لديك مصرفيًا مخصصًا. وعادةً ما تستخدم البنوك عبر الإنترنت أدوات الدردشة وخوارزميات الذكاء الاصطناعي والواقع الافتراضي لخلق تجربة خدمة عملاء غامرة.

باستخدام قوة الذكاء الاصطناعي (AI) ومؤخراً ChatGPT، يمكنك تزويد عملائك بتجربة مصرفية مخصصة تشعرهم وكأنهم يعملون مع مصرفي متخصص. يمكنك أن ترى أدناه كيف أضفنا ChatGPT لتسهيل عملية المبيعات اليومية للمصرفيين والمبيعات.

فتح حساب مصرفي للبنوك عبر الإنترنت.

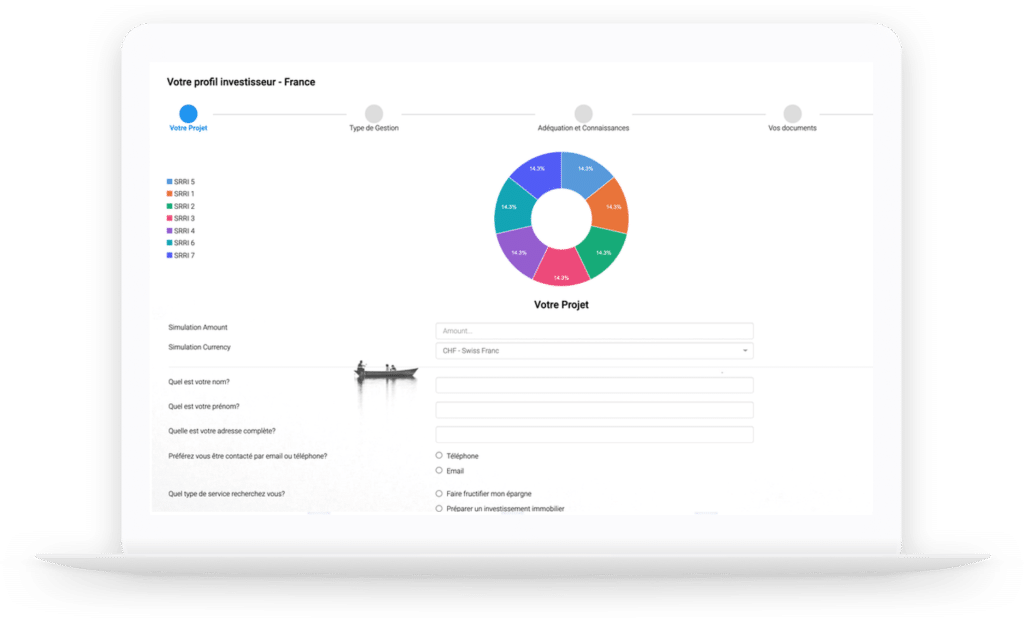

من المهم أيضًا تزويد العملاء بطرق آمنة ومريحة لإدارة شؤونهم المالية. إن تطبيقك للخدمات المصرفية عبر الهاتف المحمول ضروري إذا كنت ترغب في مخاطبة عملاء محتملين جدد بتكاليف منخفضة على متن الطائرة. يمكن إنشاء حساب دفع أو حساب توفير باستخدام InvestGlass دون الحاجة إلى معرفة البرمجة.

لكي يتمكن العملاء من الوصول إلى خدماتك المصرفية عبر الإنترنت، يجب عليك أولاً أن تتيح لهم الفرصة لفتح حساب لدى البنك الذي تتعامل معه. سيشمل ذلك إعداد البنية التحتية اللازمة لمعالجة طلبات العملاء بشكل آمن، بالإضافة إلى توفير ميزات مختلفة مثل كلمات المرور المشفرة والمصادقة الثنائية وغيرها من بروتوكولات الأمان. بالإضافة إلى ذلك، ستحتاج إلى التأكد من أنه يمكن للمستخدمين عرض أرصدتهم بسهولة، وإجراء المدفوعات والتحويلات، وإعداد المدفوعات التلقائية، وتتبع جميع الأنشطة المالية من خلال منصة الخدمات المصرفية عبر الإنترنت. يمكن تخصيص InvestGlass بسهولة لمجتمع معين من العملاء. وهذا من شأنه تسهيل إدارة الحسابات بكفاءة وتمكين العملاء من الوصول إلى أموالهم بسرعة وأمان.

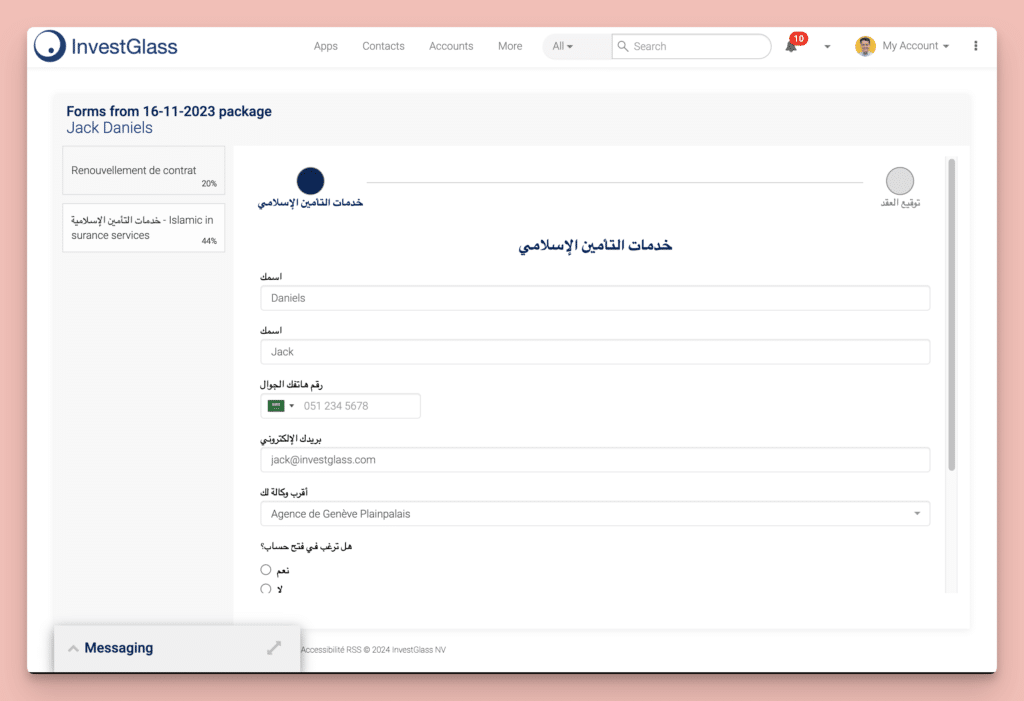

لقد قمنا ببناء قوالب للقطاعات التالية:

- البنوك الإسلامية

- بنوك الأعمال الصغيرة

- بنوك الأصول الشخصية

- بنك الأفراد ذوي الملاءة المالية العالية

- تحول المكتب العائلي إلى بنوك جديدة

- مجموعة مصرفي خاص أو EAM

- بنك الشركات الناشئة

- موزع بوالص التأمين على الحياة

- بنك الأفراد ذوي الملاءة المالية العالية

- هيكل حسابات التوفير للموظفين

- شركات إدارة الثروات القابلة للتطوير

- عملاء الخدمات المصرفية الخاصة عبر الحدود

- بوابة التحويلات البنكية

- منصة الصناديق المشتركة

- الأصول الحقيقية - محفظة الأصول القابلة للاستثمار

يمكننا مساعدتك بنصائح مفيدة عند إنشاء بنك خاص بك، ولكن عليك أن تطلب من محامٍ إعداد ملفك لإرساله إلى الجهة التنظيمية المحلية. سنشاركك ميزة تنافسية محتملة حيث أننا نقوم ببناء بنوك في العديد من البلدان. إذا كنا نعتقد أنه قد يكون من الصعب مخاطبة السوق المستهدف، يمكننا أن نخبرك أنه قد يكون من الحكمة أن تكون مخططاً مالياً معتمداً بدلاً من ذلك أو مالكاً لبنك. فالانتقال من بنك صغير إلى بنك راسخ يتطلب الكثير من الأعمال الورقية، ولكن عليك التأكد من أن البنك متوافق مع الجهات التنظيمية.

نحن ندرك أن نجاح المؤسسة المالية يبدأ بموظفيها. توفر لك InvestGlass الأدوات والموارد لمساعدتك في العثور على موظفين مؤهلين شغوفين بالاستثمار والاحتفاظ بهم. إن امتلاك بنك هو مسعى صعب. فهو يتطلب معرفة عميقة بالصناعة المصرفية والهيكل التنظيمي لصناعة الخدمات المالية.

إنفست جلاس التهيئة الرقمية أداة مصممة لفتح الحسابات المصرفية عبر الإنترنت. فهي تساعدك على فتح حسابك من قِبل العملاء، الذين يمكنهم بعد ذلك بدء التداول والاستثمار في وقت قصير. لدينا عملية التأهيل آمنة وآلية ومتوافقة مع جميع اللوائح التنظيمية اللازمة. يقدم InvestGlass مجموعة واسعة من الميزات مثل "اعرف عميلك" الرقمي، وإدارة نماذج الطلبات والكشف عن الاحتيال للتأكد من أن العملاء يتمتعون بتجربة سلسة وآمنة في عملية الإعداد.

الإبحار في اللوائح المصرفية في الولايات المتحدة أو أوروبا: ما يمكن توقعه

يُعد إنشاء مؤسسة مالية مستأجرة داخل أوروبا أو الولايات المتحدة الأمريكية مسعى معقد، ويرجع ذلك في المقام الأول إلى اللوائح الصارمة وعملية تقديم الطلبات الشاملة. وتؤدي كل من الحكومة الفيدرالية وحكومات الولايات دورًا حاسمًا في الإشراف على القطاع المصرفي، مما يضمن عمله وفقًا لمعايير امتثال صارمة.

عملية التقديم

- الترخيص والمواثيق: في أوروبا، يجب على البنوك الطموحة أن تحصل على ترخيص من خلال ميثاق فيدرالي أو ميثاق ولاية. وتتضمن هذه العملية تقديم طلب مفصل يخضع لتقييم شامل.

- الفحص الدقيق: يتم فحص الطلبات بدقة من قبل الهيئات التنظيمية. ولا يغطي هذا الفحص التفاصيل السطحية فحسب، بل يتعمق في القيادة المستقبلية للبنك وخططه التشغيلية وغير ذلك.

- مراجعة شاملة:

- كبار المسؤولين وخطط العمل: تقوم الوكالات التنظيمية بتقييم مؤهلات كل مسؤول كبير إلى جانب متانة خطة العمل. وهذا يضمن تحديد المشاكل المحتملة والتخفيف من حدتها في وقت مبكر.

- التحقق من الخلفية: يعد أخذ البصمات والتدقيق الشامل في الخلفية أمرًا قياسيًا لمنع أي مخاطر سوء سلوك.

- التوقعات والسياسات المالية: يتم تحليلها بعناية للتحقق من جدوى واستدامة عمليات البنك.

التوثيق والتركيز على المجتمع

ينطوي إنشاء أساس متين لمؤسسة مالية على أعمال ورقية واسعة النطاق. ويشمل ذلك:

- التوقعات المالية التفصيلية.

- التواقيع الموثقة للوثائق الهامة.

- بيانات سياسة البنك التي تعكس أولويات الامتثال وخدمة العملاء.

بالإضافة إلى مجرد الوفاء بالمتطلبات التنظيمية، يجب أن تُظهر الطلبات تفانيًا في إثراء المجتمع. يجب أن تسلط استراتيجية البنك الضوء على الفوائد التي تعود على المجتمع، وليس فقط إعطاء الأولوية لربحيته.

الرقابة التنظيمية

تضيف البيئة التنظيمية للقطاع المصرفي طبقة من الأمان للمستثمرين والعملاء على حد سواء. فمن خلال الرقابة الصارمة على البنوك، تساعد الجهات التنظيمية في ضمان أن تظل المؤسسات المالية مربحة وموثوقة على حد سواء.

باختصار، تم تصميم عملية تقديم الطلبات المصرفية الأوروبية أو الأمريكية لحماية المستهلكين والحفاظ على استقرار النظام المالي من خلال فرض ضوابط صارمة وتعزيز المؤسسات التي تساهم بشكل إيجابي في مجتمعاتها.

كم من الوقت يستغرق إنشاء بنكك الخاص؟

إن تأسيس بنكك الخاص عملية معقدة وتستغرق وقتاً طويلاً. في المتوسط، قد يستغرق الأمر ما بين 12 إلى 18 شهرًا لتأسيس بنك بالكامل. يمكن أن يختلف هذا الجدول الزمني بشكل كبير بناءً على عدة عوامل، بما في ذلك المتطلبات التنظيمية، والإعداد، ومستوى خبرة فريقك.

الخطوات الرئيسية والأطر الزمنية:

- التخطيط والبحث الأولي (3-6 أشهر):

- إجراء بحث شامل للسوق لفهم الطلب والمنافسة.

- ضع الخطوط العريضة لخطة عمل شاملة، بما في ذلك مهمة البنك والسوق المستهدفة والتوقعات المالية.

- الموافقة التنظيمية (6-12 شهرًا):

- التقدم بطلب للحصول على ميثاق مصرفي. إن عملية الموافقة مع الهيئات التنظيمية.

- تقديم وثائق مفصلة توضح هيكل البنك الذي تتعامل معه، بما في ذلك متطلبات رأس المال واستراتيجيات إدارة المخاطر.

- الإعداد التنظيمي (3-6 أشهر):

- أنشئ كياناتك القانونية، بما في ذلك البنك نفسه وأي شركات قابضة.

- تعيين الموظفين الرئيسيين، مثل الفريق التنفيذي وأعضاء مجلس الإدارة.

- تطوير البنية التحتية (2-4 أشهر):

- قم بإعداد المواقع المادية وتأمين المعدات اللازمة وتثبيت أنظمة التكنولوجيا للعمليات والأمن.

- قم بتطوير واختبار أنظمة تكنولوجيا المعلومات الخاصة بك، بما في ذلك منصات الخدمات المصرفية عبر الإنترنت وتقنيات خدمة العملاء.

- الاستعدادات النهائية والإطلاق التجريبي (1-3 أشهر):

- إجراء تدريب الموظفين ووضع اللمسات الأخيرة على الإجراءات التشغيلية.

- تنفيذ استراتيجيات تسويقية لجذب قاعدة عملائك الأولية.

خلال هذه العملية، يمكن أن تؤثر عوامل مثل كفاءة فريقك القانوني، وتعقيدات الامتثال التنظيمي، واستعدادك المالي على الجدول الزمني الإجمالي. التخطيط والتحضير المناسبين أمران حاسمان لتجنب التأخير.

كيف يمكن أن تكون شركة التمويل بديلاً عن تأسيس بنك تقليدي؟

غالبًا ما ينطوي تأسيس بنك تقليدي على الدخول في متاهة من اللوائح التنظيمية ومتطلبات رأس المال الكبيرة وعمليات الموافقة المطولة. وعلى النقيض من ذلك، فإن تأسيس شركة تمويل يقدم بديلاً جذاباً يتمتع بالعديد من المزايا المتميزة.

إعداد أسرع وتكاليف أقل

- كفاءة الوقت: يمكن أن يستغرق إنشاء شركة تمويل بضعة أسابيع فقط، أي أسرع بكثير من الأشهر أو حتى السنوات اللازمة لإنشاء بنك تقليدي.

- وفورات في التكاليف: العبء المالي أخف، حيث أن تكاليف الإعداد الأولي والتكاليف التشغيلية أقل بكثير من تلك المرتبطة بالبنوك المرخصة بالكامل.

المزايا التنظيمية

- الامتثال المبسط: على عكس البنوك، لا تخضع شركة التمويل للرقابة التنظيمية الصارمة للسلطات المصرفية المركزية. بدلاً من ذلك، ينطوي الامتثال عادةً على الالتزام بالقوانين التشريعية الأوسع نطاقاً المتعلقة بالمعاملات المالية والقانون النقدي. ويؤدي ذلك إلى تقليل الروتين البيروقراطي ومزيد من الحرية في الابتكار.

المرونة التشغيلية

- خدمات مصممة خصيصاً: يمكن لشركات التمويل تقديم خدمات مالية متخصصة مثل الإقراض وخطوط الائتمان والاستشارات المالية دون التقيد بعروض المنتجات المصرفية التقليدية.

- التركيز على الأسواق المتخصصة: ويمكنها استهداف قطاعات أو فئات سكانية محددة بسهولة، وتكييف الخدمات لتلبية الاحتياجات الفريدة لهذه الأسواق بسرعة أكبر من البنوك التقليدية.

ومن خلال اختيار إنشاء شركة تمويل، يمكن لرواد الأعمال الاستفادة من هذه المزايا لإنشاء منصة خدمات مالية ذكية وفعالة من حيث التكلفة. لا يقتصر هذا النهج على تجاوز الإطار التنظيمي المعقد للخدمات المصرفية التقليدية فحسب، بل يفتح أيضًا فرصًا لخدمة الأسواق غير المستغلة.

روّج لمصرفك من خلال الحملات التسويقية.

إن إنشاء بنك خاص هو مسعى مالي طموح يتطلب التخطيط والتمويل والجهد المناسبين للانطلاق. التسويق تُعد الحملات الترويجية والإعلانات الشفهية أدوات قوية لخلق بداية ناجحة لمصرفك الخاص. من خلال العروض الترويجية الإبداعية والرسائل المصممة بشكل جيد، يمكنك المساعدة في جذب انتباه الناس واهتمامهم بمشروعك الجديد. بالإضافة إلى ذلك، يمكن أن تكون الاستفادة من تأثير الشبكات الحالية للعائلة والأصدقاء والزملاء طريقة رائعة للمساعدة في نشر الخبر عن إطلاق مشروعك. حتى لو تطلب الأمر بعض العمل الإضافي من جانبك، فإن هذه الأنواع من أساليب التسويق يمكن أن تكون ذات قيمة لا تقدر بثمن عندما يتعلق الأمر بالحصول على بنك خاص ملاحظة في سوق مالي يتسم بالتنافسية المتزايدة.

عند القيام بذلك بشكل صحيح، يمكن أن يكون إنشاء بنك خاص بك مسعىً مربحاً للغاية. ومع ذلك، من المهم أن تقوم بأبحاثك وتفهم اللوائح التي تحتاج إلى الالتزام بها لتجنب أي مشاكل قانونية في المستقبل. وضع خطة عمل متينة أمر ضروري أيضاً، لأن هذا سيحدد مدى نجاح البنك الذي تتعامل معه في نهاية المطاف. وبمجرد حصولك على جميع التراخيص والتصاريح اللازمة، فإن العثور على موقع جيد لمصرفك هو المفتاح. وأخيراً، فإن تعيين موظفين مؤهلين والترويج لبنكك من خلال الحملات التسويقية هما جزءان مهمان من اللغز. إذا كنت تبحث عن أفضل أداة لمساعدتك في تأسيس بنكك الخاص، فلا تبحث عن أفضل من InvestGlass! لقد أصبح عالم “المصرفي الخاص المخصص” ممكنًا بفضل الذكاء الاصطناعي. دعنا نريك كيف!

الأفكار النهائية

يمكننا أن نرى أن عملية بدء بنكك الخاص تتطلب تخطيطًا دقيقًا وموافقة الجهات التنظيمية والتكنولوجيا المناسبة. أنت بحاجة إلى نموذج عمل قوي، ورأس مال كافٍ، والامتثال للوائح المالية. يمكن أن يؤدي اختيار البرنامج المصرفي المناسب إلى تبسيط العمليات وضمان الأمان. يوفر لك InvestGlass أدوات تساعدك على إطلاق بنكك الخاص وإدارته بكفاءة. من إدارة علاقات العملاء إلى إدارة المحافظ، تعمل منصتنا على تبسيط العمليات المصرفية. ابدأ مجاناً اليوم.