Les 5 grandes tendances qui façonnent les néobanques en 2024 : Un guide complet

Construisez votre néobanque avec InvestGlass

Vous envisagez d'ouvrir un compte néobanque ? Si c'est le cas, ce guide est votre source unique pour comprendre les tendances qui transforment le monde financier, en particulier le secteur des néobanques, et l'impact qu'elles peuvent avoir sur votre entreprise ou vos finances personnelles. Nous allons nous pencher sur les cinq grandes tendances pour 2024 :

1. Commodité et rapidité : néobanques et secteur financier traditionnel

Ouvrir un compte bancaire auprès d'une néobanque est plus facile et plus rapide que dans les banques traditionnelles. En quelques clics sur votre application de banque mobile, vous pouvez devenir titulaire d'un compte sans jamais mettre les pieds dans une banque. Les néobanques prennent le confort du client au sérieux. Cette tendance a suscité une telle attention que de nombreuses banques craignent de perdre des parts de marché importantes au profit de ces banques virtuelles.

2. Responsabiliser les consommateurs grâce à une meilleure connaissance des technologies financières

À mesure que le secteur de la fintech évolue, les consommateurs deviennent plus habiles à naviguer sur les plateformes numériques. Les néobanques sont à l'avant-garde de cette tendance, offrant des outils éducatifs qui permettent aux clients de comprendre des données financières complexes telles que le GSE et de prendre en charge leurs comptes d'épargne.

3. Des frais transparents et moins élevés : Un gain pour la fidélité des clients

Les néobanques, qui offrent des services d'une transparence inégalée, établissent une nouvelle norme dans le secteur financier. Elles informent clairement les clients des frais de transaction, des frais de gestion et des frais supplémentaires, le tout en temps réel grâce à leurs applications bancaires mobiles. Ce niveau de transparence, souvent associé à des frais moins élevés, est essentiel pour fidéliser les clients.

4. Cybersécurité et sécurité des données : Une priorité non négociable

Dans le paysage de la fintech, où les actifs numériques deviennent monnaie courante, la sécurité des données est essentielle. Les néobanques investissent dans des algorithmes avancés et des mesures de cybersécurité, telles que la vérification biométrique et la technologie de cryptage, afin de protéger les données bancaires des clients et d'assurer la détection des fraudes.

5. Services personnalisés et informations grâce à l'IA et à l'analyse

Les néobanques s'appuient sur des analyses avancées et sur l 'IA ou le chatgpt, comme les assistants virtuels, pour offrir des expériences personnalisées aux clients. Ces banques numériques proposent des solutions de tableau de bord qui donnent aux utilisateurs des informations précieuses sur leurs habitudes de dépenses, leur épargne et leurs options d'investissement, rendant la planification financière plus accessible que jamais.

Autres considérations dans le paysage des néobanques en 2024

- Conformité réglementaire et Open Banking : Alors que la révolution fintech se poursuit, la conformité réglementaire est une préoccupation majeure. L'open banking, qui implique le partage de données financières en toute sécurité par le biais d'API (interfaces de programmation d'applications) avec des fournisseurs tiers, est une tendance transformatrice qui souligne l'importance de la conformité.

- Contrats intelligents et finance décentralisée (DeFi) : À une époque où la blockchain n'est plus un mot à la mode mais un élément de base des systèmes financiers, les contrats intelligents permettent des paiements et des prêts de pair à pair plus sécurisés et automatisés. Les néobanques sont bien placées pour tirer parti du mouvement DeFi.

- Paiements sans contact et portefeuilles numériques : Les achats en ligne devenant la norme, les portefeuilles numériques et les paiements sans contact, facilités par les néobanques, sont essentiels à la satisfaction des clients.

- Stratégies innovantes d'engagement des clients : Qu'il s'agisse de tirer parti de la gamification ou d'offrir des récompenses sous forme de cashback ou de remises, les néobanques font preuve de créativité pour élargir leur base de clientèle et favoriser la fidélité à la marque.

- Transferts d'argent et paiements transfrontaliers à l'échelle mondiale : Les néobanques facilitent de plus en plus les transferts d'argent internationaux rentables, rapides et sûrs, ce qui remet en question les institutions financières traditionnelles.

- Processus accéléré d'approbation des prêts : Grâce à l'évaluation avancée des risques, un

1Grâce aux algorithmes, les néobanques peuvent accélérer l'approbation des prêts, ce qui permet aux clients de gagner du temps et d'économiser du stress.

De l'intégration des contrats intelligents dans les systèmes financiers à la commodité des environnements virtuels pour la gestion des comptes bancaires, il est clair que les néobanques ne font pas seulement partie des tendances fintech de 2024 - elles mènent la charge. Alors que ces institutions continuent d'évoluer, offrant des services de plus en plus sophistiqués et centrés sur le client, elles établissent de nouvelles normes pour ce que les consommateurs peuvent attendre de leurs institutions financières.

Comment InvestGlass peut-il vous aider à construire une néobanque évolutive en 2024 ?

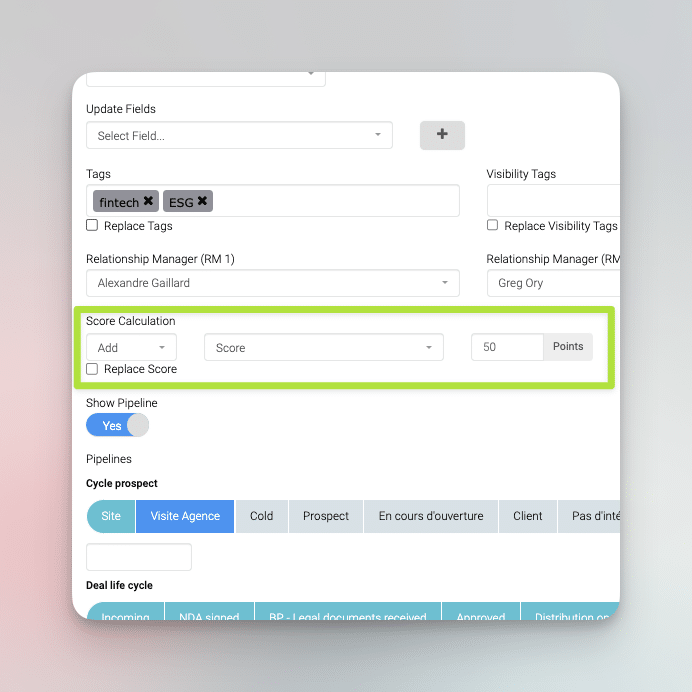

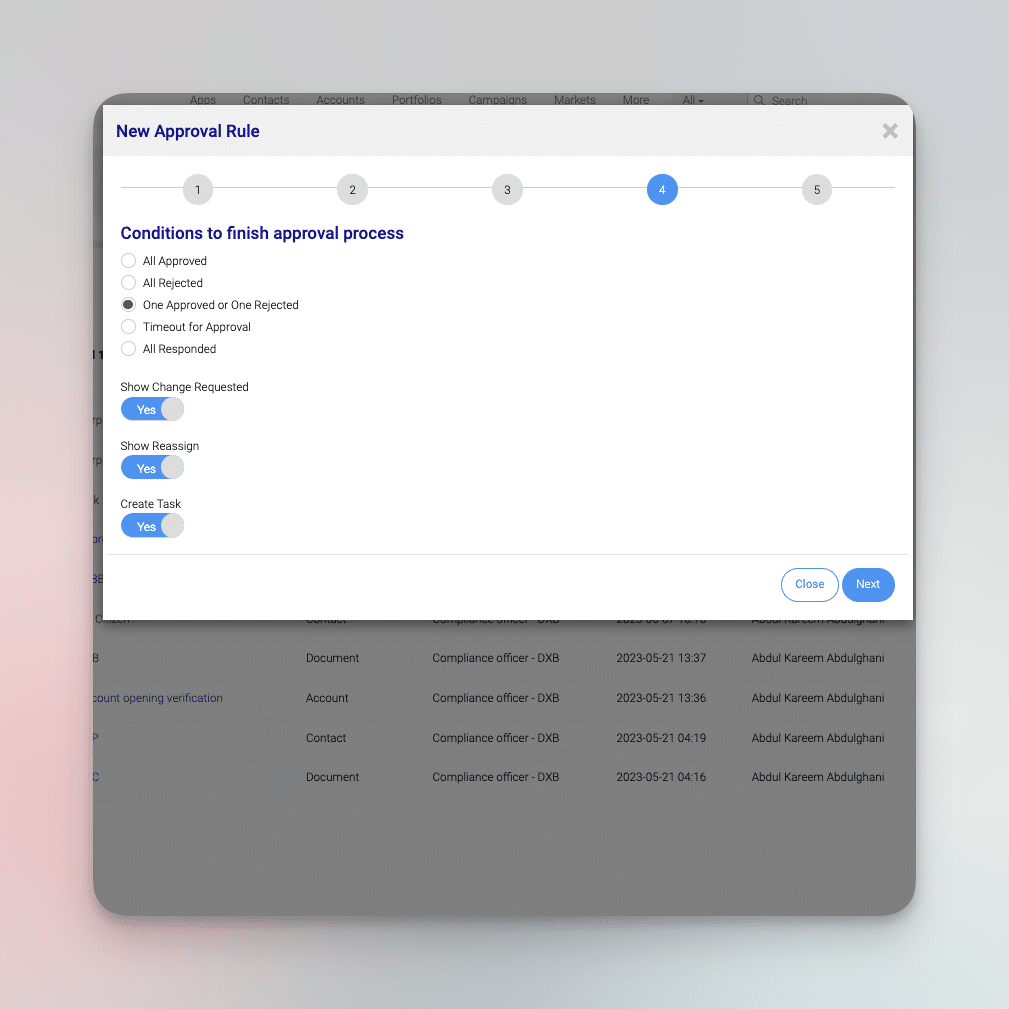

Dans le paysage bancaire actuel en pleine évolution, InvestGlass se positionne comme une plateforme puissante qui permet aux néobanques et aux entreprises fintech d'évoluer de manière efficace et efficiente. La technologie bancaire robuste de cette plateforme est conçue pour rationaliser les paiements numériques, offrant ainsi des services bancaires transparents qui améliorent l'expérience du client. Pour les banques en ligne qui s'efforcent de se tailler une place dans le secteur financier saturé, InvestGlass propose une série de solutions fintech, allant des outils de gestion de patrimoine aux interfaces de programmation d'applications (API) qui permettent l'intégration avec des développeurs tiers. Ces API sont particulièrement importantes pour permettre les dépôts directs, ce qui constitue une commodité importante pour les titulaires de comptes et un avantage concurrentiel pour la banque numérique. En outre, InvestGlass facilite la transformation d'une banque traditionnelle en une plateforme numérique moderne, avec une intervention humaine minimale. Cela permet non seulement d'économiser de l'argent sur les coûts opérationnels, mais aussi de réduire considérablement les commissions d'interchange. En restant à la pointe des tendances fintech, les fonctionnalités d'InvestGlass sont conçues pour simplifier les complexités de la fourniture de services financiers dans un monde de plus en plus numérique, en veillant à ce que les néobanques puissent répondre aux besoins de leurs clients aujourd'hui et s'adapter aux défis de demain.

En conclusion, alors que le secteur bancaire continue d'être perturbé par ces tendances, les banques traditionnelles doivent s'adapter ou risquer d'être laissées pour compte dans un monde où les banques numériques établissent une nouvelle norme. C'est une période passionnante pour faire partie du monde de la fintech, et les clients ont tout à gagner de cette concurrence et de cette innovation.